「資金流向」幣圈還有機會嗎?錢都去哪了?

▍研究資金流向的重要性

目前幣圈除了比特幣與幾個迷因幣,其他小幣都還沒突破 2021 年的高點,這讓幣圈投資人很無奈,難道加密貨幣過時了嗎?

加密貨幣是高風險資產,所以傳統金融的錢要流進幣圈,一定是在市場瘋狂的時候,大家口袋的錢太多,才會想買加密貨幣來提高獲利。

所以研究全球的資金流動至關重要,看看現在錢在哪裡?流動性如何?市場關注什麼?這樣才能判斷資金的下一步動作。

▍貨幣政策正在轉向

貨幣是各國政府的囊中物,會透過央行來控管貨幣數量,當貨幣政策處於緊縮狀態,大家就沒錢去玩投資。

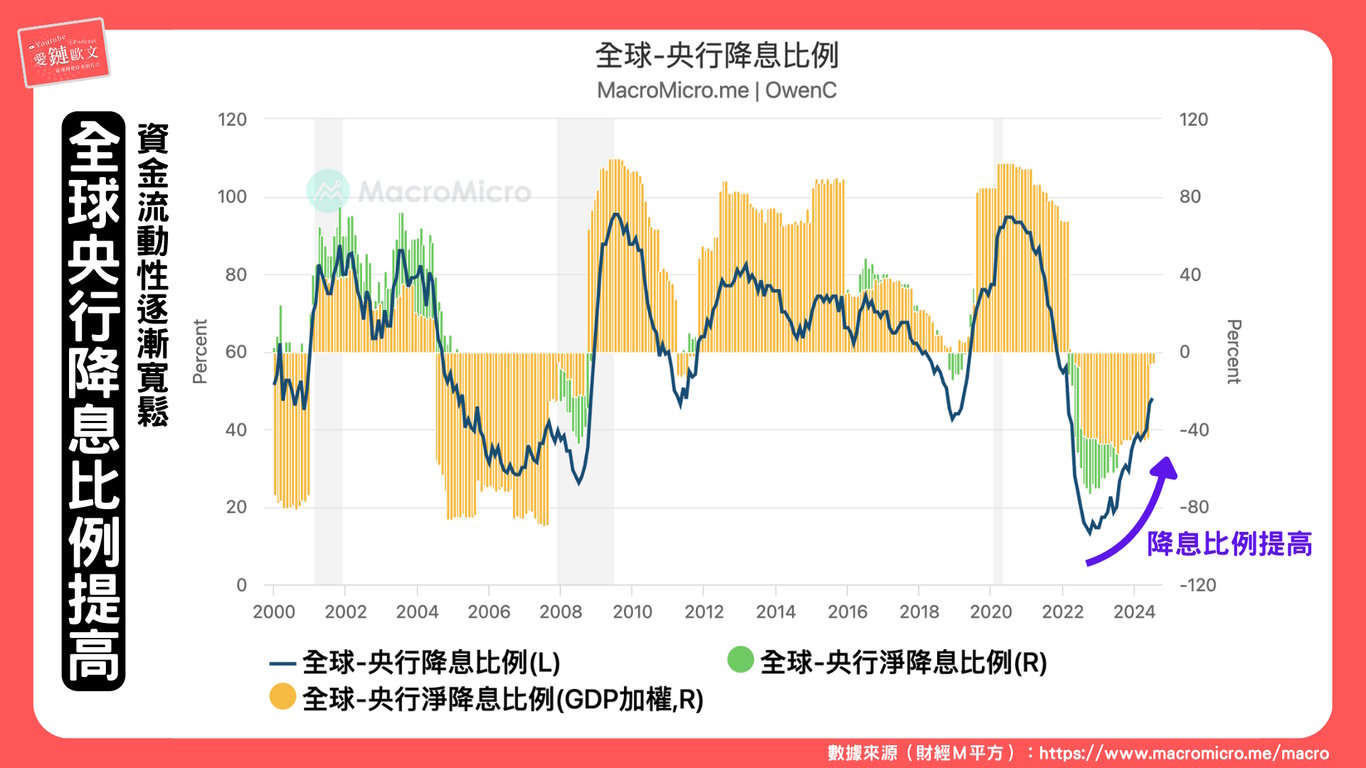

由下方第一張圖可知,全球的央行逐漸從升息轉向降息,慢慢往貨幣寬鬆的方向走。

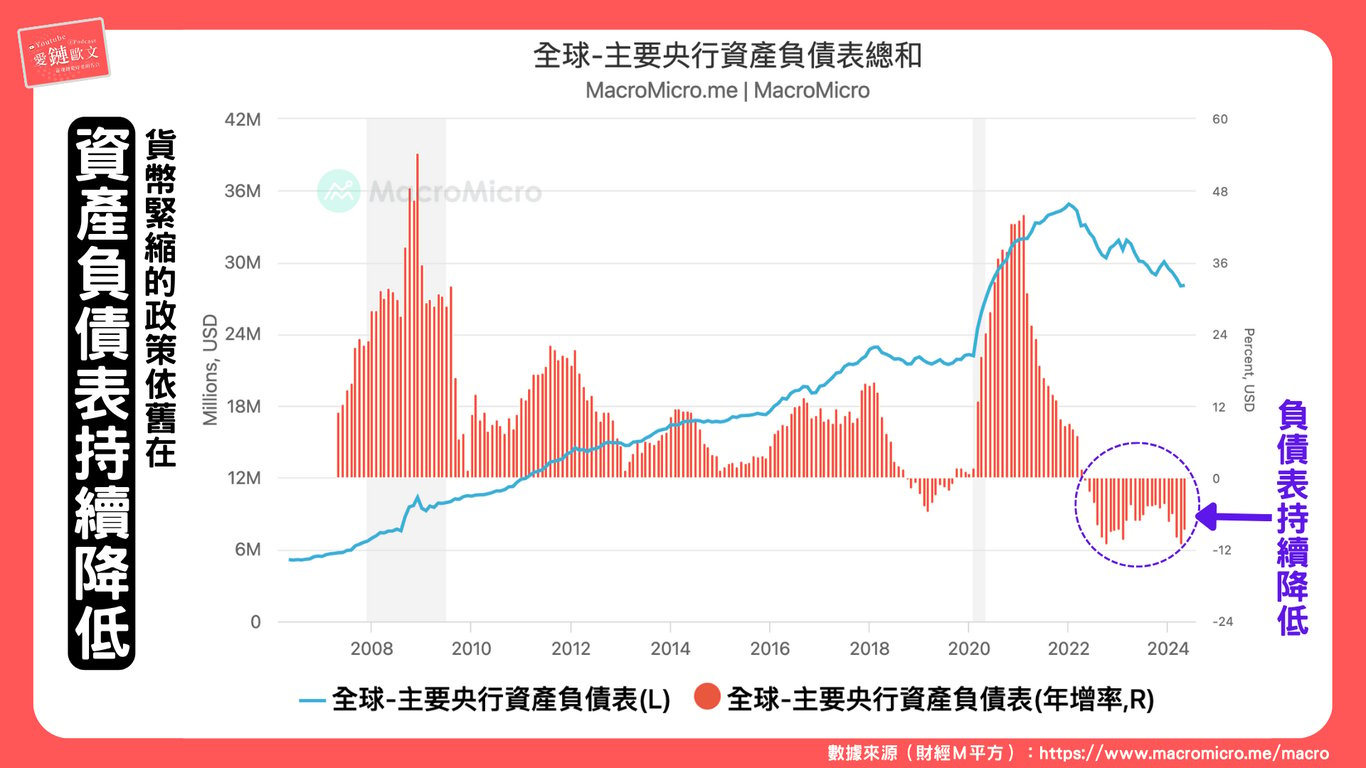

由下方第二張圖可知,全球央行的資產負債表還在縮減,這代表央行還是持續收緊資金,沒有明顯放緩的趨勢。

「利率調整」與「資產負債表調整」是央行控管貨幣的兩大手段,目前這兩大手段顯示,央行還沒正式釋放資金流動性,所以要看到投資狂熱還要再等等。

▍市場還在觀望

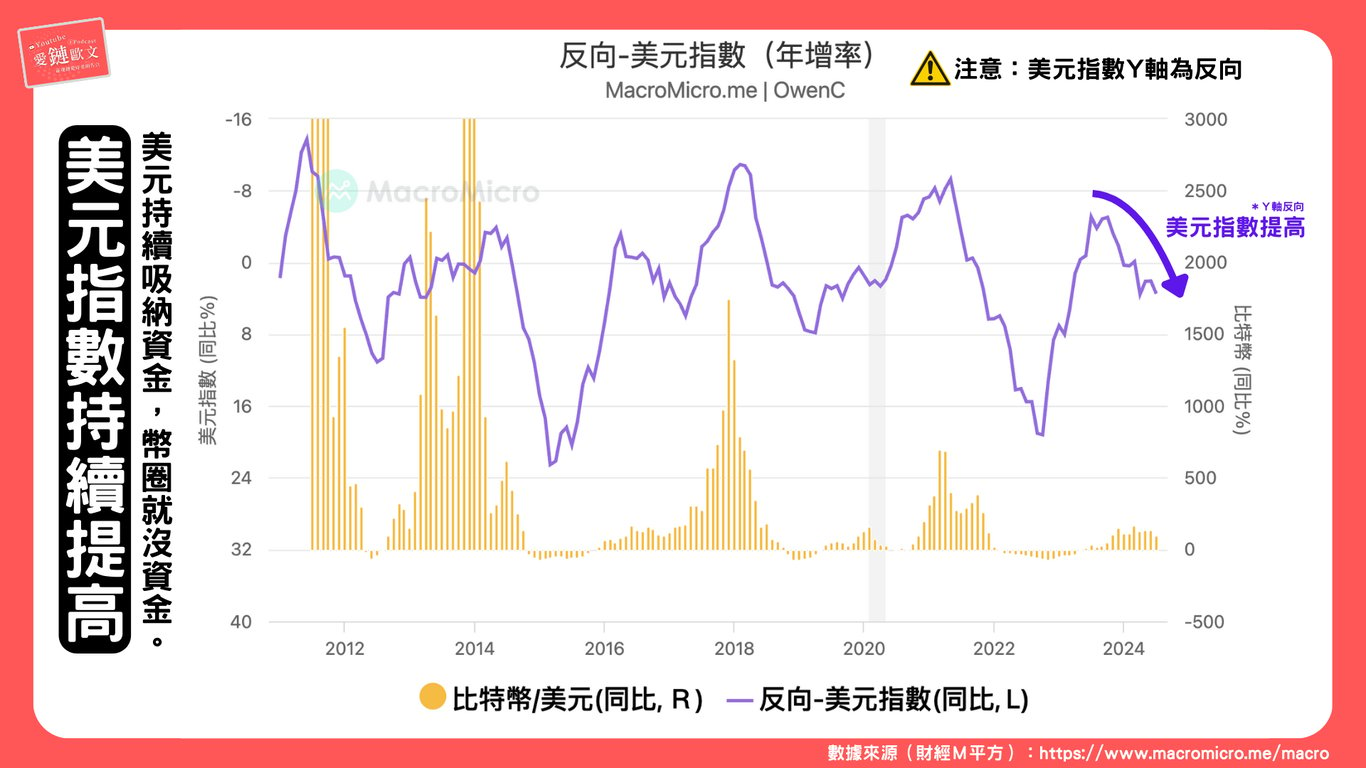

由美元指數年增率來看(注意Y軸為反向),目前美元指數持續提高,這代表市場還是在持有美元,而不是持有其他金融資產,這不利於幣圈的發展,這樣的現象,可能與央行尚未釋放資金流動性有關。

▍錢都去哪了?

目前資金流動性不佳,但股市持續創新高?到底錢都去哪了?

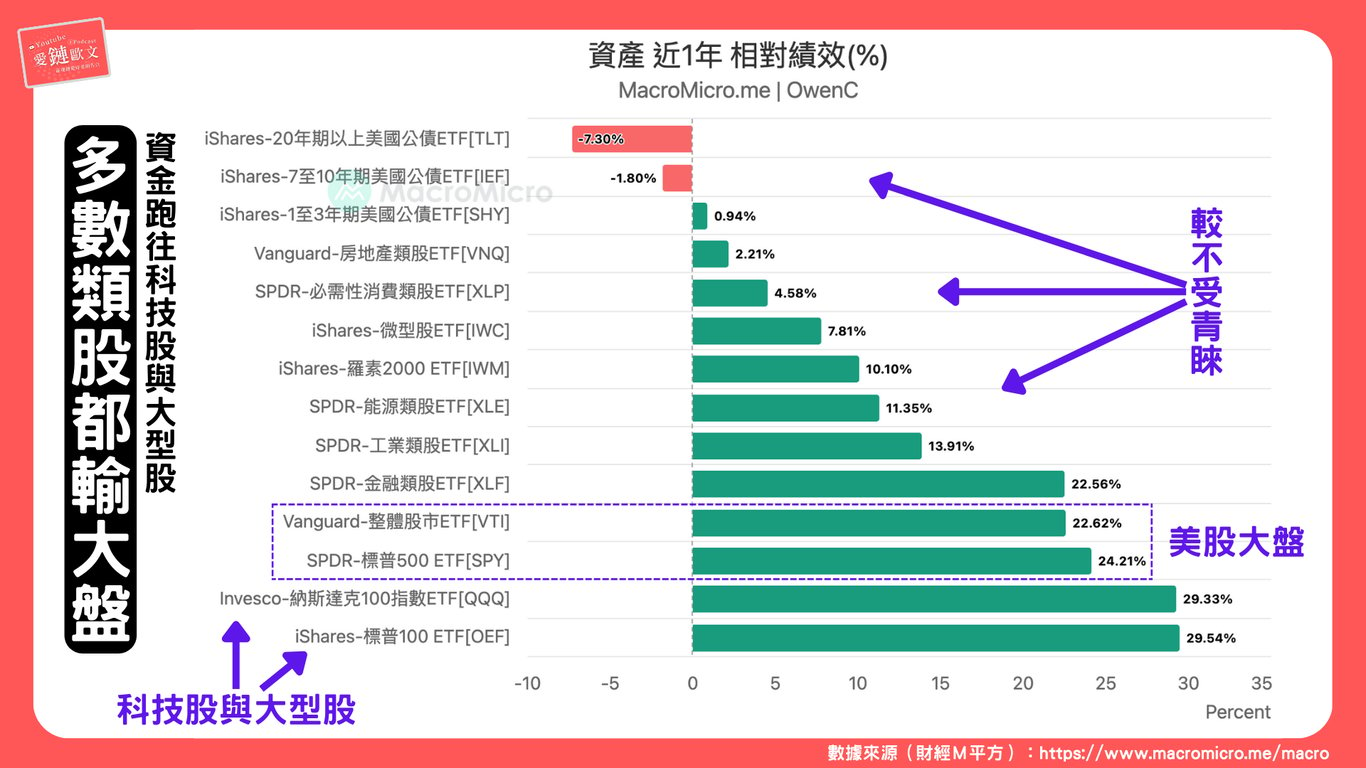

觀察下方第一張圖,這張是美股各種類的 ETF 漲幅,可以發現除了科技股與大型股,其他資產都輸大盤,其中微型股(IWC)與羅素 2000(IWM)可以視為風向球,因為市場狂熱時,這些小型股應該會跑贏大盤。

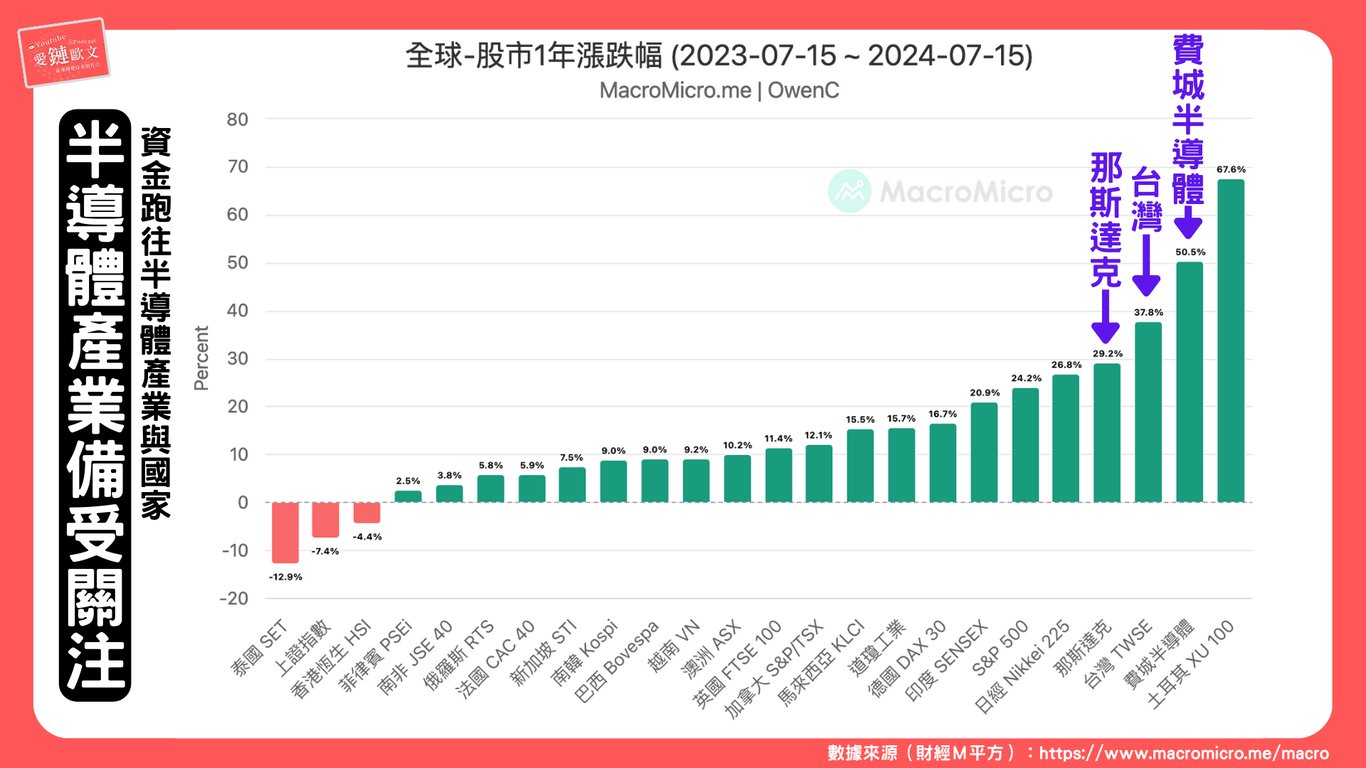

再觀察下方第二張圖,可以發現過去一年來,全球股市漲最兇的就是半導體,包括費城半導體、台灣股市、那斯達克,新興市場反而沒有很亮眼。

所以這兩張圖都顯示同一個結論,目前市場還不夠狂熱,只追逐特定話題與產業,難怪錢都沒進幣圈。

▍經濟基本面:製造業的循環

前面所有的圖表,都與資金相關,現在我們要來看看經濟的基本面,也就是製造業的循環,當製造業成長良好,所有金融商品的泡沫才有支撐。

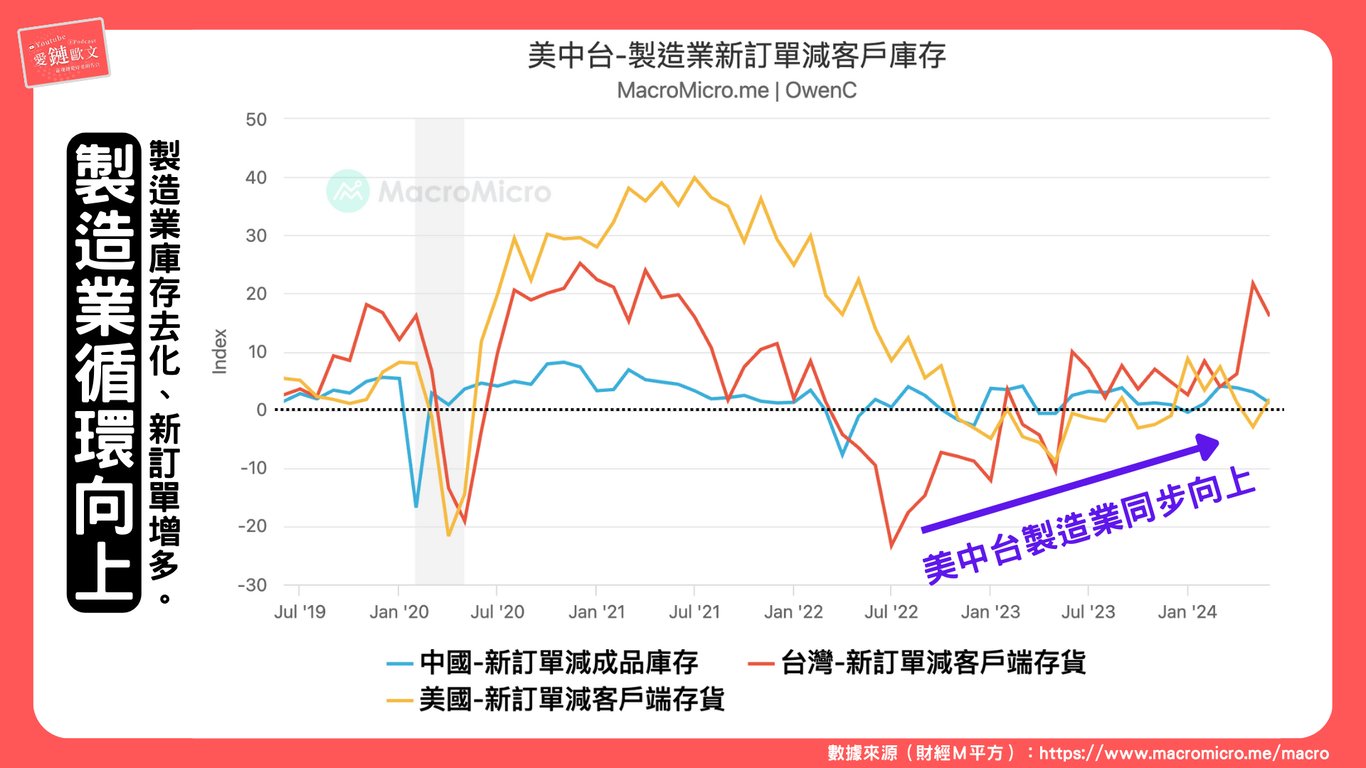

觀察製造業的指標很多,這邊推薦「美中台-製造業新訂單減客戶庫存」,中國是初級加工、台灣是高階加工、美國是終端消費,剛好是上下游的關係,當這三者都成長向上,代表整個製造業循環是順暢的,如果有任何一國出現停滯或過熱,就可以早期發現製造業循環出現轉折,所以這是一個很實用的指標。

目前這張圖表所呈現的,是美中台製造業同步向上,所以處於正向發展的復甦階段,可以預期未來半年至一年,製造業的狀況會不錯。

▍比特幣還沒跌到恐慌區間

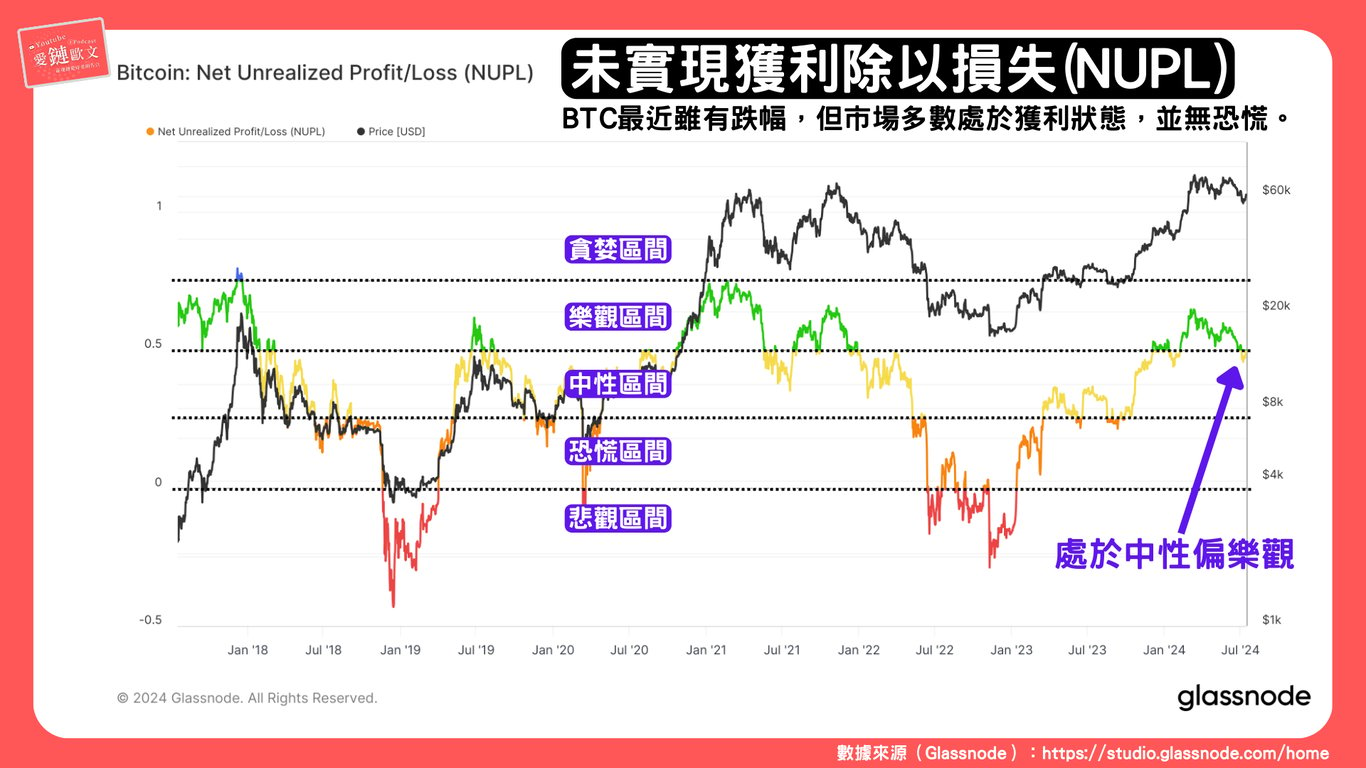

最近比特幣下跌,這樣的跌幅有讓市場恐慌嗎?

如果用「未實現獲利除以未實現損失」,就可以知道市場有多少人處於獲利狀態,當處於獲利狀態的人夠多,就不會產生大規模恐慌,而目前的跌幅剛跌破「樂觀區間」來到「中性區間」,所以還不算恐慌。

▍BTC 成本分佈

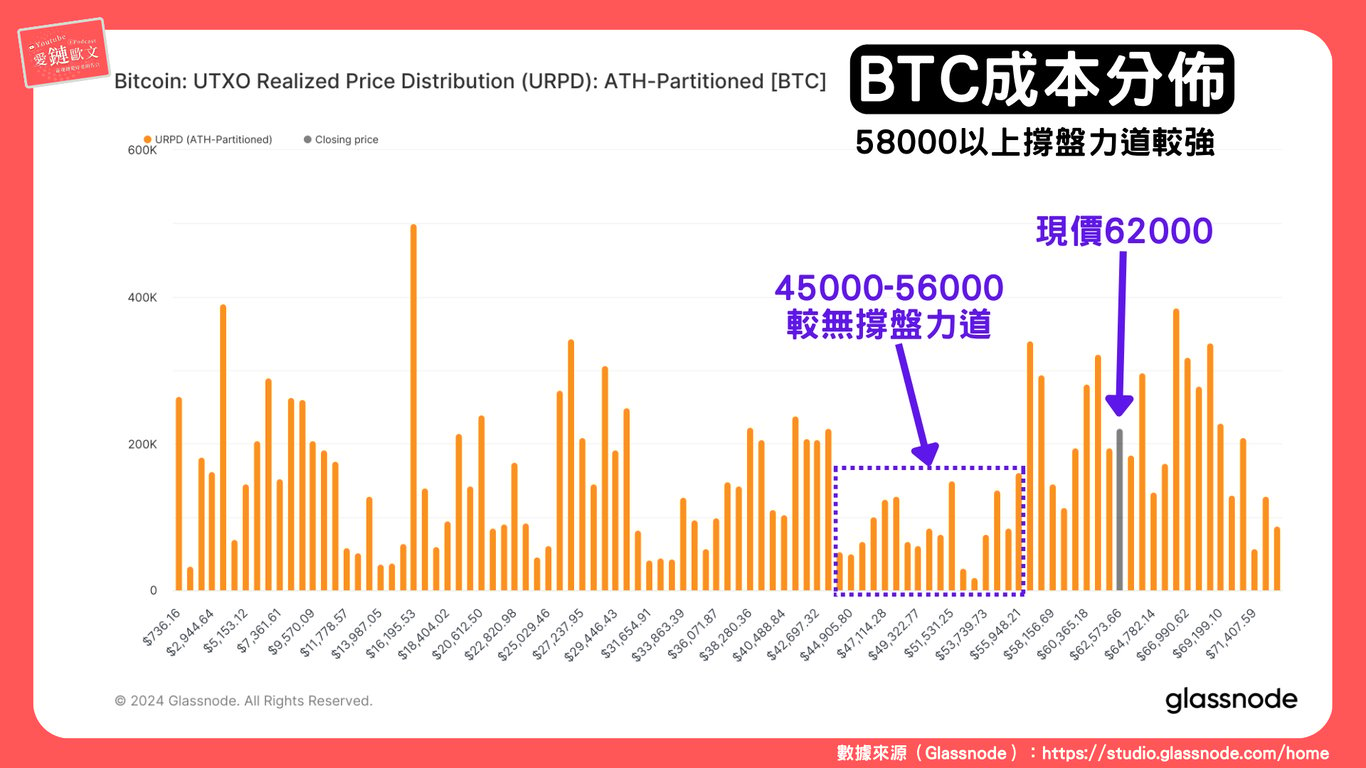

觀察市場上的比特幣成本分佈,會發現幣價介於 45000-56000 區間的持有人較少,也就是說這邊的撐盤力道較弱,如果跌到這裡就比較危險,而目前的比特幣現價約為 62000,離 56000 有一小段距離。

▍主力存貨剩多少?

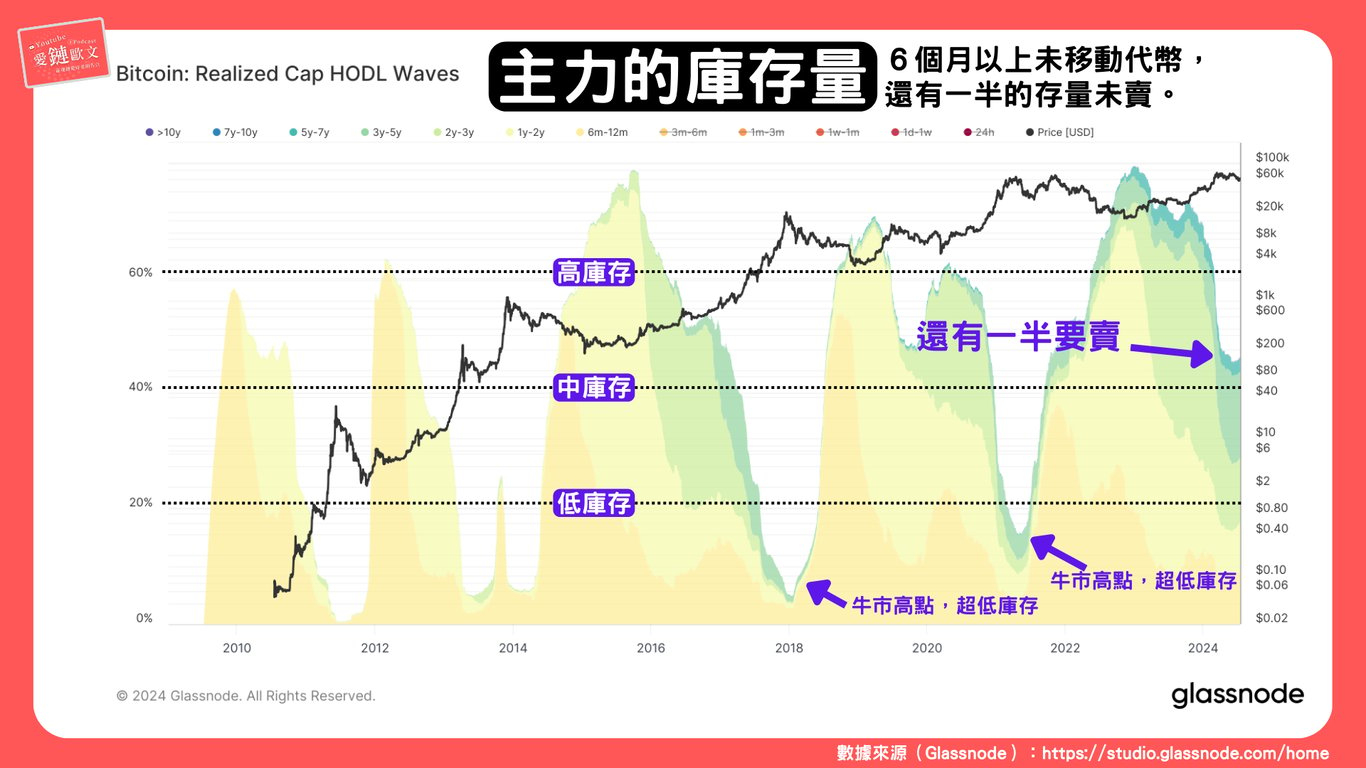

6個月以上未移動的比特幣,我通常都視為主力的存貨,因為市場上最賺錢的人,就是熊市囤幣、牛市賣幣的投資者,所以觀察6個月以上未移動代幣還剩多少,就知道主力們還有多少貨要賣。

而目前主力的存貨還有 40% 左右,依照過往牛市高點,主力的存貨會低於 20%,所以主力並不認為牛市已經結束了。

▍幣圈吸納資金的狀況如何?

穩定幣是所有資金進幣圈的第一站,當穩定幣越多,就代表有越多資金流入。

穩定幣供應量在去年持續成長,但現在處於停滯狀態,這不是一件好事情,代表市場對幣圈的投資意願不高。

▍幣圈的錢都去哪了?

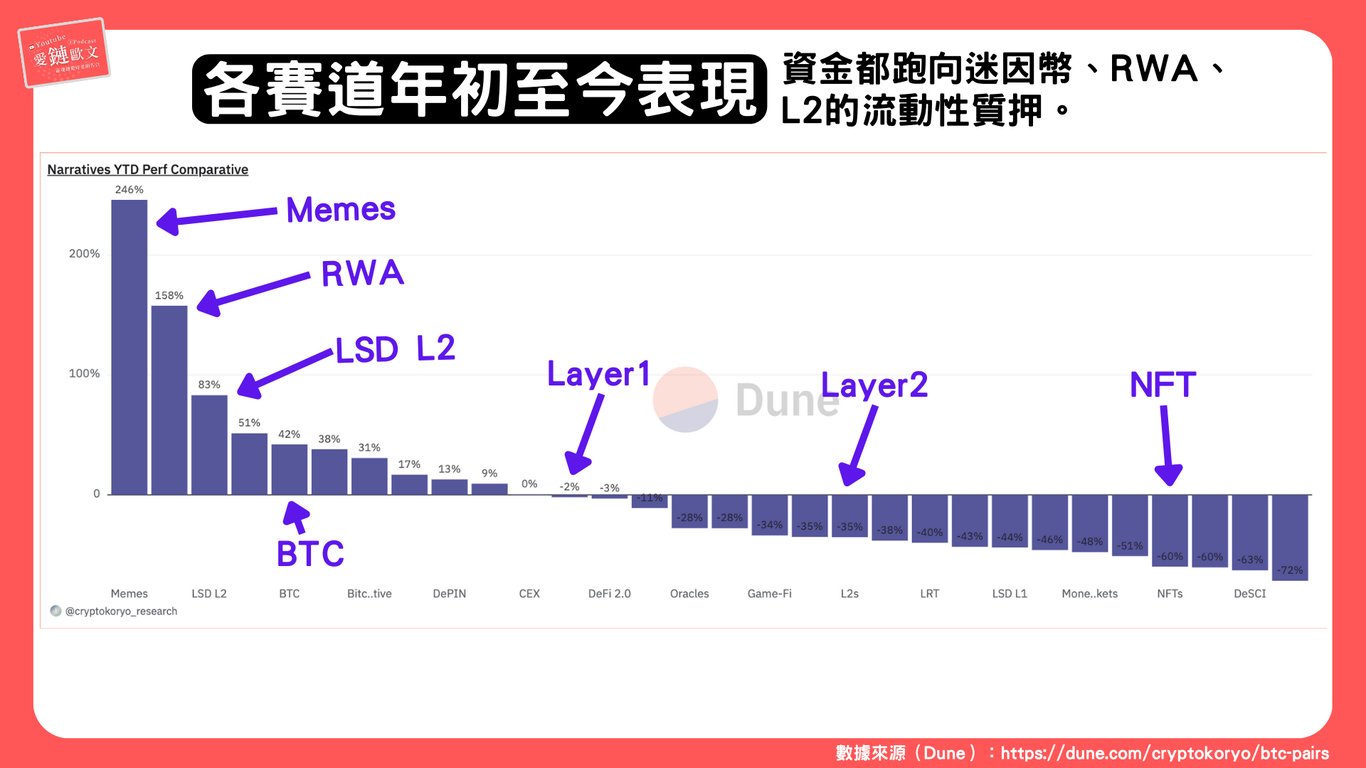

從年初至今,幣圈的資金都湧向迷因幣、RWA、L2 的流動性質押,而 L1、L2 這樣的基礎設施表現不好,NFT 更是下跌頗深,所以幣圈呈現的趨勢與股票相似,資金比較保守,只追逐特定話題與賽道。

▍總結

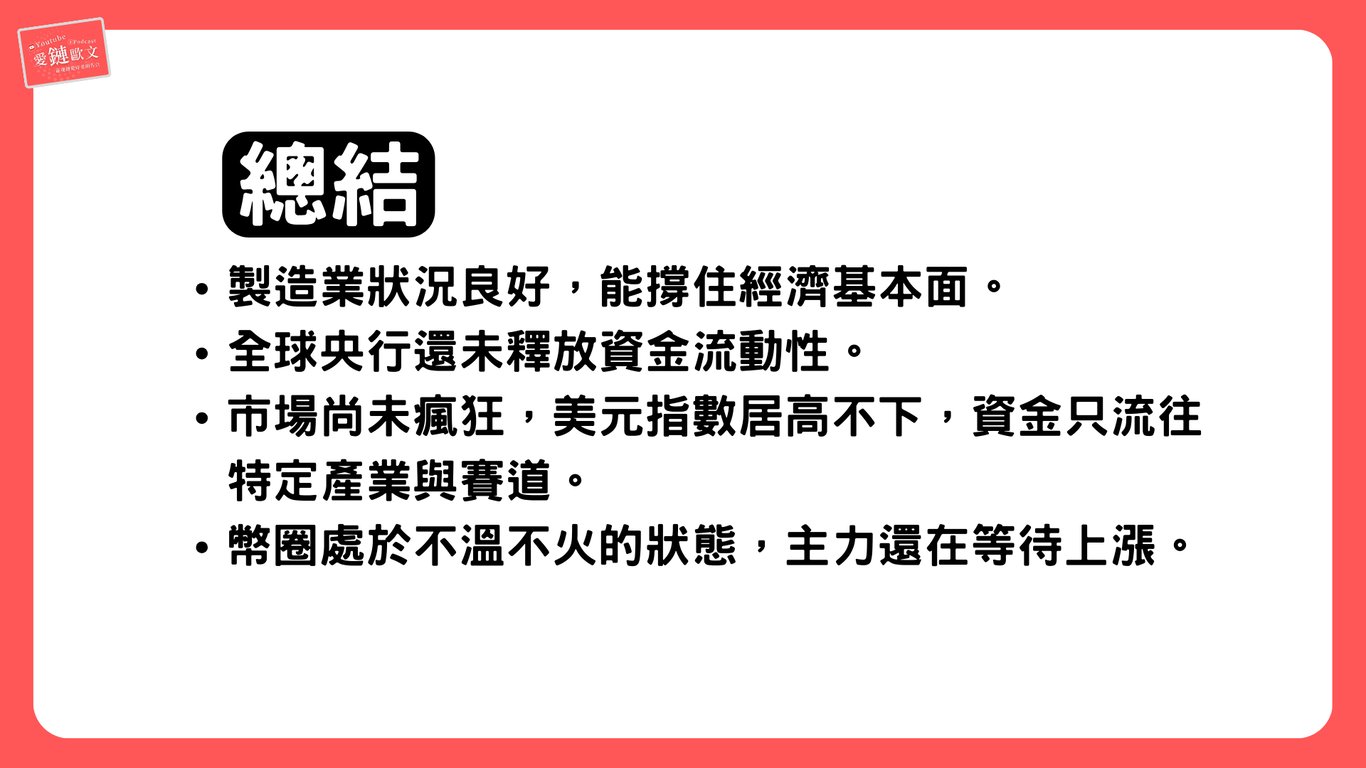

今天的文章是聚焦在資金面,包含流動性、資金流向等等,以下做個總結:

製造業狀況良好,能撐住經濟基本面,要持續觀察美中台的製造業有無轉折。

全球央行還未釋放資金流動性,但至少停止升息,所以隨時都可能釋出貨幣。

市場尚未瘋狂,美元指數居高不下,資金只流往特定產業與賽道,這樣的狀態在央行緊縮資金的狀況下,可能會持續一段時間。

幣圈處於不溫不火的狀態,資金的流入陷入停滯,但主力並未覺得牛市結束,還在等待上漲。

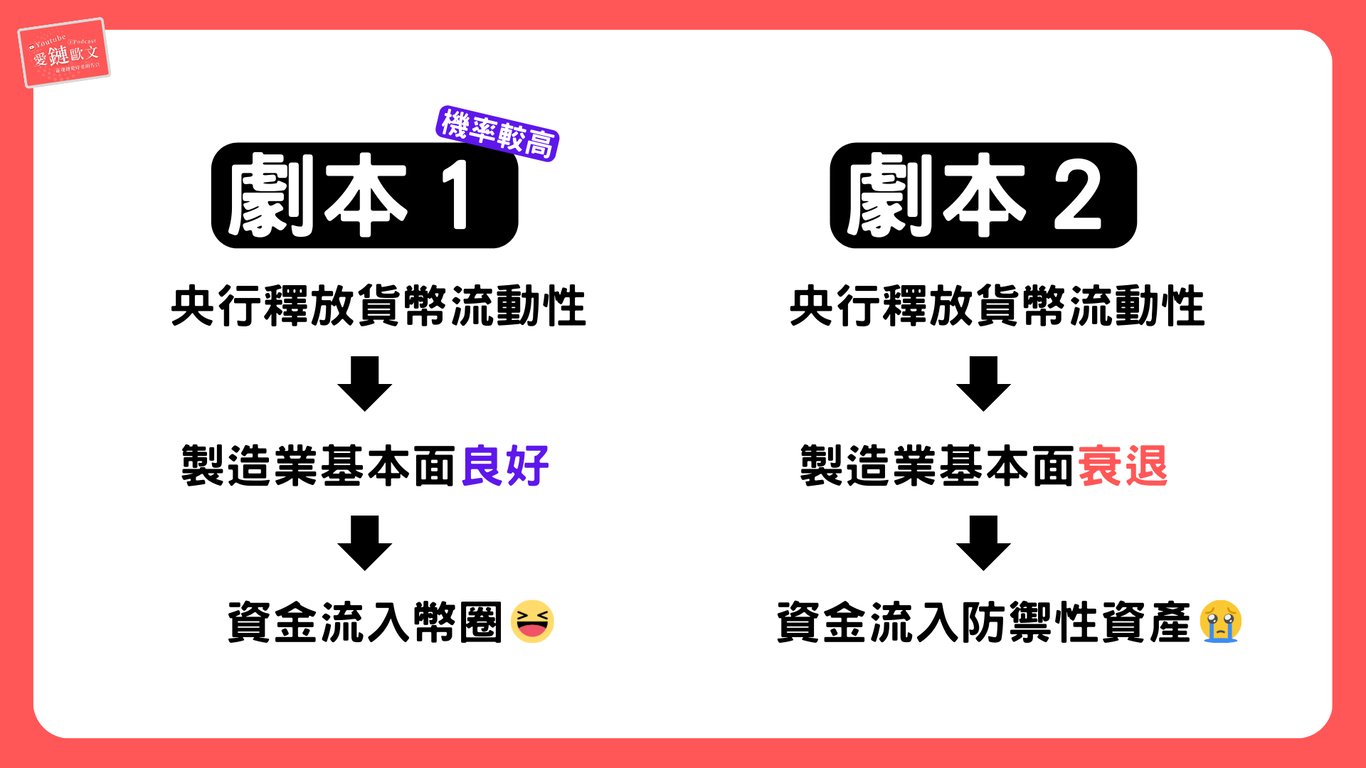

依照目前的狀況,我認為有兩個可能的劇本:

劇本一:

全球央行近期開始釋放資金,如果那時製造業的基本面良好,就會是牛市的下半場,因為金融商品有基本面支撐,大家錢很多也會開始瘋狂投資,自然有資金湧入幣圈造成暴漲。劇本二:

但要注意一點,如果央行猶豫不決,撐個半年、一年都沒釋放貨幣流動性,若那時製造業正好陷入衰退,資金就會轉往防禦性資產,不會進入幣圈了。至於這兩個劇本會發生哪個?你該做的不是去預測,而是做好準備,讓你的資產就算遇到第3、4、5種劇本,還是能活得好好的,去預測市場只是做微幅的資產調整,用來增加獲利或降低風險。

如果你實在不知道怎麼配置資產,可以在下面留言,我可以提供一些思路還有參考資料,讓自己活下來才是投資最重要的事。

▍追蹤我「愛鏈歐文 YT & Podcast」

Youtube 連結:www.youtube.com/chan...

Podcast 連結:podcasts.apple.com/u...1334

Matters 連結:matters.town/@owenlo...

Telegram 連結:t.me/+hYuSxjeD_I82OT...

Linktree 連結:linktr.ee/owenlovech...

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐