找出含金量高且勝率高的玩法:升息環境下,買進美債反一ETF

利率與股市

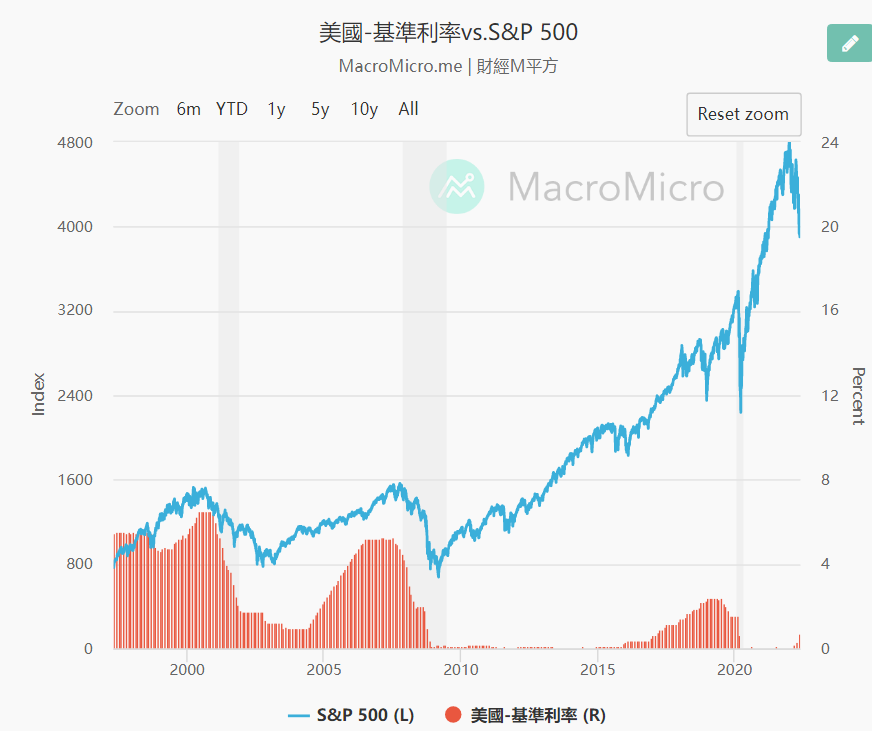

最近美股台股的跌勢驚人,很多人會說是聯準會升息縮表造成的。但是就以往的經驗,升息循環表示經濟環境好,企業的報酬率高過借款利息,所以升息點股市大多是漲的,而降息代表經濟不好了,要釋出更多資金救經濟,通常是股市先跌了,沒多久就要降息釋出資金救經濟。所以當這次的升息循環開始,也有很多總經派的人提出要抱緊股票。以下的FED利率跟S&P 500也可看出長期趨勢(除了這次)。

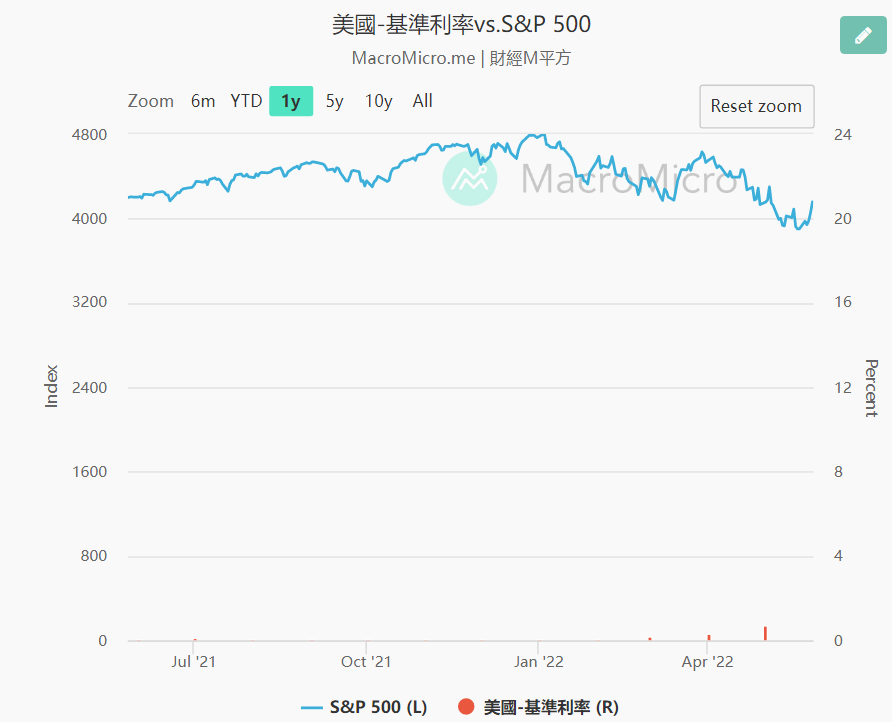

2021/5~2022/5 利率與股市

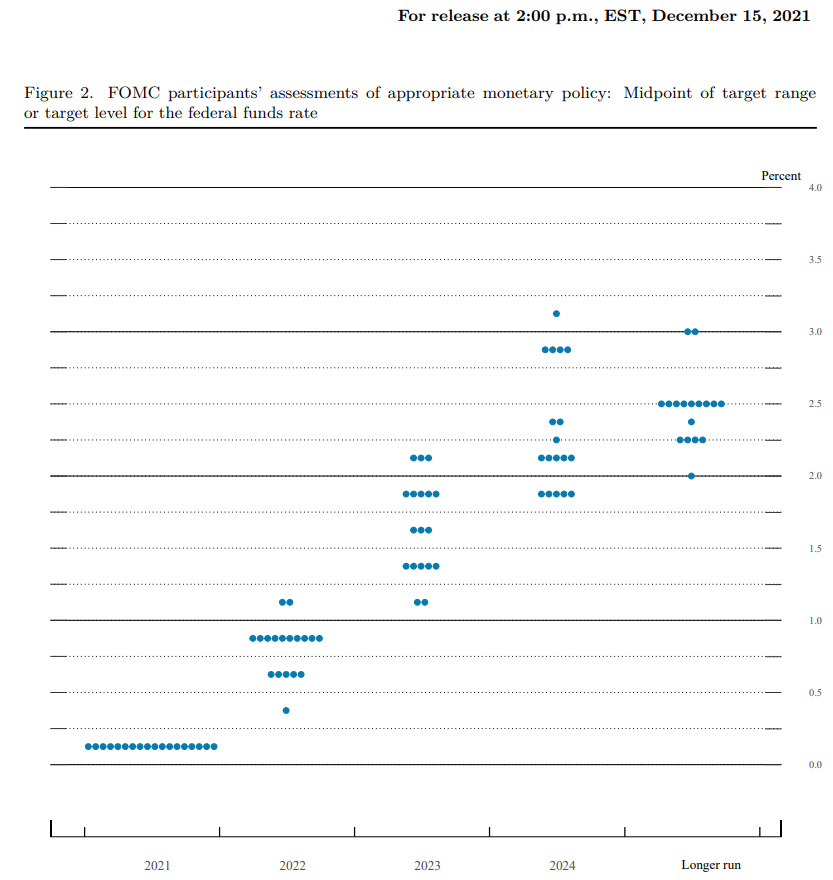

金融史上最常說的話就是,這次不一樣,從去年底聯準會釋出升息消息,以下這個圖是2021/12月的利率點陣圖,已經釋出2022必定升息。

對應的是股市就開始跌,到2022/5從最高點下跌已經20%以上,是不是這次不一樣。當開始下跌又會有很多聲音,錢要收回了,資產重估值等等。所以要是每次都複製同樣走勢,就把把all in就好。

利率與債券價格

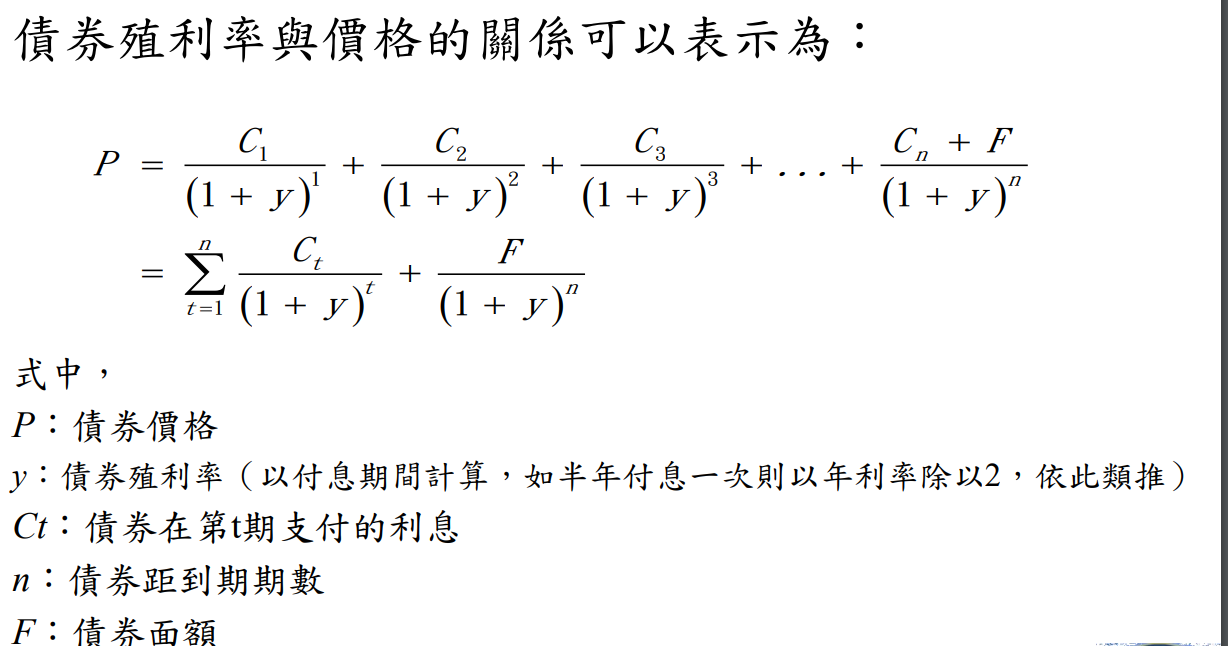

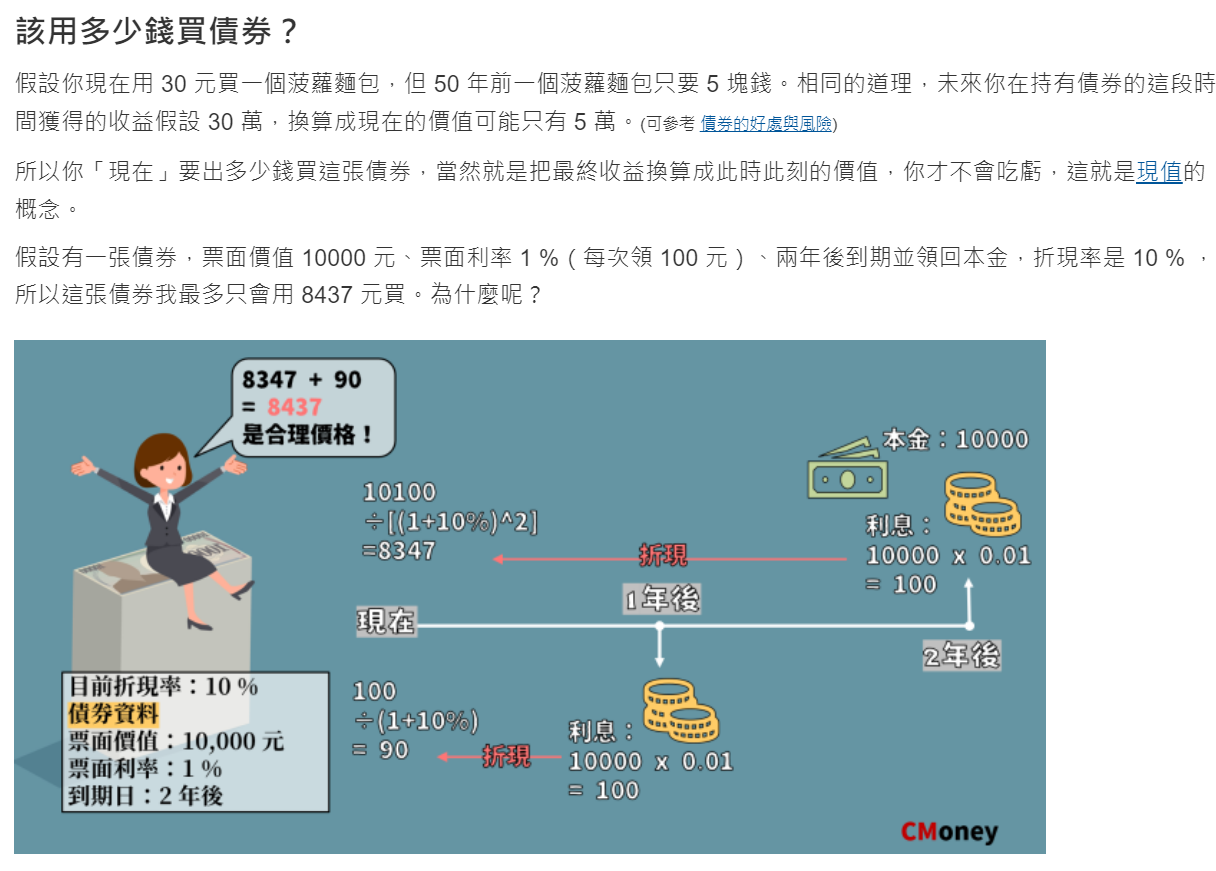

接著是利率與債券價格計算,這部分屬債券的評價,教科書的公式如下,

參考Cmoney的說明,定性的描述是殖利率與債券價格呈反比關係,殖利率漲,債券價格跌。這個不像股市與利率很多心理的狀況,債券評價像是公式化的去計算債券價格,利率漲了債券價格就跌。

而聯準會利率與債券殖利率又是相同走勢。

因此若以資產配置常用的美國20年公債ETF TLT的價格與公債殖利率的關係如下,完全的反比,沒有例外。

因此結論是聯準會利率高=>債券殖利率高=>債券價格跌,股市有例外,債券價格與殖利率關係沒有例外。

怎麼找勝率高的玩法

這次的利率上漲每天國內外媒體都在報,菜市場買菜的人都知道通膨來了,全世界(除了中國日本)要升息壓制通膨,問問周邊的人有沒有人不知道要升息。且升息的循環已經開始了,FED第一次升是3/17。

再來,若知道升息債券價格跌,是不是買進與債券價格相反走勢的ETF就穩賺了

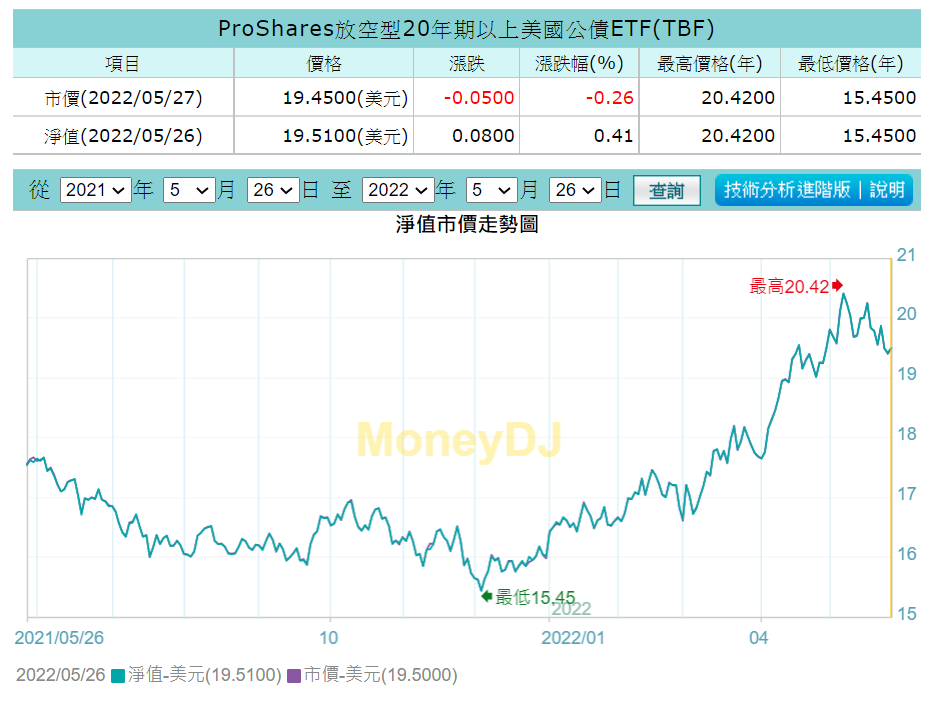

以下舉proshares 20年美國公債反一TBF走勢為例,就算3/17升息第一槍後3/18開始買,到五月份也有10%以上報酬。其他10年7年債反一反二反三就自己依資金控管風險承受度來決定了,對照美股個股動不動50%以上的跌幅,是不是很香。而且升息這個趨勢是比較確定的,不會今天升一碼 下次會議降一碼。

如此,下一次的升降息循環不就有勝率高的玩法了。

結論:

1.聯準會利率高=>債券殖利率高=>債券價格跌,反過來也是,而股市有例外,債券價格與殖利率關係沒有例外。

2.若能即時對時事的變化下正確的對策,賺勝率高的玩法,也比較敢壓大柱,本金大報酬率低也是很大一筆收入,也比較睡得著。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!