建立「被動投資」的5個步驟

投資的方法有很多種,「被動投資」是Fire族(原文是Financial Independence, Retire Early,意指財富自由、提早退休)的艾爾文、Winnie、Yale Chen等,甚至是美國耶魯大學校務基金,都在使用的投資方式。

因為相對穩健,很適合作為本業之外的被動收入。如果你自認為自己的耐性還不錯,願意給它時間,證明給你看錢滾錢的複利效果,這種投資方式可能就蠻適合你的。

這篇是我研讀眾多書籍、試算諸多數據,實務建立「被動投資」,簡化而成5個步驟。話不多說,馬上就來看看是哪5個步驟吧!

〖 1 〗美國券商開戶

會選擇美國券商來執行被動投資,是因為費用低廉非常多(省一塊就是賺一塊,在投資領域更是如此)。打個比方,自助旅行與跟團旅行各有其特色及優點,使用美國券商就像是自助旅行,可以把要給領隊的小費省下來,用在更值得的地方——讓它滾複利,幫你賺更多錢。

常見的美國券商如FirstTrade第一證券、Charles Schwab嘉信,都有中文介面、中文客服,其中FirstTrade的開戶門檻低,嘉信則是有提供Debit Card可以跨國提款領出現金。

不同於臺灣的證券帳戶,美國券商帳戶除了既有的「證券部位」之外,還有「現金部位」,可存入也可領出現金。

〖 2 〗投資標的與組合

挑選投資標的:既然叫做「被動投資」,關鍵就在這一步——挑選不用猜測股市漲跌、也不管進場時機的「指數型」標的,例如一支ETF就可以投資全球股市的「VT」,以及一支ETF就可以投資全球債券的「BNDW」。

設定投資組合:然後再以投資組合「股票70%、債券30%」為例,把資金分成70%、30%,分別買進VT與BNDW。

就這樣,很簡單也很無聊。但其實,這正是被動投資的「困難」之處——不論股市狂漲或暴跌,都是「什麼也不做」,長期持有。如此,才能穩穩拿到市場報酬。

〖 3 〗美金換匯與電匯

美金換匯:把銀行帳戶裡,要拿來做被動投資的資金換成美金。

這邊可能有人會有疑問,我的銀行帳戶是臺灣的,裡頭可以存美金嗎?答案是可以的。在同個銀行帳戶裡,可以同時有臺幣帳戶、美元帳戶、歐元帳戶等多種幣別是沒有問題的。

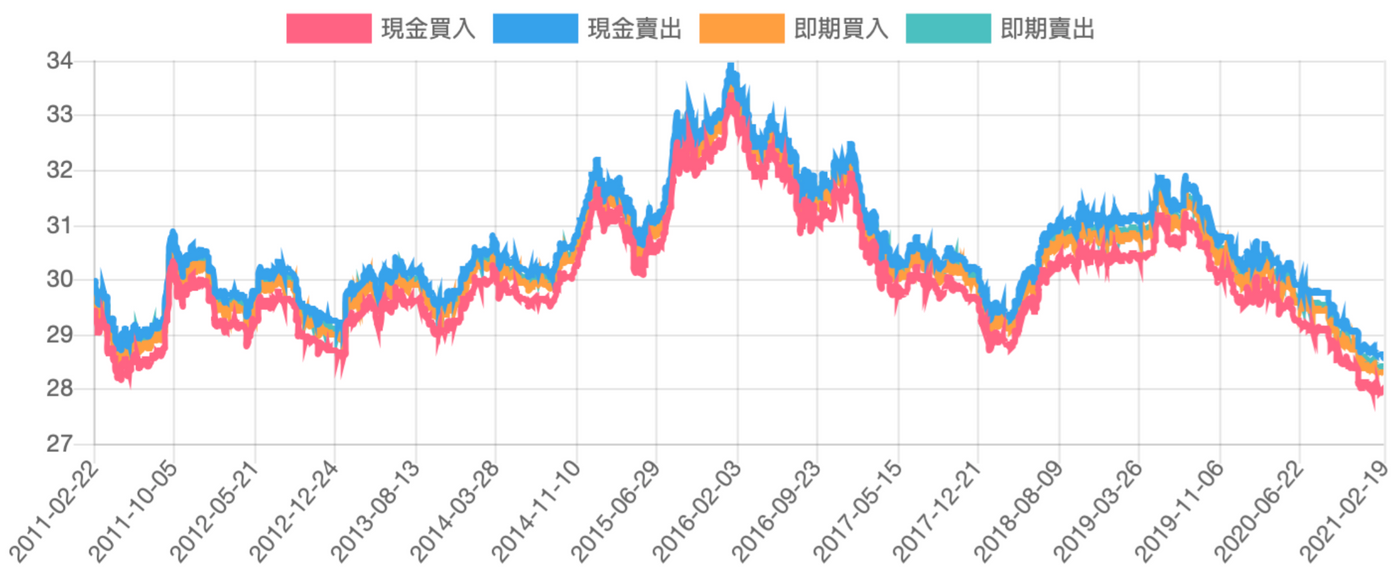

由於匯率一直在波動,若想分散匯率風險,可以每個月做一次,透過定期定額的分批換匯來攤平匯率波動的風險。

電匯資金:把美金匯款到美國券商的帳戶中,提供下單使用。

每家銀行的電匯費用不一,甚至差蠻多的,貨比三家不吃虧。這在美金換匯的時候就可以先留意。

〖 4 〗下單

電匯完成,在美國券商帳戶裡確實看到資金都進去了之後,就可以下單了。

由於ETF就跟菜價一樣,會有市場波動。若要攤平波動風險,同樣可以把資金分成多個等分,分批下單。

看到這裡,你是不是在想:若分成多次下單,會不會要付更多手續費?放心!前面提過的兩家美國券商,都是「免交易手續費」。沒錯,就是免費。不論是做1次(一次all-in)或12次(每個月做一次下單動作),都是免費。讓我們可以定期定額,穩穩地建立起自己的被動投資版圖。

〖 5 〗定期再平衡

當全數資金都下單完成,表示你的「被動投資」已經建立起來了(母雞已經養成,可以準備等她下蛋)。

但因為市場具有波動性,有可能過了一年之後,帳戶裡的股債組合從原先的80%、20%,變成了85%、15%,這個時候就要做「再平衡」,把超出的部分賣掉,買入不足的部分,使帳戶內的「投資組合」維持在原先設定的比例。

至於為什麼要做「再平衡」呢?這是因為這個動作同時也是在「賣高買低」——把上漲的部位賣出,賺到的價差,拿來多買進一點便宜的部位,使整體資產變大。定期再平衡,可以幫助我們整體上拿到更好的獲利。

以上,就是建立「被動投資」的5個步驟。我盡可能寫得淺顯易懂,希望對「被動投資」想知道該如何開始的新手有所幫助~🥰