【公鏈晚報🌒 #18】穩定幣創新高1,900億鎂!以太坊DeFi活動回升

全網數據概況

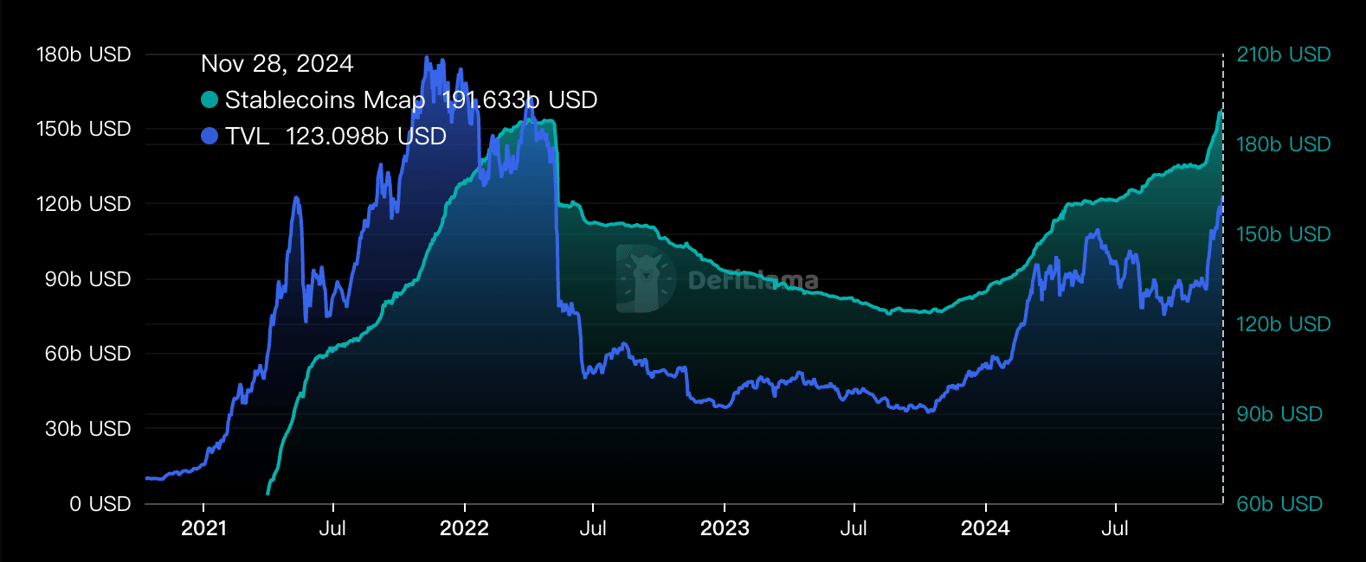

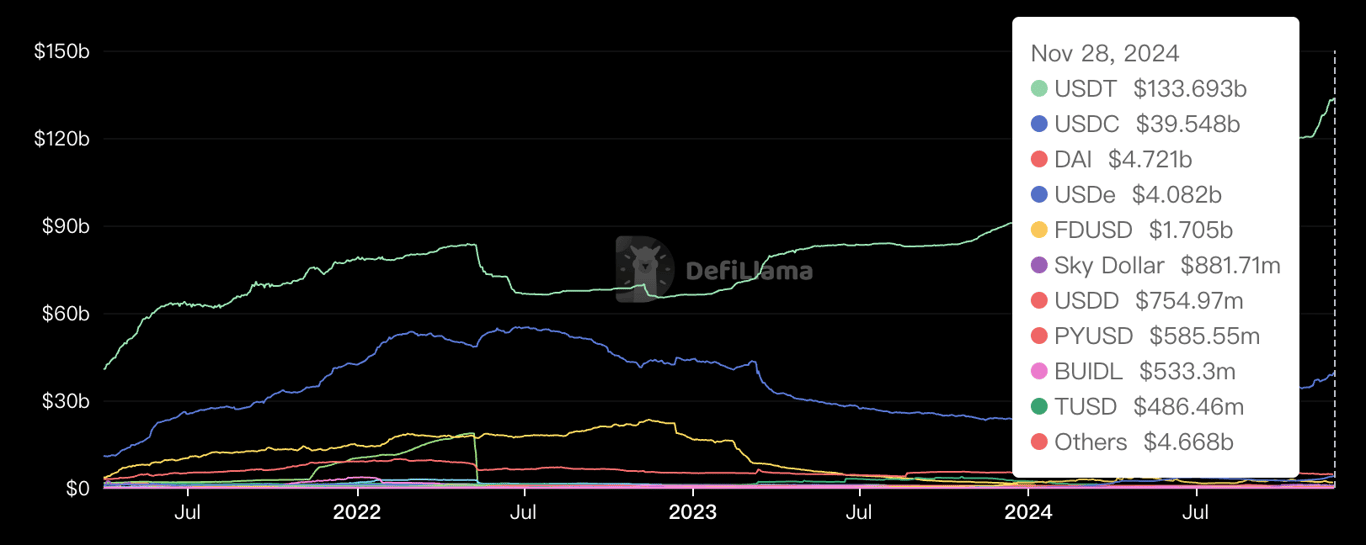

🏦 穩定幣總市值:1,916.33 億美元(+4.65%)

🔐 全網總鎖倉價值(Overall TVL):1,230.98 億美元(+13.47%)

穩定幣在過去 10 天內增發逾 85 億美元,創下總市值歷史新高 1916.33 億美元;另一方面,全網總鎖倉價值(TVL)也成長了 13.47% 至 1230.98 億美元,不過其上漲力道是由幣價所推動。這一現象表明,即便市場中的待機資金正處於空前的規模,實際上卻還未流入 DeFi 和 CeFi 板塊;而這也意味著本輪牛市真正的爆發相當值得期待。

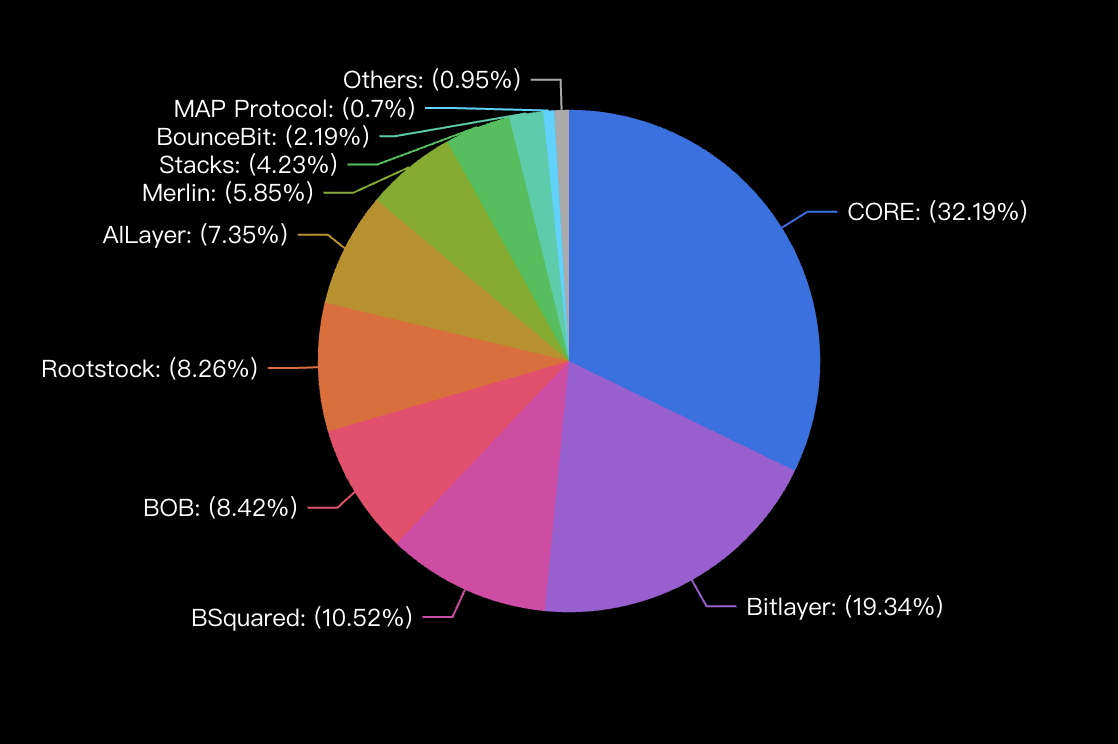

₿ 比特幣兼容鏈 TVL 變化(criteria: TVL > 5,000 萬美元)

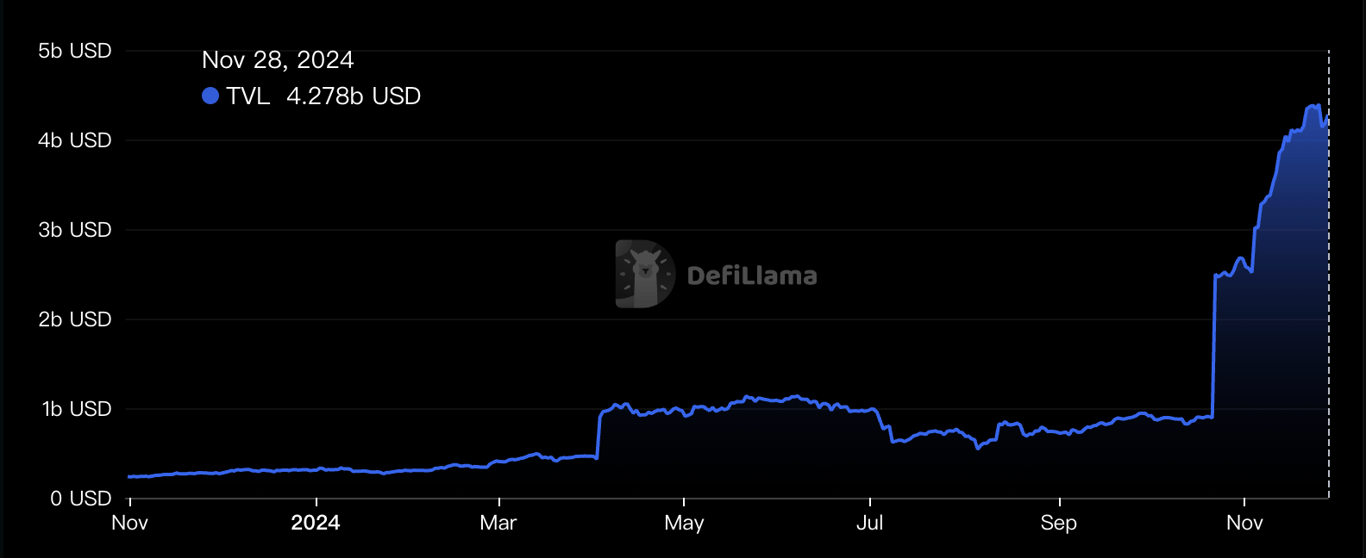

BTCFi:+4.2%(42.78 億美元)

CORE:+6.1%(9.08 億美元)

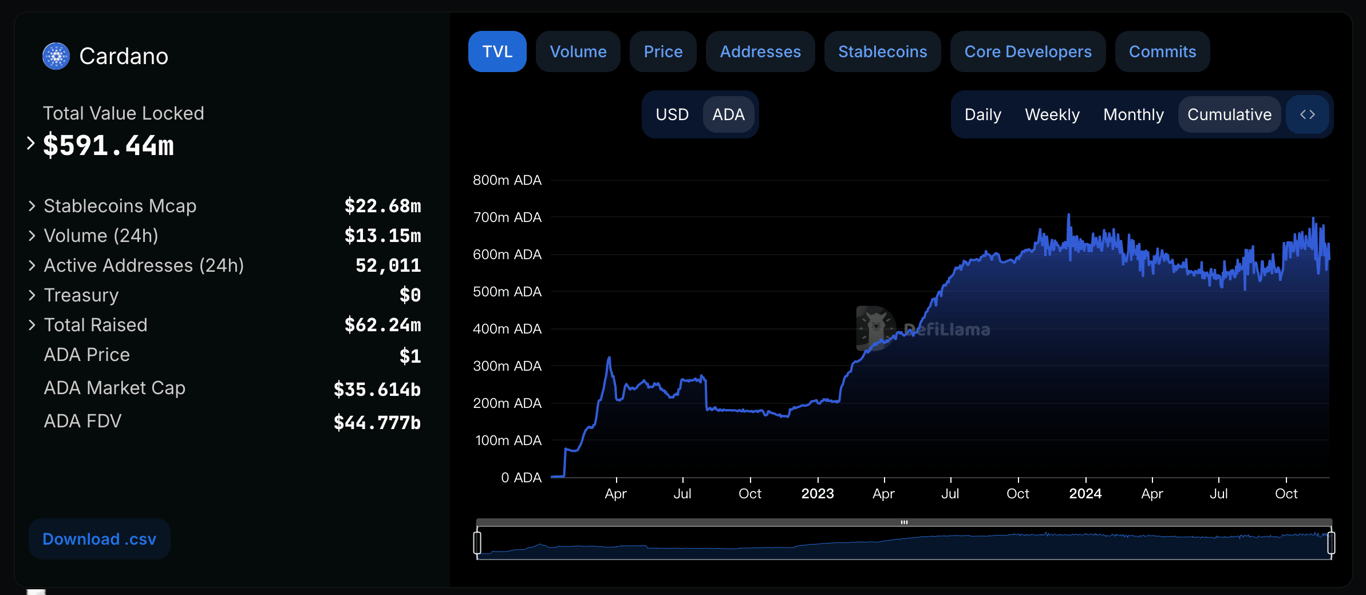

Cardano:+30.5%(5.91 億美元)

BitLayer:+12.0%(5.46 億美元)

BSquared:+15.5%(2.97 億美元)

BOB:+24.9%(2.37 億美元)

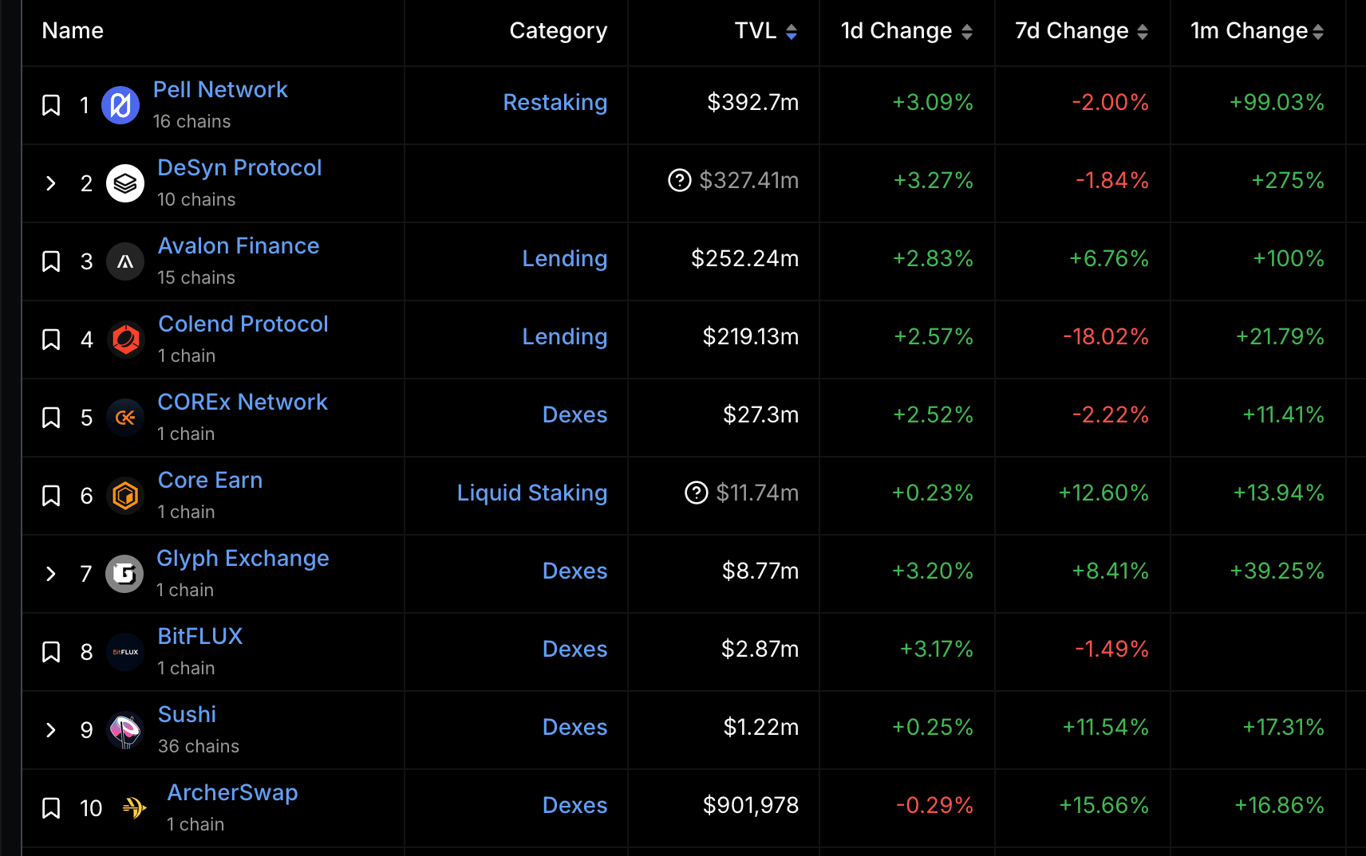

數據顯示,BTCFi 及各項比特幣兼容鏈在上週持續成長;此外,再質押協議 Pell Network(6.17 億美元)、借貸協議 Avalon Finance(10.10 億美元)以及資產管理協議 DeSyn Protocol(12.82 億美元)等廣泛部署於比特幣兼容鏈的專案均創出 TVL 新高點,Avalon Finance 甚至在 TVL 最高的比特幣兼容鏈 CORE 網路中,超越了其原生借貸協議 Colend 的流動性。

這一系列事件皆反映出整體 DeFi 資金持續湧入比特幣板塊,而該板塊將可能在往後的公鏈戰爭中展開獨立競爭,進而誕出幾項最具主導性的比特幣應用,不論它是公鏈、DeFi 協議或代幣化比特幣。

順帶一提,不久前整合 BitcoinOS 的 Cardano,尚未透過該跨鏈協議引進 BTCFi 應用;儘管 TVL 看似高度增長,下圖數據則顯示鏈上並無 $ADA 的淨流入。這說明 Cardano 總鎖倉價值僅僅是隨著 $ADA 幣價而上漲,而非實際的淨流入所推動。

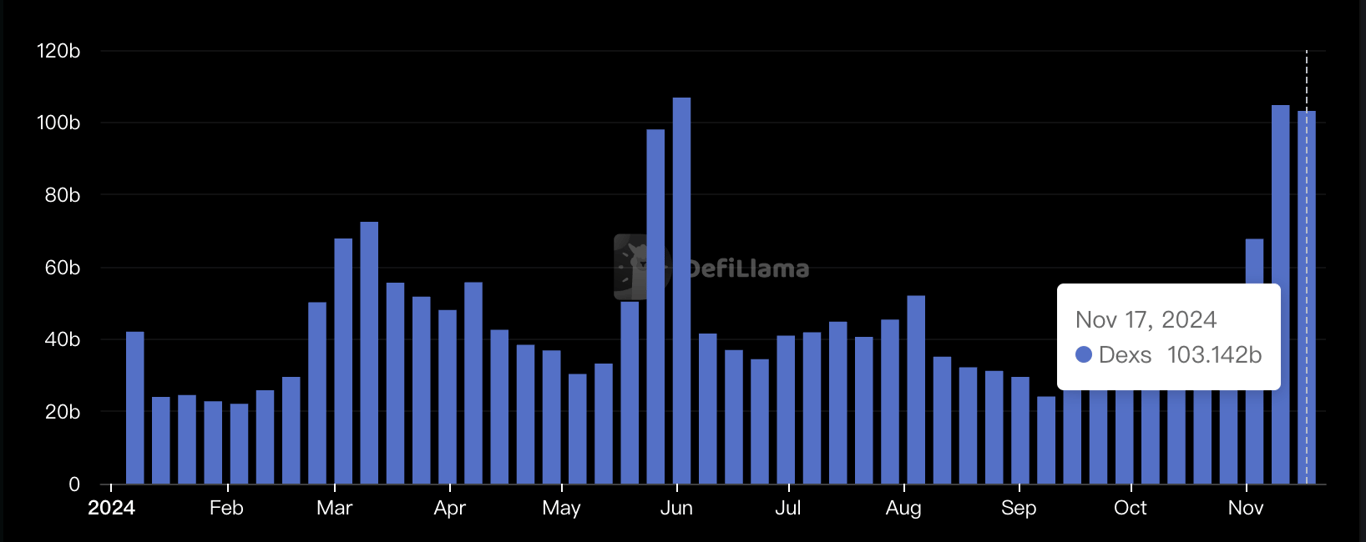

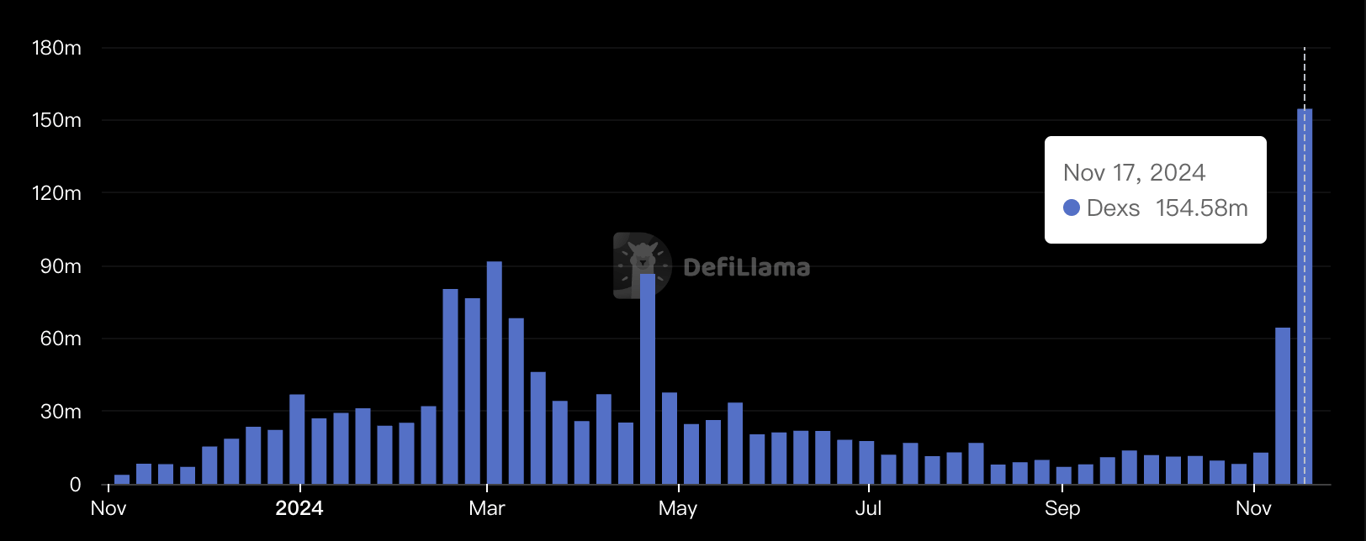

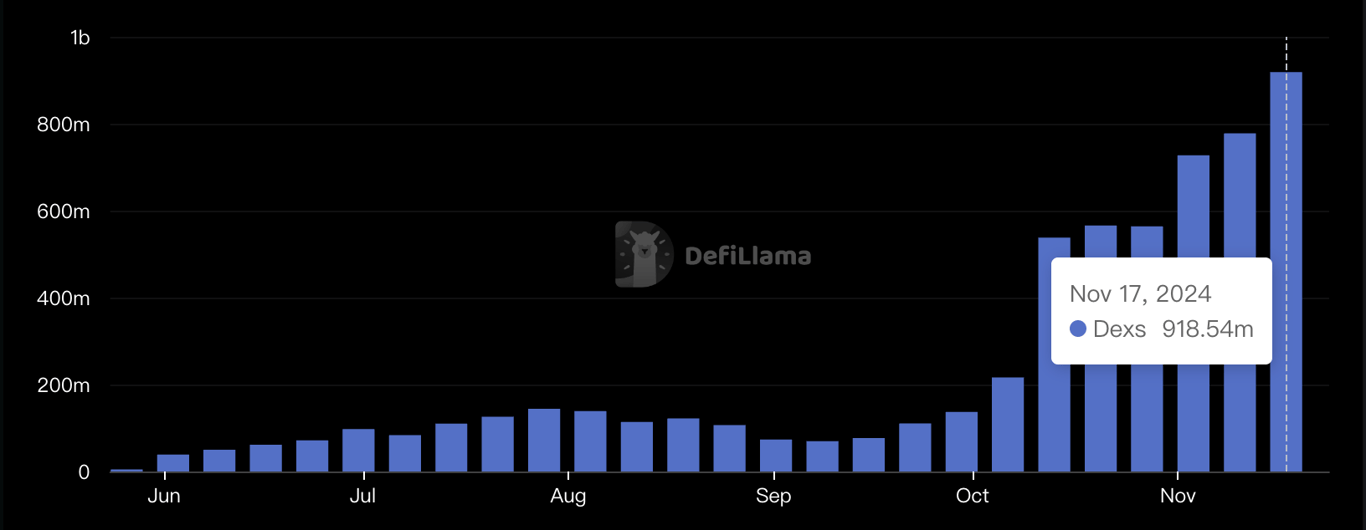

📊 鏈上交易量(Weekly DEXs Volume):1,024.55 億美元(-2.20%)

Weekly DEXs Volume ⬆️(criteria: Volume > 4,000 萬美元)

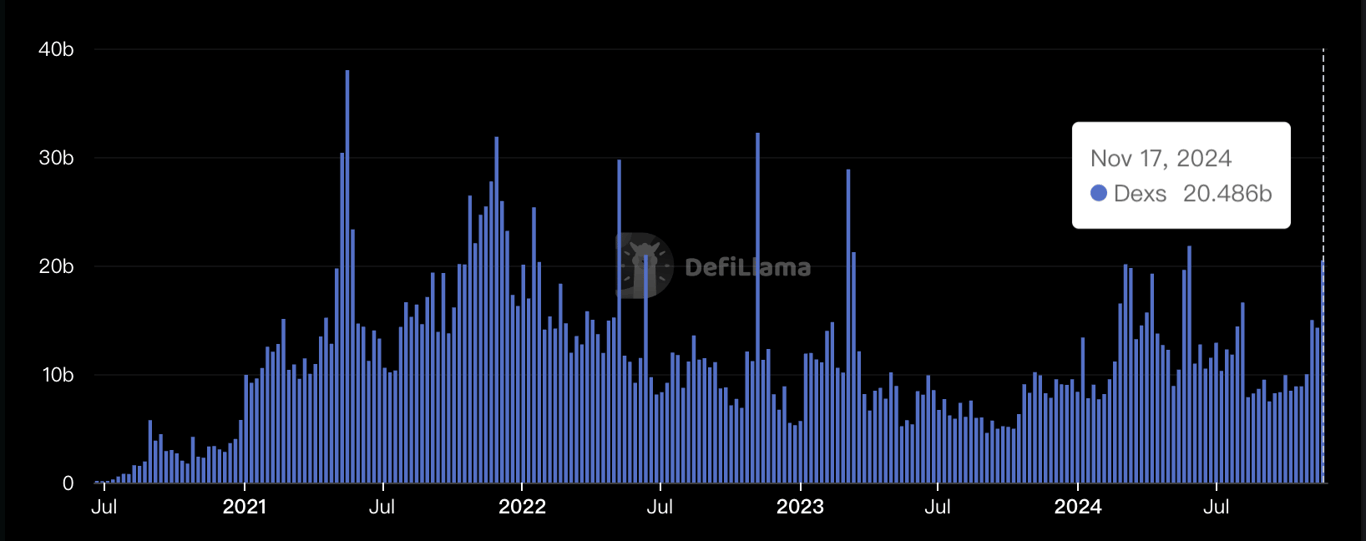

Ethereum:+43.5%(204.86 億美元)

Avalanche:+3.5%(22.20 億美元)

Dexalot:+18.1%(9.18 億美元)

TON:+65.4%(4.56 億美元)

Hedera:+140.2%(1.55 億美元)

Cardano:+67.2%(1.07 億美元)

Kaia:+57.2%(9,929 萬美元)

Hydration:+77.4%(4,127 萬美元)

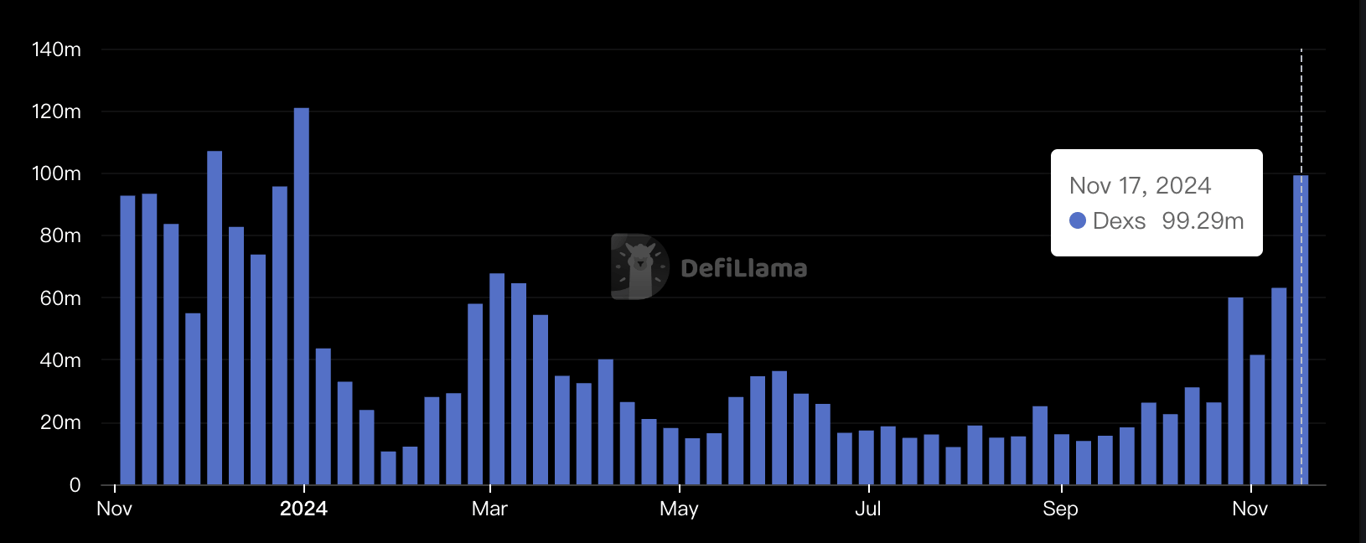

Weekly DEXs Volume ⬇️(criteria: Volume > 4,000 萬美元)

Solana:-0.4%(414.31 億美元)

Base:-16.7%(99.38 億美元)

Arbitrum:-8.4%(87.74 億美元)

BNB Chain:-31.1%(80.78 億美元)

Sui:-28.1%(18.27 億美元)

Polygon:-15.5%(17.57 億美元)

Thorchain:-13.4%(14.24 億美元)

OP Mainnet:-10.4%(12.18 億美元)

Aptos:-30.2%(3.08 億美元)

BOB:-15.1%(5,127 萬美元)

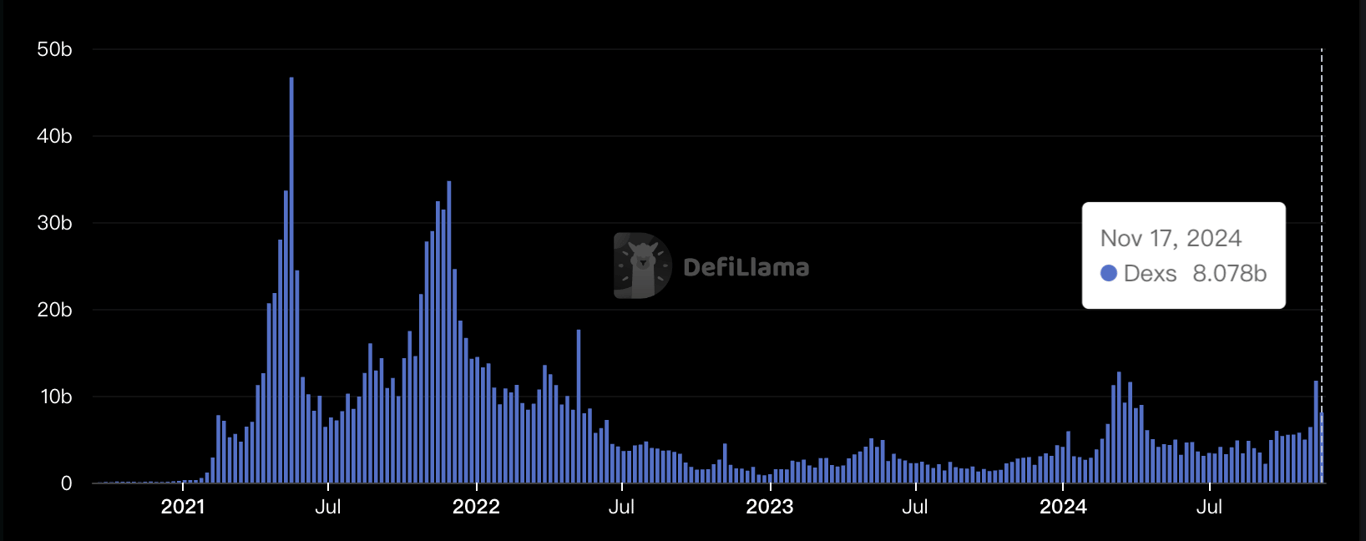

▍總體鏈上交易量

上週大部分主流公鏈交易量皆有所下滑,但全網數據仍維持在 1,000 億美元以上的高水位,這主要歸因於以太坊劇增了 43.5% 的總交易量,進一步使其睽違半年再度回到單週 200 億美元以上的活躍度門檻,顯示出整體 DeFi 活動正在暖機當中。儘管如此,以太坊單週交易量依舊遠低於 2021 年 DeFi Summer 所創下的 379.91 億美元高峰值。待以太坊再創巔峰,可能就是 DeFi Summer 2.0 到來的時機。

▍經典公鏈

除了以太坊之外,部分活躍於上一輪週期中的公鏈,如 BNB Chain、Avalanche C-Chain 和 Polygon 等 Layer1 網路,皆距離單週交易量的歷史高點相當遙遠;特別是曾在 2021 年創下公鏈交易量單週最高紀錄 466.85 億美元的 BNB Chain,其上週交易量甚至不足 100 億美元,這可能表示過去的熱絡資金還未回到 DeFi 板塊。

TVL 數週連漲並於上週創新高的 Cardano,其交易量達到 1.07 億美元,和發生於今年 5 月的歷史高峰(1.33 億美元)僅 2,600 萬美元差距。

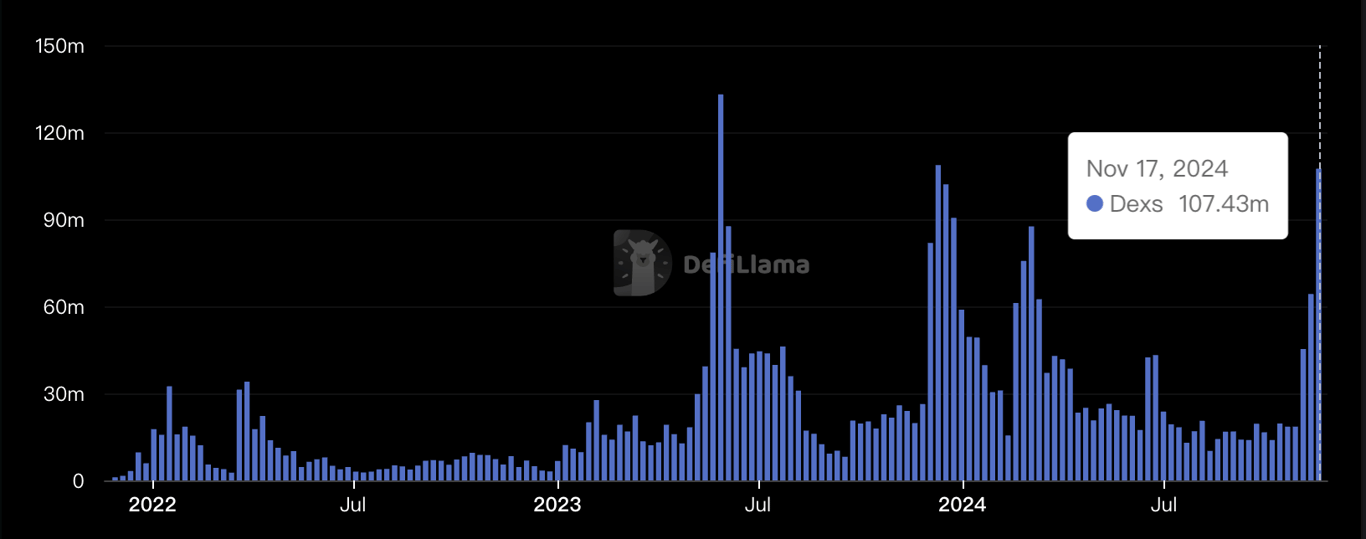

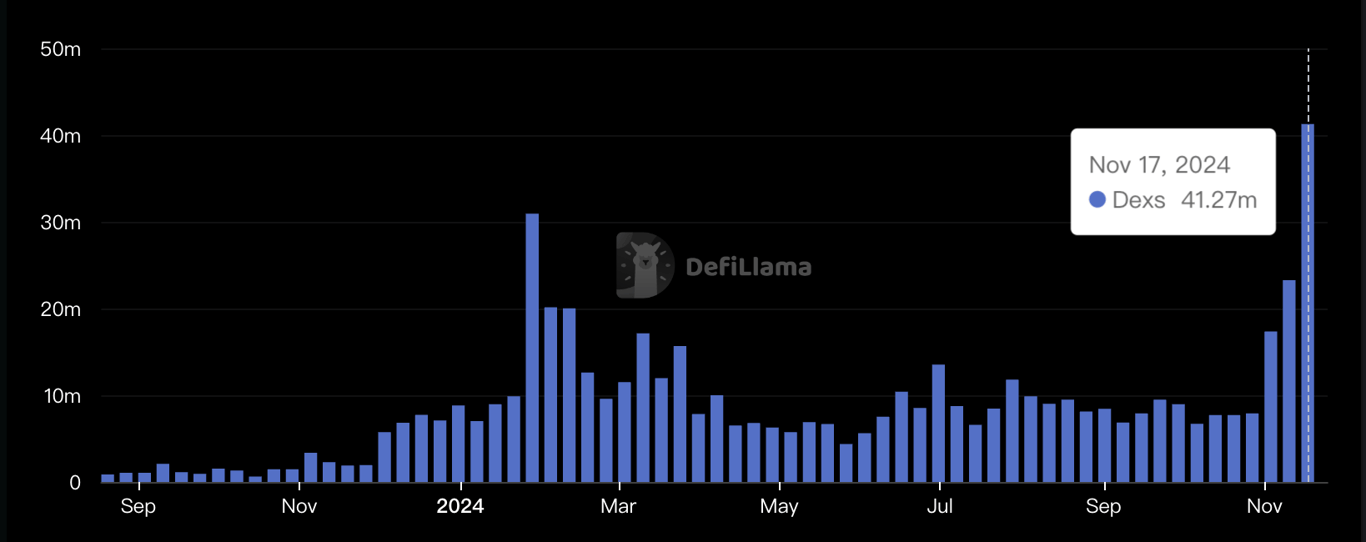

▍TON

TON 鏈上交易量在上週爆增了 65.4% 達到 4.56 億美元,這是主網啟動以來的單週第二高,僅次於今年第一週創下的前高 16.01 億美元;我認為 TON 須在 DeFi Summer 來臨前重返當時的活躍度,否則很可能失去競爭力,無法參與 Solana、Sui、Sei 和 Aptos 等高性能 Layer1 的公鏈戰爭。

▍Hedera

Hedera 交易量暴漲逾 140% 來到歷史新高 1.55 億美元,其 DeFi 活動的增長可能受益於 Canary Capital 日前向 SEC 提交的 $HBAR 現貨 ETF 申請表格(S1)。

▍Dexalot

Dexalot 屬於 Avalanche P-Chain 的一員,這項總鎖倉價值不到 600 萬美元的 CLOB 應用鏈,其單週交易量在上週突破了 9 億美元;若能延續此上升趨勢,Dexalot 將有望能協同 C-Chain 的 DEXs,為 Avalanche 整體生態帶來巨大的正面影響。

▍Hydration

Polkadot 生態近半年內較為疲軟,平行鏈剛推出時的 Moonbeam 不僅總鎖倉價值狂掉,平均每週交易量也僅剩不到 1,500 萬美元。不過另一應用鏈 Hydration 似乎已成為 Polkadot 匯兌中心,過去三週交易量節節攀升,目前已創出歷史新高 4,127 萬美元。

▍Kaia

通訊軟體 Line 和 Kakao 團隊共同開發的 Layer1 區塊鏈 Kaia,單週交易量創下主網合併以來的新高 9,929 萬美元。期待能夠看到 Kaia 的持續增長,進一步提升 Web2 公司對 Web3 應用的信心水準。

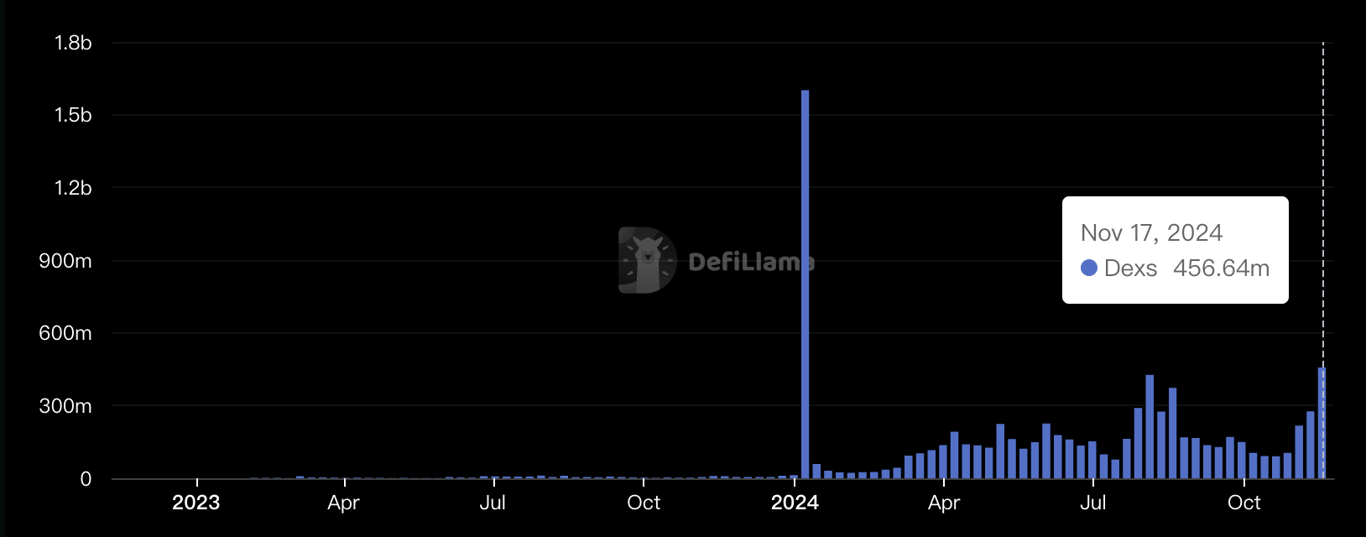

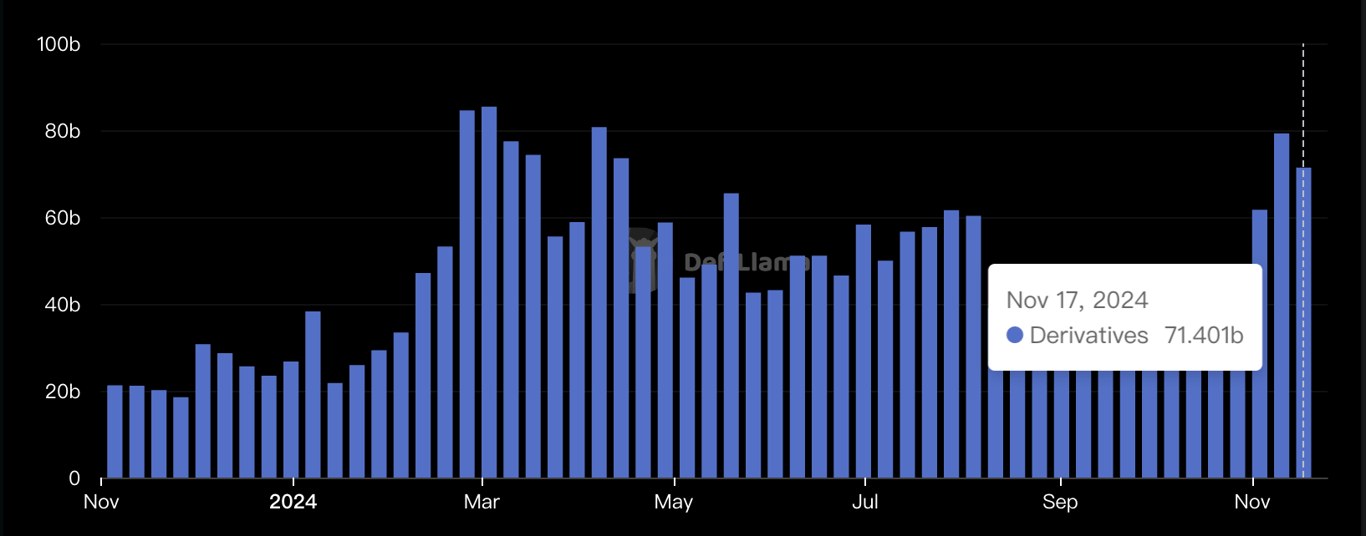

📊 鏈上永續交易量(Weekly Perps Volume):714.01 億美元(-10.0%)

Hyperliquid:-12.7%(201.57 億美元)

Solana:-0.76%(126.83 億美元)

總體鏈上永續交易量在上週下降了 10% 至 714.01 億美元,此賽道現由 Hyperliquid 所主導,其交易量於兩週前創新高(222.12 億美元)後略有回落,但仍維持在 200 億美元之上。Hyperliquid 已於昨日展開原生代幣 $HYPE 的 TGE 活動,本週開始可繼續關注其 TVL 和 Perps Volume 等數據是否呈現負成長。

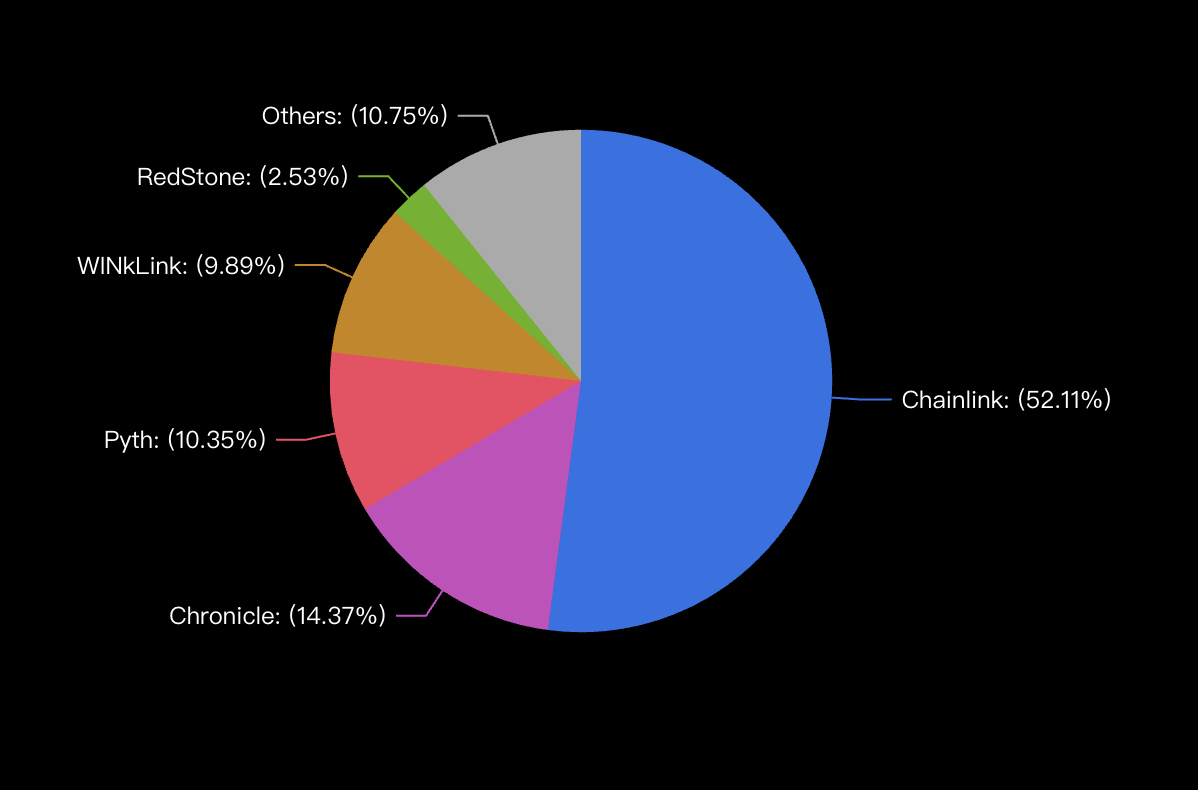

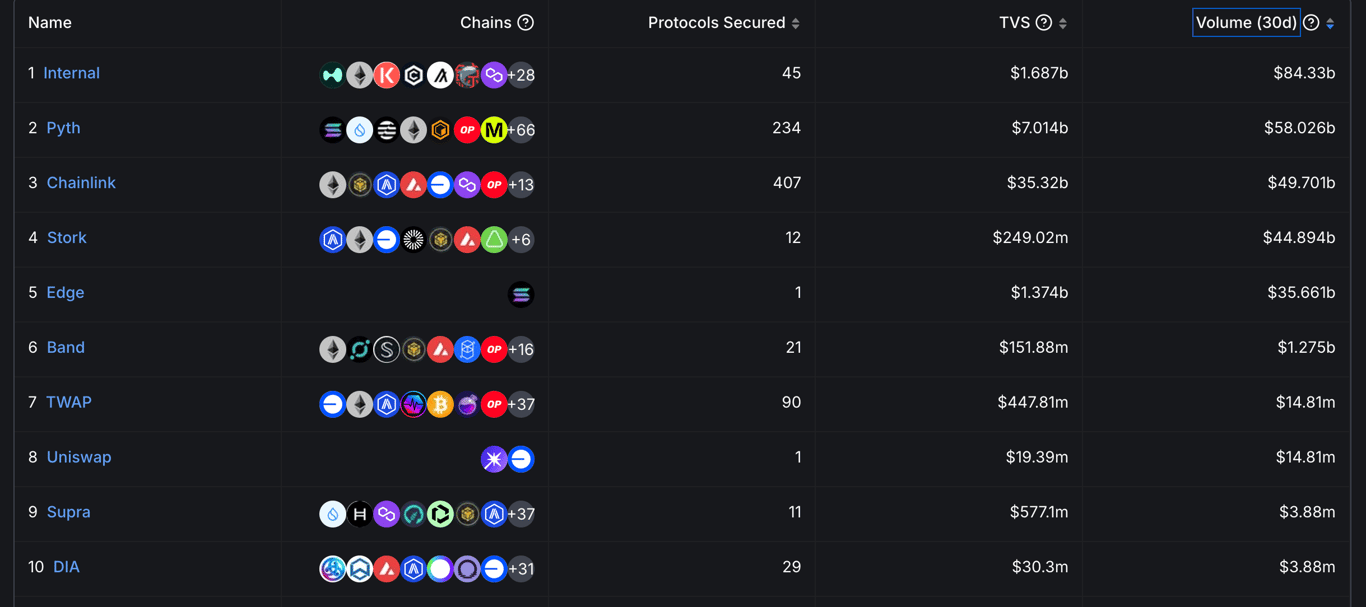

🛡️ 預言機總擔保價值

Chainlink:353.20 億美元

Chronicle:97.43 億美元

Pyth Network:70.14 億美元

WINkLink:67.07 億美元

RedStone:17.15 億美元

Internal:16.87 億美元版

預言機板塊方面,Chainlink Dominance 此前曾因 Pyth Network 的崛起而被稀釋至 45% 以下,最近終於又隨著資金在以太坊、EVM Layer2 等板塊的流入而回升至 50% 以上。不過預言機所擔保的鏈上交易量 Chainlink 只排在第三名(單月 497.01 億美元),前兩名分別為 Internal(單月 843.30 億美元)和 Pyth Network(單月 580.26 億美元)。這主要受益於 Internal 為 Hyperliquid 所提供的 Price Feeds,以及 Pyth Network 為 Solana 提供的 Price Feeds,這兩條公鏈各為鏈上永續合約龍頭和鏈上匯兌龍頭;因此為 EVM 體系提供 Price Feeds 的 Chainlink 所擔保的交易量遠不及 Internal 和 Pyth Network。

然而,環球銀行金融電信協會(Swift)和 Chainlink 共同開發的代幣化跨境支付框架──「分散式 DvP」、「分散式 PvP」即將於 2025 年第一季度實施國際性的試點交易;在 TradFi 龐大流動性的支撐下,Chainlink 終將回歸去中心化預言機的霸主地位。

事件總結

上週最吸引我注意的板塊仍是比特幣應用,在剛開始寫週報不久,我還認為 BTCFi 只不過是噱頭,並可能對比特幣造成負面影響,例如共識、跨鏈資產安全性等困境;隨著過去數個月觀察至今,我已稍稍有點改觀。

若傳統金融(如 Swift、跨國銀行等機構)在區塊鏈板塊持續發力,穩定幣、CBDC 可能會威脅到比特幣作為數位貨幣的交易採用率;與此同時,比特幣若能朝向 DeFi 板塊發展,便能增加其應用潛力,而不單單只是作為數位黃金存在。

因此,作為架構層的比特幣兼容鏈、以及應用層的 BTCFi 及代幣化比特幣等解決方案,將有望創造比特幣的價值捕獲能力(若發展順利),進一步形成法幣體系的拮抗劑(Antagonist);而這一系列變革或許能讓 Web3 居民不受 CBDC 和穩定幣的限制,更加自由地使用區塊鏈所帶來的各項應用,包括但不限於 DeFi、RWA 等板塊。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐