特斯拉增長神話似乎結束,股價距歷史高點已下滑50%,新的市場拐點是否臨近?

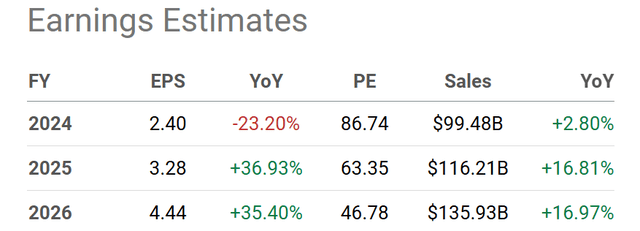

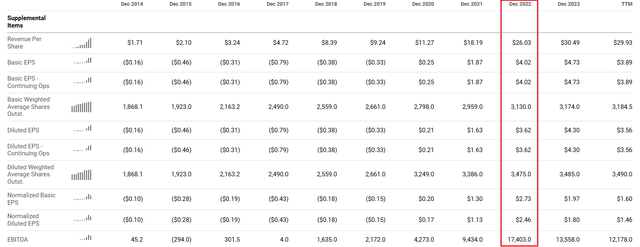

對於特斯拉(納斯達克:TSLA)的過度樂觀投資者來說,這裏有一個難題——每股銷售額幾乎沒有增長,預計2024年的每股收益(EPS)將出現下滑,而行業內汽車需求的整體衰退還未顯現。

如果電動車(“EV”)競爭急劇增加,管理層在人工智能、太陽能、自動駕駛出租車、充電技術等方面的副業在一兩年內沒有顯著成果,那將會如何?更糟的是,如果未來24個月內銷售和每股收益出現下滑呢?這是自7月初以來開始影響特斯拉股市交易的賣出邏輯。

如果2025年的表現與2023年相同或更差,我們還應該把特斯拉視作一家“成長型”公司嗎?如果不應該,那麼股價和估值應該如何調整?長期樂觀者需要開始認真考慮公司未來的現實狀況,而不是繼續沉浸在過去的高增長神話中。

鑑於2024年業績預計持平或下降,且之後沒有增長保證,我們爲何仍要用超高增長的倍數來估值特斯拉的股票?

特斯拉,分析師對 2024-26 年的一致預測,於 2024 年 8 月 13 日做出

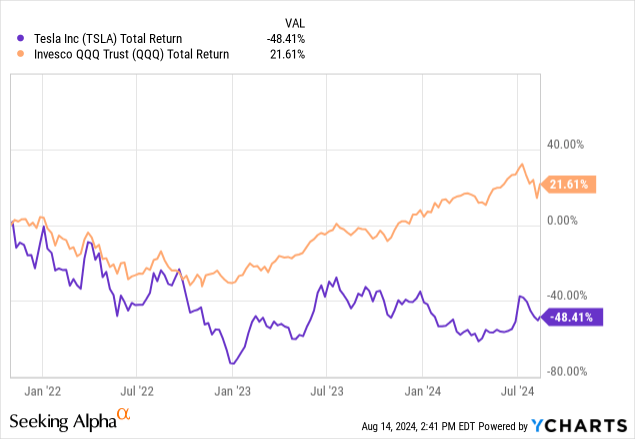

我的觀點是,嚴重的經濟衰退對特斯拉業務的衝擊並沒有反映在股價上。我預測在衰退情景下,TSLA的報價將接近100美元,這將遠遠低於其2021年11月超過400美元的歷史高點。不幸的是,對於追逐特斯拉的熱錢來說,特斯拉在過去三年裏一直是大型科技股中表現最差的公司之一。

特斯拉與大型科技股 QQQ ETF 的總回報率(自 2021 年 11 月以來)

不要說衰退不會發生或特斯拉不會在衰退中顯著下滑。該公司從未經歷過大規模的需求崩潰,因爲2008-09年的汽車銷售衰退發生在2010年股票上市之前。

在1月,我在特斯拉文章中警告了經濟放緩對特斯拉股價的負面影響。長話短說,自那時以來,股價下跌了約15%,銷售和每股收益也未達預期。

因此,更多的下行風險仍在潛伏。正如我在之前的悲觀文章(當時股價約爲300美元)中提到的,2025-26年將有大量電動車競爭進入市場,給運營業務帶來各種壓力(想象一下客戶減少、電動車售價下跌、整體增長放緩和利潤率下降)。

由於衰退導致的整體汽車需求下降,加上電動車領域競爭的加劇,意味着特斯拉在未來12個月可能會繼續在下行中領先大型科技公司。

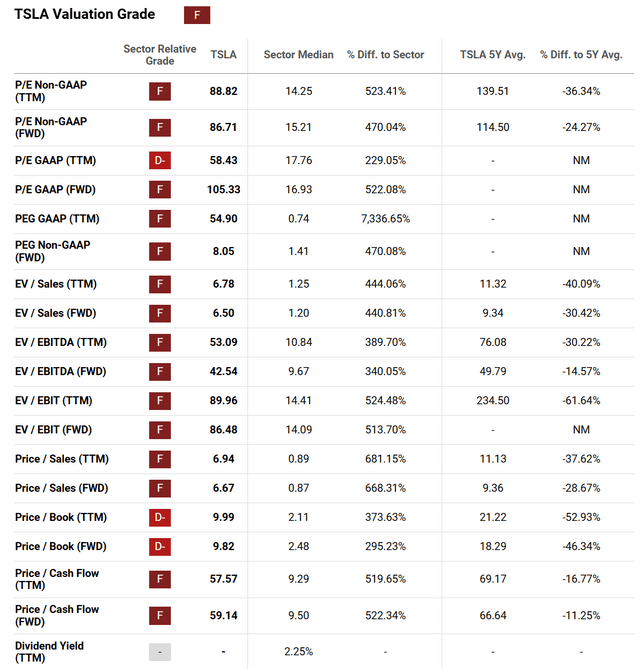

股票估值仍有問題

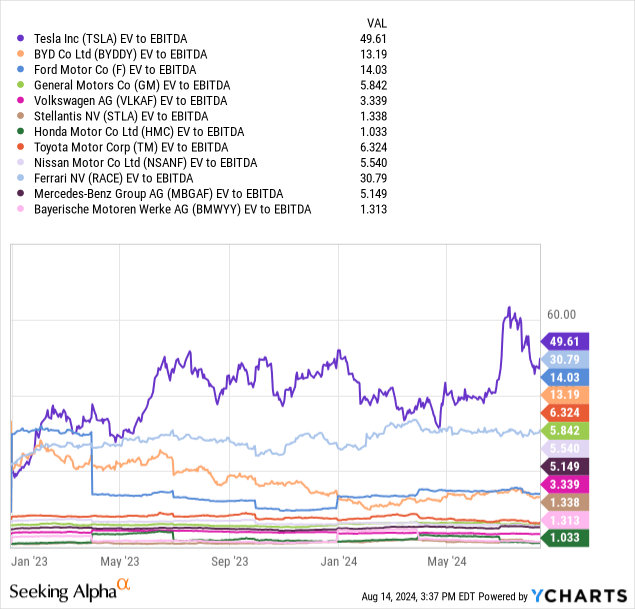

有大量數據點突顯了特斯拉估值的過高。當然,自2021年以來,估值在大多數財務指標上有所改善(這是一種股價下跌和財務結果改善的功能)。但與其他主要汽車公司相比,估值仍然非常高。考慮到2023年85%的收入來自新車銷售,該公司應被堅定地歸入汽車行業(儘管許多人可能不同意)。

在“汽車對汽車”的比較中,使用特斯拉及其同行/競爭對手的總股本和債務(減去現金)的企業價值計算,可以給我們提供最清晰的業務估值視角。在EV(企業價值)對核心現金生成的EBITDA的比較中,特斯拉仍然明顯高估。今天49.6倍的市盈率遠高於主要全球汽車製造商的中位數5.5倍或均值11.4倍。

特斯拉與主要國際汽車製造商,EV 與 EBITDA 比率,18 個月

我知道特斯拉的股東曾認爲公司因爲過去的快速增長而“理應”獲得高估值。然而,這種擴張的故事在2024年正迅速消退。

不需要再列出大量統計數據,許多分析師每月都會這麼做。然而,在許多估值標準和與汽車行業的比較中,Seeking Alpha的計算系統對特斯拉的定量估值給出了“F”級評分。你可以看下面的表格,特別關注與行業的百分比差異。

特斯拉,量化估值等級,2024 年 8 月 13 日

增長在哪裏?

查看EBITDA和收益數據時,特斯拉的股東收益現在低於2022年全年(用紅色標出)。業務利潤似乎在2023年夏季達到高峯,之後的12個月結果要麼持平要麼下滑。

特斯拉,損益表,10 年,作者參考點

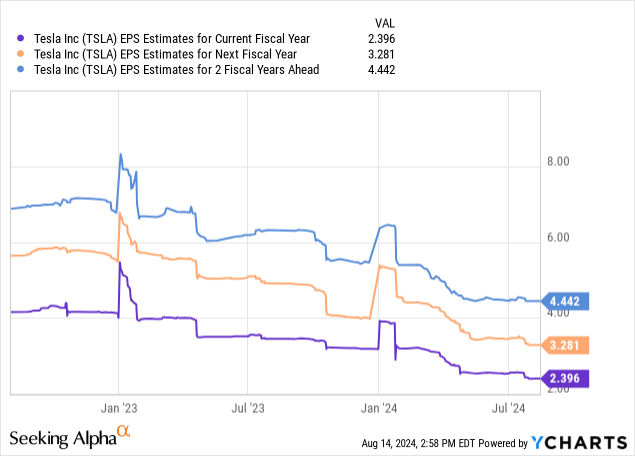

你可以清楚地看到分析師對2024年至2026年收益預測的大幅下調。請記住,這還沒有考慮到電動車市場競爭的加劇或整體行業需求衰退的可能性。

自2023年1月以來,分析師對2026財年的每股收益預測幾乎減半(減少了50%)。在標準普爾500(SP500)的估值在20倍以下的情況下,特斯拉的未來兩年預期收益值幾乎是50倍,這是否真的值得?而你可以獲得“無風險”的現金投資年回報率4%或5%(相當於股票市盈率20倍或25倍)的兩年持有回報?

特斯拉,2024-26 年分析師滾動每股收益預測(自 2023 年 10 月起)

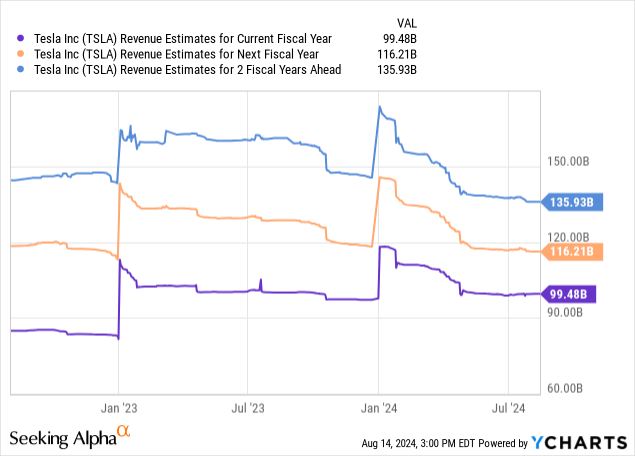

收入預期稍好一些,但自 2023 年 1 月以來大幅下降。如果到 2025 年初,經濟衰退導致銷售預期再下降 10% 至 20%,該怎麼辦?從本質上講,特斯拉將變成一隻零增長的股票,就像你的資本的數千種其他選擇一樣。

特斯拉,2024-26 年分析師滾動收入預測(自 2023 年 10 月起)

首席執行官薪酬方案風波的稀釋效應

如果特斯拉CEO埃隆·馬斯克的所有股票期權被行使,現有股東可能面臨10%的稀釋。

馬斯克在1月的特拉華州法院審判中敗訴,裁定他的薪酬方案與其他商業經理相比超出了合理範圍,此前股東提起訴訟試圖阻止稀釋。根據路透社湯姆·哈爾斯的報道,

一名特拉華州法官在週二駁回了埃隆·馬斯克創紀錄的560億美元薪酬方案,稱該方案由電動車製造商董事會授予的“難以置信的金額”對股東不公平...

該薪酬方案授予了約3.04億股的股票期權,馬斯克可以以每股約23.33美元的價格購買... 馬斯克在特斯拉達成遞增的財務和運營目標後,獲得了所有12個階段的股票期權獎勵。

在6月的年度股東大會上,特斯拉股東批准了馬斯克的560億美元薪酬方案,並投票同意將公司註冊地從特拉華州遷至德克薩斯州。因此,關於未來管理薪酬方案是否會稀釋TSLA股東利益的時機(如果有的話)仍未確定。最終由法官和陪審團作出決定。

我的觀點是,在銷售和收益遭遇困境時發行新股,將對股東產生極爲負面的影響,而不是爲了確保馬斯克不出售其股份而採取的積極措施。

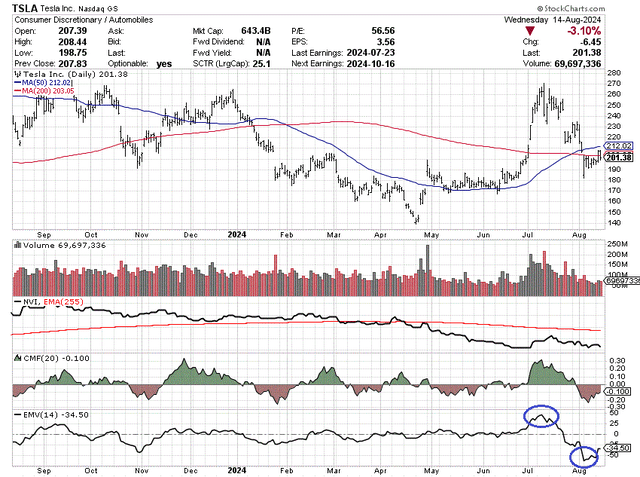

巨大的技術交易逆轉

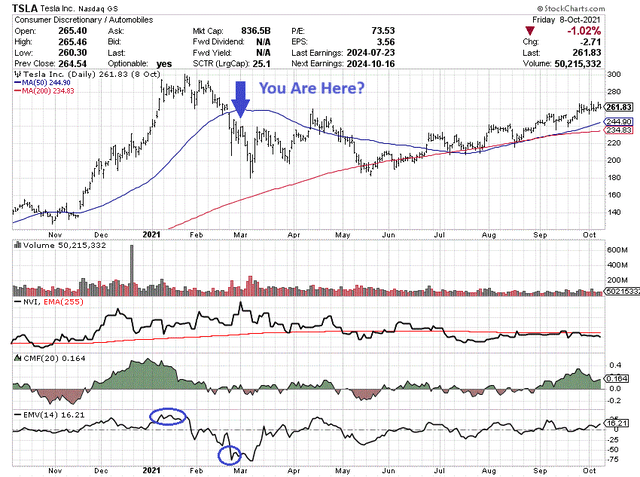

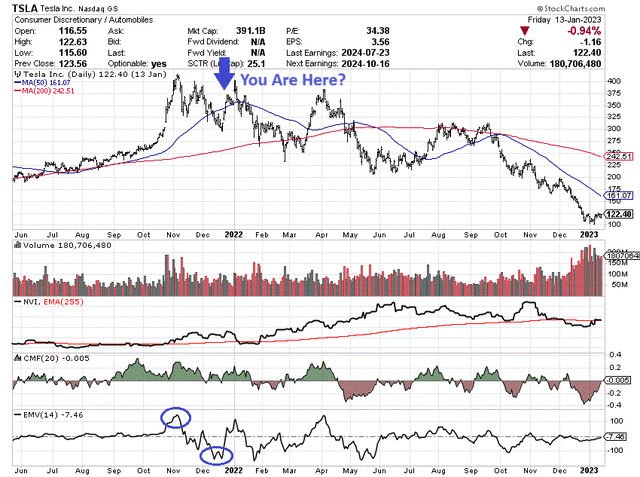

特斯拉多頭需要注意的另一個問題是,該股剛剛經歷了 14 天的走勢輕鬆度指標的巨大趨勢逆轉。這種拋售量壓倒性的買入量通常發生在價格達到主要高點之後或嚴重回調期間。我繪製了最新的 12 個月圖表,以及最近兩次 EMV 52 周高點迅速反轉至 52 周低點的情況(2021 年初和 2021 年末)。

當下

特斯拉,12 個月的每日價格和成交量變化,作者參考點

2021 年 1 月高峯期

特斯拉,每日價格和成交量變化,2020 年 10 月至 2021 年 10 月,作者參考點

2021 年 11 月高峯期

特斯拉,2021 年 5 月至 2023 年 1 月每日價格和成交量變化,作者參考點

相比於之前的電動車市場波動,現在的情況更加令人擔憂。當前的20天Chaikin資金流量得分疲軟,負體積指數今年以來一直在下滑。因此,我認爲除了買家減少外,供應問題也是導致這種情況的原因之一。至少今天的圖表顯示了這些問題的存在。

最終想法

是什麼因素可能會讓價格回升至200美元以上,甚至在年底前達到250美元?我指出,技術走勢有可能會意外地轉向看漲,特別是如果中東局勢和平解決,美聯儲在選舉前採取積極的貨幣寬鬆政策的話。

如果你相信經濟將實現軟着陸或不會出現明顯的經濟衰退,特斯拉可能會維持在目前的201美元左右。但要想實現持續上漲,我認爲必須出現一個理想的情景:低通脹和低利率,同時經濟強勁且消費者對汽車的需求上升。然而,考慮到目前的高估值,我不認爲價格在未來12個月內能夠維持在250美元附近。

投資者面臨的問題是——華爾街依然對特斯拉股票進行高估,這完全基於對公司情況不會惡化的樂觀預期。我的結論是,特斯拉的股價和估值依然脫離實際。公司的業務不會從今天起每年增長50%或100%。分析師們樂觀地預計,銷售將每年增長10%到15%,而每股收益將在未來三年內每年回升20%到25%。

如果結果未能如預期那樣好,可能會嚴重影響股價和估值。我從事股票交易已有37年經驗。經濟衰退帶來的汽車需求下降和激烈的電動車競爭,可能意味着持有特斯拉股票的盈利機會已經過去。

如果2025年銷售下降,而每股收益變爲負值,散戶和對衝基金可能會迅速撤資。如果埃隆·馬斯克看到運營結果的下滑,他是否會像購買Twitter(現在的X)時那樣出售更多股票?

你需要認真考慮——與2023年全球銷售的7500萬輛汽車相比,特斯拉的180萬輛(僅佔市場的2%)是否真的值得接近50%的整個汽車行業股本?如果增長停滯並轉爲負增長,我的答案是絕對不值得。

我繼續建議在12個月內賣出特斯拉股票,預計價格範圍爲200美元(目前價格)到100美元(接近2023年1月的低點),具體取決於經濟狀況和電動車市場競爭。

在長時間的深度衰退中,價格低於100美元也是可能的。特斯拉相對於汽車行業的300%到500%的溢價,在零增長環境下可能會被大幅削減。股票的升值通常是有原因的。當高估值的理由消失時,股價也會隨之下跌。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐