台灣居住政策研究;社會住宅推動聯盟研究員。 這邊都是有關居住正義的硬核文章,偶爾有幾篇沒那麼硬的。 贊助連結:https://liker.land/limitroy/civic FB:https://www.facebook.com/limitroy/

高房价与空屋问题难解:怎样才是可行有效的囤房税?

谈了好几年的囤房问题,之前主要都在作台湾数据现状的厘清,也是时候提出我们对囤房税制度设计的具体想法了。

(鸣人堂全文: https://reurl.cc/bkEpod )

财政部年初公开表态「将先穷尽现有工具、行政措施,不行再修囤房税」,其实主要就是在说透过地方政府现行《房屋税条例》的税率区间进行合理调整,同时也对税基逐步调整。

这种作法长远来说是应该努力的方向,但就近两年囤房税讨论脉络来看,具体政策方案的确有各种看法,但就目标则无歧异——期借该税制「去化既有囤房空屋」,使其回归居住使用(出租或出售),而财政部所说的做法,对这个目标是毫无效果的。

【为什么说既有「房屋税条例」作为囤房税是无效的? 】

以之前台南市所谓「囤房税」的修法版本中,96.66%的多屋者在协商后的版本中,税率都低于原本的市府提案版( https://reurl.cc/Vj1VZ6 ) 又或是过去各地议会多次调降多屋者房屋税率,都显示由地方议会表决通过的结果多半会将条文弱化、退回,甚至大开倒车。

立法院多个修法版本的共同思路是「调高税率区间」,其力度自然较现行1.5%至3.6%的税率来得大,但仍然有限,且过高税率(超过商用房屋)恐有违反比例原则之争议。此外,诸如各地方政府分税、全国归户认定、误伤偏乡祖厝等技术问题,依旧难以妥适解决。

简单来说,架构在《房屋税条例》的「地方版」囤房税,因力道极为有限,实无法有效促成囤房空屋持有者改变其使用(无论出租或出售),最后政策目标只能从「去化既有囤房空屋」矮化为「酌增税收」。

【税基改革是长远目标,却成为拒绝改革借口】

财政部与内政部抛出调整税基(拉近与真实市价差距)的主张,乃至有些学者加码谈「房地合一」,确实有其依据,也是合理改革方向。但实践面而言,却只是「说来正确但短期做不到」的主张,反成为了回避囤房税改革的托辞与陷阱。

因为税基调整的结果是「所有持有房地产的家户均加税」,这种全民加税式的改革,对地方政府而言无异于政治自杀,而中央讲了多年要修《财政收支划分法》调动地方财政积极性,更是高难度迄今仍为空谈。

实情是,别说调高税基,要做到连动市价增长都不可得。最后就变成了「既然改革不彻底,那就彻底不改革」了。

【我们的方案是「中央特别税版的囤房税」】

既然修正房屋税既困难且效果差,合理调整税基又难以一蹴可及,我们似乎该思考超脱前两者局限且能有效改善囤房空屋的不同作法。具体建议是,比照奢侈税模式,依财划法第19条「各级政府为适应特别需要,得经各该级民意机关之立法,举办临时性质之税课」,由中央立法开征「囤房特别税」。

基本构想略述如下,这里所提构想重点在于基本原则,至于具体税基、税率仅供参考,但重点是税赋力度要够,方能达成囤房空屋释出使用效果:

课征对象:自然人采家户(配偶及未成年子女)全国总归户,就持有超过三房(目前自住住宅定义)以上房屋,课征囤房税;非建设公司相关属性之法人,比照自然人认定标准。

税赋计算:基于税赋计算征收行政简便之故,建议采该房产当年房屋税与地价税之总值为税基,该家户或法人持有总房数为基本税率,并伴随实施年期以一定百分比递增。

举例而言,A家户若持有五屋,便对第四、第五屋课征该屋当年地房屋税与地价税总值五倍的囤房税,如第二个税赋年度仍旧是持有五屋,其囤房税率加征15%、第三年则加增30%等,达成真正「多屋重税」的效果。

出租免征:在「多屋重税」的前提下,为鼓励住宅释出使用,将搭配「出租免征」的条款。意即,持有者将就三房以外房屋出示租赁契约并依法申报租赁所得,则免计免征囤房税,然若经(抽)查属虚假出租,则加重税赋。如前述举例持有五屋A家户,如将其中一屋出租,则仅对第四屋课征囤房税,如将两屋出租,则全数免征。

偏乡免计:与此同时,此囤房可指认适用范围,将人口较少的偏远乡镇划出,即属该区之房屋免予计入囤房数,即可免除所谓乡下祖厝、离乡空屋的误伤无辜疑虑。即A家户持有五屋,如其中有一屋位于偏乡,即以四屋进行多屋认定与税赋课征。

期限落日:此囤房税比照奢侈税的经验,定位为临时税,设定一定落日时程,即导引空屋合理运用后即可退场,亦可视为衔接房产税制改革的阶段方案。

税收专用:囤房税目的在引导空屋出租,但仍可预期取得一定税收,将设定专用,全数做为中央兴办社会住宅之经费。

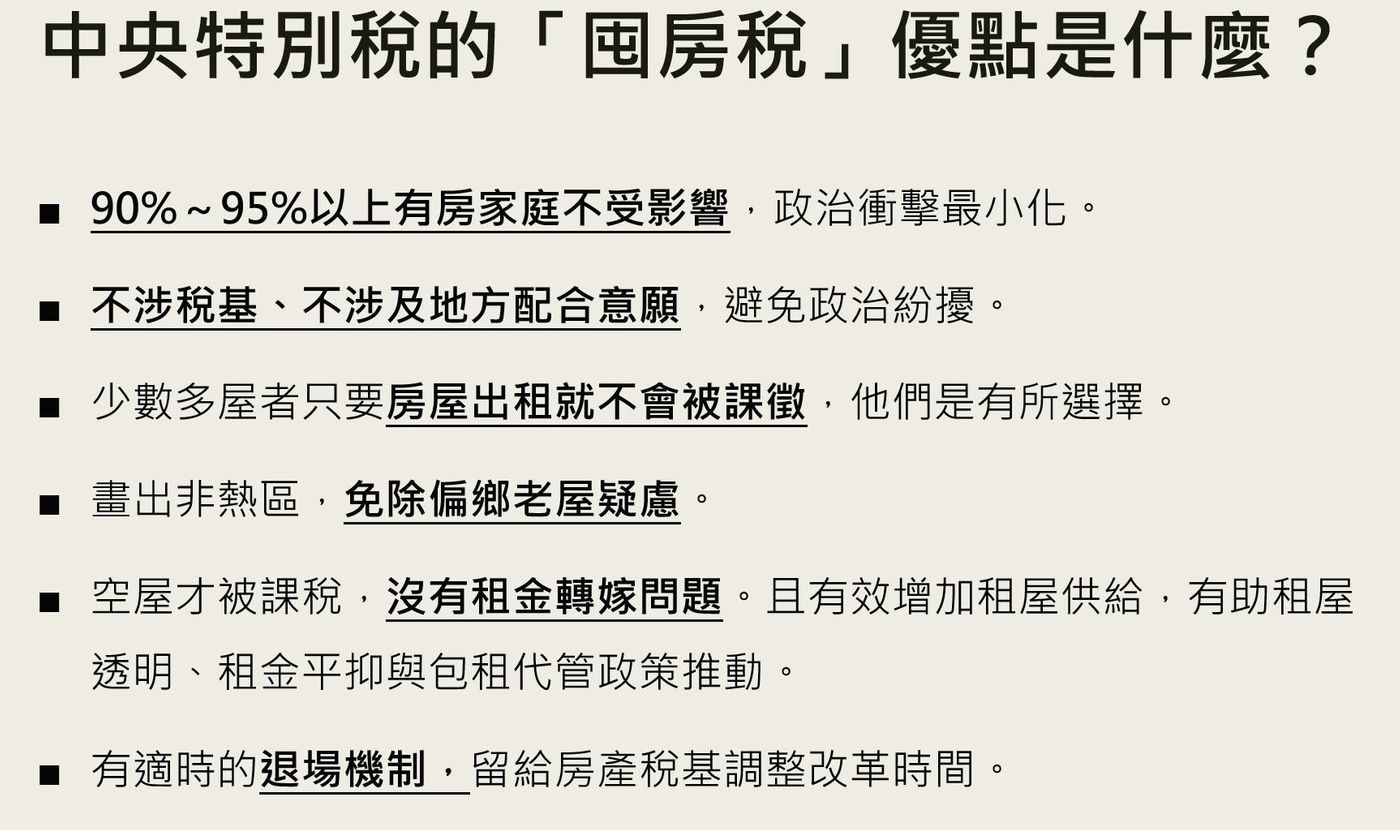

【「中央特别税版的囤房税」好处在哪? 】

首先,采中央特别税立法于法有据。既不涉《房屋税条例》与税基调整课题,也无损地方既有财政自治权,可最大程度跳脱前述中央地方在税基、税率互踢皮球之困境。

其次,在影响冲击层面相对有限。目前台湾多屋家户(持有超过三房)比例约5%至7%;换言之,超过九成以上拥房家庭将不受影响。且另有出租免税与「非热区」划出之配套,少数多屋者也并非毫无选择,只需要将房屋出租使用,即可免于课征,除适度化解租金转嫁问题,亦能消弥「民粹仇富」或误伤「偏乡祖厝」等疑义。

最后,有政策正向外溢效果。因可有效增加租屋供给,将有助市场透明、租金平抑与包租代管政策推动,以及税收「取之于房产、用之于社宅」,更强化其正当性。

事实上,这种「中央版」囤房税并非空想,例如,法国早在1998年便开征「住宅空屋税(Taxe sur les Logements Vacants)」,并达成一定效果。税赋设计上,税基为该住宅年租金价值(此作法在台湾因租屋黑市不易比照),税率则随空置时间采累进,第一年税率为12.5%,从第二年起税率为25%。大家可想像一下,如市场租金行情2.5万台币的房屋(约略台北包租代管物件平均行情),空置第一年课税3.75万,第二年7.5万,你认为屋主还会空在那吗?

囤房税的目标绝非单纯收税,而是透过租税机制,引导囤房空屋释出使用。但这两年囤房税进展甚微的结果已然证实,局限在现行房屋税框架实难达成此目标。另再次强调,「囤房特别税」与现行或即将推展的高房价因应施政作为,绝不是非此即彼的竞合关系,而是实现「房市正常化」各自目标下的不同政策工具。

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…