交易者该如何和自己的交易系统相处

专注价格行为上的生存,时间不会特别长,就会遇到“交易系统”。朋友的善意提醒,书本的直面灌输,和无目的的自发思考,都是触达“交易系统”这个模块的可能方式。

最直接的驱动是自问,不能再这么下去了,得有一套“东西”。来自自发直觉的思考和觉醒,往往最有效,也最痛切。不难想象,在此之前,经历了什么。

需要明白,这是针对什么的系统?交易、投资、投机之间是否有真正的分界线?

在这个行业中,有道德至上者,有科技、价值等多方面的原教旨主义者,也有随机漫步游走者;他们却有共同的特点,就是长期来看,自己是战胜市场且绝对成功的。如果是战胜市场,但是亏损,就不算成功。

以此为标准,那下面这个问题就无法证伪,即,“你怎么能证明你不是交易周期”?又如何证明巴菲特不是站在康德拉季耶夫周期的上升期?

反过来,进一步,一个基本的假设就是,以周期作为主干,构建策略的可能性是有的。作为主干的基本要素,无论是周期大小,也无论是股票、期货、外汇等市场,也不区别人类的群体划分,都应该是相同的。

唯一区别的就是系统的使用者——交易者自己。

另一方面,系统也是千人千面;如果把交易者自己归入到系统中,那么每个交易系统都不一样。A的系统,B用不了;B的系统,是C失败的直接原因,甚至是D的对手盘。

有了上述的认识,在认知层面上,至少有两个基本理念:

(1) 技术分析、基本面分析、价值判断,从根本上来说,没有区别;都只是各自的践行者在自己所遵行的系统中找一个明确的行为标准,且各自有各自的命运。

(2) 放弃从别人手中求得圣杯甚至是夺得圣杯的执念,有无圣杯只掌握在自己的手中。他人的刀用不好是会伤了自己的。

但是还是有一些要素,能拿来讨论的,如:

l 一套系统的构成?

l 如何鉴定这套系统适合不适合自己?

l 回测有效的系统使用不了的原因?

l 系统阶段性的失效,是否该调整,如何调整?

l 多系统的嵌套有无可能?

等等。

以开放的心态和理念,接下来所谈论的内容无绝对真与伪,皆是属于某一个话语体系中的“你来我往”。有时候,只是为了“你来我往”,才会产生那些烂大街的流行语和名词。流行到什么程度呢,比如,对某些K线组合和指标与K线的分布关系,换一个名词,都可以出一本书的。

以结果论行为,是有一套理论和话术的,如都知道的盈亏比、胜率、破产率等。那么一个简单的系统模型框架就出来了。

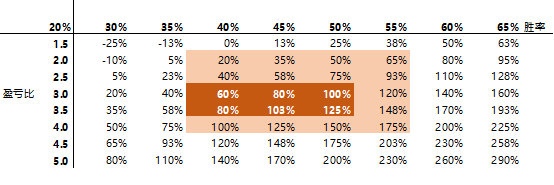

一个胜率为40%、盈亏比为2、基本止损单位为初始资金规模的1%,那么在交易100次之后的总体收益是20%。

在固定止损规模和交易次数的情况下,胜率、盈亏比与整体收益率的矩阵如下:

从表中可以看到,在盈亏比为3胜率40%情况下,最终的交易收益率为60%。

至于这100次交易多久能完成,就具体市场具体论,同一市场具体品种具体论。如果这个60%是目标的话,多久能达到,交易者自己就只能以预期选择市场和品种了。事情进而有了进一步走下去的可能性。

这个简单模型同时也是用来理解各类风格的基本框架;如VC、PE、定增的关系,皆无明确界限,只是盈亏比、胜率和机会的区别。

巴菲特先生成为神的原因,就是在胜率和盈亏比两个方面都做到极限,但是放弃的是机会,看不懂不做;彼得林奇则是另一个极端,他利用二级市场做VC投资,追求机会和盈亏比,放弃的是胜率;国内市场Pre-IPO的投资,则追求的是胜率和机会,放弃的是盈亏比,基本模型是按照市值差异、上市时间、稀释比例框定一个能说得过去的收益,就可以开干。

技术交易群体中,趋势交易、波段交易、刮头皮交易,大概也是这个区别。至于选择哪一种,能不能执行到位,就需要自我评估了。

在这几个要素框定下,制定出一系列的中观原则,包括市场选择、品种选择,交易周期,交易频率,开仓信号,止损止盈规则,是否加仓规则,同一时间是否允许交叉等。

列出这些要素之后,回测,模拟,可以采用代码化的方式,也可以采用人工的方式;模拟和回测的目的,是论证整体系统是否正向,而非具体的收益率大小。这一步要解决的是,让自己至少走在正确的方向上。

在有了明确的开平仓信号之后,需要的就是简化和优化工作。

这两个步骤是一体,强调的是优化的过程不是加法,而是减法,至于为什么要这样做,权威的回答者很多。有人会推出中国传统文化,有人会推出克罗的“KISS”准则。都是可以的。

其基本逻辑是这样的,只有简化才能模型优化,否则就会产生归因的多要素陷阱;也只有简化才能行为优化,因为毕竟交易是人做的,量化系统也是人来调整的,不简化,人的能动性就贡献不足。

清晰的交易系统构建完成且验证有效之后,经过简化优化,接下来就是训练。书面一点说,训练就是为了能真正将“人”这个主体全面纳入到系统中,如果做不到这一点,系统也就不是系统,没有生命力。

这也是无数交易者、投资者折戟的一步。

拿投资来说,大的机构有了清晰的投资战略和策略,且在市场一致追捧的情况下,企业文化偏移,市场热度大增时大量定增;无法拒绝资金,也无法拒绝机会。这就是管理机构和它自己的系统产生的分裂。

交易者也一样,长时间平平稳稳的交易,不抵一次的放纵、重仓、扛单。利弗莫尔之剑也长悬高空。

总结来说,分析自己和自己的团队,才是构建交易系统的前提、践行交易系统的根本。

修心密钥,就是不盲目修心。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!