降息在即,核心僅增長0.2%,7月 CPI 數據壓力山大,能否引爆股市?

關鍵的七月 CPI 報告

美國勞工統計局計劃在週三發佈7月份的CPI通脹數據。共識預期包括:

核心CPI環比上漲0.2%,高於6月份0.1%的漲幅;同比上漲3.2%,低於6月份的3.3%。

整體CPI也將環比上漲0.2%,高於6月份的-0.1%;同比上漲2.9%,低於6月份的3%。

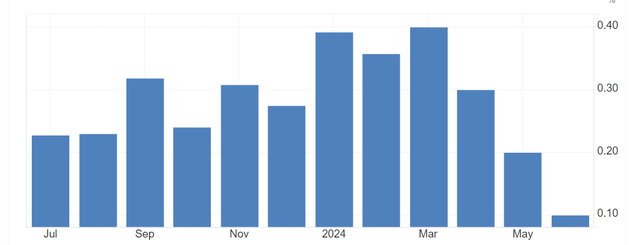

爲了更好地理解七月份的 CPI 數據,有必要關注核心 CPI 通脹的近期趨勢。

去年夏季至年底,每月核心 CPI 普遍上漲 0.22% 至 0.32%,這與每年3-3.5%的核心CPI通脹率相符。

出乎意料的是,在 2024 年的前三個月,核心 CPI I意外地加速至月率 0.4%,這遠高於每年4%的通脹率。

自2024年3月以來,核心CPI持續下降,6月份月率僅達0.1%。

總體而言,2024 年第一季度的“通脹高峯”似乎已轉變爲通貨緊縮趨勢,這與經濟放緩和勞動力市場疲軟相一致。

以下是月度核心CPI通脹圖表:

美聯儲寬鬆週期的影響

事實上,如果普遍預期正確,6月核心CPI月增0.2%將與每年約2.5%的核心CPI相符,這與2%的核心PCE通脹相一致,它將標誌着返回美聯儲2%的價格穩定目標。

因此,如果7月份核心CPI連續第三個月處於0.1-0.2%的區間,並且8月份也繼續處於同一區間,那麼美聯儲應該能夠在9月份開始降息。

當前債券市場預計美聯儲將:

到 2024 年 12 月,利率將降低 75 個基點,至 4.5%

到2025年12月將進一步削減至3.75%。

這與輕微的經濟衰退相一致,可能始於 2025 年第一季度。

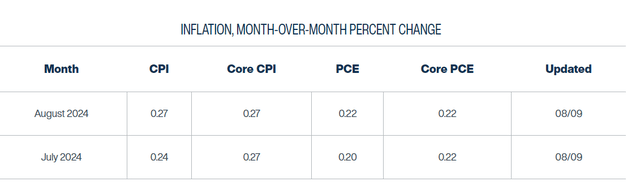

然而,克利夫蘭聯儲的通脹預測模型對7月和8月的核心CPI預期更高,達到0.27%,年增率爲3.3%。

因此,克利夫蘭聯儲的通脹模型還沒有預測回到目標價格穩定水平——它仍然預測高於2%目標的頑固和高通脹。如果它的通脹預測模型是正確的,美聯儲可能無法如預期在9月開始降息。

關注住房和能源

因此,現在市場面臨的關鍵問題是,最近的通貨緊縮是否只是暫時的緩解,就像克利夫蘭聯儲模型所預測的那樣。

最近的通貨緊縮趨勢是由以下兩個關鍵因素推動的:

1.能源價格的急劇下降(導致總體CPI通脹率下降),

2.住房通脹有所緩和(這導致核心CPI通脹下降)。

住房

相對於核心通脹,住房通脹是最重要的變量,因而也是美聯儲政策最重要的變量。

由於疫情相關的住房需求,後疫情時代住房通脹飆升,核心CPI的統計指標仍然反映了這種住房動態(有所滯後)。

同時,市場租金(當前的情況)正在下降,這最終必須反映在官方核心CPI數據中。6月,住房通脹從每月0.4%的增長率降至0.2%。如果這是住房通脹開始反映現實的信號,則最近的通縮趨勢可能會繼續。

然而,如果住房通脹,尤其是所有者等效租金與房價相關,則住房通脹的緩和仍然值得懷疑,因爲房價仍在上漲。最近的數據顯示,2024年5月的全國住房價格指數比2023年5月高出5.7%。

此外,如果美聯儲實際上過早開始降息,由於抵押貸款利率較低,住房市場可能會繼續飆升,這可能會加速住房通脹。

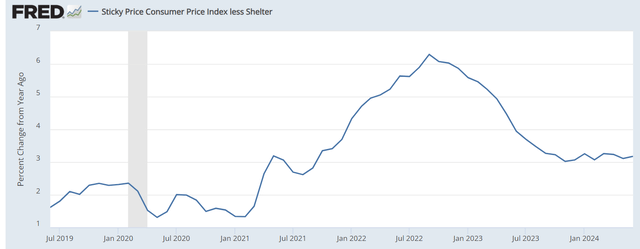

另一個問題是,不包括住房的粘性價格消費者價格指數自 2023 年 11 月以來仍處於 3% 以上的高位,6 月份實際上有所上升。因此,廣泛的通脹壓力仍然存在。

能源

克利夫蘭聯邦儲備銀行通脹預測模型中的關鍵輸入是每週汽油價格。鑑於能源價格的下降是近期通縮趨勢的主要原因,瞭解能源市場的趨勢至關重要。

在需求方面,原油價格反映了美國經濟放緩,這從美國勞動力市場的疲軟中可以看出。美國經濟的放緩將與能源價格的降低一致,從而延續通縮過程。

然而,在供給方面,正面臨中東地區的重大地緣政治局勢展開,這可能導致供給衝擊並推高能源價格。具體來說,伊朗和以色列之間可能的直接衝突可能引發區域戰爭,這可能將原油價格(USO)推高至每桶150美元及以上。

顯然,油價的飆升將導致美國總體CPI通脹的飆升,類似於1970年代所發生的情況。

對投資者的影響

美國經濟正在放緩,美國勞動力市場正在疲軟到可能即將出現衰退的地步,至少根據Sahm規則來看。在這種情況下,通脹應該會急劇下降,美聯儲將被迫相應放寬貨幣政策。事實上,這是一些分析師對7月CPI報告的預期——確認美國經濟正在進入衰退。

然而,當下正處於去全球化的進程中,面臨着中東地區可能即將發生的地緣政治升級——這可能會引發通貨膨脹。

因此,目前處於一個需求放緩但供給衝擊確實存在的環境中 ——這是一個滯脹環境。換句話說,可能會進入衰退,但通脹仍可能遠高於2%的目標。

顯然,這可能是股市面臨的最壞情況,因爲美聯儲無法通過大幅降息來應對經濟放緩。

標準普爾500指數(SP500)可能正面臨衰退性熊市,因爲需要爲2025年下調盈利預測。與此同時,標準普爾500指數正面臨通用人工智能泡沫破裂的問題,因爲通用人工智能熱潮的似乎正在消退。

因此如果美聯儲因供給衝擊無法進行救援,標準普爾500指數(SPY)的總下跌幅度可能會很大。