造假上市融资超过6亿 最后只罚了1600万

申遗,强烈建议《让子弹飞》申遗。

这已经不是脱离生活的艺术了,就是根植于现实,时时刻刻反映现实的一部“讽刺主义巨作”。

就说这*ST慧辰上市充分说明大A就是融资者快、投资者痛。

招股书和年报全线造假,之前说的毛细血管式监管呢?去哪了?

据北京证监局查明,慧辰股份的违法事实主要为:招股说明书存在虚假记载、2020年年度报告存在虚假记载、2021年年度报告存在虚假记载、2022年年度报告存在虚假记载。换言之,这家公司从招股书到上市后的全部年报,都存在造假情况。长期造假高达5年。

造假上市,收益颇丰,2020年7月16日,慧辰股份在上海证券交易所科创板挂牌上市,发行价34.21元,募集资金总额超6亿元。

融了这么多钱,骗了那么多人,最后公司及董事长、财务负责人等4名责任人被罚共计1600万元,其中公司被罚500万元,董事长赵龙被罚300万元。

都说造假要牢底坐穿,几倍罚款,可是看着1600万的罚款,只占融资额的2.67%,这就是自罚三杯嘛。

而且造假上市,鸡犬升天。大股东们可能是知道内情的,能通过减持割韭菜就赶紧落袋为安。

今年8月15日,*ST慧辰发布公告称,该公司于2023年8月收到第三大股东新疆慧聪创业投资有限公司(“慧聪投资”)出具的减持通知,慧聪投资累计减持该公司股份242万股,占其总股本的比例为3.26%,减持金额合计6305.68万元,未完成减持99.375万股。

看吧,这还是第三大股东,随便减持个200多万股,就可以赚到6000多万,去掉税收,到手5000万左右应该是有的,再对比一下刚说的罚款不过1600万,收益远远大过风险,所以就算是造假也要铤而走险,毕竟“一旦有适当的利润,资本就胆大起来;有20%的利润,它就活跃起来;有50%的利润,它就铤而走险;有100%的利润,它就敢践踏一切人间法律;有300%的利润,它就敢犯任何罪行……”

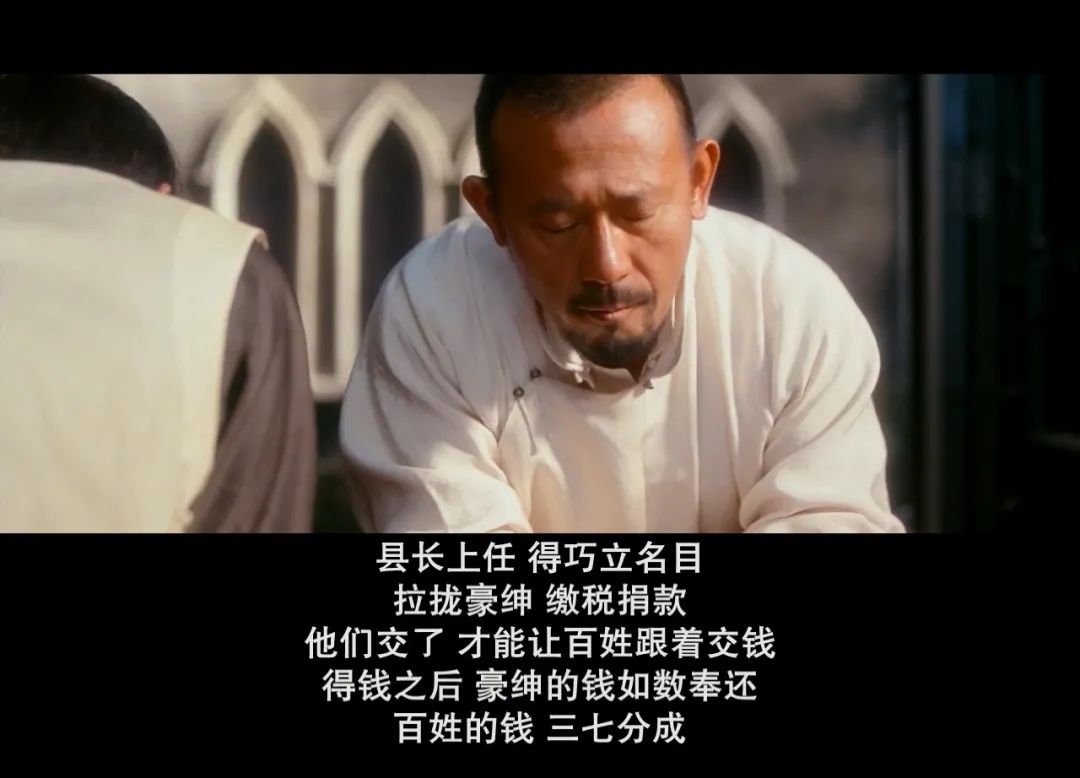

为何造假企业能一路绿灯成功IPO,那还不是因为谁都想“三七分百姓的钱”呀。

就说这保荐机构(主承销商)中信证券,就算是慧辰股份(*ST慧辰)上市期间财务数据出现通过收购增厚的业绩,相关数据异样,但是中信证券无所谓呀,给出了“确认不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任”等结论。

中信证券在2020年、2021年等持续督导期间,依然给出“没问题”的督导结论。直至2022年公司被出具非标审计意见,中信证券才给出相关“有问题”等结论。

还是那句话,利润太过于丰厚,难以拒绝。

收入的第一笔是发行费用,慧辰股份发行费用合计7483万元(不含增值税金额),其中,中信证券获得承销及保荐费用5381.86万元,中信证券赚走了大部分发行费用。

其次是转融通,公告显示,2020年报告期期内,中信证券参与公司首次公开发行战略配售获得的部分限售股份在报告期内通过转融通方式借出,借出部分体现为无限售条件流通股,本报告期借出数量为181200股;2021年中信证券又进一步出借,出借股份高达806900股,余额为121531股。

从定义上来看,所谓“转融通”业务是指证券金融公司借入证券、筹得资金后,再转借给证券公司,为证券公司开展融资融券业务提供资金和证券来源,包括转融券业务和转融资业务两部分。

从实际案例来看,也就是高瓴绕道式减持,借转融通规避信披义务,最后遭到立案调查。

来回顾一下高瓴的那个案例:高瓴旗下HHLR管理有限公司(简称“HHLR”),在今年3月,HHLR将持有隆基绿能0.85%的无限售流通股参与了转融通证券出借业务,按照彼时公告披露,HHLR持股比例应由5.85%减少至5.00%。然而,截至一季度末,HHLR持股比例减少至4.98%,减持股份比例达1%,但HHLR却未进行披露。此外,在股份出借期间,高瓴通过HHLR减持了隆基绿能股份。隆基绿能三季报披露,报告期末,高瓴资本通过转融通方式出借的股份已全部到期归还。归还后,HHLR持股比例为4.98%。相比出借前5.85%持股比例减少0.87%。

也就是说,高瓴通过借出证券,让自己的持股比例降到5%以下,那降到5%以下,减持就不用公告了,等到借出的股票归还以后,大家发现,高瓴持有的隆基绿能的股票数量就比出借股票前少了0.87%,这就是绕道式减持。

其实中信证券出借股份高达80.69万股的核心问题倒不是减持,而是出借股票就是做空呀,也就是“融券做空”,投资者借入股票后立即卖出,预期未来股票价格会下跌,再在市场上以更低的价格买回并归还给证券公司或其他机构的操作。

所以看到了吧,大A这个市场上最大的空头是谁呀,不就是机构么,中信证券就是空头呀,要知道,慧辰股份首次公开发行前总股本为5570.5882万股,首次公开发行后总股本为7427.4510万股,其中无限售条件流通股为1688.3754万股,有限售条件流通股为5739.0756万股。

中信证券在2020年慧辰股份刚上市的时候,就出借了18.12万股股票,占无限售条件流通股比例高达1.07%,根据慧辰股份2021年报,前十大流通股东累计持有:1742.53万股,累计占流通股比:41.45%,我们可以反推出来,2021年慧辰股份的流通股数量大概在4204万左右,2021年中信证券出借股票数量高达80.69万股,占流通股比例将近2%。

这也可以从一个侧面说明,为啥很多新股上市,上市即巅峰,不仅仅只是因为财务数据造假,公司基本面孱弱,还有这些保荐机构,他们才是股价下跌的主力军,慧辰股份2020年7月16日在上交所科创板上市,发行价格为34.21元/股,定价高于行业市盈率。

慧辰股份上市即巅峰。上市首日,慧辰股份盘中创下高点报121元,随后该股一路下跌。2021年2月3日,慧辰股份跌破发行价。

慧辰股份这么使劲跌,散户一点招都没有呀,遇到中信证券这样的空头,你要跟它对抗,你的资金得超过融券的部分吧,18.12万股拿去当空头了,就算是发行价的34.21元,总金额也高达620万左右,你没个1000万,怎么把盘子拉起来?而看看当下的中国,又有多少人能拿出1000万的资金放在股市呢,人家有这资金实力,玩玩其他股票不好么,非要跟这个慧辰股份在这里死磕?

人家中信证券弄了这么一家财务造假企业上市,就是可以左手赚取承销费用,右手转融通套利,人家韭菜割的不亦乐乎,你能有一点脾气?

就连网友都看明白了,说“业绩不好上不了市怎么办?可以拉券商入股,券商子公司入股或者当战投,或者从某会挖人当股东,本金几十倍的横财不要吗?钱花完后企业亏损不用怕,直接st退市,让股民背锅就行”。

这也是为何外资秉承价值投资,重仓中兴通讯、宁德时代、贵州茅台、中国移动等等行业龙头,但是偏股型产品没一个盈利的原因。因为当以融资为目的实现财富自由的时候,所有的分析方法都会失效,毕竟这些企业上市就是找你要钱的,不是让你赚钱的。就好像慧辰股份,募集资金总额超6亿元,上市以来累计分红仅为742.75万元,相当于找你要了100块钱,最后给你分了1块钱,至于你的这笔投资剩下的99块钱到哪里去了,不好意思,人家本来就是造假上市,现在被立案调查了,你要不考虑一下找个律师,走投资者索赔?不过人家本来那财报就是假的哦,没那么多钱,你想把钱要回来,还真是漫漫长路。

最后送给大家一句话:炒股?炒什么股!捡瓶子都比炒股赚钱。

参考资料:

子公司连续五年财务造假拟遭重罚1600万元 *ST慧辰回应来了——财联社

中信证券助力*ST慧辰科创板上市现虚假招股书背后:被指左手承销费右手转融通 将担何责?——新浪财经上市公司研究院

触目惊心!招股书和年报全线造假,被罚1600万元,公司致歉——华夏时报

证监会出手!高瓴绕道式减持遭立案调查,借转融通规避信披义务何时休?——澎湃新闻

慧辰股份:2021年报、北京慧辰资道资讯股份有限公司首次公开发行战略配售限售股上市流通公告等

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!