微软股价七连涨!股息上调、600亿回购双重利好,未来上涨空间如何?

微軟(NASDAQ:MSFT)本週宣佈,公司董事會批准一項新的600億美元的股票回購計劃,該回購計劃沒有截止日期並將替代2021年宣佈的回購計劃。與此同時,該軟件巨頭將季度股息上調10%,從當前的每股75美分提高至83美分。新股息將於2024年12月12日向2024年11月21日登記在冊的股東支付。

回購計劃宣佈後,雖然微軟股價在盤後交易中上漲不到1%,但當天在常規交易中上漲並收於431.34美元。今年迄今爲止,該股已上漲15.38%。此外,宣佈提高股息和回購消息之前,微軟股價已經連續6個交易日上漲,悉數抹平7月末季報發佈以來的所有跌幅。不過,該股已於本週三收盤下跌1%,至430.81美元,結束了連續七個交易日的上漲。

上調股息、大規模回購股票有望助力

微軟最近宣佈的600億美元股票回購計劃,是公司財務策略的一部分,旨在通過減少流通中的股份來提高每股收益(EPS),從而增加股東價值。這一規模巨大的回購計劃沒有明確的到期日,顯示了微軟對其未來財務狀況和業務增長的強烈信心。

股票回購通常在公司認爲其股票被低估時進行,這種行爲能夠發送一個積極信號給市場,即公司管理層對公司當前股價和未來前景持樂觀態度。對於微軟來說,這一策略不僅僅是財務操作那麼簡單,它還反映了公司對持續投資自身核心業務領域,如雲計算和人工智能的承諾。

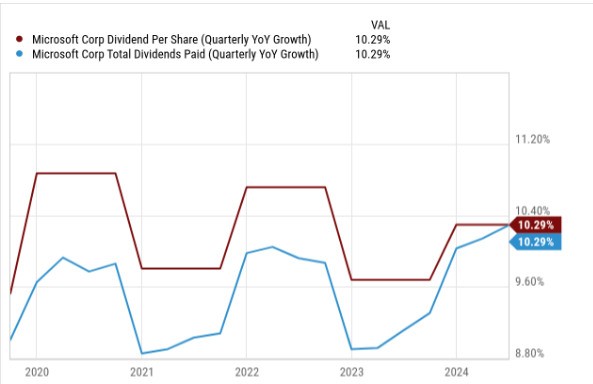

在同一公告中,微軟還宣佈提高股息,從0.75美元提高至0.83美元,增長了10.7%。這表明了公司自由現金流和長期保留收益能力的穩定性及信心。這種股息增長與微軟過去幾年的發展軌跡一致,也是對股東長期支持的一種回報。

從長遠看,股票回購計劃可能對微軟的股東價值產生積極影響。通過減少股票的流通量,公司能夠提高每股收益,這通常會導致市場對股票的重新評價,並可能推高股價。此外,回購計劃還可以提供一種向股東返還資本的方式,特別是在公司手頭現金充足時。

從歷史數據來看,微軟過去的股票回購也對股價有顯著的支撐作用。例如,在上一個回購週期中,微軟的股價在回購宣佈後有顯著上漲。這不僅增強了市場對微軟的信心,也提高了其在投資者心目中的吸引力。

然而,股票回購也有其侷限性。例如,如果市場環境惡化,或者公司業務增長不達預期,那麼即使有回購支撐,股價也可能受到影響。此外,回購減少了公司用於其他投資(如併購、研發)的資本,這可能會限制公司長期的增長潛力。

微軟有哪些投資價值?

在全球科技巨頭中,微軟一直保持着其行業領導者的地位。隨着雲計算、人工智能和企業服務的不斷擴展,微軟已成功地將其業務多元化,從而在面對激烈市場競爭時保持競爭力。微軟的成功不僅表現在其強大的產品線和創新能力上,更在於其股價的表現,這爲投資者提供了顯著的回報,展望未來,該公司依然有望爲投資者帶來不錯的收益。

財務健康分析

微軟長期以來一直以其穩健的財務表現聞名。公司的收入來源廣泛,從企業級軟件解決方案到消費者技術產品,每一個部門都在穩步增長。尤其是雲服務業務,如Azure和Office 365,這些業務已經成爲公司收入的主要增長點。微軟的營收和利潤的增長,加上其能夠持續產生強勁的現金流,使公司有能力進行大規模的回購計劃和支付穩定的股息。

在負債和資本結構方面,微軟保持了相對保守的財務槓桿,確保了財務靈活性和風險控制。這種策略使得即便在經濟不確定時期,公司也能保持資本充足和財務健康,這對於保持投資者信心和吸引潛在投資者至關重要。

市場估值

在探討微軟的估值時,我們發現其股價相對較高,尤其是與其在科技行業的主要競爭對手相比。2024年的預期市盈率(PE)高達34.7倍,明顯高於同行的平均水平32.0倍,而去年同期該指標爲30.8倍。更值得注意的是,微軟的市盈率遠超其他科技同行的平均水平,預計2024年將達到12.3倍,相比之下同行的平均水平僅爲7.3倍,顯示出市場對微軟未來盈利增長潛力的信心,尤其是在人工智能領域的發展。

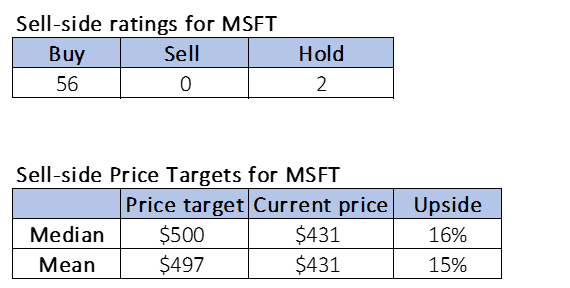

華爾街對微軟的態度正在變得越來越樂觀。在最近對微軟的分析中,58位分析師中有56位給予了買入評級,僅有兩位給予持有評級,顯示出極高的市場信任度。當前微軟的股價約爲431美元,而分析師設定的目標平均價位爲497美元,中位數目標價爲500美元。這表明分析師們預計微軟股價有顯著的上升空間,從372美元的股價潛在上漲幅度9%-12%,擴展到當前的潛在上漲15%-16%。

以下概述了華爾街對該股的看法:

這些數據表明,市場普遍預計微軟將繼續在技術和市場上展現出色的表現,尤其是在人工智能這一戰略性增長領域。投資者對微軟的高度評價不僅反映在其較高的市盈率上,也在分析師給出的買入評級和積極的價格目標上得到了充分體現。這種樂觀預期基於公司強大的市場位置和持續的技術創新能力,預計將帶動公司未來的收益和市場表現。

未來增長潛力

微軟在AI和雲計算領域的持續投資是其未來增長潛力的強大推動力。公司不斷推出創新的解決方案和服務,如Azure AI、GitHub Copilot以及其他企業級和消費者級產品,這些都是公司未來收入增長的重要來源。此外,隨着全球數字化轉型加速,微軟的企業解決方案和雲服務預計將繼續擴大市場份額。

競爭力和市場地位的持續強化也是微軟未來增長的關鍵。公司在全球市場上的廣泛佈局和深入合作伙伴關係爲其提供了進一步滲透和擴展市場的機會。隨着技術的發展和市場需求的變化,微軟有望通過持續的技術創新和戰略調整來保持其行業領導者的地位。

未來發展面臨哪些風險?

投資微軟雖然提供了諸多潛在的收益,但也不無風險。作爲全球科技巨頭,微軟面臨的風險廣泛而多樣,包括技術和市場風險、宏觀經濟風險以及法律和監管風險。

技術和市場風險

微軟在持續推動技術創新的同時,也必須應對技術快速迭代帶來的挑戰。公司需不斷投入研發以維持產品和服務的競爭力。然而,新技術的推廣並不總是成功的,失敗的實施或市場接受度不足可能會對公司的財務表現造成不利影響。特別是在雲計算和人工智能(AI)領域,微軟面臨來自Amazon AWS和Google Cloud的激烈競爭。這些競爭對手可能在某些技術領域投入更多資金,如谷歌、蘋果、Meta、NVDA等,這要求微軟持續優化其技術和服務以維持市場份額。儘管微軟已進行多項重大收購和人才挖角,但其AI部門的成功並不是必然,優秀的人才和公司並不能保證能夠帶來創新或加速收入增長。

宏觀經濟風險

經濟衰退、貨幣波動、利率變化和通貨膨脹等宏觀經濟因素也可能對微軟的全球業務產生負面影響。科技股通常對經濟週期較爲敏感,而全球經濟環境的不確定性可能導致投資者信心波動,進而影響股價表現。此外,大規模市場調整可能對微軟造成比其他一些大型科技公司更大的損害,因爲微軟的估值比蘋果和谷歌等一些同行更高,在市場進入“價值”領域之前還可能進一步下跌。

法律和監管風險

作爲一家全球運營的企業,微軟需要遵守各國在數據保護、隱私、反壟斷法律以及跨國運營的複雜法規。尤其是在歐洲和北美,科技公司面臨越來越嚴格的監管環境。任何法律訴訟或監管變動都可能對公司造成罰款、業務限制甚至聲譽損害。雖然微軟不像某些競爭對手那樣直接捲入反壟斷訴訟,但公司的廣泛業務和市場影響力始終處於監管機構的關注之下。

投資者如何佈局?

在面對投資微軟等大型科技股時,如何策略性地佈局是每位投資者都必須考慮的問題。這不僅關乎資本增值,更涉及到如何在多變的市場環境中保護投資免受不必要的損失。

首先,建議投資者在構建投資組合時應注重多元化,避免對單一股票或行業的過度依賴。這一策略可以有效分散因某一市場事件引發的風險,從而保護整體投資組合的穩定性。

對於決定長期持有微軟股票的投資者來說,定期評估公司的基本面至關重要。通過密切關注微軟的財報發佈、業務動態更新以及整個行業的發展趨勢,能夠及時調整持股策略,以適應市場的變動。

此外,鑑於微軟的市場表現可能會受到技術革新和宏觀經濟因素的顯著影響,大家應密切關注這些外部因素,以捕捉由此可能帶來的市場機會。例如,當微軟發佈重要的技術更新或新產品時,往往是增持或實現部分盈利的良機。這樣的策略不僅可以增加收益,同時也可以在必要時限制潛在的損失。

總結來看,微軟作爲全球科技領域的佼佼者,繼續展現出其在人工智能和雲計算市場的領導地位。儘管存在一定風險,但微軟的長期增長潛力和強大的市場地位,配合其積極的股票回購和股息增長策略,爲投資者提供了一個吸引人的投資機會,大家可以合理佈局自己的投資策略,尋找合適的上車時機。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐