博通股價暴漲25%,市值突破萬億!VMware與open AI 定製芯片的祕密推動

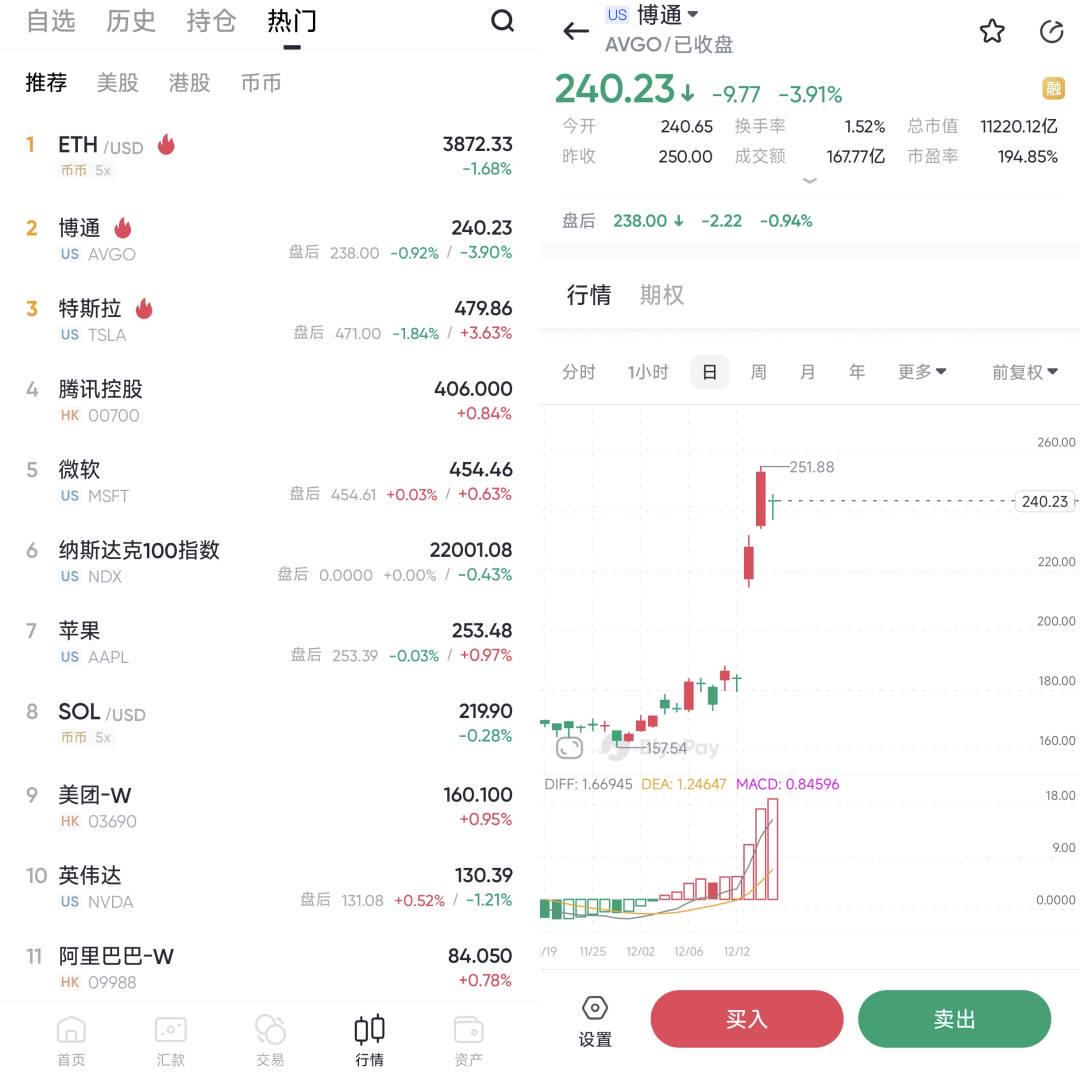

博通 ( NASDAQ: AVGO ) 2024 財年第四季度財報標誌着該公司的關鍵時刻,由於收入強勁增長以及對其定製 AI 芯片技術的需求飆升,其股價飆升超過 25%。博通的市值首次突破 1 萬億美元大關。

對我來說,最突出的是博通作爲英偉達 ( NVDA ) 在 AI 芯片市場上的強勁競爭對手,其重要性日益增強。

谷歌 ( GOOG ) 、亞馬遜 ( AMZN )、Meta ( META ) 和 OpenAI 等超大規模企業越來越多地尋求更高效的定製 AI 芯片,以滿足其獨特需求。博通專注於提供這些專業解決方案,這使其具有明顯的優勢,尤其是當它與 OpenAI 合作開發旨在推動性能和收入增長的定製 AI 芯片時。當所有人都關注英偉達即將推出的 Blackwell 架構時,博通正在悄悄構建這些 AI 巨頭所需要的東西:根據他們的獨特需求從頭設計的芯片。

博通的戰略與英偉達的方法有着根本區別。Nvidia 專注於通用 AI GPU,而博通則通過開發專爲超大規模客戶量身定製的定製 AI 加速器 (XPU) 佔據了獨特的地位。該戰略已在三個主要超大規模客戶和另外兩個處於高級開發階段的客戶中取得了顯著成果。

爲什麼定製 AI 芯片會對英偉達構成威脅

博通的定製 AI 加速器(XPU)計劃處於其戰略核心位置,目前該公司已與三大超大規模客戶構建起穩固的合作關係。

首位客戶已於 2024 年開啓生產進程,第二位及第三位客戶則分別預定在 2025 年與 2026 年投入生產。這種分階段推進的模式,既能助力博通持續優化技術及製造工藝,又能逐步搭建起穩定的收入渠道。

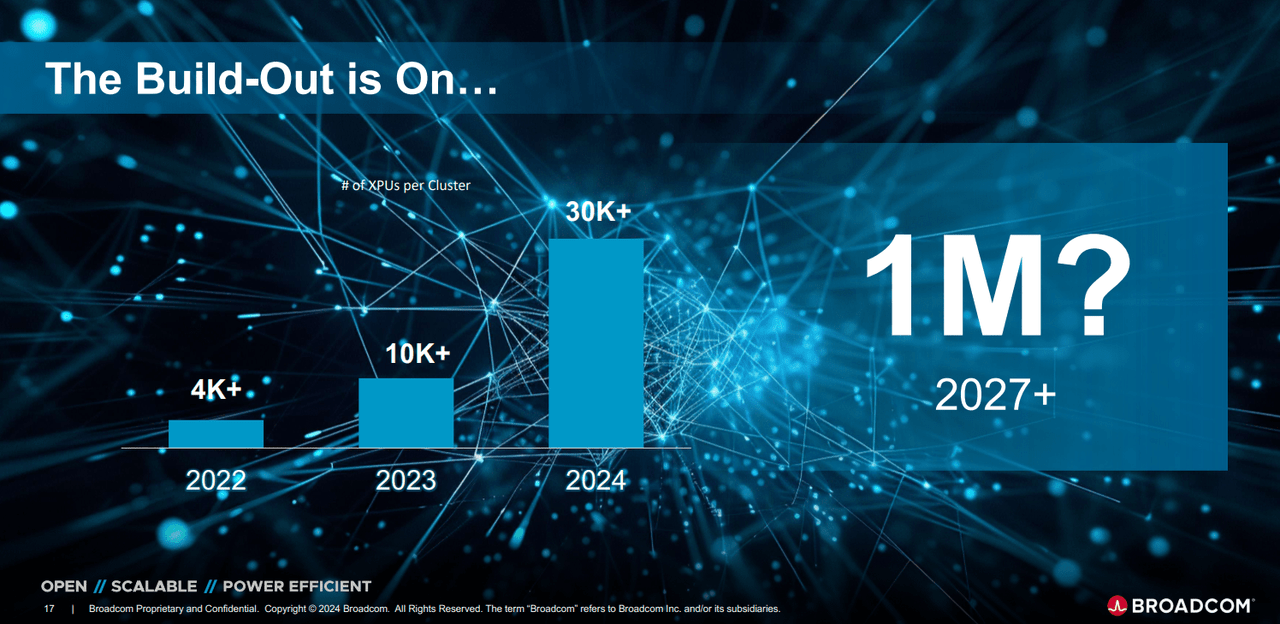

值得留意的是,這些客戶計劃中的部署規模頗具關鍵意義。據公司管理層披露,單個集羣所配置的 XPU 數量呈顯著增長態勢,從 2023 年的 4000 餘個攀升至 2024 年的 10000 餘個,預計到 2027 年,單個集羣的 XPU 規模或將高達 100 萬個。

集羣規模如此迅猛的指數級擴充,會直接轉化爲可觀的營收潛能,有力支撐了公司對於 2027 年可服務目標市場(SAM)達到 600 億至 900 億美元的預估。

博通在網絡基礎設施領域的領軍地位,賦予其一項至關重要的競爭優勢。公司旗下的 Tomahawk 和 Jericho 產品線在以太網網絡範疇佔據主導,相較於 InfiniBand 解決方案,其性能表現更爲卓越。

具體性能數據顯示,基於以太網的方案可使作業完成時長縮短 10%,故障轉移恢復速率提升 30 倍之多(用時 53 微秒,而 InfiniBand 則需 1600 微秒)。伴隨 AI 集羣向數十萬個節點拓展延伸,這類性能優勢的重要性愈發凸顯。

與傳統方案相較,客戶採用博通方案能削減 30% 的運營成本,還可將新存儲部署速率加快 77%。再者,博通的銅纜延伸能力達到 4 米以上,遠超行業標準的 2 米,加之線性可插拔光纖技術,能夠降低 33% 的功耗,這一系列成果充分彰顯出博通在連接解決方案層面的顯著技術領先優勢。

除現有的三家超大規模客戶外,博通在另外兩家客戶項目上也處於高級開發階段,後續這兩家客戶有望大幅拓展其 SAM 規模,甚至超出當前 600 億至 900 億美元的預估範疇。

綜合博通當下的市場地位與增長前景來看,其正勾勒出一幅極具吸引力的擴張藍圖,不難推測,未來三年它極有可能從根本上重塑人工智能芯片行業格局。

博通與 OpenAI 攜手

博通與 OpenAI 達成合作夥伴關係的消息引發廣泛關注,這一合作動態尤其凸顯了博通在 AI 芯片賽道的差異化競爭策略。

當下,英偉達在 AI 訓練芯片領域佔據着難以撼動的主導地位。但博通卻另闢蹊徑,並未貿然投身於訓練芯片的正面交鋒,而是敏銳捕捉到 AI 計算領域新的戰略高地 ——AI 推理。

AI 模型訓練屬於階段性任務,模型一旦成型,後續在各類實際應用場景中,推理環節(即模型依據所學知識進行預測與決策的過程)將反覆、高頻次地執行,其頻次遠超訓練階段。博通精準定位這一市場特性,錨定 AI 推理領域的機遇,全力開發定製化推理芯片,貼合不同超大規模計算企業的特定業務訴求,深挖推理環節的商業潛能。

現階段,超大規模企業在訓練與推理任務中大多依賴同類型 GPU,這種 “一刀切” 模式忽略了不同業務在推理階段的獨特運算需求。博通定製推理芯片的推出,直擊通用 GPU 的效能瓶頸,有望大幅提升運算速度與能源利用效率,助力企業削減運營成本,爲超大規模企業優化推理工作負載提供更適配的優質選項。

博通爲貫徹這一戰略,組建起一支由約 20 位精英組成的專業芯片團隊,團隊核心成員 Thomas Norrie 與 Richard Ho 均爲行業資深人士,過往在谷歌主導張量處理單元開發的經歷爲團隊注入強大技術基因。

在合作框架下,博通攜手 OpenAI 與臺積電達成製造合作協議,首款定製芯片預計於 2026 年亮相。

OpenAI 當前財務狀況呈現成本與營收倒掛態勢,據估算,本年度計算成本或將高達 50 億美元,而收入僅爲 37 億美元。博通此番定製芯片開發計劃,如同一場 “及時雨”,針對 OpenAI 這類 AI 領域關鍵參與者的痛點,量身定製降本增效的芯片解決方案,有望扭轉其成本高企局面,釋放更大盈利空間。

儘管英偉達目前仍在訓練芯片的王座上穩坐,但隨着 AI 應用場景呈指數級拓展,推理芯片需求激增,博通憑藉前瞻性戰略佈局、專業技術團隊與定製化產品路線,已然在推理芯片市場的起跑線上搶得先機,有望在這片潛力巨大的新興賽道中拔得頭籌,重塑 AI 芯片行業競爭格局。

博通收購 VMware ,強化 AI 業務佈局

在博通宣佈以 690 億美元收購 VMware 之時,華爾街衆多分析師都曾對這一昂貴价格心存疑慮。然而,僅僅過去一年,博通就憑藉 VMware 實現了增長與盈利能力的雙重大幅提升,成果斐然。

如今,VMware 已成爲博通基礎設施軟件部門的有機組成部分,在 2024 財年第四季度交出了亮眼的答卷 —— 實現了 58 億美元的營收。

值得關注的是,其亮點不僅僅在於同比 196% 的高速增長,更在於達成這一增長所展現出的卓越運營效率——僅需一年。

收購之前,VMware 的運營狀況並不理想,當時每季度支出約爲 24 億美元,營業利潤率尚不足 30%。但在納入博通管理體系之後,情況發生了根本性轉變。如今,VMware 季度支出銳減一半,降至 12 億美元,與此同時,營業利潤率卻實現了翻倍有餘,攀升至 70%,運營效率得到了質的提升。

深入分析才能發現,博通的成功關鍵在於對 VMware Cloud Foundation(VCF)的專注運營。博通並未陷入試圖面面俱到、滿足所有市場需求的誤區,而是精準聚焦於最爲關鍵的核心業務 —— 對整個數據中心完整軟件堆棧進行虛擬化。正是這一高度聚焦的策略,爲其帶來了令人驚歎的回報。

展望未來,鑑於當下人工智能優化雲基礎設施正催生出新的需求週期,我堅信 VMware 在博通旗下將繼續保持當前的增長態勢,甚至有望實現更快的增長速度,進一步助力博通在 AI 業務領域開疆拓土,鞏固其市場地位。

博通估值分析:仍存巨大上升潛力

博通最近市值突破 1 萬億美元的事,或許會讓不少人覺得有點太離譜了,但仔細考量後便會發現,當下其估值不但合理,甚至很可能還未完全彰顯出它在人工智能市場長遠征程中的真正潛力。

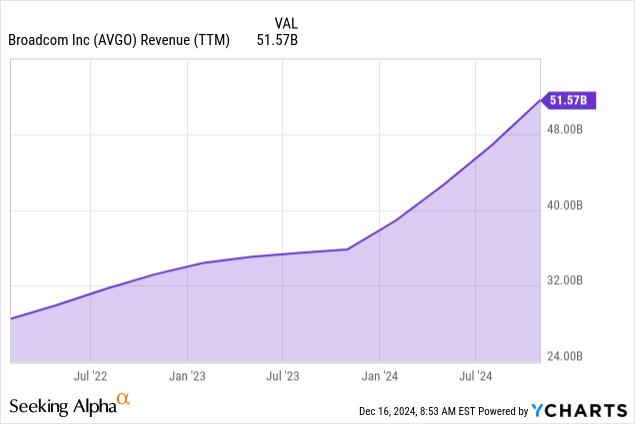

回首 2024 財年,博通的整體營收成績堪稱亮眼,收入較上一年度激增 44%,飆升至 516 億美元的高位。

而這其中,最重要的人工智能業務更是成爲核心的增長引擎,以同比 220% 的驚人漲幅一騎絕塵,斬獲 122 億美元的佳績,在半導體業務收入板塊中穩穩佔據 41% 的份額,這般迅猛的擴張態勢無疑爲公司整體價值築牢根基,展現出其在 AI 賽道上強勁的開拓實力。

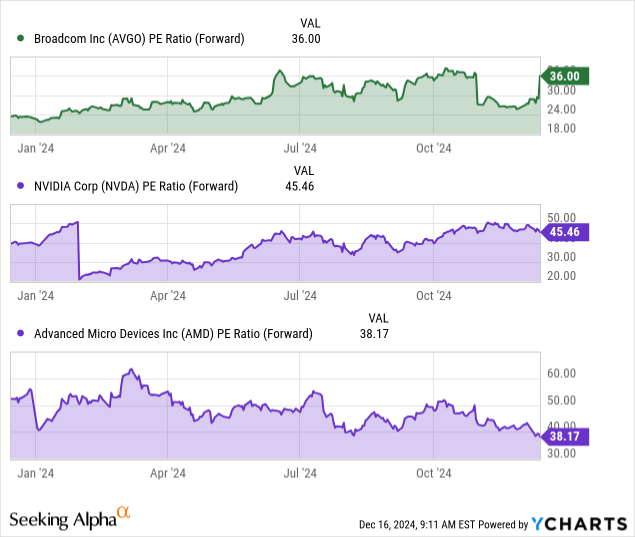

單看預期市盈率,36 倍剛出現再眼前時或許會給人偏高的初印象,可一旦置於行業大環境下對比,便能察覺情況合理。

英偉達同期預期市盈率高達 45.4 倍,AMD 也有 38.1 倍,相較之下,博通的市盈率倍數明顯更具優勢,凸顯出它在資本市場上尚未被充分定價的特質,意味着相較於同行,其估值並未存在過熱跡象,反而是潛藏着被低估的可能,市場尚未全然洞悉它的價值深度。

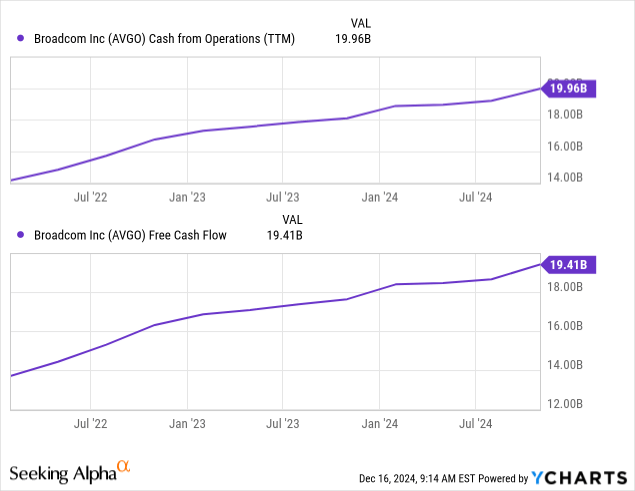

運營效率層面,博通以 63% 的營業利潤率以及 65% 的調整後 EBITDA 利潤率傲立潮頭,這兩組數據在行業內名列前茅,宛如精準運轉的利潤製造機,將業務高效轉化爲豐厚盈利。

值得一提的是 39% 的自由現金流利潤率,這充分展示了博通超凡的資金調配能力,即便在大規模投入資源爲未來增長蓄勢之時,依舊能讓充裕現金流入賬,彰顯財務狀況的穩健與韌性。

而財務狀況的堅實同樣不容小覷,2024 財年中,199.6 億美元的營運現金流以及 194.1 億美元的自由現金流滾滾而來。這種集蓬勃增長、可觀盈利與強勁現金造血功能於一體的優異組合,無疑是資本市場眼中的 “香餑餑”,按照常規邏輯,完全配得上更高的溢價倍數,進一步夯實了其現有估值的合理性根基。

所以說,當前市場或許還在努力跟上博通轉型成爲 AI 基礎設施領域領軍者的節奏。

儘管萬億美元市值高懸頭頂看似已經到頂,但鑑於博通成熟老到的執行功底、出類拔萃的盈利本領以及 AI 版圖中廣袤無垠的增長機遇,它無疑仍懷揣着巨大的上行能量,當下估值實則處於合理區間,甚至有可能只是冰山一角,尚未完整映射出其全部價值潛能。對此博通長遠發展有信心的的朋友,推薦使用多資產錢包 BiyaPay,其提供高效、安全的出入金服務,支持美港股和數字貨幣交易,通過它,投資者可以快速充值數字貨幣,將其兌換爲美元或港幣,再將資金提現至個人銀行賬戶,便捷地進行投資。

憑藉到賬速度快、轉賬額度無限制等優勢,它可以幫助投資者在關鍵時刻及時抓住市場機會,確保資金安全和流動性需求。

風險隱患仍存

儘管我對博通在 AI 芯片市場的未來發展滿懷樂觀期許,但不可忽視的是,前行之路絕非坦途,諸多障礙橫亙眼前,亟待攻克。

首當其衝的便是執行風險,尤其是在契合定製 AI 加速器激進的開發日程安排上,挑戰重重。

博通當下的戰略藍圖,正同步推進多個超大規模客戶的項目計劃,生產排期從 2024 年綿延至 2026 年。如此緊湊的佈局,對公司的項目管理與資源調配能力無疑是嚴苛考驗。既要確保各環節緊密銜接,又要兼顧不同客戶的差異化需求,稍有差池,便可能牽一髮而動全身,打亂整體節奏。

即便已與臺積電就定製芯片生產達成協議,但產能擴充難題依舊棘手。

從現階段看,博通需在短短數年內實現產能的巨幅躍升,從 2024 年支撐 30000 多個 XPU 集羣,一路飆升至 2027 年單個客戶可能需求的 100 萬個 XPU,產能要求近乎暴增 33 倍。這種指數級增長規模,不僅考驗生產設施、供應鏈的承載韌性,還面臨技術工藝升級、良品率把控等一系列衍生難題,稍有不慎,產能瓶頸便可能成爲制約業務拓展的緊箍咒,延誤交付,進而折損客戶信任。

在市場格局層面,英偉達仍猶一座難以逾越的高峯。它在 AI 芯片市場穩坐頭把交椅,手握超 80% 的市場份額,而且品牌威名遠揚,深入人心。即將登場的 Blackwell 架構更是有望再度拉高行業性能標杆,重塑競爭壁壘。更爲關鍵的是,英偉達苦心經營多年構建起的龐大軟件生態系統,宛如一張緊密交織的大網,牢牢鎖住海量客戶。

對於潛在客戶而言,棄用英偉達轉而投向博通,意味着需直面高昂的轉換成本,從軟件適配、開發工具鏈重塑,到技術團隊再培訓,無一不是艱鉅挑戰。博通雖憑藉定製化策略另闢蹊徑,試圖差異化突圍,但唯有性能與效率優勢足夠顯著,形成壓倒性的吸引力,才能說服客戶願冒風險,爲定製方案慷慨解囊。

截至第四季度,我們的現金爲 93 億美元,總本金債務爲 698 億美元。本季度,我們用新的優先票據取代了 50 億美元的浮動利率債務。我們使用手頭現金支付第四季度到期的優先票據和額外的浮動利率債務,從而減少了 25 億美元的債務。—— AVGO 2024 年第四季度收益電話會議記錄

雖然該公司強勁的現金流產生能力(2024 財年營運現金流爲 199.62 億美元)帶來了一些安慰,但人工智能支出的下滑可能會給公司的財務靈活性帶來壓力。

綜上所述,這裏仍然建議強力買入博通,這份信心主要源於以下幾個方面:

首先,博通有着清晰明確的目標,那就是要在 2027 年在價值 600 至 900 億美元的 AI 芯片市場中佔據相當大的份額。這一目標爲其後續發展指明瞭方向,讓它能夠圍繞此有針對性地去佈局各項業務,積極拓展市場。

其次,博通在定製 AI 解決方案以及網絡基礎設施方面展現出了強大的執行力,它能夠憑藉專業能力爲不同需求的客戶定製適配的 AI 解決方案,同時在網絡基礎設施領域依靠過硬的技術和高效運營佔據優勢地位,這兩者共同構築起了它堅實的競爭力。

而且它與 OpenAI 等重要參與者建立起了戰略合作伙伴關係,通過這樣的合作可以整合多方資源,優勢互補,進一步拓展自身在行業內的影響力以及業務覆蓋面。

最後,博通有着強勁的財務業績,還能產生充沛的現金流,這爲其持續投入研發、拓展市場等提供了充足的資金保障,使其在市場競爭中更具底氣。

我覺得對於那些想要進入人工智能芯片市場的投資者來說,博通無疑提供了一個極具吸引力的機會。它專注於定製解決方案以及構建戰略合作伙伴關係,這一獨特的發展模式讓它無論是在消費者人工智能市場,還是企業人工智能市場,都能展現出與衆不同的價值,能更好地滿足不同市場主體的需求。

而且,隨着人工智能基礎設施市場不斷向前發展,博通憑藉其精準的戰略定位以及出色的執行能力,預計在未來 3 到 5 年內將會極大地推動股東價值的創造,給投資者帶來豐厚的回報。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐