美股日股都崩了!回調遠未結束,港股能否從中收益?

美股大跌

上週五,美國三大股指全線大跌。英特爾跌26%,創下至少自1982年以來的最大跌幅,亞馬遜跌8.78%,領跌道指。7月中旬以來,納指已經連續3周大幅下跌,若從高點計算,回撤幅度超過10%。而美國長期國債上漲了3.12%。

近期美股的下跌,主要是在美國經濟數據持續回落、AI變現不及預期、美股整體估值高位、財報季龍頭公司業績遜色等多重因素的影響。同時,這一切的波動都是因爲剛公佈的7月失業率數據。根據美國勞工統計局剛發佈的7月就業情況報告,美國7月的失業率達到了4.3%,比6月的 4.1% 上漲了 0.2 個百分點,創下了 2020 年 10 月以來的最高紀錄,引發了市場恐慌,雖然把時間拉長 4.3% 的失業率在歷史上並不算在高位,但最近的上升趨勢讓市場感到非常不安,陷入了對於進入衰退的擔憂之中,因爲失業率並不是一個領先指標,失業率上漲並不是預示着市場可能即將進入衰退。而是表示市場可能已經在衰退當中了。所以雖然失業率僅僅上升了 0.2 個百分點,但是也足以讓市場恐慌。

上漲的失業率數據更是觸發了薩姆法則,薩姆法則是一個用來預測衰退的指標。它的具體規則是這樣的,如果失業率(基於三個月的移動平均線)比去年的低點上升0.5個百分點,那麼經濟衰退已經開始。該指標自1970年以來,預測準確率爲100%。彭博社分析師表示,“薩姆規則已經被觸發,美國並沒有朝着好的方向前進。”雖然薩姆規則是“一種統計規律,並不代表一定會發生什麼”。但市場情緒的拐點卻已經先於衰退到來。

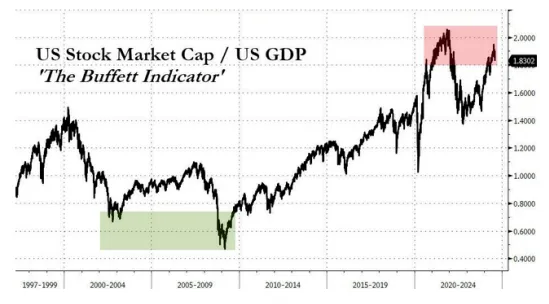

巴菲特率先向市場釋放了悲觀信號。反應市場是否過熱的巴菲特指標(股市總市值/GDP的比值)現已飆漲至180%上方,表明市場嚴重被高估。

美股接下來怎麼走

就業數據公佈後,Fed Watch數據顯示9月美聯儲降息25bp和50bp的概率分別是26%和74%,前值爲78%和22%。

大類資產反應來看,10年期美債收益率大幅降至4% 以下,爲2月以來新低;美元指數回落至103.223。黃金先漲後跌再漲。美國三大股指均大幅下跌,具備明顯的衰退交易特徵。

如果我們選擇1995年、2001年、2007年和2019年的降息週期作爲覆盤,這4次降息週期各包含2輪衰退式降息和2輪預防式降息,前者伴隨經濟快速降溫或衰退,降息節奏快、幅度大;後者是經濟從過熱走向正常化,降息節奏慢或幅度小。

僅針對美國降息交易而言,包括兩個要素:第一,指首次降息。第二,分爲兩個階段,交易降息預期(時間框定爲降息前3個月,該時期降息概率快速從50%以下升至接近100%);交易降息落地(時間框定爲降息後6個月,經歷6個月市場已能大致摸清美聯儲降息的節奏和幅度)。降息交易或更偏向事件驅動的短期交易,若框定更長的時間區間,難免將之與基本面交易相混淆,受其他因素影響也越大。

就美股整體而言,在預防式降息中,美股在交易降息預期和降息落地階段均能“拔估值”帶動指數上漲;或者估值保持平穩,分子端的盈利韌性支撐指數上漲。也就是說,由於個體企業(即分子端)的盈利能力表現出較強的韌性,能夠在經濟或市場的不利條件下仍然實現穩定的盈利,這種穩定性和盈利能力增強了投資者的信心,從而推動了整體市場指數的上漲。這種情況通常表明,市場對這些企業未來的業績預期較爲樂觀,因此推動了股票價格的上升,進而帶動整體指數的上漲。

衰退式降息中,美股在兩個階段均下跌,都是“殺估值”。(“殺估值”指的是市場對某些股票、行業或資產的預期價值(即估值)大幅下調的過程。這個過程通常伴隨着股價的急劇下跌。“殺估值”反映了市場對特定資產或行業未來前景的悲觀預期,導致其估值大幅下降。)

美債:不管是預防式還是衰退式降息,長端美債利率在降息交易的兩個階段均較爲明顯地下行。在衰退式降息中,由於短端利率下行更快,在預防式降息中,美債期C限利差變化不大。

美元指數:預防式降息中,在交易降息預期階段美元震盪偏弱,降息落地後美元震盪偏強。衰退式降息中,交易降息預期階段,美元較弱;降息落地後,美元強弱並不確定,降息時點與衰退初期越接近,出於避險需求,美元或走強。

黃金:不管是在預防式降息或者衰退式降息中,在降息交易的兩個階段,黃金基本是震盪偏強的走勢。

日經也受影響

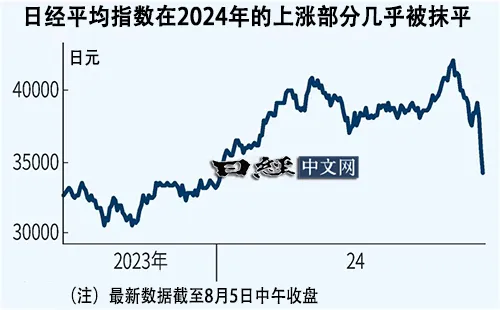

8月5日的東京股市,日經平均指數連續大幅下跌。日經平均指數收盤時較上週末的8月2日下跌4451點(12%),收於31458點。此次跌幅是日本股市上的最大跌幅,超過了1987年10月20日美國股市崩盤後下跌3836點的紀錄。海外機構投資者、對衝基金和個人投資者等市場參與者全都進行了拋售。日經指數已跌破2023年年末的收盤價(33464點),抹去了2024年的所有漲幅。儘管如此,有觀點認爲仍有下跌空間,市場的混亂還在繼續。

證券公司的股票分析師們根據2024財年(至2025年3月)的預期利潤計算得出的日經平均指數構成股票的整體市盈率(PER)在8月2日爲14.9倍,低於安倍經濟學以來的長期上漲行情的平均15倍水平。日本生命基礎研究所的井出真吾表示:“從估值角度來看,現在的價格相對便宜,即使止跌也不奇怪。然而,如果美國股市再次大幅下跌,日本股市可能會受到連帶影響”。

美聯儲降息週期港股如何表現?

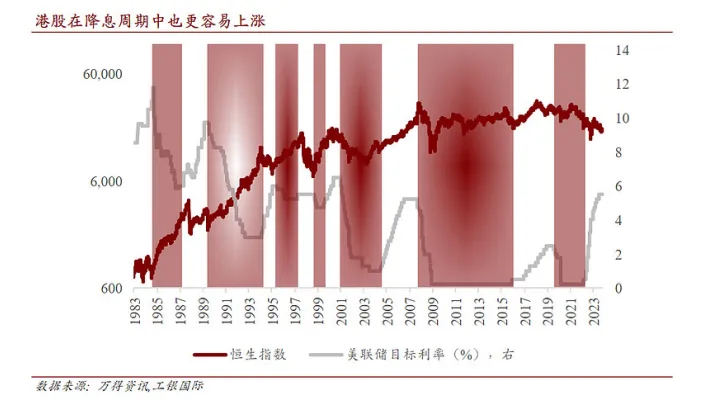

據工銀國際的統計數據,在港股1983年以來的歷次降息階段,恆指平均漲幅爲22.0%,累計漲幅264.2%。無論從平均漲幅還是累計漲幅來看,均高於加息週期。

不過,從最近幾輪降息週期來看,港股的漲幅呈現明顯的下降,可見流動性寬鬆對於港股的刺激作用遞減。

將股價變動分解,可以看到降息階段港股上漲的主要動力,從盈利的增長轉變爲估值的擴張。

從1993年以來的歷次降息階段來看,恆指市盈率平均擴張20.9%,累計擴張了125.3%。歷次降息階段,恆指平均盈利增長爲12.8%,累計增長爲77.0%。

可見:港股降息階段盈利同樣能夠保持增長,但漲幅不及估值擴張的幅度,也不及加息階段盈利增長的幅度。

總體來看,在降息階段,港股估值和盈利都能保持上漲,並且估值擴張成爲港股上漲的主要驅動力。

工銀國際表示,港股指數表現對於降息的反應程度之所以比較高,主要原因在於:港股處於離岸美元市場,估值對於美元的流動性變化更爲敏感。另外,港股偏重金融行業的屬性,也使得港股盈利對於利率的變化較美股產生更大的反應。當然,降息的觸發因素以及時點,都有可能對投資收益造成較大影響。因此,對於降息之前的情景分析也至關重要。

排除極端事件的情況下,本週將是港股市場的一個分水嶺:看看是繼續跟隨外圍走弱還是穩住後開啓反彈。

總結

那麼投資者如果能夠在一個平臺既能交易美股,又能交易港股,無疑將大大提高操作的便利性和效率,有助於提升投資者的操作效率、降低成本、提高投資決策的準確性,從而實現更好的投資收益。現在市面上可以選擇的平臺有老虎證券,Kraken交易所,BiyaPay多資產交易錢包等。這些平臺通過多國金融牌照,以及出入金不凍卡等特色服務保障了投資者的資金安全,在傳統券商之外爲投資者提供了更優選擇。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐