Barron‘s的“大钱”调查春季结果

原文链接:https://www.barrons.com/articles/stocks-have-more-room-to-rise-says-barrons-big-money-poll-51619222301?mod=hp_HERO

原文标题:This Bull Market Is Far From Over, Pros Say. Where They’re Investing Now.

发布时间:April 23, 2021

Barron‘s在每年春秋兩季各有一次針對“大錢”的問卷調查。以下是2021年春季調查的結果。

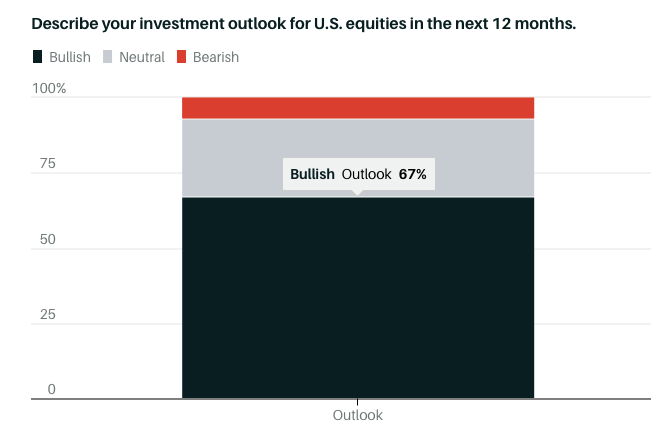

接受調查的專業投資經理中,有67%對未來一年的市場看牛,1/4認為持平,7%看熊。相較上一季(2020秋季)而言,看牛的比例提高了(54%到67%),而看熊的比例幾乎腰斬(13%到7%)。

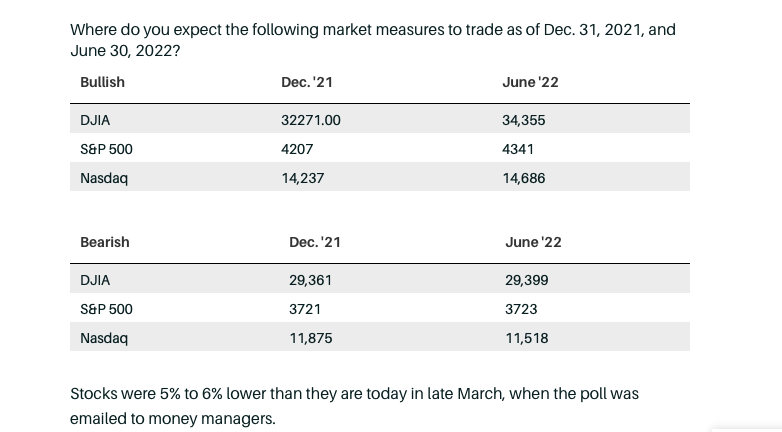

雖然普遍看牛,但是,受訪者對增長空間的預期卻相當保守。到2021年6月30日,對道指的增涨預期僅有1.4% ,對標普500的預期是增长4.4% , 纳斯達克綜合預期增長5.3%。

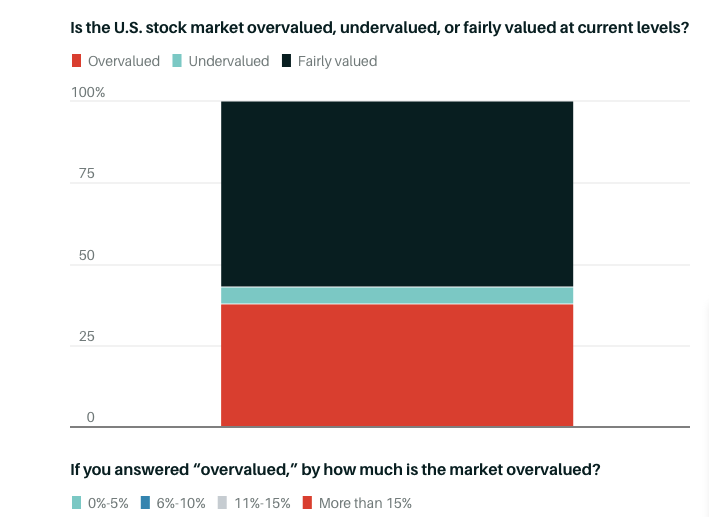

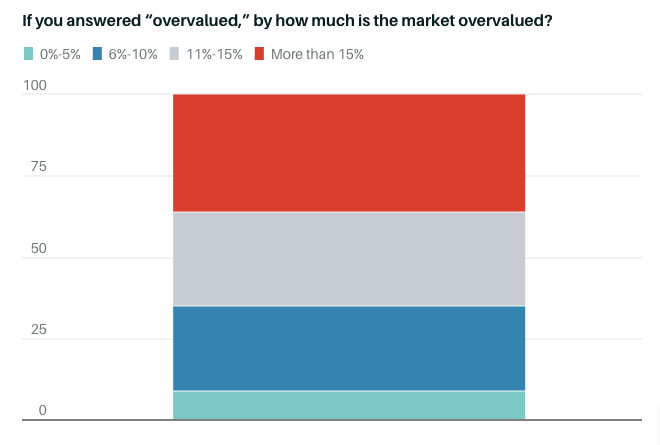

自去年秋季的調查以來,標普500上漲了20%,市盈率達到了23倍。但本次調查中,認為市場估值過高的,仍不足半數(40%),且將近六成(57%)認為估值恰當。在認為估值過高的受訪者中,超過60%的人認為估值超過公允值不到15%。

Robert Phipps(Per Stirling Capital Management 投資總監)說:“現在的市場非常罕見。一方面,市場的情緒和估值,都呈現出一個長期的、成熟牛市的特質。但是,我們的貨幣正政策和財政政策又顯得像是牛市初期,經濟剛剛復甦的樣子。”

- 宏观经济

這些“大錢”的管理人,仍然相信未來一年的貨幣政策將維持寬鬆,甚至未來兩三年都將如此。很少受訪者認為,聯儲將在2022年秋季之前把基準利率從目前的0提高到0.25%。40%的人認為,2023年之前貨幣政策都不會有太大的變化。

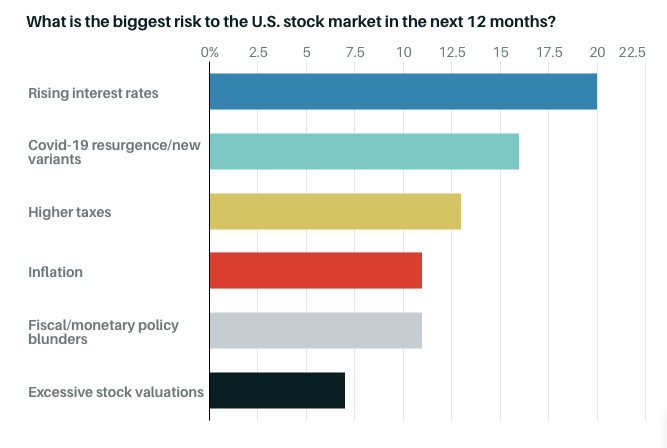

在上一季的調查中,大部分受訪人還認為疫情和美國大選是最大的風險因素,但現在,他們中的絕大多數都相信最大的風險是加息。當然,疫情捲土重來的擔憂也沒有被放下。拜登政府的加稅計畫好像對他們沒什麼影響。

儘管大多數受訪人都預期2021通脹水平上升,但他們中的大多數也認為商品價格不會持續大幅度上升,美國經濟最終將恢復到過去幾十年中那種慢增長、低通脹的模式。他們預計2021年和2022年 的通脹率在2%到3%之間。

Betsey Purinton(StrategicPoint Investment Advisors 首席投資官)說:“正如聯儲所暗示的,我們在未來幾個月將看到一個(通脹)的快速上漲,但這只是暫時的,主要是因為年度數據對比導致的。供應鏈的瓶頸也會很快緩解。 我們確實會看到通脹的反彈,但我們並不擔心這會導致聯儲過早的改變策略。”

如果担心通胀,投资人可以增加在不动产和大宗商品的头寸。Rusty Vanneman, chief investment strategist at Orion Portfolio Solutions in Omaha, Neb.比如Invesco Optimum Yield Diversified Commodity Strategy exchange-traded fund (ticker: PDBC) ;FlexShares Morningstar Global Upstream Natural Resources ETF (GUNR) ; FlexShares Global Quality Real Estate ETF (GQRE)。

受访人对美国经济增长的前景也很乐观,这也是支撑他们看多的重要原因。三分之二的受访人认为,美国2021年通胀调整之后的实际增长率可以达到6%甚至更高。2022的增长将减损,但仍有机会保持强劲,超过半数的人认为增速将落在3%到4%之间。

- 行业

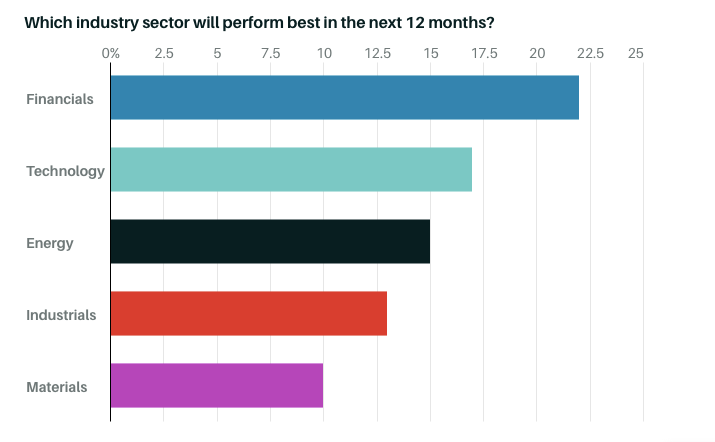

如此强劲的经济增长,必然令更多产业受惠,而不再是“疫情经济”主导资本市场,比如大型科技公司和“宅经济”概念股票。

金融股尤其被看好。金融股目前的估值相对低,又将是未来升息的受惠者。随着经济的复苏,银行将投放更多贷款,这也有利于他们改善资产负债表。而且,今年稍晚些时候,银行股的回购也有可能带来一波行情。有22%的受访人认为,金融股将是今年表现最好的。Financial Select Sector SPDR ETF (XLF) 和 Invesco KBW Bank ETF (KBWB) 都是不错的选择。

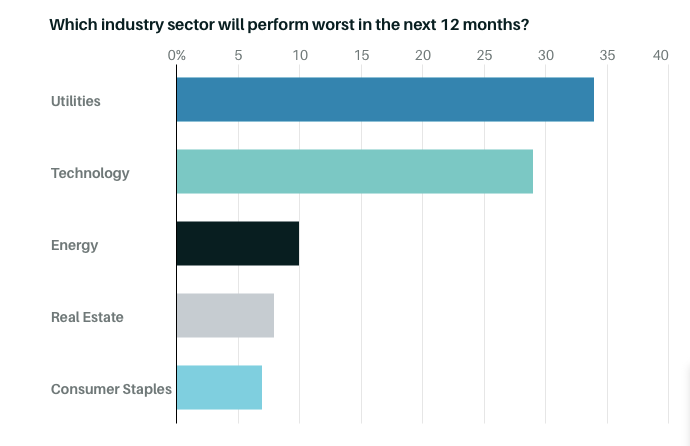

相对金融股、银行股受到的热捧,公用事业和基础设施行业却被很多“大钱”看空。

科技行业,同时出现在最被看好和最不被看好两个表单的第二位,这显示出华尔街对今年行情的重要分歧。但有受访人表示,无论如何科技创新是美国最擅长的,对科技股的适当暴露是必须的。Phipps of Per Sterling 认为,“这个行业的问题是,如果利率持续上升,成长股一定会受到影响。眼光要放的更长远些。”

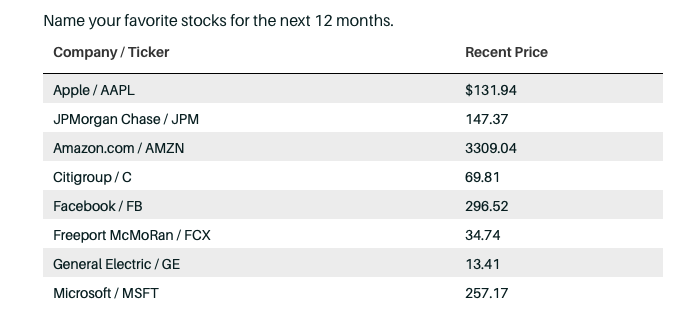

Vanneman 认为几大巨头仍然是未来科技行业的投资重点,比如Apple (AAPL), Microsoft (MSFT)和Amazon.com (AMZN)。 “很显然,它们是非常伟大的企业,而且在市场中居于垄断地位。你很难给它们负评。我猜测,它们的表现还会优于小型企业和大多数顺周期股。”

顺周期股和价值的机会还在,再持续一年也不是大问题,但从长期来看,多家“大钱”都认为,重心还是要回到成长股。

一些经理人慷慨分享了他们的小众选择。比如Morgenthau推荐了酿啤酒的 Molson Coors Beverage (TAP)。这家公司过往的销量主要依靠餐厅和酒吧,在疫情中受到的打击也相对沉重,但反过来说,也将直接受惠与社会生活的重启。目前市盈率仅13倍,相当“便宜”。Morgenthau也推荐了医疗器械公司 Becton, Dickinson (BDX) ,相信,随着医院和诊所的运行逐步恢复常态,这家公司也将迎来一波行情。

- 投资组合

具体到这些“大钱”的投资组合,64%的受访者认为股票是最具吸引力的资产,其次是大宗商品( 13%)。 现金和债券则是最不受欢迎的资产,分别有30% 和 26% 的受访人表示,这两者是最不吸引人的。持有债券的投资人,也把标的集中在短期的、评级较高的资产上。至于高收益债,Phipps认为,所谓“高收益”是相对其他债券而言,但相对其风险水平而言,其实并不“高”。 作为替代,可以考虑优先股和可转债。

总体来看,大钱们对固定收益类资产的兴趣缺缺,平均而言在这部分的投入只占投资组合的17%。而股票和现金的比例则分别为69%和7%。其他资产,比如大宗商品、黄金等,大致占比5%。但是债券仍然作为一种多元化组合的必要资产而存在,虽然不期待高回报,但可以起到类似压舱石的作用,适当比例的债券资产,让投资组合的总体波动率下降,况且,万一行情有变,国债会让事情变得不致于最糟。

总之,如果机构和个人投资者从过去一年中学到了什么,那就是,为最坏的消息做好准备是个最不坏的选择。

Like my work? Don't forget to support and clap, let me know that you are with me on the road of creation. Keep this enthusiasm together!