中国央行不降息(降准)原因几何?

欧美国家降息的时候,我国央行岿然不动。 欧美国家印钞票给全民“发钱”的时候,我国绝不养懒汉,结果就是笔者去年预言的输入型通胀风险彻底转移到实体经济的每个环节,疫情又弄得民间没有消费力可言,这时候理论上必须降息了,大央行却不敢降了,为什么呢?其实道理很简单, 美联储已经进入加息周期,只要你一降息,资金立马流出跑到美国去,等于是帮助美国利用美金的全球货币地位再一次收割全球,现在只能咬牙坚持不降息,被迫来一出降准不降息的骚操作。疫情以来央行的一系列逆周期“骚”操作,着实让我怀疑央行也有“加速主义”的倾向。

降准跟降息的不同

如果你对宏观经济学理论有一定了解,那么你可能知道在特定时期、环境和背景下,降息和降准的区别可以呈现指数函数式扩大。

基准利率的降息(降息)在释放流动性的同时并不导致实际利率的下降,你是一个中型企业,疫情前时代你向八大行借了1500万资金,5.75%的利率市场化浮动,如果降低利率0.5,在利率市场化叠加层面是双向的,在释放流动性的同时也在用政策杠杆承担你的借贷成本,你就不再还5.75%了,而是5.25%这个直接承担方当然是八大行,汇集到一定总量就是央行,在宏观经济上就是整个中国金融系统在承压。但是如果降低准备金率0.5 (降准),那么释放流动性的同时保持实际利率不变,你依然还5.75%,大央行不用承压,不用去兜低债卷市场风险,不用四处出击去约束和倒流资金进入风险区间。总体来说就是政府觉得企业依然具有可压榨性,暂时不在风险红线水下,没必要和美国一样采用降息的办法分摊企业成本和风险。

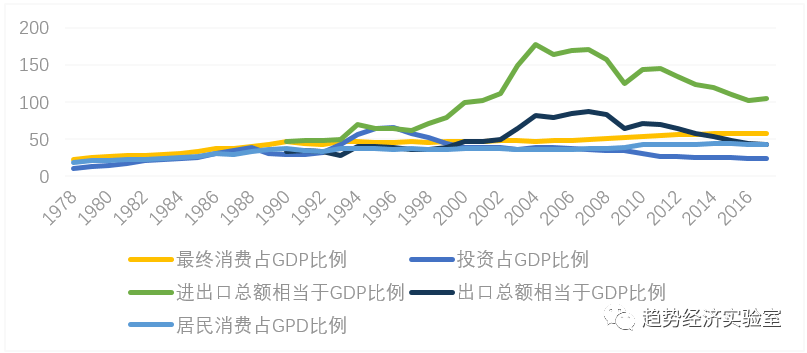

基准利率调整(降准)在中央角度来看,操作性更大,中心化的灵活性更高。这里凸显一个问题就是中国政府对自己的产业结构极为不自信。降低基准利率以后,货币的精准传导性可以通过“专款专用”等办法,精准释放到大/中/小/三农等领域,因为不是市场“节衣缩食胜出了在银行的钱” 而是“银行本身多了一大堆钱” 后者的钱我只要“专款专用” 想给谁给谁。前者的释放在目前情况下很可能就释放到房地产去了,以美国为例,2020年9月到2021年4月,短短半年里美国全境房地产成交中值增长13%,要知道美国的资金流动性释放窗口号称人类有史以来最强,他的高科技,物流运输,债卷金融衍生,生物制药,零售业,五金行业都具有非常强大的吸纳资金能力,就如此还让房地产吸了一大口,中国呢?如果以降息的模式调控流动性恐怕最起码8成以上都释放到房地产里去了,这是中国政府不想见到的。

降息无法解决中国消费乏力的症结

世界各国之前,尤其是去年无论是降准还是降息,主要还是着眼于解决因为疫情问题带来的消费萎缩,这是根本之中的根本,这个地球如果不解决后疫情时代的消费问题,你把投资和贸易搞出漫天花雨来也无法恢复。没有消费就没有一切,那么对于欧美社会来说,降息肯定要比降准能更快,更有效的刺激消费,比这个更快的只有直接发钱到你家了,事实上欧美也的确这么做了,美国1.9万亿印出来差不多有40%的资金是注入到了个人消费流通层面中,这个非常了不起,但是美国有占地球上10.5%的消费市场,他的市场潜力是以信贷和分期付款形式预支的,我给你钱,我给你降息,我逼你不存银行,那么你花也得花,不花也得花,为啥呢?因为你全是贷款和分期,你敢不交账单吗?

中国则完全不一样,中国的消费问题没人能够解决,他完全是政治和经济交互扭曲的产物,简单说就是中国特色市场经济的产物, 不是降息能解决的。现在就是和美国一样给你钱,给你降息,你干嘛?八成你存起来。没有任何能够短期促进消费和流通的经济手段,至少央行不存在这样的神奇工具,所以与其这样,不如降准,你不是不花吗?好,国家替你花,政府来花,央行来下派资金,扩大总池子的规模。

短期展望

我猜央行现在想的不仅不是降息,甚至在想什么时候可以加息,还有继续拉高CPI从而实现今年既定的超越美国GDP增长率的目标。等着宣布今年经济战役获得重大胜利的消息,也就是央行正式跟上欧美进入加息周期之时,细节就不详细展开了,毕竟天机不可泄露。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!