AutoFarm的Mars CAKE池試算(下)

前言

隨著AutoFarm公開的Mars Ecosystem Vaults,有些部分我理解錯誤。這篇主要是納入新的揭露資訊,指出我理解錯誤的地方,重新講述一次,最後提供給投資人一些事實作為參考。

AutoFarm公開的文件

第一段

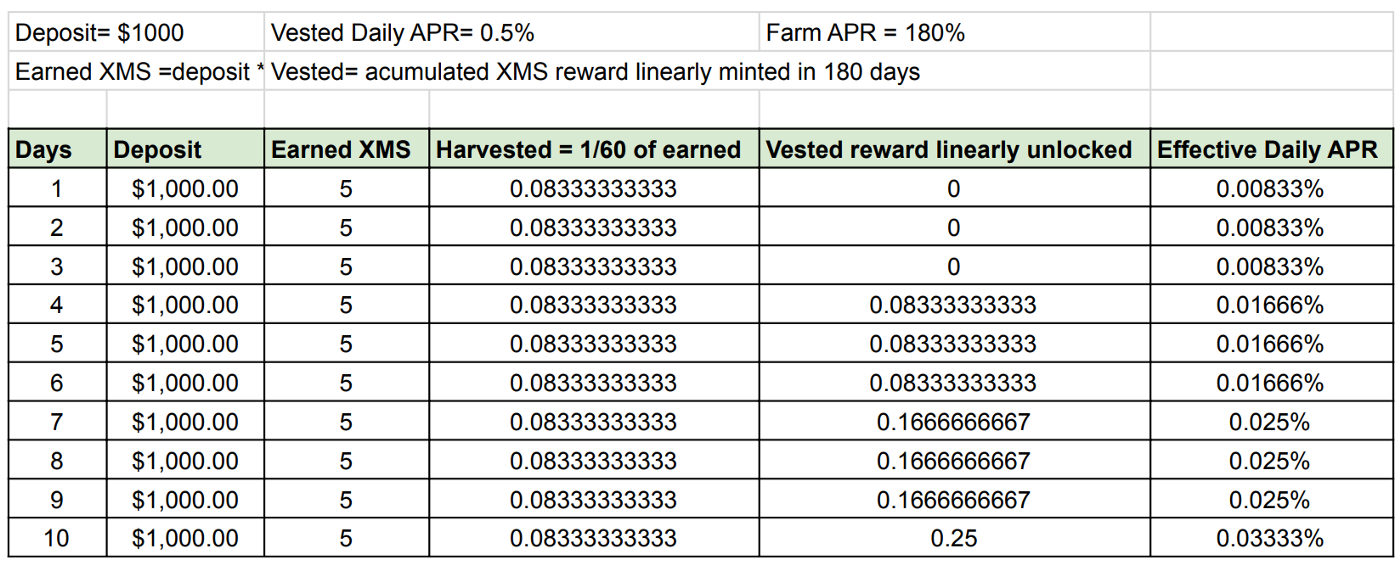

第一段展示沒有自動複投下,Mars的農場的利息試算:

AF用U本位進行展示,假設本金為1000美金,日利率為0.5%,年化APR180%。

- Earned XMS:1000美金的本金,每天可以賺取5顆XMS。

- Harvested:5顆XMS中僅有1/60份額可以在當天領取,即5/60 = 0.0833333。

- Vested reward linearly unlocked:每三天可進行一次線性解鎖,此為收取到線性解鎖的份額。表中第四天收取到來自第一天的0.0833333,第五天收取到來自第二天的0.0833333,第六天收取到來自第三天的0.0833333,第七天收取到來自第一天和第四天的0.0833333+0.0833333 = 0.1666667,依此類推。

- 此時第一天的5顆XMS已經被領取了3/60,分別是第一天當天可領取的1/60,過了三天後在第四天領取的1/60,再過了三天後再第七天領取的1/60。

- Effective Daily APR:這主要是讓你了解理想和現實有效的日報酬率差異,你想像中日報酬率是0.5%,實際上在第一天有效日報酬率只有0.00833%,隨著時間拉長,有效日報酬率會逐漸逼近想像中的0.5%。

第二段

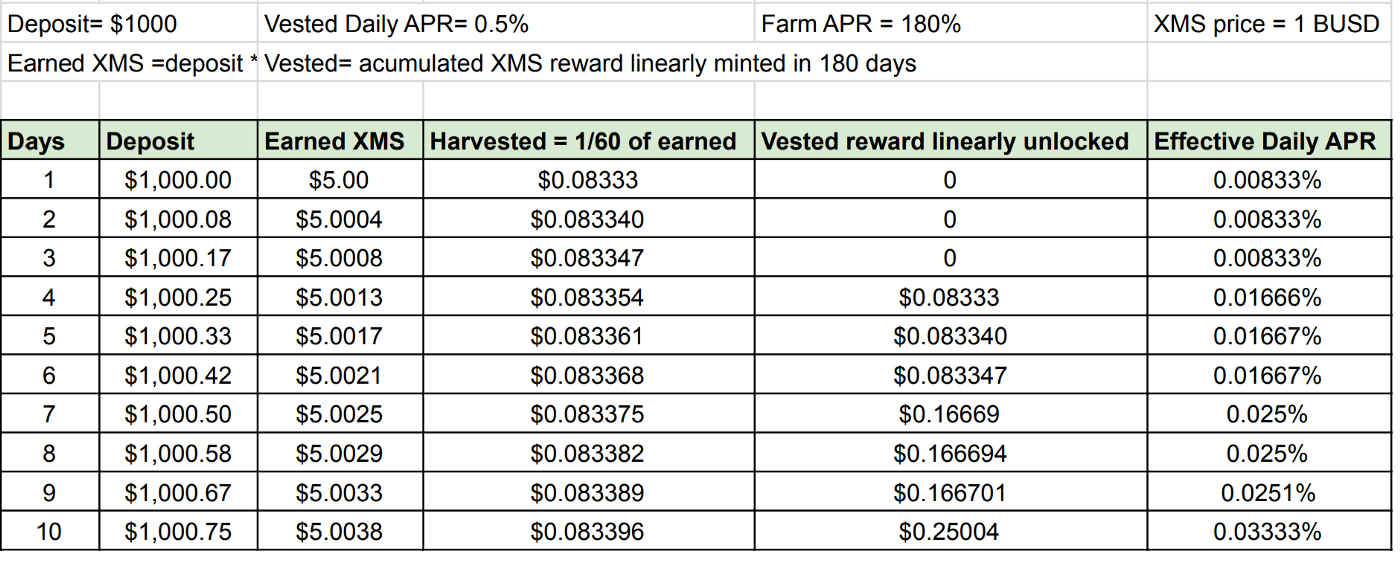

第二段展示在自動複投下,投資人的收益狀況:

一樣用U本位進行展示,增加了更多假設,包含:

- 忽略交易費(gas fee)

- 沒有新投資人投入複投Vault(這會影響APR,進而影響APY)

- 假設XMS價格恆定1美金(這僅僅是為了方便展示,就算放寬假設仍行得通)

- 所有可以收取的利息會進行re-deposit進複投Vault

表一沒有進行再投入,所以不管時間增長多久,每天能收取到的XMS固定在5顆,從表二中可以發現,所有可收取的利息都會再投入到Deposit裡面,這就代表了Earned XMS會越來越大,兩者之間的差異就是自動複投的威力。

表二中,第一天收取到的0.08333顆XMS,在市場上賣出,換得0.08333BUSD進行再投資(假設XMS價格恆定1美金)。如此一來,第二天的本金就增加到$1000.08,Earned XMS也從5顆增加到5.0004顆,當天可收取的XMS從0.08333顆增加到0.08334顆,再拿到市場上賣出,換得0.08334BUSD進行再投資,如此一來,Eared XMS、Harvested、Vested reward linearly unlocked、Effective Daily APR都會越來越大。

TVL變化的影響

- 新進使用者進入Vault,使得TVL增加

- 先前使用者離開Vault,使得TVL減少

- Deposits 隨著複利效果增加,使得TVL增加

這三個狀況都會導致Mars的CAKE Vault TVL(Total Value Locked 總鎖倉價值)產生變化。

我們在前一篇有提到,AutoFarm會面臨的「提早提出」問題,詳細來說:

- 有新進者進入Vault,先前的vested獎勵會分配給更多的Vault使用者,於是實際APR會低於你的預期APR。

- 有使用者離開Vault,未領取的vested獎勵會分配給留在的Vault使用者,於是實際APR會高於你的預期APR。

這個機制對於早期進入Vault的投資人不利,因為他的獲利會被後進者稀釋掉,於是AF制定了1%的高額入場費,將收取的高額入場費分發給所有早期進入者作為補償。

我們在這裡也能推敲出,AF的利息分發機制,應該是根據使用者投入資金佔整個池子的權重進行分發。

APR變動會強烈影響APY,詳情請見此。

所謂的「早期」投資人,指的是進入Vault的相對時間。

我的試算表

在回來討論我的試算表前,要先進行勘誤。

勘誤

- 我在前一篇中對於高額入場費理解有誤,雖然結果一樣是1%高額入場費給予早期投資人,但我之前以為造因是提早提出,實際上應該是彌補使用者來來去去,造成實際上APR和預期APR的落差。

其他差異

基本上我的試算表和AutoFarm官方提出的,背後的邏輯一模一樣。唯一的差異是AF使用U本位進行展示,而我使用幣本位進行展示。

後來想想,用U本位舉例便於理解,而用幣本位舉例則更接近使用層面。

因為現在的池背後的邏輯是:存CAKE,在Mars取得XMS獎勵,再將XMS換成CAKE進行複利投資。

我進行試算的時候,假設XMS兌CAKE的比率固定,但是在真實世界中,投資人要去評估,這中間的兌換比率不一定會固定,Vesting機制又使領取利息時間拉長到180天,投資期限越長,報酬率對於價格變化的敏感度越大。

舉個例子:假設現在一顆XMS可以兌換一顆CAKE,根據Vesting機制,有59/60份額的利息要在未來180天線性解鎖,而XMS和CAKE的價格會不斷變動。

1. 若未來XMS和CAKE之間的價格變動,使得一顆XMS可以兌換超過一顆CAKE,使用者就會得利(如:XMS價格上漲,CAKE價格下跌)

2. 若未來XMS和CAKE之間的價格變動,使得一顆XMS可以兌換低於一顆CAKE,使用者就會受損(如:XMS價格下跌,CAKE價格上漲)

當然,要說使用者受損也不完全正確,若CAKE價格相對上漲,雖然XMS兌換到較少的CAKE,但是CAKE本身上漲的資本利得也許更加可觀,所以其中存在一個很複雜的關係,但市場總會到達一個平衡點:

- 若未來XMS價格崩跌,投資人預期報酬率下跌,於是紛紛離開Vault,他們未領取的vested獎勵會分配給選擇留在的Vault使用者,APR上漲。

- 若未來XMS價格上漲,投資人預期報酬率上漲,於是紛紛進入Vault,先前的vested獎勵需要分配給更多的Vault使用者,APR下跌。

如果市場具有效率,APR下跌上漲、上漲下跌,終將達到均衡。

給投資人一些事實作為參考

若你正在考慮要不要放進AutoFarm的Mars CAKE池:

- 需要相信XMS價格長期不能走跌,即持平或者上漲。

- (或者願意承擔XMS在未來價格崩跌,導致報酬率隨之下跌的風險)

接著,我們再來比較AutoFarm複投池和直接使用Mars單幣質押。

Autofarm Mars池:

1. 有複利效果。

2. 不需要手動複利,不只減少了gas fee,還減少了管理上的精神成本。

3. 進入Vault時需要付1%本金作為入場費,且無論何時離開,都必須損失未解鎖的XMS。

直接使用Mars單幣質押:

1. 在Vesting機制下,可以獲取所有XMS的利息。

2. 想要極大化利潤?必須在適當的時機收成XMS、提出XMS,這需要付出較多gas fee以及管理上的精神成本。

想要放入Mars池的條件:

複利效果帶來的收益至少要大於提早提出所損失的未解鎖XMS。

用學術上的機會成本解釋的話,假設現在就只有這兩個池,那麼放進AF的機會成本,就是使用Mars單幣質押所能獲取到的完整XMS利息;放進Mars單幣質押的機會成本,就是放進AF所能享受到的複利效果。

經濟學告訴我們,要選擇機會成本較低的選項。一開始,放進Mars單幣質押的機會成本較低,隨著時間經過,放進AF的機會成本會越來越低,也就是若要放進AF的Mars池,就要有至少中長期投資的打算。

或是換一個方向思考,如果你的投資期限較長,那就可以考慮放AF,如果投資期限短,那就可以考慮放Mars。

如果要我個人給建議的話,我覺得可以按照個人風險屬性,部分比例放AF的Mars池,部分比例放Mars單幣質押,部分比例放AF的PancakeSwap池。

就像他們說的,蛋糕不要放在同一個籃子裡。