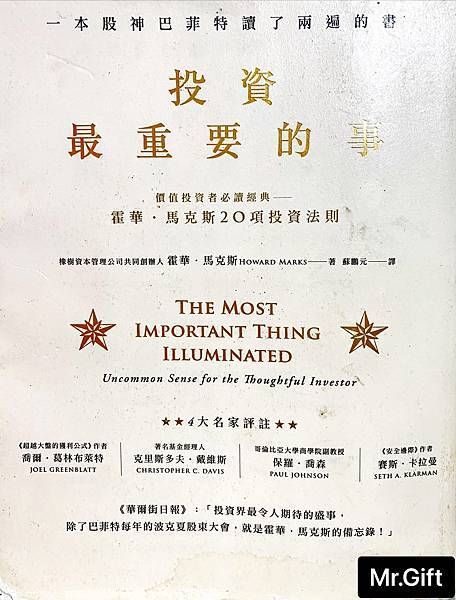

[投資理財] 投資最重要的事:連巴菲特都拜讀的經典、投資者必讀好書推薦(Howard Marks)

主觀評分囉~ 推薦指數:🌕🌕🌕🌕🌕 閱讀難度:🌕🌗🌑🌑🌑 (這本書閱讀難度不高,但如果沒有在投資市場打滾過,可能比較難跟作者有共鳴)

Brief Introduction

作者霍華德 馬克斯(Howard Marks)是一位美國最著名的投資人,也是橡樹資本管理公司˙董事長兼任創辦人,其管理的投資資金高達1,000億美金。

會認識到這位鼎鼎大名的人物,是因為踏入投資領域,剛開始從最基本的研究財報、產業知識,並投入資金,因為每次投入的錢都是自己辛辛苦苦當社畜所攢來的錢,所以很容易受到市場的波動影響到情緒,進而做出失敗的決策。明明是一家看好的公司,也做了很多研究、算好目標價,卻總是耐不住性子的草草了結一筆投資...。

就在投資生涯剛起步就碰上瓶頸時,我看到了「投資最重要的事」,裡頭有別於外面分析師的出書內容總是在吹噓自己的挑股方式如何賺進大把金銀,Howard Marks的這本書更著重在分享他的投資經驗,如何擁有更好的投資心態、如何看清「風險與不確定性」等。

為此我極力推薦有在投資理財的各位去拜讀這本書若英文能力不錯,Howard Marks在他橡樹資本的網站中有個投資備忘錄,是連巴菲特都會定期拜讀的專欄,也很推薦大家去增廣見聞。

裡頭有Howard Marks對投資趨勢、總體經濟的看法,能看到一位擁有CFA證照的投資大師,如何看待市場狀況喔!

Howard Marks Memo: https://www.oaktreecapital.com/insights/howard-marks-memos

讀後摘要

這本書總共有20+1(做總結)章節,每一章都一門課,每一章節都相當精彩且重要,我挑出我個人認為影響我最深的四個觀念:

一、第二層思考:

簡單來說就是比其他投資人想的更廣、更深,被譽為「價值投資之父」的葛拉漢曾經在他書中提到:「投資的外行人只要一點努力與能力,就可以得到不錯但不突出的績效。」(摘自葛拉漢-智慧型股票投資人),但主動投資人目標不僅僅只是為了一個市場平均報酬而投資,否則以台灣市場而言買入被動追蹤指數型投資ETF(0050, 006208...),就可以得到很好的利潤。

主動投資的目的就是為了打敗大盤,在這邊作者下了一個很簡單卻很難達成的註解:成功的投資人是指那些績效長期能打敗大盤與其他投資人。

比方說:在2008年金融海嘯之前,由於市場寬鬆貨幣政策熱錢湧入房市使得房價高漲,第一層思考的投資人會認為,房市需求高漲,所以買房就是一個「穩賺不賠」的投資,但第二層思考的投資人則會說:「房市很好沒錯,但銀行放款標準過於不嚴謹,導致許多沒有經濟能力的人都可以貸款成功並持有自己無力償還貸款的房子,最後會有泡沫化的風險。」

書中有一句話我覺得能夠強而有力的說明:第二層思考的重要? 「你不可能做著別人都在做的事情,卻期待比他人還要好。」 「為了你的表現能與一般人不同,你的預期甚至投資組合都必須要與一般人不同,而且你的看法得比市場共識更為正確。」

但要做到第二層思考之前,當然是必須仰賴平時的大量閱讀累積的大量財經知識,才有辦法做到第二層思考!

不得不說,我自己可能也只停在第一層思考所以在投資一段時間過後,開始轉移部分資金在被動指數,至少不要在股海白忙一場XD

二、找出價格與價值的關係:

Howard Marks在這章節開頭說道:「成功的投資不是因為買到好東西,而是因為東西買的好。」讀到這句話就有種頓悟的感覺,很多時候在某一檔投資標的上放了感情而這麼想:OO公司不管從毛利率、ROE、稅前淨利來看都那麼賺錢,而且市場前景看好,買進一定賺錢!但忽略了這檔股票現在的價格與價值之間的關係,換言之,「買進成本」的重要性。

舉個生活化的例子,小米手環 VS. Apple Watch,在座各位應該都覺得Apple Watch比較酷、功能也比較多,而小米手環則是CP很高的智慧錶。若消費者是用NTD$50,000買了一支價格NTD$10,000的Apple Watch,那大家應該會覺得這個人瘋了。若是用NTD$100買到最新的小米手環,那就會是一個很酷的交易了!

本章節也有提到一句我身有同感的一句話:

「股票的買賣也是一場人氣的競賽,而最危險的事就是在人氣最高的時候買進。」

我身有同感的部分是前面那part,原因是因為有關注研究且買進持有過一些營建股,偏偏營建股是非常沒有人氣的類股(當然也有某幾檔例外)

,雖然我買進價格很低,但沒人進來抬轎上去也賺不了多少錢(筆者的碎碎念...)。

三、風險(理解、確認、控制):

作者開頭一段話簡單說明了對風險的註解「投資只有一件事,就是應對未來。」沒有人可以完美100%預測未來,也正是因為這樣,在過程中免不了承擔風險。

「高風險、高報酬」這大概是我們最常在投資圈內聽到的一句話之一,但這句話不夠說明風險的存在而誤導許多投資者,認為想要高報酬就必須承擔高風險,但事實上若一個投資標的可以靠著承擔高風險帶來可靠高收益,那這標的的風險就已經不高了!

「高風險、高報酬」更正確的思考方式應該是,高風險->必須提供更高潛在報酬/更高預期報酬/更高保證報酬,但這方程式是不一定成立的!

短期的報酬不能決定投資的品質與承擔的風險,比如:在2020年年初若有一個保守投資人的投資組合是專門投資金融股,那想必績效不會太好甚至會賠錢、另一個投資組合專門投資生技股,他可能賺了50%以上的報酬,我們在這邊不會說投資金融股是比較高的報酬。第二個投資組合是在異常狀況發生時,才會產生異常報酬,但若只看報酬忘掉投組內的標的,我們會誤以為他是一個穩健且有遠見的投資,但其實這就是市場發生任何意想不到的事情的機率,即使再強的投資經理人也無法完美預期市場短期波動,更無法預期未來事件。

確認風險:作者提到「風險不能消除,只能移轉分散」,在股市中始終讓許多投資人無法學會的教訓就是相信某一檔飆股沒有風險!於是惱羞追高而成為吊在上面的亡魂,在過去有宏達電、近期一點有國巨、大立光,2020年又有康友事件,這類的肥皂劇層出不窮,而且未來一定還會發生。

關於確認或者說看清風險的一件諷刺的事情就是,會產生風險的原因就是因為認為沒有風險,導致投資人在預期報酬(風險溢酬)很低時,還買進並持有。

控制風險:「最好的投資人與其他人的區別就是為了獲利而聰明的承擔風險。」作者開頭的這句話,反面來說也是警惕上一章節所說的,不要為了有限的報酬,追高承擔過大的風險。

我個人認為這章節說明的道理正是長期考驗並區別「有無紀律投資人」的最大分別。

控制風險很少會得到的回饋,因為風險是不可見的,只有虧損才可以看見。所以,若是在一個多頭市場中,這些投資人可能不會是報酬率最高的,甚至只會得到跟市場平均的報酬。

但通往長期投資的道路上,多數投資人的成果不是哪幾次投資多成功,而是取決於多少次失敗的投資,賠的有多慘。

四、耐心等待時機:

引述作者的想法,這章節我只是想跟各位先進投資人說:沒有上場投資就沒有投資失敗的可能、沒有賠錢的可能,當然最多就是錯過一檔標股,但至少本金還在手上,市場不缺飆股,只缺有紀律的投資人。

雖然我自己投資也不久(大約3-4年),但因為自己也亂玩了很多,開始漸漸了解市場的殘酷,進兒一點一點調整投資心態,從2019年開始才有可以接受的績效。

準備好了、確定市場條件,出現便宜標的在上場,我想耐心是投資市場上很難能可貴的特質!

書名:投資最重要的事

出版社:商業周刊

出版日期:2017/02/23

作者:霍華德 馬克斯 Howard Marks

譯者:蘇鵬元

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐