閱讀 | 投資最重要的事:一本股神巴菲特讀了兩遍的書

📖 投資最重要的事:一本股神巴菲特讀了兩遍的書

《投資最重要的事》作者霍華 · 馬克斯(Howard Marks)是橡樹資本管理創始人也是全球知名的價值投資大師,他最受投資人關注的一點就是他幾乎每季都會發表一篇「投資備忘錄」給客戶,裡面會分享他對市場最新的看法與見解,有興趣的可以去搜尋他最新發表的備忘錄(巨變 Sea Change)。

▍為什麼想讀這本書?

在這個薪水追不到物價的通膨年代,懂得投資是我們每個人都必須要認真思考的問題,投資沒有一套標準公式,但搞懂市場機制,學習前輩們的經驗法則,可以讓我們少走些冤枉路。

第一次看到書的標題會想說霍華 · 馬克斯是哪號人物?他寫的投資備忘錄竟可以讓股神巴菲特讀兩遍,細讀這本書後,會發現他和其他理財書不同,他沒有教你基本的投資理財,也沒有教你如何選股,作者是以實踐者的角度來解釋他的投資哲學。

在投資界有段話是這麼說的,查理・蒙格最廣為人知的特點是「思維模型」、「檢查清單」、「反過來想」、「人類誤判心理學」。如果你同時對照霍華・馬克斯的「第二層思考」、「備忘錄」、「避開投資陷阱」、「對抗情緒帶來的負面影響」這些主題,就能發現兩者之間的共通連結。無論是查理・蒙格還是霍華・馬克斯,他們的投資哲學和思維模式都體現了長期投資和風險控制的重要性。他們的思想和方法都是經過長期實踐和經驗累積而形成的,對於投資者來說有著非常寶貴的參考價值。

以下是我讀完這本書後,歸納現階段對於我來說特別有感的三個章節來做分享:

▍掌握第二層思考

霍華・馬克斯最為人所知的概念就是「第二層思考」,在談第二層思考之前,我們先想什麼是「第一層思考」。

所謂的第一層思考就是反射性思考,有點像日常的習慣性行為,用來幫助我們有效率的處理許多生活瑣事,這些事情通常重視的是滿意度而非卓越的成果。就好比多數人是看到公司財報公佈或利多消息才會開始關注該公司股票,第二層思考則比較深入、複雜,而且迂迴,第二層思考再說白話點就是需要更有洞察力的思考。舉例來說:

- 第一層思考,看到好公司,買這個股票。

- 第二層思考會想,雖然是好公司,但是現在的股價會部會太高? 會不會有回檔的危險?

💡 做對事情也許是成功投資的必要條件,但不會是充分條件。你必須比其他人做對更多事,這意味著,你的思考方式必須與眾不同。

投資最難的是你沒有一條規則可以永遠都有用,我們很難可以找到相同情況,然後完完全全的在重複一次,第二層思考要告訴我們的是平常除了要去關注這些口袋名單外,在要投資前,要先問自己幾個問題:

- 未來可能產生的結果會落在哪些範圍?

- 我認為會出現哪個結果?

- 我的看法正確的機率有多高?

- 大家有哪些市場共識?

- 我的預期與市場共識有多大的差異?

- 這項資產的市價與市場共識認為的價格有多吻合?與我認為的價格呢?

- 價格所反映出的共識心態是過於樂觀還是悲觀?

- 如果市場共識證明是正確的,那對資產價格有什麼影響?如果我的預期才是正確的,又有什麼影響?

💡 投資不是為了要賺取平均報酬,而是要賺的比平均報酬還多

最後,在提一下作者所謂第二層思考不是無意意思的反對,而是需要你針對第一層思考的資料再仔細去審核,把每一個風險都能看透,這樣才能獲得更高的獲利。

▍找出價格與價值的關係

價格和價值的關係是成功投資的最終關鍵,以低於價值的價格買進是最可靠的獲利途徑,付出高於價值的價格購買很少能奏效。

上面這句話聽起來是老生常談,但是作者想表達的是價值投資人必須把價格當成是一個起點,歷史一再證明,無論一個資產有多好,只要用太高的價格買進都會變成不好的投資,卻很少有資產差到在夠低的價格買進時不是個好投資。

💡 成功投資不是因為「買到好東西」,而是因為「東西買得好」。

另外,還有一點很重要的是,價格和價值的關係受心理面和技術面影響,這些力量能在短期壓過基本面。這兩個因素造成的價格極端擺盪,提供投資人高獲利或犯大錯的機會。想要得到高獲利,而不是犯大錯,你必須堅持對價值的看法,而且應對心理面和技術面因素。

這也是這篇所帶到的一個重點心法,投資是人類的行為,大部分受到心態和情緒控制。

▍了解風險

💡 風險意味著可能發生的事,比即將發生的事還多。 ——倫敦商學院教授艾爾洛伊.丁姆森(Elory Dimson)

投資只有一件事,那就是應對未來。因為沒有人能夠確定知道未來,所以免不了會有風險。一般人會高估自己衡量風險的能力,也會高估自己對於沒見過的投資運作機制的理解能力。

這邊讀起來很抽象,作者想告訴我們的是找到會持續上漲的投資並不難,如果你找到的夠多,就已經走在正確的投資方向。但是如果你沒有正確地處理風險,投資不可能會長久成功。因此,第一步是理解風險,第二步是確認風險有多高,最後的關鍵步驟則是控制風險。

投資就像人生一樣,很少有事情是確定的。價值可能蒸發、估計可能有錯、情況可能改變,而且「確定的事」可能變得不確定。不過我們有把握能相信下面這兩個概念:

- 法則一:多數事物都有周期。(重要*3)

- 法則二:在其他人忘記法則一時,就是產生獲利和虧損最大的機會

投資人做出最危險的事,就是忽略周期來推斷趨勢。偏偏一般人都會這麼想:如果企業表現得好,就會永遠表現得好,績效出色的投資會永遠出色,反之亦然。實際上,反過來的說法可能比較正確。

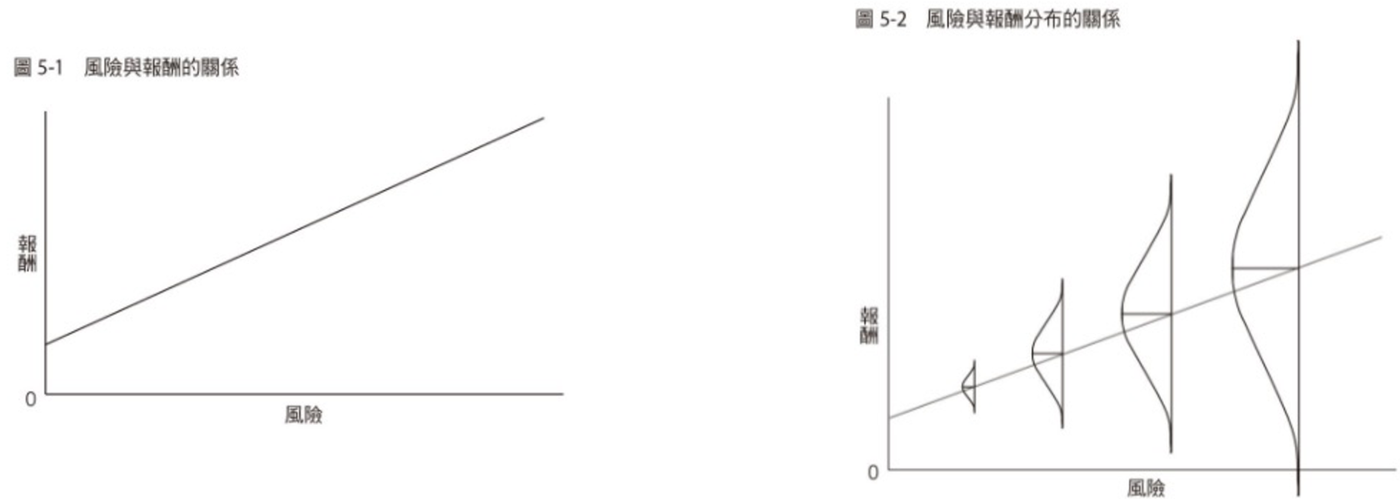

這就好比大家都知道台積電是間財務健全且長期獲利穩健的公司,但是如果你是在$600元價格買進跟$400元買進,你所承擔的風險將大大的不同,這邊要引用書中對於風險與報酬的定義,我們都以為風險與報酬是正相關(線性),其實真正的風險與報酬分佈是在同樣的風險狀況下,根據不同的投資策略其實可以有兩個極端的報酬分佈。(正向相當大,就是賺很大; 反之就是巨大虧損)。

最後,看完作者說明風險與報酬分布的關係後,我深刻體會到了一個道理,那就是即使在低風險的情況下,如果我們操作不當,也是有可能會產生虧損的風險。因此,我們在追求報酬的同時,也要懂得如何降低風險,避免損失的發生(停損/停利)。

另外,如果是在低報酬環境下,我們也應該理智看待,別抱有過高的期望,因為高報酬的機會是很少的,實際上,我們應該將更多的注意力放在如何讓自己的資產保值和穩健增長上。

▍後記

讀完這本投資心法修練的書籍,不得不說讀起來算是有些沉悶且無聊,但卻是一本會讓你讀到一半需要停下來回想與思考作者想表達的意思(主要是在投資心態及原則方面),適合給有一定基礎或投資經驗的人才較能讀出箇中意涵。

投資簡單的說就是「你不可能做著別人都在做的事,卻還期待表現比他們好,不應該把與眾不同當成目標,而該把它當成一種思考方式」。

而這本書讓我覺得最難的地方是,箇中道理大家都懂,但實際應用在戰場上,往往很難避免人性的貪婪,這或許也是作者一直想強調的部分,第二層思考與風險控管(對抗情緒帶來的影響),很適合在投資低潮或睡前當工具書翻一下,相信每次重新閱讀都會有不一樣的想法。

💡 當你得不到想要的東西時,就會得到經驗。