[忙人投資法VAPR]壹之型 定期定值(VA) 20年報酬超過定期定額(DCA) 3.2倍

VAPR有三個理論(用鬼滅之刃的呼吸法招式來稱呼它更親民),分別是定期定值(Value Averaging,VA)、投資組合(Portofolio)及再平衡(Rebalance)。

因此,它有一個超長的名稱:「定期定值投資組合再平衡投資法(Value Averaging Portofolio Rebalance)」,簡單的稱它為VAPR就好了。我會在接下來的系列文章中,逐一介紹它的理論基礎、操作方式,及實際範例。就讓我們開始吧!

壹之型 定期定值(Value Averaging)

定期定值法(VA)係由曾任哈佛教授、Nasdag首席經濟學家,及摩根史丹利總經理的麥克‧艾道森(Michael E. Edleson)開發的一種機械式的投資法,強週投資目標的達成,而不是依照市場的高低來投資。雖然不著眼於市場價格,但卻是真正落實低買高賣的一種投資法。

他於1988年發表一篇只有4頁的論文”Value averaging: A new approach to accumulation”開始,並於1991年寫成一本書:Value Averaging: The Safe and Easy Strategy for Higher Investment Returns,而台灣的中文版「定期定值投資策略」在2009年12月才初版發行。這麼重要的投資策略,台灣竟然落後國外18年之久。

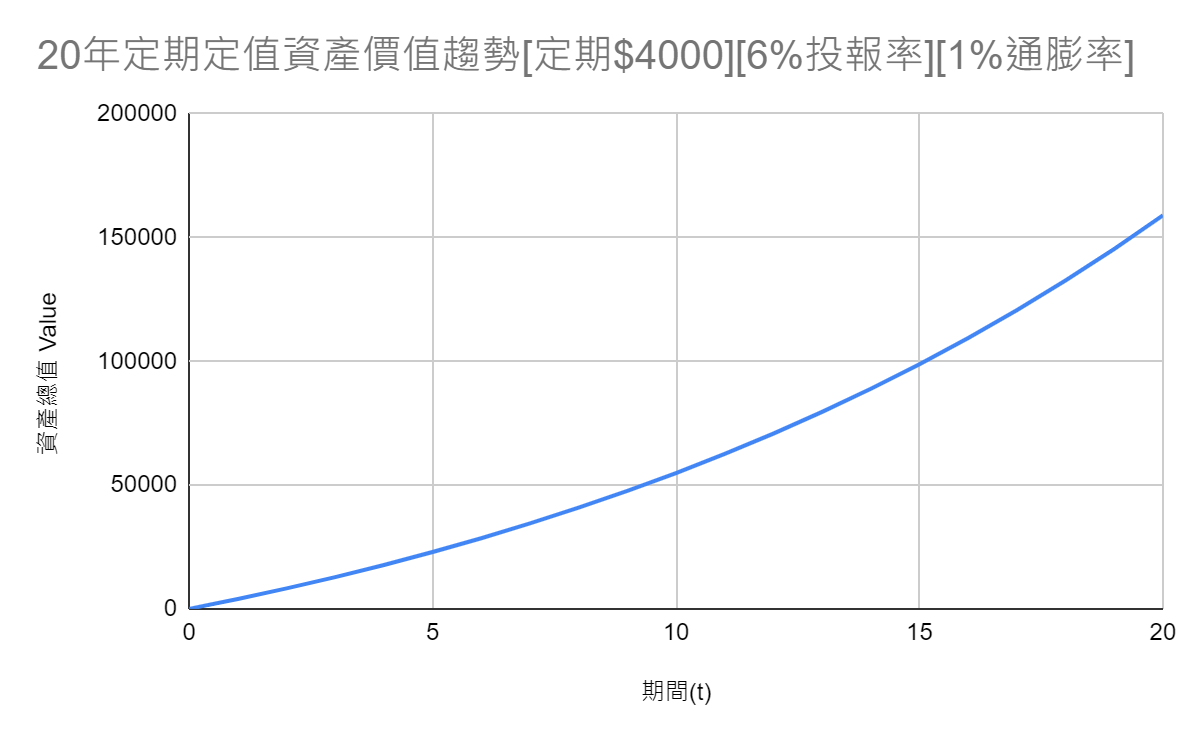

定期定值(VA)依據Edleson(2009)書中公式(9)(P110),重點在於預設三個變數:定期投入的金額(C)、年化報酬率(r)及通貨膨脹率(g)。確認這三個變數後,就會形成一條價值曲線。只要設定好三個數值,就可以依這條目標線執行投資方案。看起來蠻適合時間不多的大忙人,或者是不想動腦研究個股的人。

詳細的表格在原文中,先提供趨勢圖如下。圖中的藍色線就是每一年的目標值的連線,如果非常有紀律地執行,預計在第20年會有近$160,000美金的資產總值。

你可能會問:「就這樣?」

我應該會回:「就這樣!」。

然而,沒有比較,就不知道它的價值。我們來比較三種策略20年間的價格趨勢:定期定值(VA)、大盤S&P 500,及定期定額(Dollar Cost Averaging, DCA),一種大家最耳熟能詳的策略。

實驗開始:定期定值(VA) Vs S&P500

[趨勢比較1] 2001至2020年 S&P500 指數

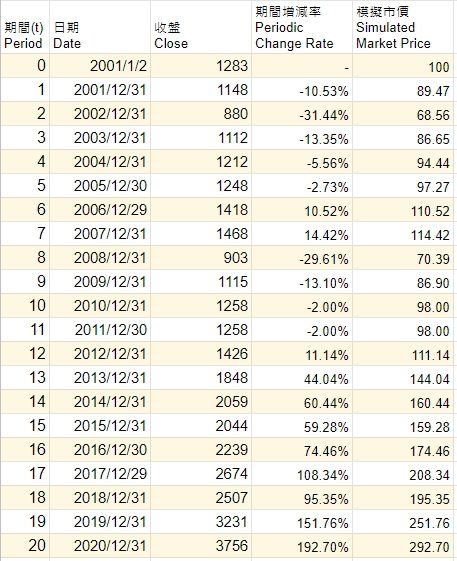

為了確認定期定值(VA)投資法的價值,我選擇標準普爾500指數(Standard & Poor's 500, 簡稱S&P 500)為標的,從2001年的第一個交易日開始,到2020年最後一個交易日等當日指數收盤(Close)為計算依據,總計20年的區間。

為了讓我們定期投入的$4000美金能有投資標的,我將S&P500指數進行正規化(Normalization),以產生模擬市價(Simulated Market Price)。先以2001年S&P500首個交易日指數收盤(1283)為基底,訂為$100。而同年2001年12月31日指數收盤為1148,則經上述正規化過程後,就轉化成$89.47的模擬市價,依此類推。如下表。

從下表的期間增減率(當期與基期t0相比)可知,S&P 500在這20年間跌的最慘是在2002年與2008年的金融風暴,狂洩約30%。漲最多的是2020年,增加了近200%。

資料來源:Yahoo Finance

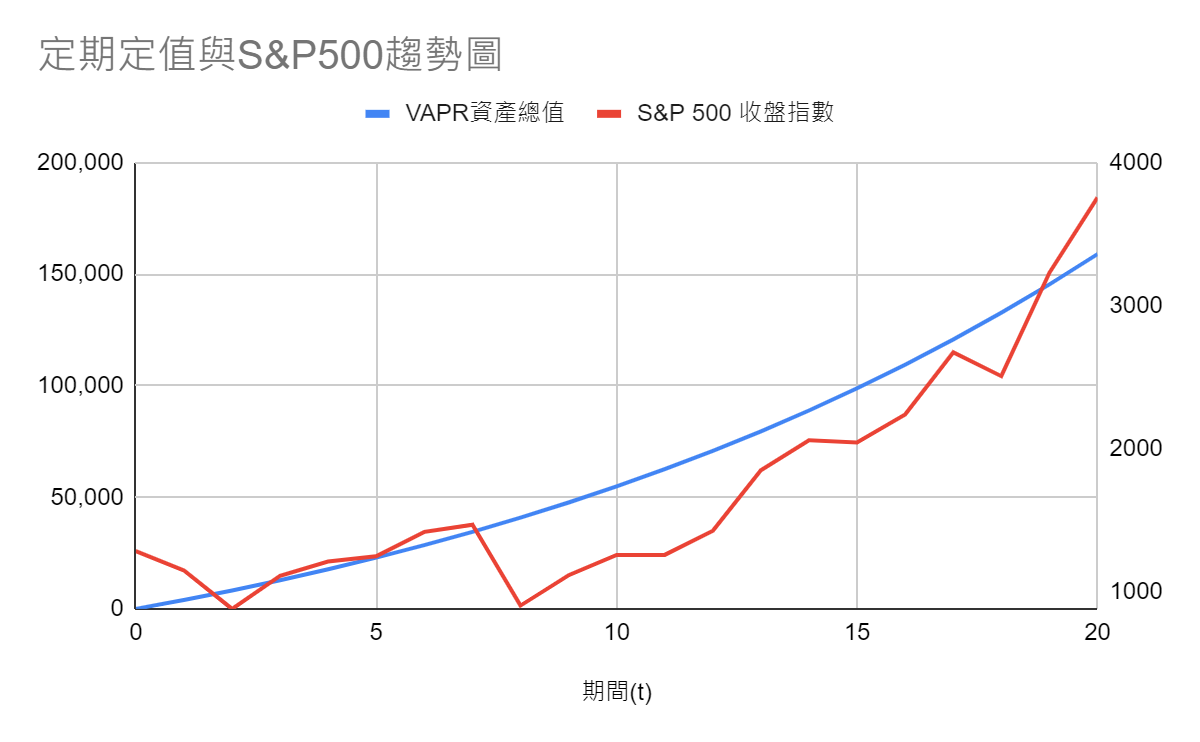

[趨勢比較2] 定期定值(VA)和S&P 500

一樣地,我預計每年投資$4000美金(約每個月10,000台幣),並預設6%的年化報酬率及1%的通貨膨脹率,預計投資20年。經過公式(9)計算後,20年的數據如原文的表格。表格欄位很多,為了立即進入趨勢比較的重點,請先跳過表格,直接看之後的敍述。

將S&P500的趨勢線納入同一個圖中,以紅色線代表。右縱軸為其數值,最低為880點,最高是4,000點,能將這20年間的起伏全納入同一個圖形中。

當我們觀察藍色線(VA)及紅色線(S&P 500)的漲跌趨勢,會發現VA有個特性:不管股市漲或跌,它就是穩穩地持續向上。不會因為大盤跌,它就大跌。相同的,也不會因為大盤漲,它就跟著漲。從這個特性可知,它不是一種Time Market的工具,不需要管總體經濟或個體經濟,而是機械式地買賣,維持目標曲線。

那它的報酬率如何?能打敗大盤嗎?跟大家耳熟能詳的定期定額(Dollar Cost Averaging, DCA)差別如何呢?

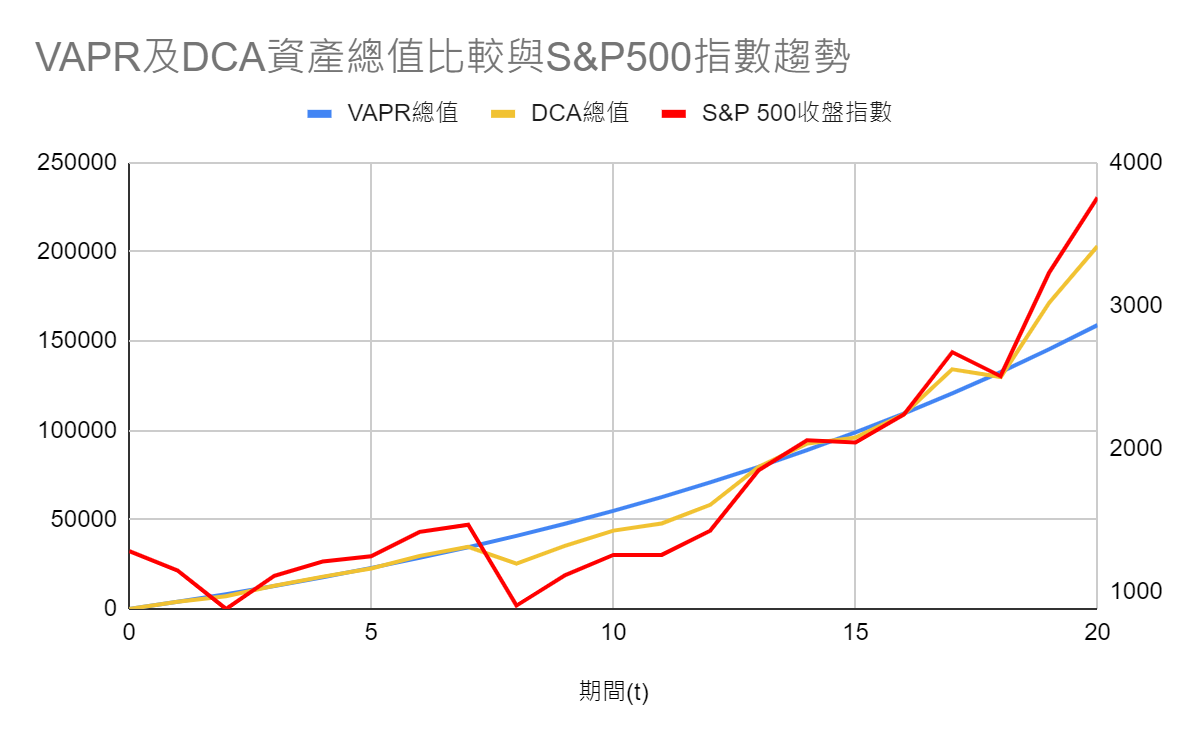

[趨勢比較3] VA,DCA和S&P500

定期定額,英文名稱是Dollar Cost Averaging,簡稱DCA,即定期投入一定金額購買資產。為了方便比較,與前述的定期定值(VA)一樣,定期定額(DCA)設定每年投入$4000美金,購買S&P500指數,經過20年,總計投資80,000美元,詳細內容如原文的表格。但還是請先跳過表格,請直接看趨勢圖。

從下面的定期定額跟定期定值的趨勢圖可知,左縱軸是資產總值,以黃色線代表定期定額(DCA),藍色線代表定期定值(VA)。而右縱軸是收盤指數,紅色線代表S&P500。

剛開始的7年內,黃色線(DCA)跟藍色線(VAPR)幾乎維持一樣的趨勢,穩定的往上昇。但在2008年金融風暴造成S&P 500大跌後,局面就改變了。黃色線(DCA)跟紅色線(S&P500)的趨勢就比較相近了,但紅色線(S&P500)的起伏幅度比較大。

從資產總值的趨勢來看,黃色線(DCA)會跟著市場起伏,而藍色線(VA)完全不會。而且,20年過後,定期定額(DCA)的資產總值接近$200,000美金,在定期定值(VA)總值$160,000之上。這樣子,VA應該會比DCA差很多啊,它會有什麼競爭力呢?

原來,從報酬率與總投入金額可以看出最大的差別。

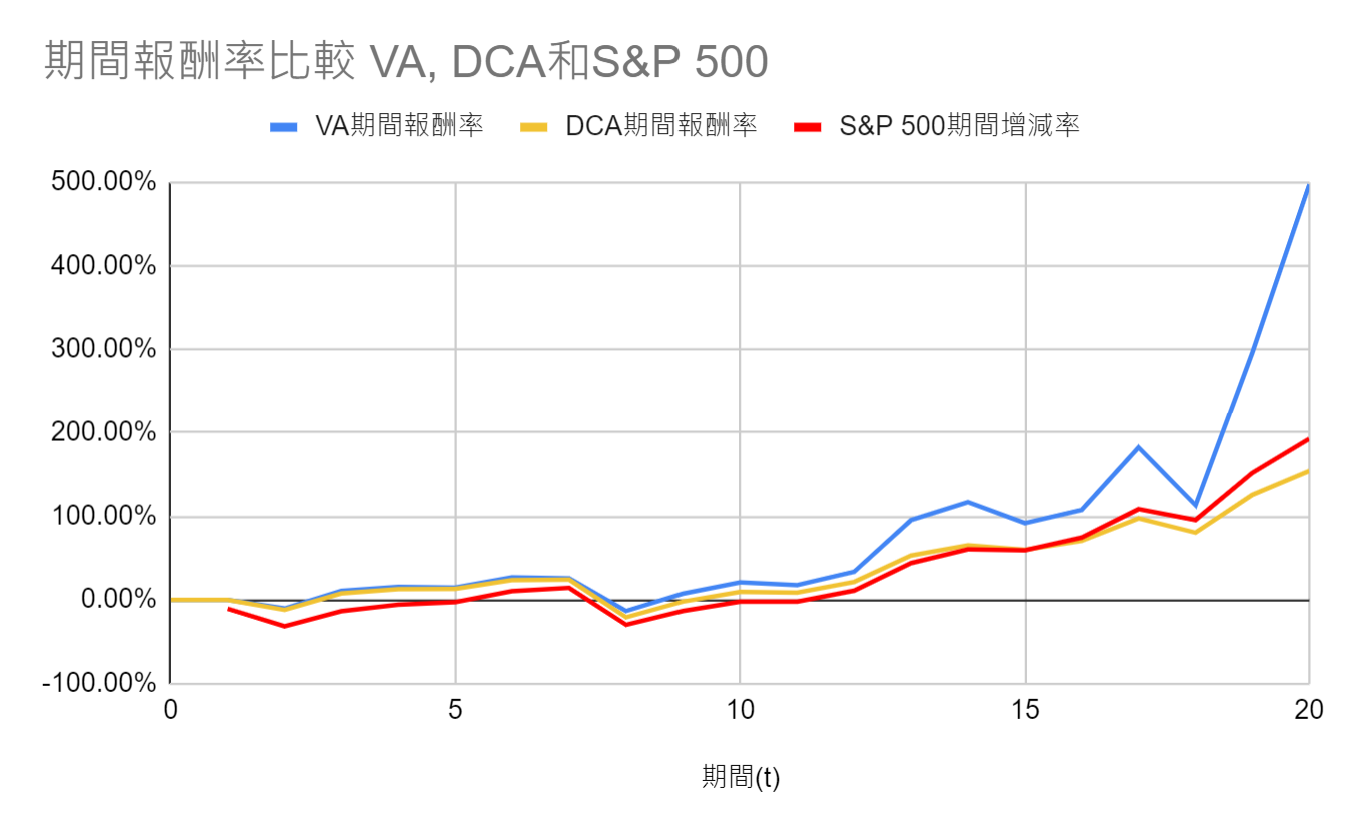

[期間報酬率比較] VA,DCA,和S&P500

定期定值(VA)與定期定額(DCA)的期間報酬率為當期的「資產總值」除以「期間累積投入金額」。

S&P 500期間報酬率則採用單筆投入法,即當期收盤指數與基期收盤指數(2001年1月2日收盤1283)的差異除以基期收盤指數(1283)。經過換算後,如下圖。

首先,20年內的每期期間報酬率,藍色線(VA)都在黃色線(DCA)與紅色線(S&P 500)之上。這代表在這20年的期間,定期定值(VA)的期間報酬率都勝過定期定額(DCA)及2001年的S&P 500一次單筆投入。

尤其是第20年的期間報酬率(可以查看兩個表格了),藍色線(VA)高達497%,黃色線(DCA)是154%,而紅色線(S&P 500)則為192%。

兩兩比較之下,藍色線(VA)是黃色線(DCA)的3.23倍,標題上的倍數的依據就是在這裡。此外,藍色線(VA)也是紅色線(S&P500)單筆投入的2.58倍。

接著,來看看定期定額黃色線(DCA)與大盤紅色線(S&P500)的比較。

從第1年至第16年,期間報酬率部份,黃色線(DCA)與紅色線(S&P500)相差不多,但第17年開始,黃色線(DCA)就比紅色線(S&P500)略遜一點了。

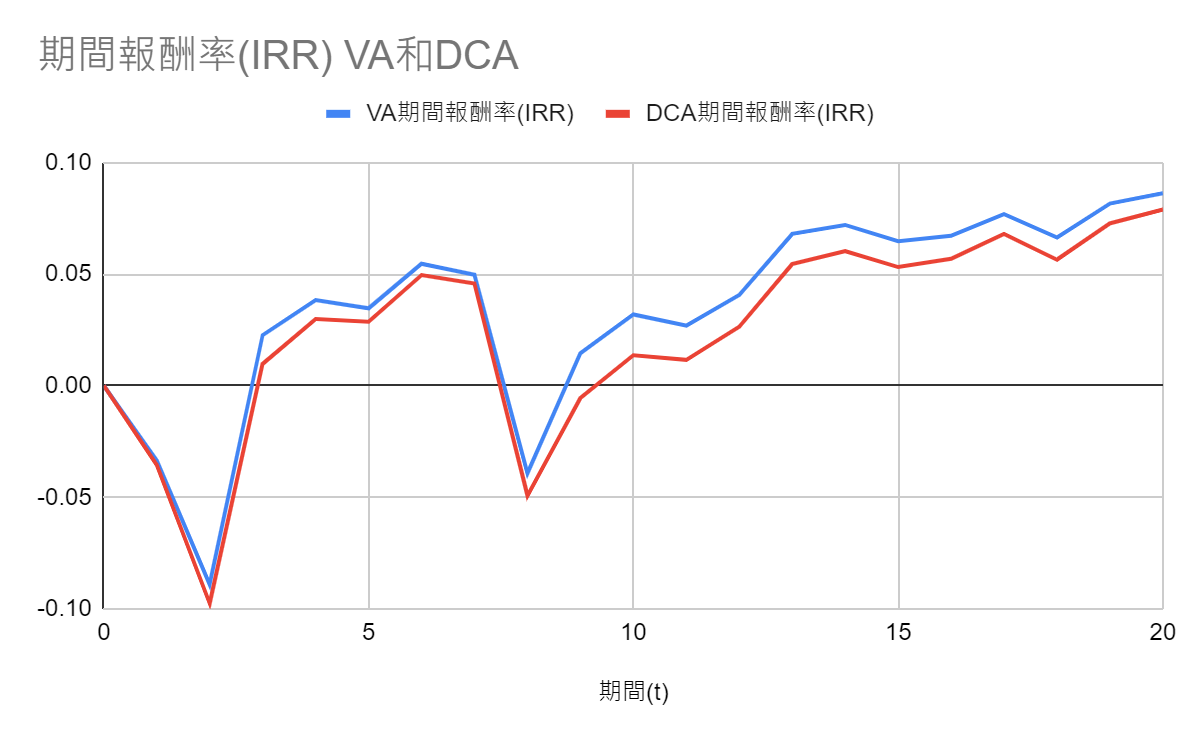

[期間報酬率IRR]VA和DCA

IRR指的是內部報酬率。第20年的內部報酬率,藍色線(VA)為8.6%,代表20年間,用定期定值(VA)的方法投資,每年內部報酬率為8.9%。而黃色線(DCA)則為稍低的7.9%。但別忘了,每年差0.7%的些微差距,經過20年後卻導致期間報酬率的大幅下滑。

以S&P 500最大的漲跌來分析。2008年時,藍色線(VA)IRR為-3.9%,而黃色線(DCA)則為-4.9%。較低的跌幅顯示這兩種策略仍有著相當的避險功能

而2020年底是S&P 500 創新高的一年,藍色線(VA)的IRR為8.6%,仍勝於黃色線(DCA)IRR的7.9%。

因此,不管大盤漲跌,這兩個方法的內部報酬率仍有亮眼的表現。

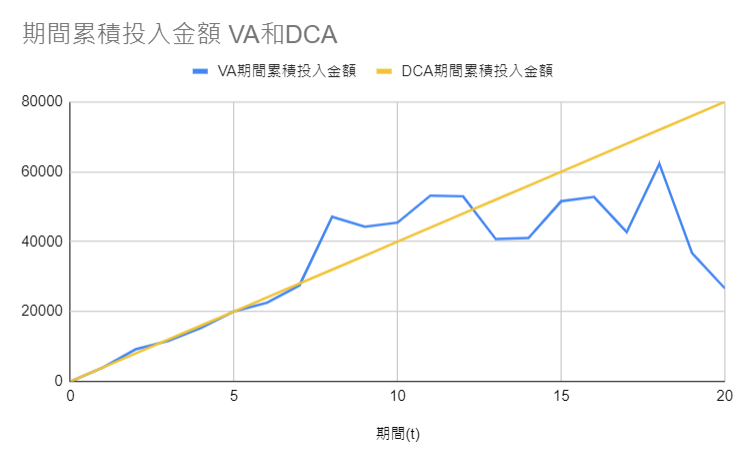

[期間累積投入成本] VA和DCA

經過20年後,定期定值(VA)總計投入$26,610美元,就讓資本總值達到近$160,000美元。這也是為何它的期間報酬率會高達近500%的原因。它會在大盤高點時賣出持股,獲取現金,而在大盤低點大量買進,而大幅增加持有股數。

透過VA的目標曲線,就能決定買進或賣出,而不是像一般散戶,總是買在高點,殺在低點。真正能落實低買高賣的投資戰略。

定期定額(DCA)總計投入80,000美金,讓資本總值達到約$200,000美元,20年的期間報酬率為154%,稍低於大盤的192%。

跟定期定值(VA)不同,定期定額(DCA)在股市低點時買的不夠多,而在股市高點時應該獲利了結的,但卻仍然持續買進。這種策略導致無法降低持股成本,或極大化持有股數,讓投資績效落後於大盤,苦苦追趕。

最後,雖然兩者總值相距$40,000美元,但成本差距卻高達$53,390美元。

這個結果跟「定期定值投資策略」書上的DCA持股累積成本跟持股價值比較(P84)及VA持股累積成本跟持股價值比較(P85)結果一模一樣。

定期定額(DCA)趨勢不變的是投入金額,但定期定值(VA)趨勢不變的是持股價值。

[結果]定期定值(VA)優於定期定額(DCA)

1.定期定值(VA)期間報酬率較高

本文的2001-2020年的例子中,與定期定額(DCA)相距超過3倍之多。

2.定期定值(VA)內部報酬率較優

此結果跟Edleson(2009)書上自1991~2005年相同(P12),也跟1990~2005年一樣(P92)

3.定期定值(VA)投入金額較少

總投入成本少了$53,390美元。

[優勝原因]定期定值(VA)主要優勢

1.買低賣高的再平衡機制

定期定值依據價值曲線決定買賣。當資產現值低於目標價值,進場買進,差愈多、買愈多。當高於目標價值,進場賣出,差愈多,賣愈多。

2.有明確目標

定值定值的目標就是達到價值曲線,沒有貪婪、沒有恐懼,只有機械式的進場買賣。

3.通貨膨脹的調整機制

定值定值設有通貨膨脹的前提,體現金錢的時間價值。這點係跟定期定額不考慮通貨膨脹的重要差別之一。

4.存錢就對了

除了機械式的進出場外,唯一要做的事,就是存錢。正確來說是存夠錢,以便在遠離目標值(通常是股市大跌)時,毫不畏懼進場。用相對低的價格,買進相對多的股數。

[接下來是…]

下一篇將提到炎之呼吸 貳之型 上昇炎天。喔,錯了,是VAPR貳之型 投資組合(Portofolio)。預計提供建立投資組合的每個階段,與如何開設美國證券帳戶,敬請期待。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐