回加日記第九篇:如何建立你的Credit Profile

上一篇 回加日記第八篇:換車牌+買車 講到,新移民買車時會遇到的貸款難題。這一篇,我們説説新移民如何建立自己的信用檔案Credit Profile。

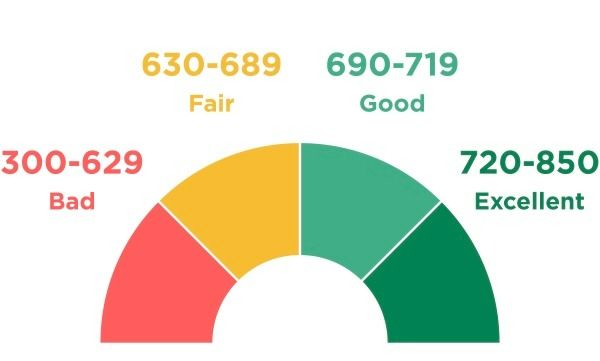

首先我們瞭解一下什麽是Credit Score信用評分。要看自己的信用評分,一般手機銀行APP會有Credit Score功能。經你的授權后,銀行會從幾家信用評分機構(如TransUnion,Equifax或者Experian)提取你的分數。一般630分以上是合格。如果低於630分,估計你會很難獲得銀行的貸款。買車買樓都靠信用評分。

其實不止銀行貸款,在很多情況下,都可能用到你的評分。譬如申請水電煤賬戶時,因爲你不能提供上一個加拿大住址,水電煤公司會去查下你信用評分。但我最意想不到的,竟然是申請家庭成員的第五張手機SIM卡。電信公司居然需要查核我的信用評分,才願意給我們多出一個手機號碼。可見信用和各種生活所需服務息息相關。

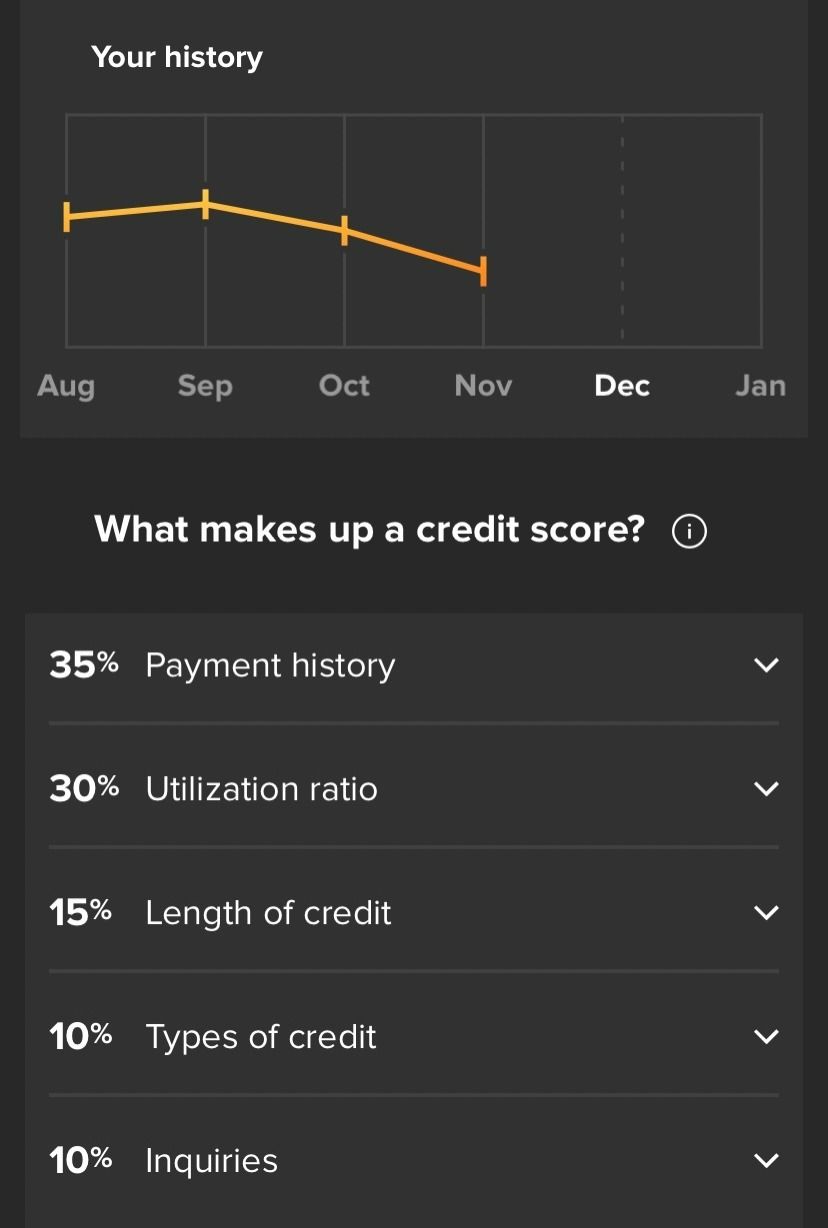

那究竟什麽因素影響了信用評級?評級機構給出以下幾點:

- 35% 還款歷史

- 30% 授信使用情況

- 15% 信用纍積周期

- 10% 授信類型

- 10% 信用查核

第一點,“還款歷史” 比較好理解。譬如你有張信用卡,你按時還款和每個月全款還款,那你的信用評分就會很好。另外還有水費、電費、煤氣費、Internet、手機費等。只要按時繳費,便可以提高這部分的分數。

第二點,“授信使用情況”很多從香港來的朋友可能不太瞭解。一般申請了信用卡,譬如銀行給出一萬加元授信額度,我們可能便會盡量“碌”來纍積積分。但這樣做是錯誤的!如果你每個月碌1000加元,即使用了10%額度,評級機構便會給你高分,因爲你覺得你生活過得自如,並不需要靠借貸度日。但如果你每個月碌9000加元,使用了90%額度,那評級機構就覺得你生活過得很勉强,一直需要靠碌卡度日。即使你每月準時還全款,這部份的分數還是會低。

第三點,“信用纍積周期”代表纍積的數據越久,評級機構對你的信用便更有把握,自然分數也越高。

第四點,“授信類型”是指不同類型的授信。譬如房屋按揭、信用卡、個人循環貸款等等。擁有不同類型的授信,評級機構可以更全面瞭解你的信用行爲。所以多樣化的授信產品可以加分。

第五點,“”信用查核“也是香港朋友比較陌生的。查詢信用有兩種,一種是”硬性查核“,另一種是”軟性查核“。譬如如果你只是授權手機銀行APP查詢你的信用評分,這種是”軟性“。如果你申請信用卡,你授權信用卡中心查詢你的評分,這種屬於”硬性“,評級機構會提供更詳細的信貸記錄。問題是,每次出現”硬性查核",你該月的信用評分就會降低。因爲評級機構認爲你有需要周圍借錢。所以唔好好似響香港咁,周圍申請信用卡攞贈品,每一次”硬查“都會影響你的評分。

那麽,新移民如何建立自己的信用檔案及提高評分呢?

這裏先假設你已經有社會保險號碼SIN(類似美國的Social Security Number)。你才能做下面的操作:

- 在你希望長期合作的銀行開立戶口。

- 申請一張信用卡。其實新移民要申請信用卡很難,因爲申請信用卡本身也需要做信用審查,就像雞和鷄蛋。這裏介紹兩個渠道。

一、如果你是香港滙豐客戶,可以在加拿大滙豐開個戶口,順便申請加拿大滙豐信用卡。

二、National Bank of Canada (NBC)有提供一種新移民Newcomer的銀行戶口和提供信用卡。有了信用卡,你便可以開始建立信用檔案。 - 買屋買樓申請按揭。銀行主要看你的還款能力,你可以用海外收入證明。每月的還款會計入信用評分。

- 水電煤全部用信用卡自動扣款,這樣你便能準時繳費,分數便會提升。當然信用卡也要記得繳費啊。

幾個月之後,只要你沒有做“硬性查核”,你的分數便會逐月上升。

你可能會問,合格和高分數之間有什麽區別?區別就在銀行給你授信時的利率。還得記住銀行是靠管理風險吃飯的。他們更希望和信用好的人長期合作。所以,如果你的信用分數高,你需要貸款時銀行便願意給你更低的利率。譬如如果你是買樓收租族,節省0.x%的利息就直接可以爲你帶來更高回報率。

希望以上能幫助你瞭解加拿大信用評級體系的邏輯,做個”有信用“的加拿大新居民!