槓桿ETF適合長期持有嗎?

★★★☆☆

警告,這篇文章,可能會讓「指數投資」的內戰更激烈。

不過,我就是喜歡狩獵,我享受把逆風轉成順風的過程。

無論是指數投資基本教義派,還是自由指數投資派,都會強調降低成本、多元分散、長期持有、被動貼近大盤......這些我都聽過,也非常贊成。

然而一旦說到「槓桿」呢? 至少有一半的作者會反對。

這簡直是一面照妖鏡,把作者的思路都攤在陽光下。

身為邪教派神棍,我不會放過這個機會。

今天,就來談槓桿。

為了聚焦在槓桿本身,我要先排除投資工具層面的缺點,例如轉倉、點差、手續費、交易成本、追蹤誤差......等。

別誤會,這些因素確實都很重要,也會影響投資報酬,但是它們和槓桿都沒有直接關聯,所以不該被混為一談。

更精確的說,大家是在討論指數和槓桿,而ETF只是追蹤指數的一種工具。

因此,雖然我也鼓勵各位使用ETF投資大盤並設計資產配置,但是本篇文章的重點在於「槓桿」。

1. 起手式,槓桿ETF天生帶有「耗損」,會慢慢吸血。

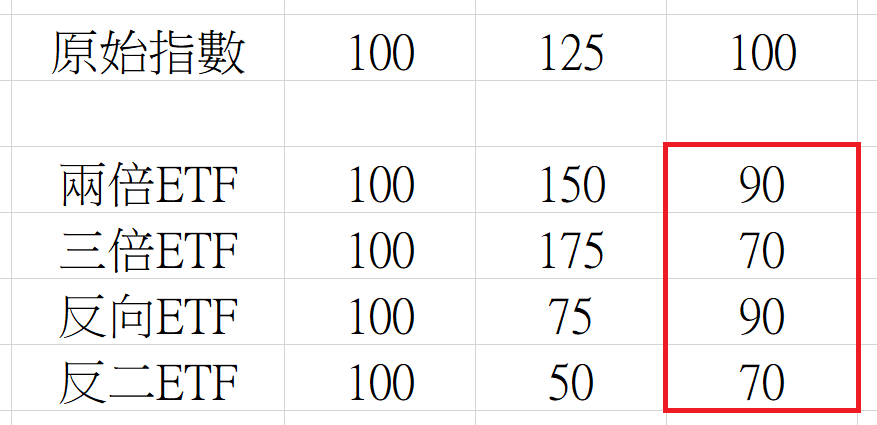

我製作一張表格,供大家參考。

假設今天指數100,第二天上漲25%,第三天下跌20%,就會「回到原點」。

同時,其它倍率的ETF,雖然也從100出發,但全都還在虧損狀態,這就是「槓桿耗損」。

和封閉基金不同,ETF每天都能被公開買賣。

因此,槓桿ETF都是指「單日」槓桿,而不是長期槓桿。

用這個特性提醒投資者,我可以理解。

但是,後面的各種推論,就開始荒腔走板。

2. 有人說,只要有槓桿就不好。

答錯了。

槓桿代表倍率,所以一倍槓桿也是槓桿,空手就是零倍槓桿。

嚴格來說,每個投資環節都會帶有槓桿,只不過有些大於一,有些小於一,有些是負值。

股權本身有財務槓桿,債權更不用說。

市場上的交割、倉位、保證金等,全部都是可調整的槓桿。

政府縮表、加息、紓困、控制匯率...只要和金融有關,就天生帶有槓桿。

投資人該考慮的,是槓桿數值,而不是有沒有槓桿。

每個人喜歡的氣溫不一樣,大家可以討論。

但如果你的老師不願面對數值,只會堅稱今天沒有氣溫,那多半是基本教義派。

3. 退讓一步,有人認為,只要不是一倍槓桿,就會造成「耗損」。

真的嗎?

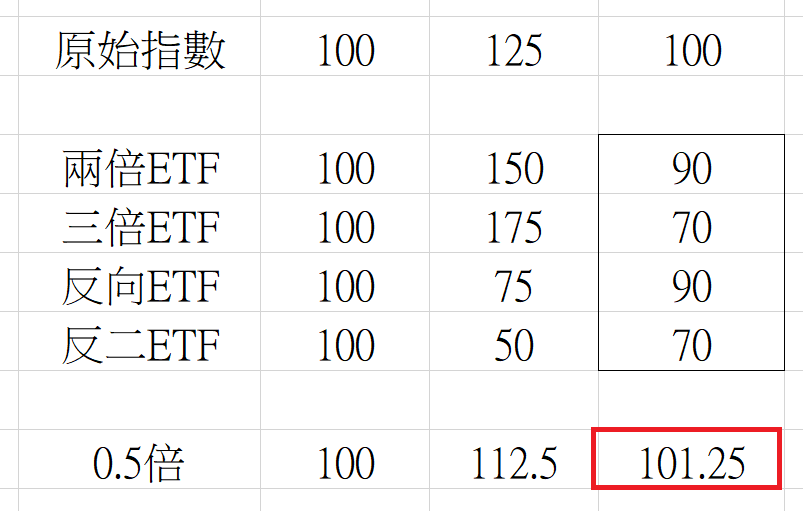

各位不妨思考0.5倍槓桿,或是50%資金的情況。

為了方便比較,我擴張原始表格。

現在,各位意識到問題所在了嗎?

再退一步,有些人仍堅稱,槓桿一定會造成耗損,所以「零槓桿」會更好。

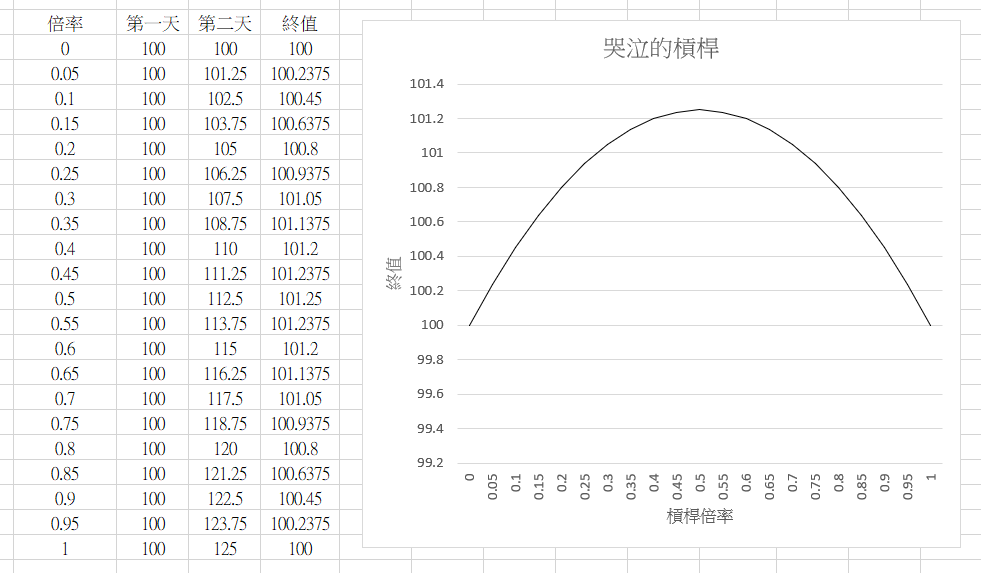

為了讓這些人死心,我一次從0倍做到0.95倍吧。

現在告訴我,「耗損」在哪裡? 怎麼越耗越多?

指數投資者喜歡提的「滿倉」投入,怎麼失靈了?

可別忘記,我是用你們設計好的耗損走勢,也把放大和反向槓桿都先排除了。

4. 如果堅定的信仰產生裂痕,我也達到目的了,不過我還想提醒各位一件事情。

越是基本教義派的指數投資者,越相信一個假設,也就是指數「長期上漲」。

那麼,精心設計的「原地」震盪盤,還有意義嗎?

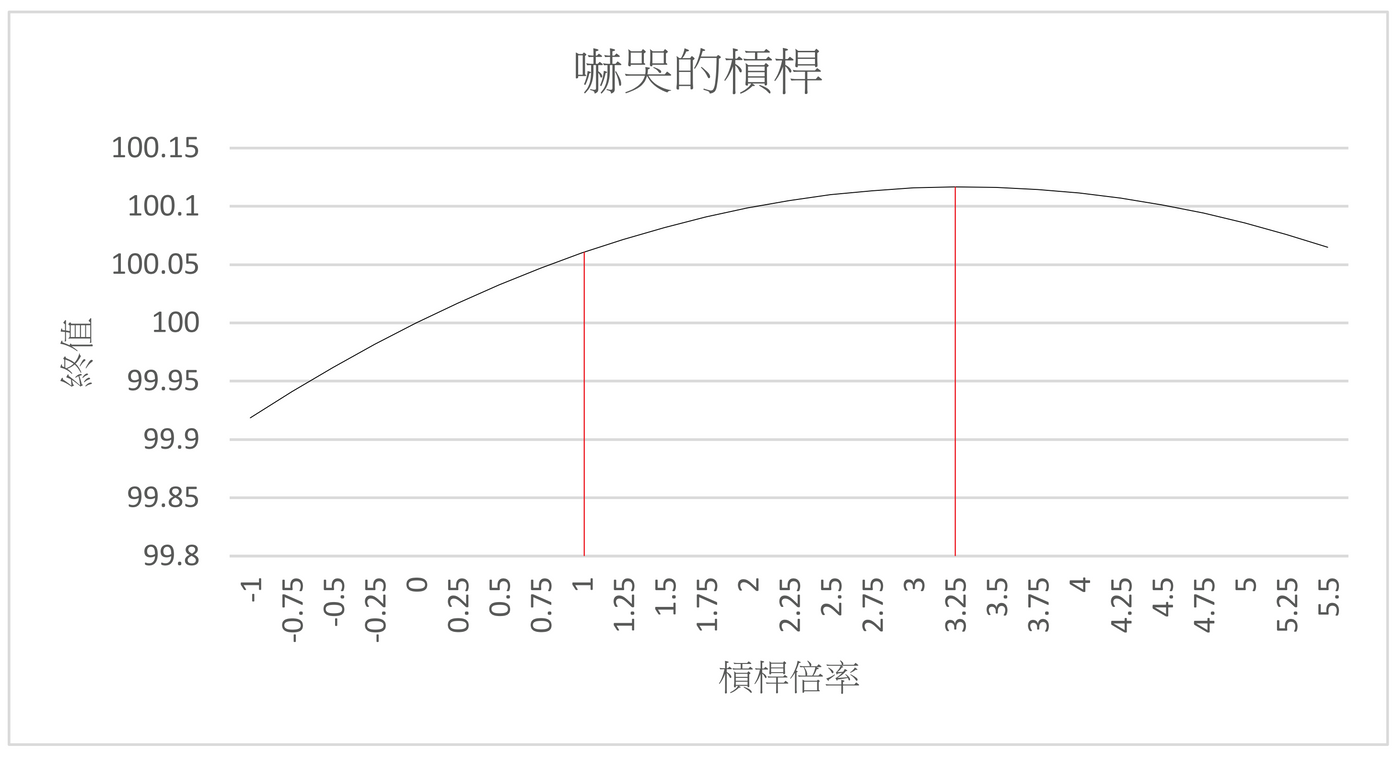

不如,我採用比較合理的數字,重新模擬看看吧。

假設單日平均報酬0.03%(年化報酬7.7%),波動約為上下1%,會發生什麼事呢?

乾脆一點,我使用100/99/100.06,直接從-1倍拉到5.5倍。

大家可以看到,在這個狀況下,3倍槓桿的表現比原始ETF還好。

如果各位喜歡,也可以自己模擬。

我為了節省時間而使用Excel,妳想跑Monte Carlo也好。

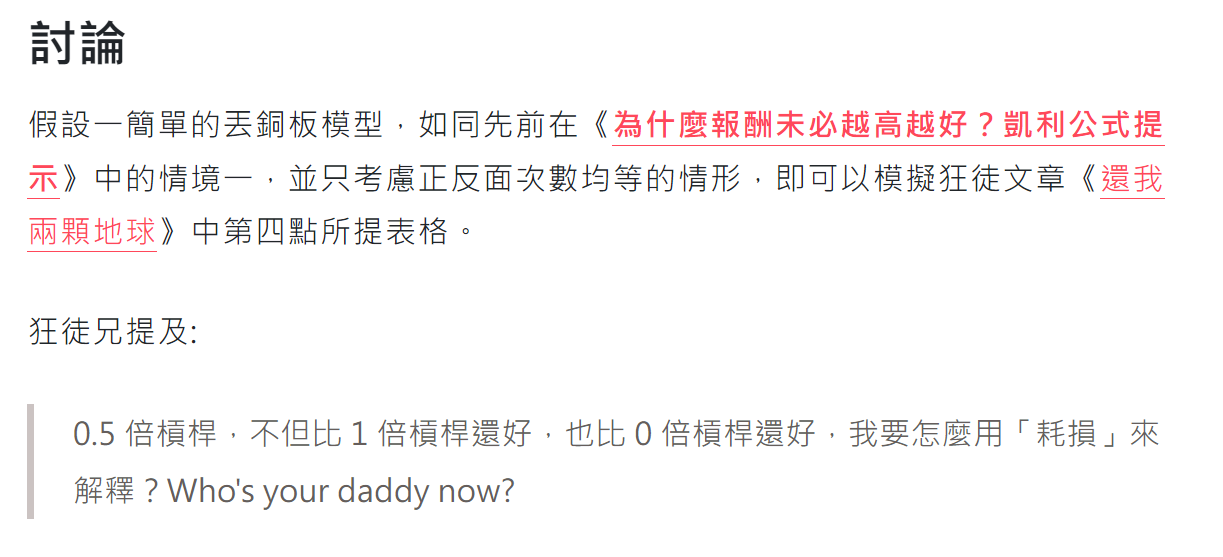

我認為,最佳槓桿率,會隨著波動和預期報酬,而坐落於不同區間。

越是震盪、原地踏步的指數,最佳槓桿會接近零;單邊走勢,最佳槓桿會離零較遠,例如+3或-3倍。

5. 話說到這裡,我要繼續深入,因為前面還有防線。

有些老師告訴讀者,因為槓桿耗損,所以長期持有槓桿ETF,「保證」追不到相應比例的長期報酬。

例如,長期持有兩倍槓桿ETF,最終的報酬會不到兩倍。

我說,這又是另一個謊言。

不過大家都會有無心之過,我就不點名了。

檢視前面的圖表,觀眾大概也知道,所謂槓桿和指數的關係,根本不是一個「定值」,而需要視情況而定。

所以,各位指數投資老師們,你可以從交易成本、心理因素或各種誤差的角度,提醒信徒謹慎使用槓桿型ETF,我認為這是負責任的表現。

但是,妳也最好先了解槓桿對投資的影響,做出基本判斷後,再決定是否跟著大家一起追殺「槓桿」。

我會在下一段說明長短期槓桿的關係,但我要先解釋一個現象。

我過零點和一倍槓桿報酬,畫一條割線,然後比較拋物線上的數值。

大家應該可以發現,拋物線永遠低於斜線。

也就是說,單日報酬槓桿的累積,追不上報酬直接放大。

要證明也不難,把拋物線微分兩次就知道方向和最高冪次。

然而,這幅圖最多只能說明,當上下震盪頻率升高,「耗損」會拖累表現,概念接近幾何平均不大於算術平均(算幾不等式)。

至於最終結果,還沒有定論。

為什麼呢?

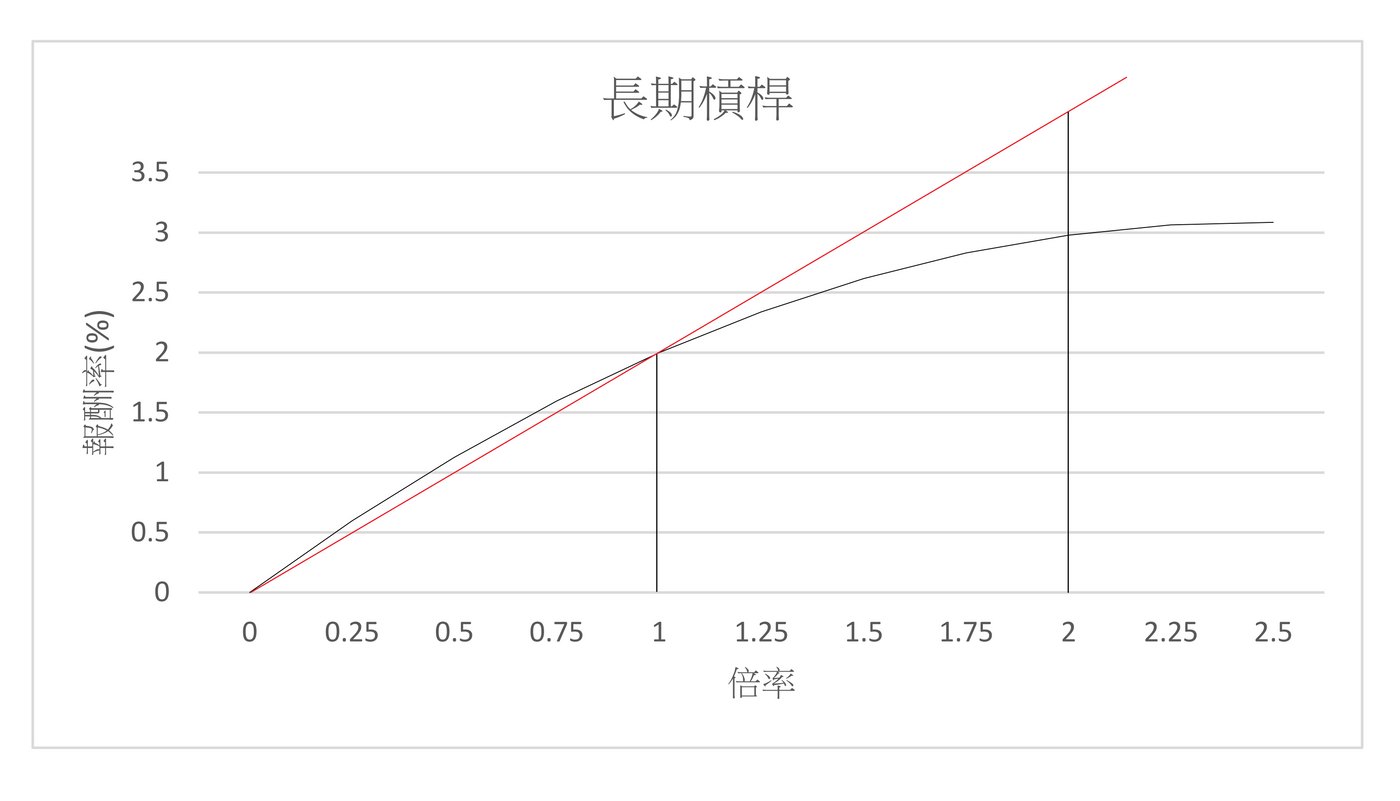

6. 來點數學。

我在〈還我兩顆地球〉中提過Ito積分,現在我要繼續說明,看不下去的讀者可以跳到下兩段。

準確來說,我們先假設價格走勢符合幾何布朗運動(GBM),此泛函的二次變分不等於零,但是三次以上變分全部為零。

如果讀者樂意,也可以考慮更高冪次的價格表示,它的原理接近Taylor級數。

我們暫時先考慮前二項,並以波動風險來代表槓桿,利用拋物線對標準差微分找出極值,會算出「最佳槓桿率」,出現在μ/σ²

另外,大部分的狀況,因為股票本身的波動分布特性,日度表現都是波動大而預期報酬小,如果套用回幾何報酬的表示式,幾乎都是「負的」。

這導致上述人工走勢案例,槓桿曲線都是「哭臉」而非笑臉,我們也可以將極值視為最大值。

There's a but.

雖然報酬率本身的幾何報酬比不上平均報酬,但是長期「價格」表現是一種連續乘法。

定性而言,如果報酬率呈現鐘形分布,回歸於均值,那麼累積起來的效果就會接近「指數成長」。(對,指數成長的指數。)

回頭看長期倍率,無論數值多大,只能是線性成長,所以早晚被指數追過。

也就是說,這種走勢會獎勵槓桿。

什麼意思呢?

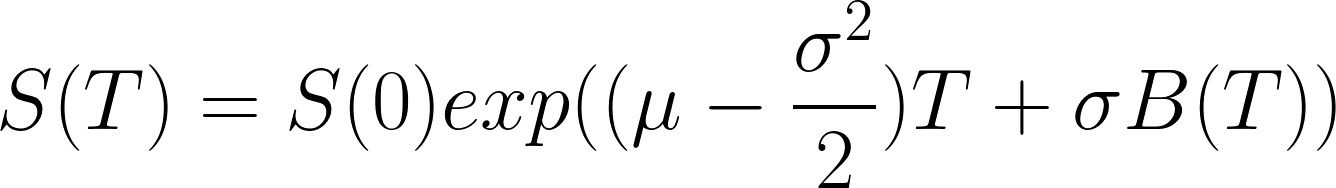

如果我「設計」妥當,調配好時間、波動和預期報酬,我有辦法得出「笑臉」。

換句話說,我可以肆無忌憚的加上槓桿,而原本的最佳槓桿反而變成了最虧槓桿率。

我再次搬出人工走勢,並將槓桿率設定為-30倍到+100倍。

當然,我故意畫出負槓桿部分,是為了讓笑臉成形,實際上大部分的負槓桿都無法存活。

簡單解釋,當我用了50倍單日槓桿時,最終倍率已經到了100倍。

可是當我加倍槓桿後(50變100),最終倍率變成350倍以上。

也就是說,單日槓桿不但可以勝過長期槓桿,而且理論上可以加入「無限」槓桿,會更划算。

實際上,我們根本不可能對股票上這麼大的槓桿,會瞬間爆倉,我會在之後解釋。

把笑臉放一邊,但也先不要轉台,因為我要繼續談統計。

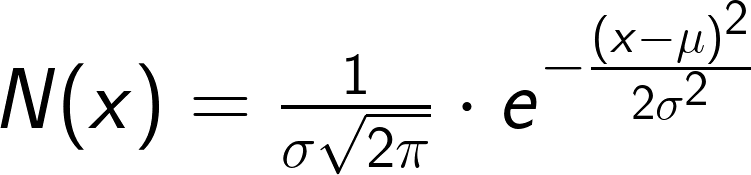

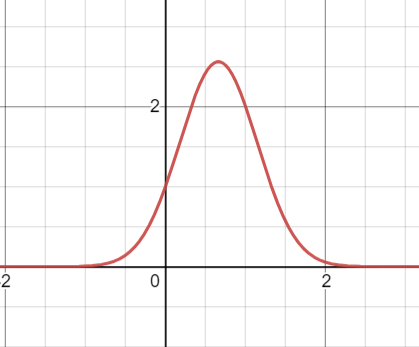

7. 延續波動為常態分布的假設,我們先寫出PDF的樣子。

其中標準差σ和均值μ都是常數,可以暫時不管。

這裡的x代表波動,也是風險或槓桿的意思。

值得注意的是,μ是我們要的最終收益率(通常是好幾倍),不是單期收益率。

加上槓桿之後,我們可以為x量身訂做,分別對PDF的兩項公式動手腳,找出最後回報的分布。

具體「手術」內容就是使用幾何平均報酬表示最終倍率,並以x(1-x)表示成長的波動,安裝到e的冪次中。

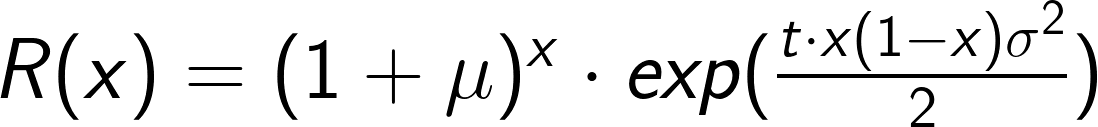

參考The Dynamics of Leveraged and Inverse Exchange Traded Funds, PDF公式一樣是常態分布,只不過我們開始有對x施力的地方。

其中R代表回報,而t代表單位時間數,在此處是一天。

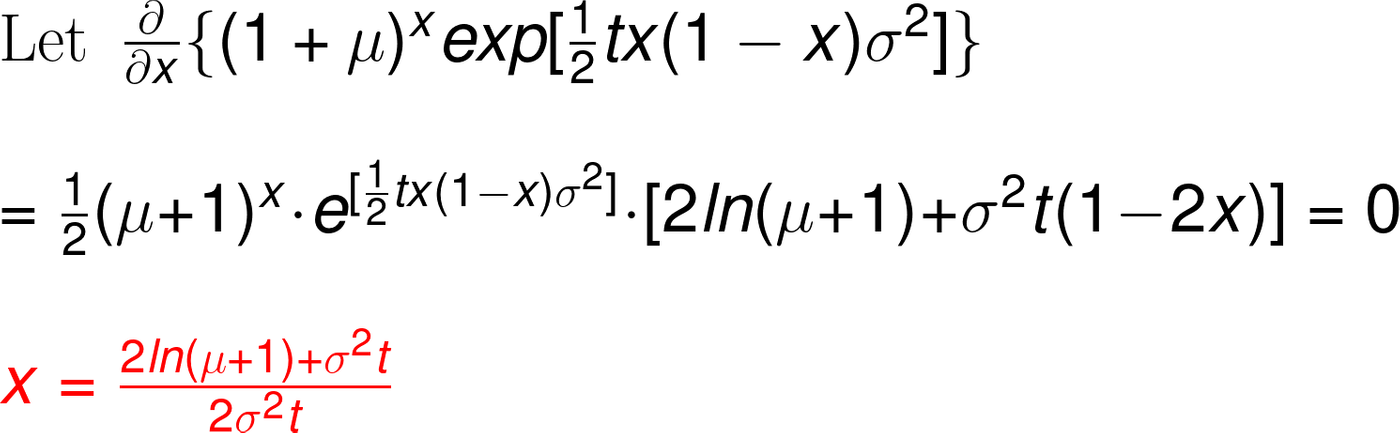

接下來,我把PDF對x偏微分,找出極值點。

也就是說,此時的x倍槓桿,是考慮到了波動、時間、預期報酬和指數成長後,最有可能的數值。

如果你覺得有點眼熟,請相信自己。

紅色這個解,正是最佳槓桿率μ/σ²

我寫了一圈,是為了引進價格變化的機率分布,而數學上兩者的極值所在應該要相同。

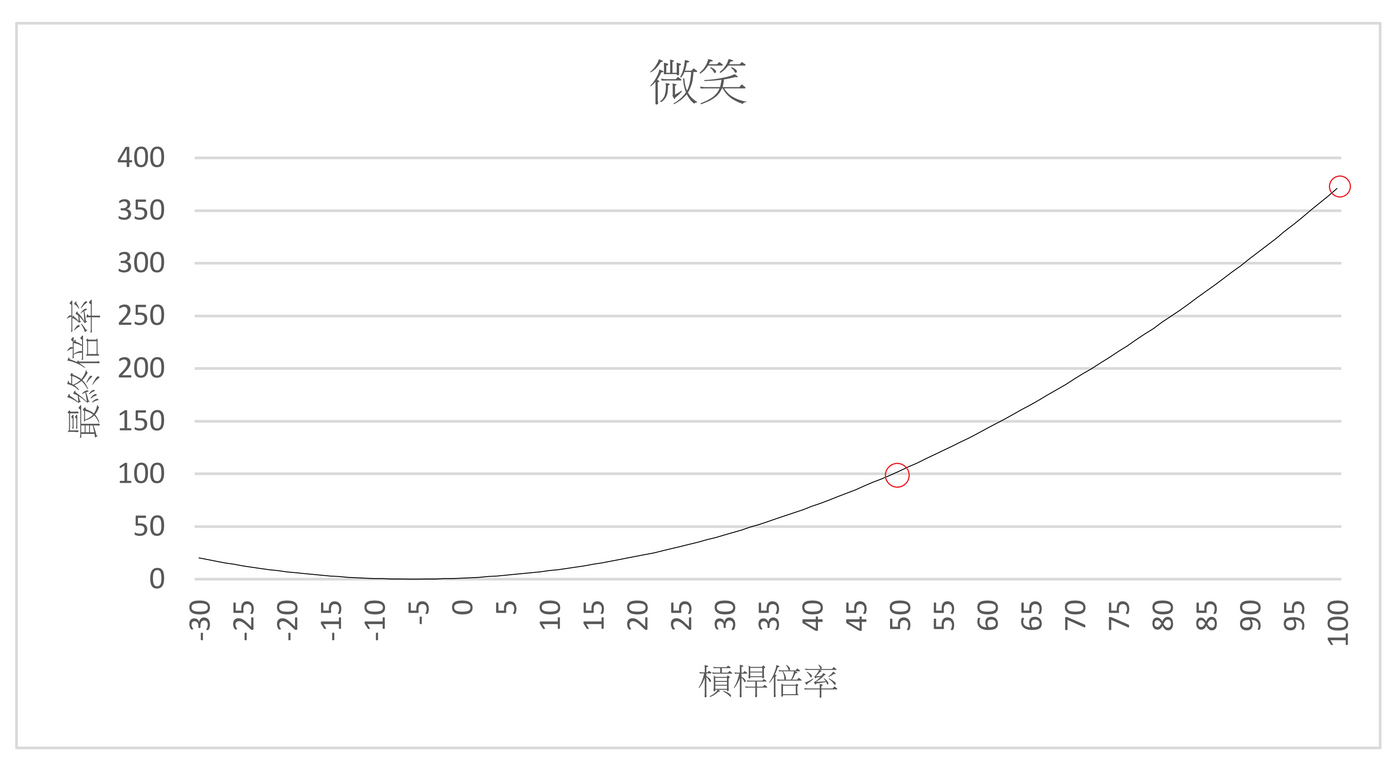

8. 可能性最高的最佳槓桿率,我們已經知道了。

現在,來驗證理論吧。

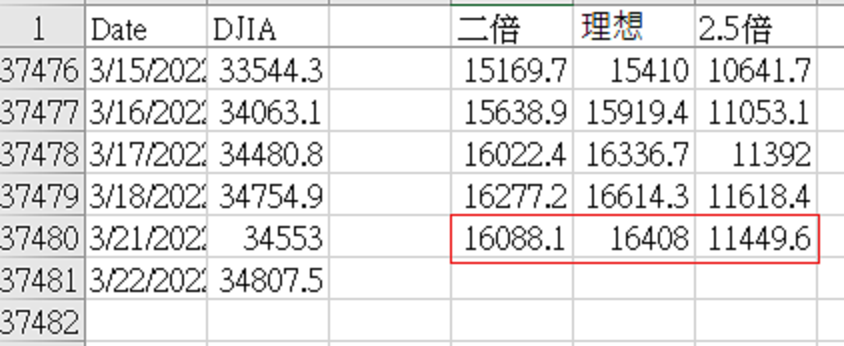

道瓊指數,從1885年2月16號,至截稿前有約37480個交易日。日報酬的平均是24bps(0.024%),標準差是1.07%,總共成長約1125倍。

依照前面的計算,得出最佳槓桿率約在2.1375倍。

在實驗之前,為了方便比較,我順便把2倍和2.5倍槓桿放在一起。

我們知道這會是「哭臉」,而且最大值會被另外兩組槓桿率包圍。

符合預期的,理論槓桿組的最終報酬也最高。

注意,我算出來的數字不是價格,而是「倍率」。

在指數本身成長1000多倍的前提下,最佳單日槓桿化有16000倍的表現。

雙倍槓桿或2.5倍槓桿,最終成長也都破萬倍。

我從19世紀放到21世紀,夠久了吧?

經濟大蕭條、兩次世界大戰、停滯性通膨、黑色星期一、科技泡沫、金融海嘯、歐債危機、美中貿易戰、COVID 19......每一次重大波動,都被槓桿放大。

結果,單日槓桿指數還是有10倍以上的領先。

在這裡,我就不說Who's your daddy了,讀者有機會可以自行對老師說。

9. 槓桿ETF和期貨的正確使用方法。

股市具有長期上漲但波動大的特性,因此絕大部分情況,都會有個最佳槓桿率(哭臉曲線)。

通常,最佳槓桿率會落在1的外面,但短期內有機會因為震盪而縮進0到1的區間,而如果是單邊下跌走勢,最好的槓桿甚至會出現在0的外側,也就是做空。

另一方面,有些非常穩定的資產,例如銀行現金或是債券,複利效果明顯,所以有機會產生笑臉曲線,也就是鼓勵投資人盡量上槓桿。

在市場上只要有利可圖,投資人就會大舉進入,所以TED或LIBOR變動不須太大,就能影響非常龐大的資金。

FED光是宣布調整利率幾個bps,就能造成幾兆資金的流動,而這些投資行為自然也牽涉到多組槓桿。

因此,資產特性不同,槓桿的用法當然也有差別。

在我「誤入歧途」寫投資文章之前幾年,我確實是用Excel「逼近」的方式,找出Nasdaq/Dow Jones/SP500/費半/Russel 2000等指數的最佳槓桿率(印象中Nasdaq的最佳槓桿落在2.3到2.7之間),然後我也沒想很多,直接用很大的倉位投資槓桿ETF

當時我是用搭配的方式,湊出兩倍多的總槓桿。

雖然研究方法很土,但各指數的走勢大家也心裡有數,我算是意外賺了些泡麵錢。

後來我開始接觸因子和期貨,也成功把Excel拉到崩潰,再後來我就用程式跑了。

槓桿ETF和期貨各有好處,而且槓桿增長特性也不同,我認為嚴格來說兩者不能互相取代。

不過我們也不應對混沌系統精確求解,心裡有個槓桿概念就好,所以ETF和期貨混用也無傷大雅。

實際上,投資人必須特別注意的是「交易成本」,畢竟以上計算都是基於指數,而ETF(和指數期貨)的主要功能便是跟蹤指數。

如果手續費、經理費、管理費......太高,讓投資工具脫離基準指數太遠,很容易摧毀整個投資計畫。

至於怎樣的槓桿倍率才合適呢?

我認為,曲線告訴我們「過猶不及」和最佳區間,但各位最好不要去賭最佳槓桿率,事情總有出錯的時候。

所以實際上,我都保守的建議大家不要放太多槓桿。

20%到50%的額外槓桿,對於有收入或閒錢的族群,並不會造成致命打擊。

舉個例子,上次股災指數大概跌50%,而股債各半大概跌30%

如果妳用50%槓桿(正式來說是150%),股債各半大概會跌45%,反而比純股票還抗跌。

萬一運氣不好,就用時間來換,指數也不會下市。

套用坊間老師的話,指數投資很簡單,就是「看對、下大、套住」。

10. 指數投資內戰

有人說,指數投資就像邪教,容不下任何異音。

我覺得這不是教徒胸襟太小,而是有人頭腦不夠好。

我曾經遇過槓桿理念類似的讀者,有些人用持續轉倉的方式投資指數,也有人搭配它能接受的槓桿ETF組合。

可惜的是,第一波攻擊者,通常正是指數投資人。

我知道,有些作者和老師從來都不是投資者。

而我,在成為寫作神棍之前,就已經用槓桿ETF持續投資指數了。

我不在乎看到此篇文章的各路老師有多資深、多富裕,只要妳們繼續人云亦云,用「我感覺」來傳教,就算在指數投資領域,我也不會客氣。

我喜歡的討論方式,包括理論、證據和實際經驗,而這也是我常採用的論述模式。

你可以因為個人偏好而擁護原型ETF,也可以用各類交易成本來指出槓桿ETF的吸血。

妳還可以教學生強制平倉線、保證金和穿倉,以及造成追蹤偏移的contango/滑點/轉倉等。

這些「知識」和宣稱都很重要,但是它們都不該成為否定槓桿的理由。

如果妳剛好是指數投資人,下次在圍剿「非正統」分支的時候,可以先思考一件事情。

真的有100%純血指數投資嗎?

我從不諱言自己的投資歷史,我也不怕大家知道我根本非科班出身。

破壞規矩是我的規矩,顛覆信仰是我的信仰。

所以一如既往的,如果各位認為我哪裡說錯了,歡迎踢館。

參考:

The Dynamics of Leveraged and Inverse Exchange Traded Funds