用保單做贈與, 如何保有控制權又安全?

國人保險投保率蠻高的,保單的主要功能是作為風險轉嫁之用。但是也因為它是金融工具之一,除了保障之外,有人會用保單來做其他功能:資產移轉、贈與、投資等,只是這樣的保單都需要好好做規畫,如果規畫不當可能會產生後遺症。單純就要保人、被保險人、受益人這3個角色的規畫,其實就有很多學問,我們僅就其中的4大樣態做討論。

你可能認為買保單不就是填資料、繳費而已嗎?有什麼困難的?要知道保單如果規畫錯誤,以後要更改回來,又沒有好好做規畫,可能就要付出代價。

國稅局就曾公告一案例,甲君於95年間投保3份保單,嗣於102年間將該3份保單變更要保人為其子女,變更日之保單價值準備金各為200萬元。經國稅局查獲,核定甲君102年度贈與總額600萬元,應納稅額38萬元。除補稅外並依遺產及贈與稅法第44條規定,按所漏稅額處1倍之罰鍰76萬元。因此一個簡單的動作,把要保人從他自己變更為子女,被國稅局認定為當年度的贈與,因為不懂稅法,就讓他平白付出104萬的代價,而這個其實是可以避免的。

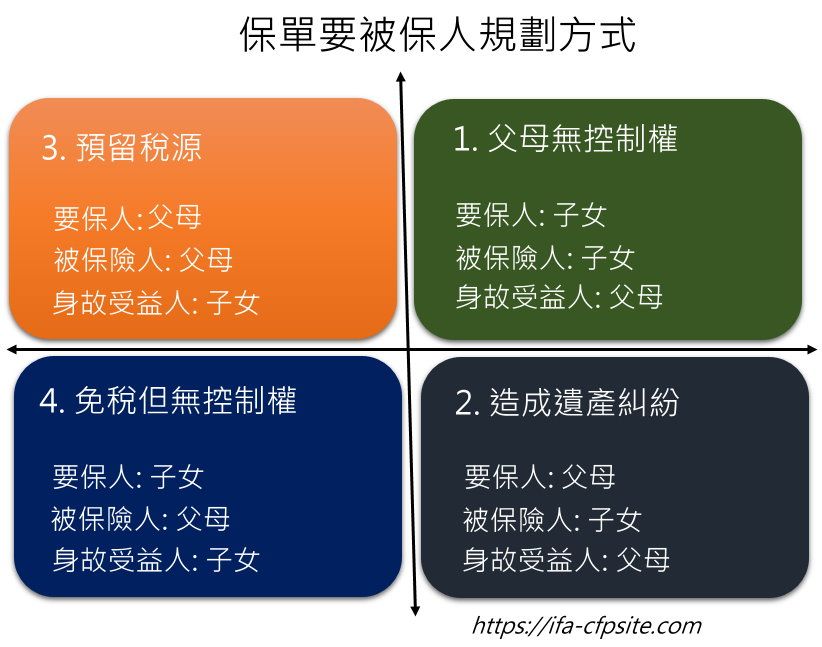

有些人利用保單來做資產移轉、贈與,要保人、被保險人、受益人這3個角色的4大樣態,舉例如下圖:

這些保單的規畫方式有些以前可能是沒問題的,但是現在隨著環境變化、課稅方式改變等,變成是無法達到原先規畫的目的了。

第1象限》

情景描述:父母親想要贈與給子女,因此每年贈與錢給兒子讓他買保單,想說錢就直接給子女了,於是買了1張繳費6年期增額還本終身壽險。

保單規畫方式:

要保人:兒子

被保險人:兒子

受益人:父親

年繳保費440萬。

這時因為父母親雙方,運用每年贈與免稅額220萬的規定匯款至兒子的戶頭,再由他來支付保費,這樣善用節稅的方式是沒問題的。只是父母親這種贈與就完全沒有控制權了,6年繳完這張保單累積了2,000多萬的現金價值,因為兒子是要保人,因此他隨時可以把保單解約拿回這些錢,優點是節省了以後的遺產稅。

第2象限》

情景描述:孫先生、孫太太太各為61歲、58歲,育有1子1女,孫太太買了1張終身壽險。

保單規畫方式:

要保人:母親

被保險人:兒子

受益人:母親

年繳保費320萬,為了保有控制權要保人跟受益人都是孫太太,這樣雖然有控制權,但是不能節稅。 最大的問題是:孫太太死亡時保價金會列入遺產總額,很容易引發繼承糾紛,繳完遺產稅後,這筆保價金到底要算誰的?受益人又只有孫太太,如果沒有相關的遺囑做分配,這筆保價金要給誰?這時就容易引起糾紛,再來是被保險人是兒子,這時保單要不要繼續下去?如果要變更要保人,協議繼承同意書還需要孫先生,及女兒的簽名,如果分配不公,女兒可能不願意簽名。

如果你的保單是這種狀況,要注意盡早做變更,要、被保險人,受益人做好安排,當然要注意到避免本文一開始提到的變更要保人,會被國稅局追稅的情況,至於要如何做規畫,更換要保人不會被追稅,就有些細節要處理了。舉例如下圖:把被保險人更改為孫太太,身故受益人改為女兒或兒子。

第3象限》

情景描述:李先生50歲,名下有不少不動產,育有1子1女,他擔心身後需要繳不少遺產稅,為了避免子女以後沒足夠現金繳遺產稅,因此他買了1張終身壽險做為預留稅源之用。

保單規畫方式:

要保人:父親

被保險人:父親

受益人:兒子、女兒

這樣的規畫是最沒有問題的,95年1月1日後所購買的保單要適用最低稅負制,保單死亡給付金額超過3,330萬是不能免稅的,3,330萬指的是給一個受益人的金額,前提是他必須是已經有獨立申報所得稅了。

所得基本稅額條例第12條

個人之基本所得額,為依所得稅法規定計算之綜合所得淨額,加計下列各款金額後之合計數:

一、未計入綜合所得總額之非中華民國來源所得、依香港澳門關係條例第二十八條第一項規定免納所得稅之所得。但一申報戶全年之本款所得合計數未達新臺幣一百萬元者,免予計入。

二、本條例施行後所訂立受益人與要保人非屬同一人之人壽保險及年金保險,受益人受領之保險給付。但死亡給付每一申報戶全年合計數在新臺幣三千萬元以下部分,免予計入。(註: 現已調整為3,330萬)

三、私募證券投資信託基金之受益憑證之交易所得。

四、依所得稅法或其他法律規定於申報綜合所得稅時減除之非現金捐贈金額。

遺產稅繳納期限是在被繼承人死亡日起6個月內應辦理遺產稅申報,收到核定通知書及繳款書後,在繳納期限2個月內繳納,可申請延期2個月。現在雖然放寬遺產稅達30萬以上,確實有繳納困難者,可分18期以內加計利息繳納,繳納期間最高3年。不過如果沒有現金,繼承人可能要變賣繼承的財產來繳稅,所以如果被繼承人生前就安排了這樣的保單,以他自己為要、被保險人,子女為受益人,身故時保單可以馬上給付,至少可以預留一筆錢讓子女來繳納遺產稅。

第4象限》

情景描述:陳太太想留一筆錢給兒子,因此安排一份保單,在她身後就可以把保險金完全給付給兒子。她每年匯錢到兒子帳戶由他來繳保費,由於受益人與要保人屬同一人,因此也不適用所得基本稅額條例,這種是完全贈與,父母親沒有控制權的保單。

保單規畫方式:

要保人:兒子

被保險人:母親

受益人:兒子

保險因為有長期穩定的特色,因此有不少人會利用它來做贈與、資產移轉的工具,不過要注意一下的是現在稅法一直在改變,要注意像要保人變更被國稅局追稅的狀況。除此之外,有以下幾種狀況也可留意一下:

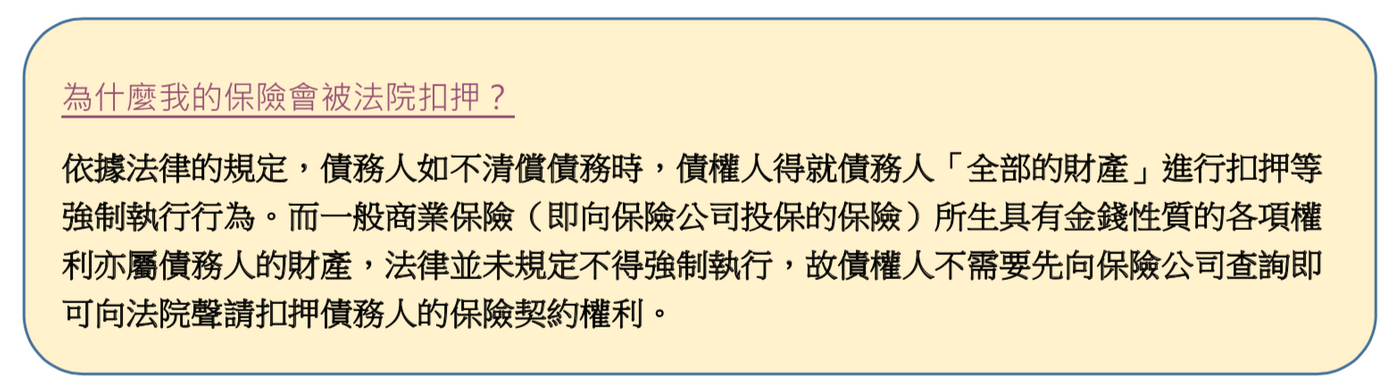

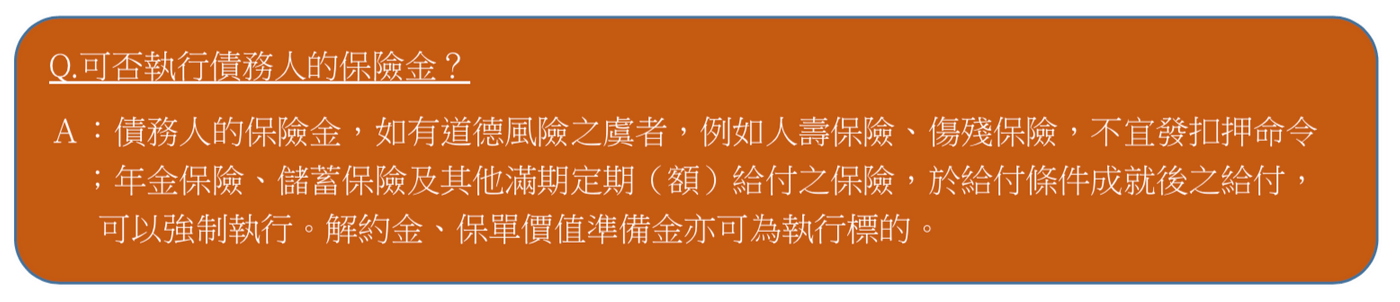

1.子女的保單可能會被債權人申請假扣押

舉例假設某甲利用父母親每年每人各贈與220萬給子女,因此為他們安排了一年繳費440萬的保單,以兒子為要保人及受益人。假設這保單已經繳費6年,累積了2,000多萬的保單價值準備金了。這時兒子在外負債或創業失敗欠債不少,債權人發現這張保單價值準備金不少,而且兒子是要保人。這時如果是保單被假扣押,法院可能會依債權人聲請強制解約保單,直接執行該筆解約金。據強制執行法,債權人可以向執行法院聲請扣押命令,禁止債務人收取他人金錢債權或其他處分,且法院若同意,亦可將該項債權轉支付給債權人,因此,債權人可向法院聲請扣押相關的財產權,保險也是其中一項。

當債權人提出相關文件,便能依法請法院發函給保險公司執行,要求扣押的相關保單:

強制執行法——對於其他財產權之執行第115條:

就債務人對於第三人之金錢債權為執行時,執行法院應發扣押命令禁止債務人收取或為其他處分,並禁止第三人向債務人清償。

前項情形,執行法院得詢問債權人意見,以命令許債權人收取,或將該債權移轉於債權人。如認為適當時,得命第三人向執行法院支付轉給債權人。

以下是某大壽險公司網站上保險契約權利遭法院扣押之說明:

桃園地方法院網站:

2.光保單贈與還不夠,用金錢型信託保有控制權又能安全移轉財產

一般人用保單贈與財產給子女的方式,可能都是以子女為要保人及受益人,這樣子女會擁有保單的所有權,他們可以動用保單的保價金或是保險給付。如果只是用保單贈與,你沒有辦法避免的可能是: 子女知道保單內有大筆錢,他們去把它亂花掉,或是欠下債務債權人對保單的假扣押。

比較好的規畫方式是:成立金錢型信託,以父母親當委託人,子女為受益人。另外購買一張保單以父母親為要、被保險人,子女為受益人,並由信託來繳付保費。到時給付的保險金進入信託專戶,信託中受益人的生活費、教育費、醫療費用均可於信託契約中妥善安排,由信託來給付。保險金給付後可放入於信託專戶內,不會被一次提領,不必害怕受益人被騙或胡亂花用,待子女成年心智成熟後再歸還財產。信託經過登記,保險金變成信託財產,因為信託財產獨立且不得任意強制執行,它可以依您的意願,繼續為您照顧心愛的家人。

明智理財網 問題諮詢: ifa8862@gmail.com