自由現金流5.5倍增長!2025年美光目標價預期漲30%,當下抄底正當時?

美光科技(MU)在AI和數據中心市場的帶動下,迎來一波新的增長機遇。隨着最近雲數據中心的快速發展,美光的 NAND 和 DRAM 產品價格終於扭轉了多年來的下跌趨勢。公司近期發佈的2025年第一季度樂觀指引中,預計收入和非GAAP利潤將超過初步預期,進一步提升了市場對其未來表現的信心。

隨着內存價格的上漲,特別是AI相關解決方案需求的持續增長,美光有望在2025年實現強勁的銷售和利潤增長。

值得一提的是,自今年6月創下歷史新高後,美光的股價已經回調超30%,當前估值水平較爲健康,公司也正藉此機會加速轉型,聚焦 DDR5、LP5 和 HBM 等高利潤產品,以確保在AI和數據中心領域的競爭力。

在此基礎上,美光在 HBM 技術上的進展尤其值得關注,其產品功耗較競爭對手降低20%,並計劃在 2025 年實現量產。

根據最新財報,美光的自由現金流已重回正值,並呈現出雙位數的收入增長,標誌着盈利能力的回升。儘管面臨庫存上升和政策調整的風險,但與同行相比,美光的估值依然具備吸引力,這是否意味着它現在是一個值得買入多頭倉位進行“抄底”的機會?

轉向高利潤產品:AI驅動的市場機會

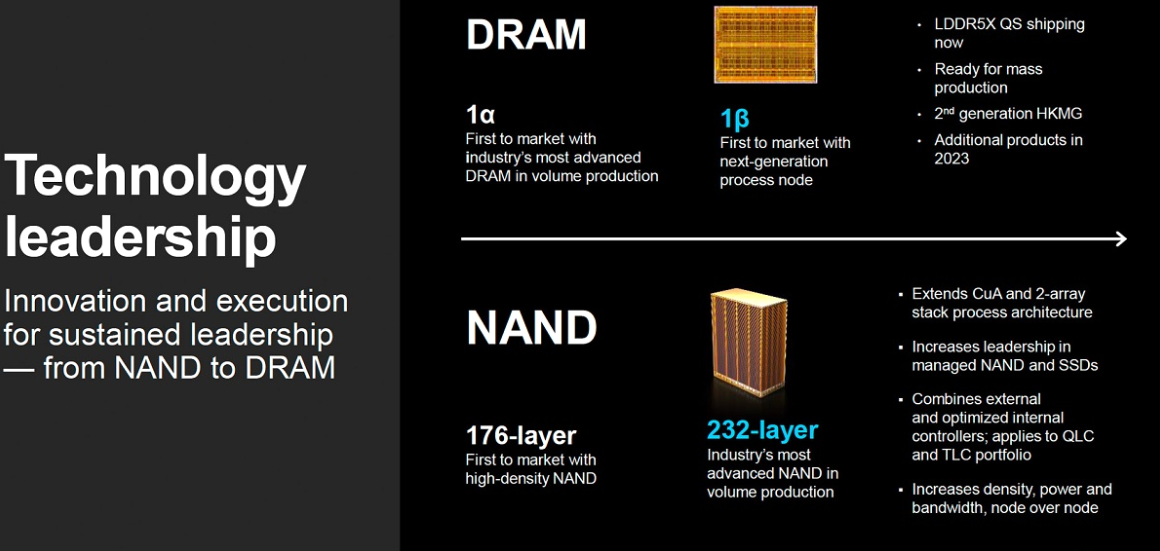

鑑於 AI 和高性能計算需求的激增,美光科技正全力將生產重點轉向高利潤產品,比如 DDR5、LP5 和高帶寬內存(HBM)。管理層在最近的財報電話會議上指出,公司目前正在將一些老舊的生產線升級到最新的 1-beta 技術節點。

說到 1-beta,它是製造高速 DRAM 的前沿技術,主要應用於電腦、服務器和智能手機等設備的存儲芯片。1-beta 節點的系統總帶寬超過 1.5 TB/s,數據速率高達 32 Gb/s,這意味着其速度更快,性能更高。

與此同時,DDR4 和 LP4 產品逐漸成爲公司產品組合中的“配角”,主要面向低利潤、增長緩慢的市場。美光並未公開這些傳統產品的具體營收情況,但管理層在電話會議上表示,DDR4 的出貨量佔 DRAM 總出貨量的比例一直在下降,並預計明年還將繼續減少,因爲公司正加速向 DDR5 和 LP5 轉型,特別是在數據中心方面的應用。

正如美光首席商務官 Sumit Sadana 所言:

“去年,DDR4出貨量佔我們整體DRAM比特出貨量的百分比繼續下降。展望明年,我們將再次下降,因爲隨着時間的推移,我們的產品組合越來越多地轉向DDR5。它正在轉向LP5,我們現在正在向數據中心發貨。”

高帶寬內存(HBM)

在我看來,高帶寬內存因其在 AI 和數據中心中的廣泛應用,具有顯著的增長潛力。美光正在加速生產 HBM3E,並計劃推出更爲先進的 HBM4,專爲 AI 和數據中心應用定製。

美光正向更復雜的內存堆棧發展,比如 12 層堆棧,與競爭對手的 8 層堆棧相比,功耗降低了 20%。根據最近的財報電話會議,美光已經開始向客戶提供符合生產標準的 12 層 HBM 樣品,預計將在 2025 財年初實現量產。

美光的新 HBM 產品功耗減少 20%,以及國際能源署(IEA)預測到 2026 年數據中心、AI 和加密貨幣的電力消耗將翻倍,公司爲未來的增長做好了充分準備。

自由現金流與增長潛力

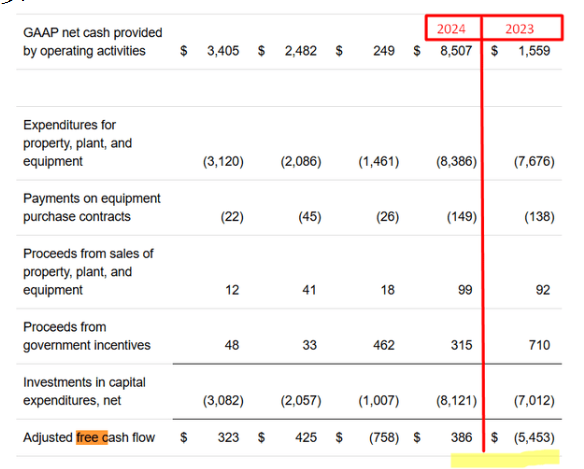

美光科技(MU)的財務狀況在最近的幾個季度中有了顯著改善,尤其是在現金流方面表現出色。根據美光2024財年第四季度的財報數據:“美光在2024財年實現了88.51億美元的運營現金流,相較2023財年的15.59億美元增長了約5.5倍”。

這是一次非常顯著的提升,表明公司在高利潤產品線的佈局已經初步收穫成效。

特別是自由現金流的改善令人關注。儘管公司2024財年資本支出高達84億美元,但在第四季度,美光依然實現了3.23億美元的自由現金流,全年則達到了3.86億美元。這與2023年財年形成了鮮明對比,去年同期的現金流依然處於較大赤字狀態。

美光通過其較高的自由現金流,不僅爲未來的市場擴展提供了強勁的資金支持,也證明了公司在高需求市場成功調整產品組合的有效性。

同時,美光的資產負債狀況也顯示出財務的穩健性。儘管公司當前的淨債務水平較高,截至上季度末已達 134 億美元,但公司也持有超過 81 億美元的現金和投資。美光的流動性較爲充足,債務壓力得到了一定緩解。正如財報所言:“較高的現金儲備和穩健的流動性使得公司在未來擴展計劃中具備更強的財務靈活性。”

美光管理層計劃在 2025 年進一步加大資本支出,擴建愛達荷和紐約的工廠,以擴大高利潤產品的生產,這一舉措被認爲是支撐公司長期增長的關鍵。

當前內存和存儲市場的增長,進一步爲美光的財務穩定性提供了支持。根據 TrendForce 的預測,美光預計到 2025 年將佔據 HBM 市場的 25% 份額,該市場的年均增長率預計將達到 26.1%。在這類高利潤率市場的佈局,不僅增加了公司收入來源的穩定性,也爲未來的市場擴展提供了支撐。

再看美光的資本分配策略,公司將一部分利潤用於償還債務,同時也保持足夠的資金支持創新研發。

過去的財年,公司通過顯著增加研發支出,成功推動了內存技術的進步。1-beta 技術、12 層 HBM 堆棧和 DDR5 等新產品的推出正是這種資本分配策略的直接成果,進一步強化了公司在 AI 和數據中心領域的競爭地位。

對於投資者來說,美光的財務和現金流狀況使其在半導體市場具有較強的韌性,這是否意味着美光能夠更從容地應對未來的市場波動?

估值分析:折扣中的投資機會

在當前市場環境下,美光科技(MU)的估值呈現出一定的吸引力,特別是當未來增長前景樂觀時,這種估值的“折扣”對投資者來說尤爲有吸引力。

首先,值得關注的是公司對 2025 年第一季度的樂觀預期——美光預計該季度的收入將在 83.5 億至 89 億美元之間,非 GAAP 每股收益將達到 1.74 美元。這個預期超過了市場的初步估算,而需求的增長也主要來自 AI 服務器、數據中心以及 DDR5 產品的推廣。

美光進一步表示,其高帶寬內存(HBM)設備在 2024 年和 2025 年的出貨量已售罄,這部分收入已經鎖定在未來兩年,這表明美光的前瞻性產品策略已獲得市場認可,特別是在 AI 和數據中心領域的高需求市場中。

估值與行業對比

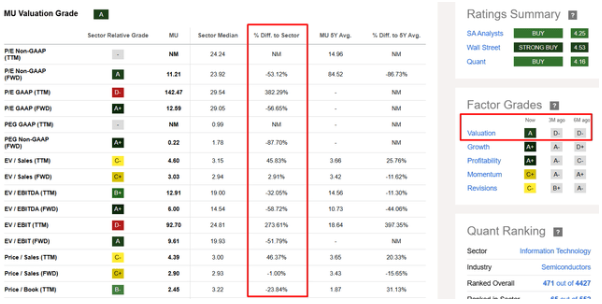

鑑於這些強勁的市場信號,來看美光的估值水平——根據分析,美光的股價相較於行業同類公司處於較低水平。

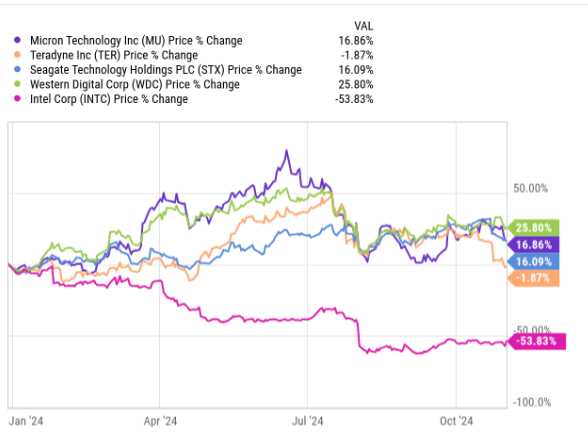

儘管美光在年初至今的股價已經取得了 16.86% 的增長,但在遠期市盈率等估值指標上,其交易價格比主要競爭對手平均低約 24%。這種估值折扣可能部分反映了市場對內存行業週期性波動的擔憂,然而,美光通過產品組合的優化和向高利潤產品的轉型,已經在一定程度上緩解了週期性影響。

根據 Argus Research 的分析,美光的“同行指示價值”約爲 130 美元。這個數值意味着美光的當前股價具有 30% 的潛在上漲空間。這對於長期投資者來說,無疑是一個具有吸引力的買入機會。如果這一上漲潛力能夠實現,那麼美光的市盈率將從當前水平增至約 14.5 倍。

值得注意的是,這個市盈率在行業內依然是合理的水平,不算偏高,因此具有較高的可行性。

在 P/B、P/CF 等其他估值指標方面,美光的表現也保持在合理區間,並且接近歷史低位。這種估值吸引力部分歸因於市場對內存和存儲行業週期性的擔憂,但美光通過向高利潤產品轉型(如 DDR5 和 HBM)來抵消了這些週期波動的影響。

根據 Seeking Alpha 的量化評級系統,美光的估值評級從三個月前的“D”提升到了當前的“A”。美光目前基於未來盈利水平的估值折扣在 20%-30% 左右。

投資思考

爲何這一估值折扣對美光如此重要?因爲美光在未來幾年的收益增長潛力相當大。

公司預計到 2025 年將佔據 HBM 市場的 25% 的份額,而 HBM 市場的年均增長率預計爲 26.1%。換句話說,美光在內存市場中對高增長的高帶寬內存產品的佈局將有助於收入的穩定增長,這也就爲其長期業績表現提供了堅實的支撐。

同時,美光在 2025 財年的資本支出將進一步擴展,特別是在愛達荷和紐約的工廠擴建,以滿足市場對高利潤產品的需求。這種高額資本支出雖然會對短期盈利造成壓力,但對於未來的收入增長而言無疑是必要的投資。

對於關注長期增長和合理估值的投資者來說,美光的當前折扣無疑是一個值得關注的機會。你可能會問:美光的股價上漲 30% 是否真的具有現實可能?以美光目前的財務健康狀況和市場佈局來看,這一目標並非遙不可及。尤其是在 AI 需求持續強勁、數據中心建設快速擴張的背景下,美光的產品和技術優勢將帶動其收入增長,支撐這一估值上行的空間。

總之,在美光的估值背景下,當前或許正是低位入手、佈局長期收益的好時機。

風險因素

儘管市場前景樂觀,但美光在內存市場中的競爭依然激烈。美光的產品陣容雖在汽車和工業市場中擁有較高的滲透率,但這些行業的需求波動性較大,可能會影響公司收入的穩定性。專注於利潤較高的應用(如人工智能和數據中心解決方案)能夠帶來增長機會,但如果競爭者在這些領域實現技術突破,美光的市場份額將面臨壓力。

此外,內存芯片市場的價格波動性較大,特別是 DRAM 和 NAND 閃存價格受供需關係和技術進步的影響顯著。價格不穩定可能導致美光的收入和利潤波動加劇。此外,半導體領域的競爭者不斷推出新產品,市場內的激烈競爭或導致美光的市場份額縮減。

另一風險因素在於外部經濟和地緣政治局勢的影響。消費電子、數據中心和汽車等市場需求若因經濟放緩而減少,將直接影響美光產品的需求。地緣政治因素(如貿易戰或技術出口限制)可能限制美光在特定市場的銷售渠道,影響公司全球供應鏈的穩定性,使其難以有效進入某些區域市場。

總的來說,美光雖然在內存和數據存儲市場擁有較高增長潛力,但這些風險因素仍然需要投資者保持關注,以便更全面地評估其未來增長的可持續性。

綜合美光科技的增長前景、財務表現和估值狀況來看,其在人工智能和數據中心等高利潤領域的佈局爲未來業績增長提供了有力支撐。當前的估值相對同行處於折扣狀態,股價若上漲 30%,市盈率也僅約爲 14.5 倍,仍屬合理區間。

然而,投資者也需留意高庫存、價格波動以及政策不確定性帶來的風險。總體而言,若投資者對未來增長持樂觀態度且具備一定風險承受能力,當前股價可能是一個不錯的入場機會。對於風險偏好較低的投資者,可以考慮等待市場不確定性減弱後再行入手。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐