投资中的资金管理

交易要成功,交易人必须巩固交易三柱,也就是资金管理(money management)、交易方法(methodology)、交易心理(psychology)。

我在先前几篇文章中,谈过了交易方法(指买进和卖出背后原因的分析和交易计画)与交易心理(指情绪管理与遵守纪律)。

今天,就来带大家深入了解资金管理。

资金管理

在不懂得资金管理前,大多数人大概只知道「欧印(All in)」,但这么做,只怕一个不小心就要去「睡公园」,甚至从股市中「毕业」。

所以,我们要懂得资金管理。因为资金管理让我们能管理风险,并知道该投入多少资金进行交易,使我们能在股市中生存(避开破产风险)下来和产生几何利润(即所得利润远大于没有运用资金管理时从单一合约所能赚到的钱) 。

注:要注意的是,破产风险不见得是赔掉全部帐户余额,它可能是损失帐户的50%、75%或100%,取决于你个人的风险忍受度。

设下停损(Place a stop)

不过,在介绍各个资金管理策略之前,要先认识停损,这样才能估算出最大亏损金额。

停损有两类,量化停损和质性停损。

量化停损是用亏损的金额做停损,例如设定单一个股亏10%时停损或低于市价的10%停损(即移动停损法),以及亏损总资金的10%时停损。

质性停损则是基本面、技术面、筹码面的停损,像是原先买进的理由消失、找到更好的标的、技术面出现卖出讯号(如跌破60日均线或某个支撑价)、筹码面出现卖出讯号(如大户持股比率低于50%)等。

反马丁格尔资金管理策略(anti-Martingale money management strategies)

常常听人说的「逢低摊平」,其实就是马丁格尔资金管理策略。

此策略认为在赔钱的交易之后,获利交易出现的机率较高,而该增加交易。但其实这么做会增加破产的风险,毕竟没人能保证接下来不会经历一连串亏损。

相反地,反马丁格尔资金管理策略才是正确的策略,才能帮助我们生存下来,因为它能在赔钱的时候少交易(减少部位规模),并在获利的时候多交易(增加部位规模)。

接下来,将用股价30元的元大台湾高股息ETF(代号:0056,一张要30,000元)作为例子,并预计1张0056股票的最大亏损为4千元(下跌4元),来一一探讨七个反马丁格尔资金管理策略(但有些严格来说并不是),分别是固定风险、固定资本、固定比率、固定单位、威廉斯固定风险、固定百分率、固定波动性。

作为对照,在初始帐户余额10万元的情况下,使用单一合约(single contract)策略,也就是不使用资金管理策略时,最多能买3张的0056股票。

1.固定风险(Fixed risk)

固定风险是将每一笔交易都限制在一个固定的风险。

固定金额风险= 初始帐户余额/交易笔数。

交易单位= 固定风险/个别交易风险。

个别交易风险是进场价格和停损价格之间的金额加上手续费。

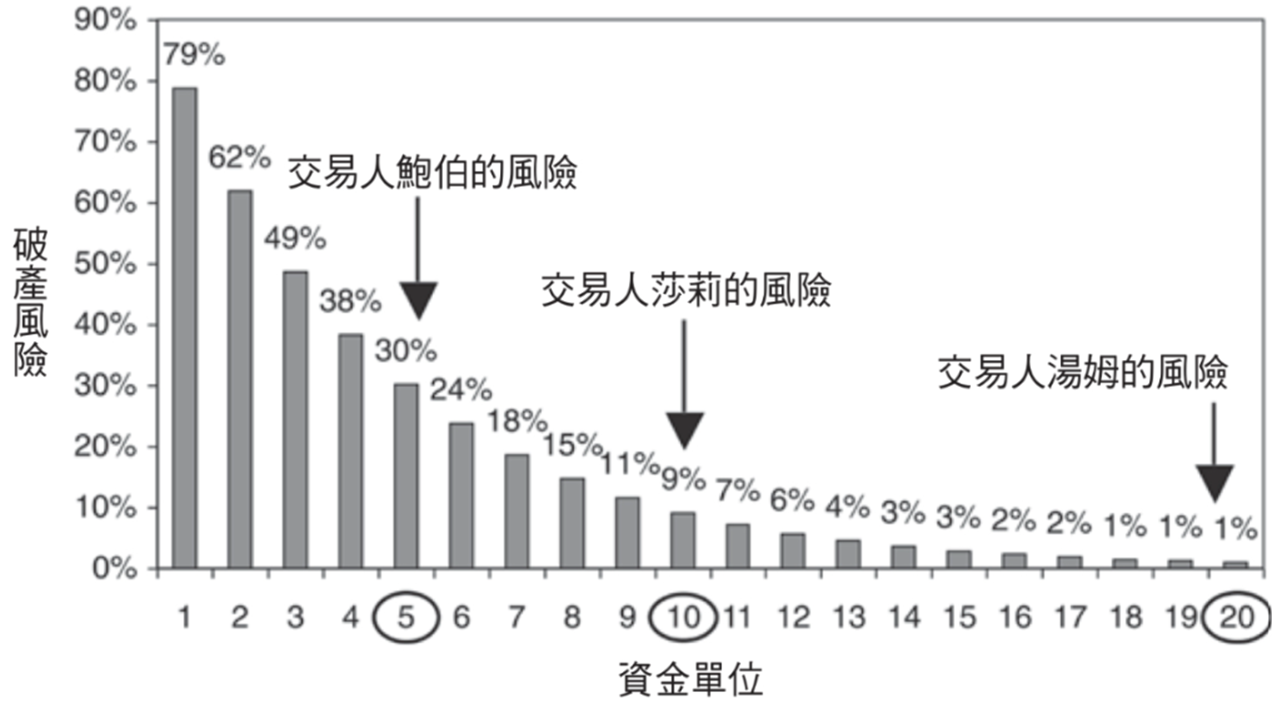

对于交易笔数,在相同条件下,交易笔数越多,则破产风险越低。如下图,五笔的破产风险是30%,十笔的破产风险是9%,20笔的破产风险则小于1%。因此,建议使用20次以上的交易笔数,以将破产风险降至1%以下。

假设你打算使用10万元的帐户余额进行20笔交易,得出固定金额风险为5千元(100,000/20=5,000),所以你只执行金额风险等于或低于5千元的交易。若1张个股的交易风险是4千元,则每次交易最多只能买1张0056股票(5000/4000=1.25,无条件舍去小数)。

然而,固定风险策略并不能在赔钱的时候少交易,也不能在获利的时候多交易,因为它不管何时都希望你在这20笔交易中都拿固定的5千元去冒险,不过它至少让小资族可以开始进场交易。

优点:能应对灾难性亏损、小额帐户可使用、能管理个别交易风险。

缺点:亏损时不能减少交易、获利时不能增加交易、无法要求每一交易单位能有同等贡献、无法管理市场波动性。

2.固定资本(Fixed capital)

固定资本是以固定的资本单位交易一个单位(例如一张)的股票。

交易单位= 帐户余额/每张股票的固定资本单位。

固定资本单位= 实际或预期的最大亏损/风险百分率。

风险百分率(percentage blowtorch risk)是指你的帐户余额损失多少百分比时,仍能泰然处之。

例如你能忍受10%的亏损且预估一张0056股票的最大亏损为4千元时,固定资本单位为4万元(4,000/0.1=40,000),而由于你的初始帐户余额为10万元,所以你能买2张0056股票(100,000/40,000=2.5,无条件舍去小数)。

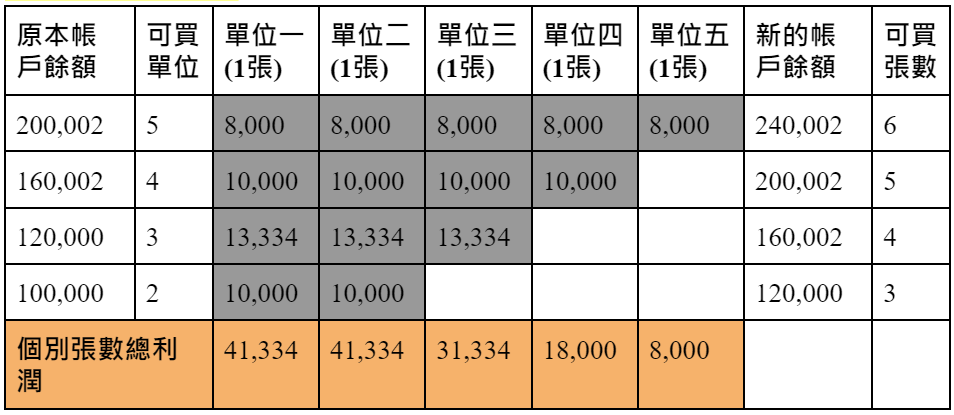

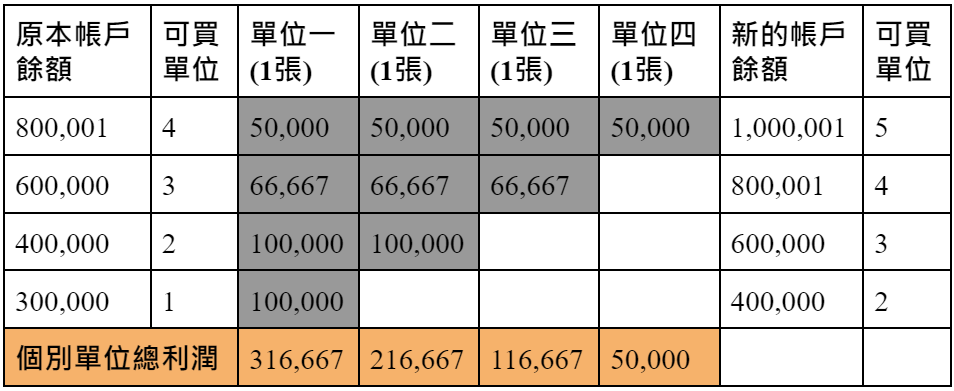

固定资本策略是增加股票张数最快的策略之一,因为当张数越多,每一张所需赚取的利润就越少,就能进入下一个水准。如下表,在两张0056股票共赚了1万元后,帐户余额变成12万元。这时你被允许可买3张股票,所以有三张股票来达成4万元的目标,因此每一张股票只要赚13,334元就可以达到下一个水准。这解释了固定资本策略何以产生几何利润。

然而,即便固定资本策略能让小额帐户快速壮大,但也要承受高风险,因为它可能产生很大的亏损。

优点:亏损时能减少交易、获利时能增加交易、小额帐户可使用。

缺点:无法要求每一交易单位能有同等贡献、无法应对灾难性亏损、无法管理个别交易风险、无法管理市场波动性。

3.固定比率(Fixed ratio)

固定比率是以固定比率δ(读音为delta)来调整交易单位。

下一个帐户水准= 目前的帐户水准+(目前的股票张数×δ)。

δ= 最大亏损+起始保证金。

比较激进的交易者可使用较小的δ、比较保守的交易者可使用较大的δ。

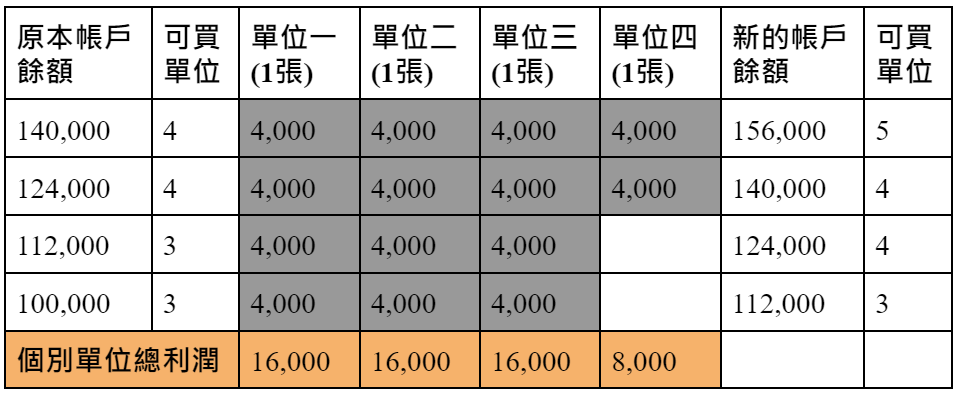

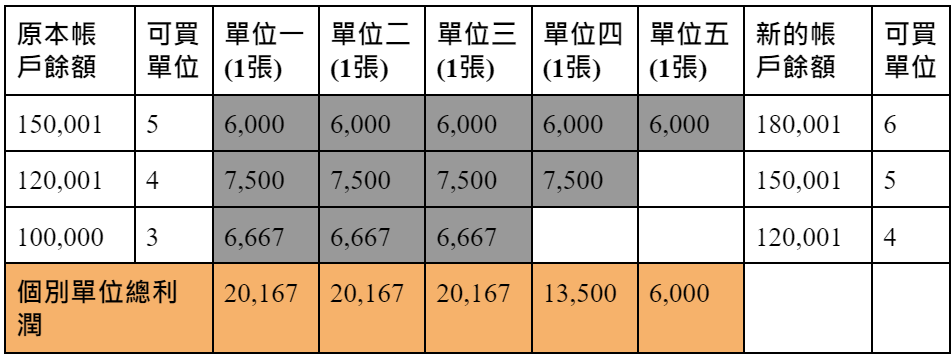

虽然固定比率策略赚取的利润少于固定资本策略,但它仍能产生几何利润,而且对于面对灾难性亏损的能力远高于固定资本策略,因为它对同等贡献的要求使每一单位都能吸收亏损。如下表,假设初始帐户余额为10万元、1张0056股票的最大亏损为4千元且不须保证金,得出δ为4千元,表示在每个交易单位能够赚4千元之前,你不应该进入到下一个帐户水准。

优点:亏损时能减少交易、获利时能增加交易、能要求每一交易单位能有同等贡献、能应对灾难性亏损(同等贡献的要求使每一单位都能吸收亏损)、小额帐户可使用。

缺点:无法管理个别交易风险、无法管理市场波动性。

4.固定单位(Fixed units)

固定单位奠基于固定风险之上,但差别在于,当帐户余额增加时,固定单位会要求你拿更多的钱去冒险,而要你重新计算每一笔的风险。所以,

每笔交易的金额风险= 更高的帐户余额/交易笔数。

交易单位= 固定风险/个别交易风险。

交易笔数一样建议使用20以上。

不过,在赔钱、帐户余额降低时,它不会降低金额风险,所以它无法让你在赔钱的时候少交易,而增加破产风险。因此,如果你相信你的策略稳健且平顺,在20个以上的交易单位的情况下,它是个值得考虑的激进策略。

固定单位的另一个好处,是它能够区别个别交易之间的风险。如果某笔交易的风险太高,它不会允许交易。

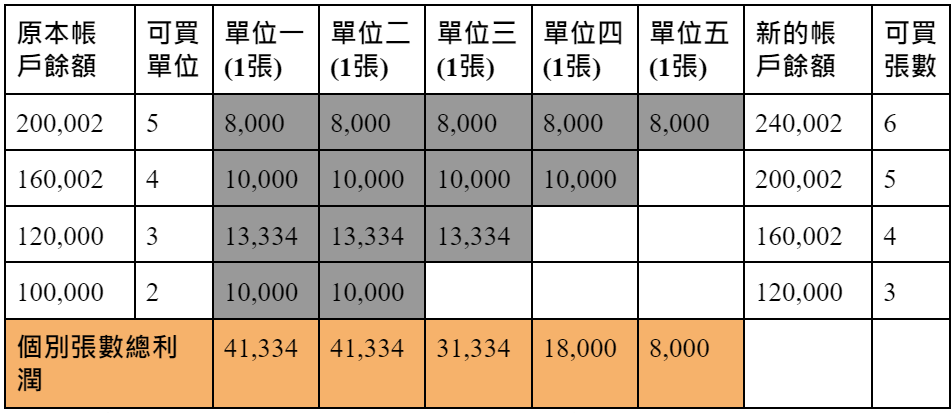

和固定风险策略一样,假设你打算使用10万元的帐户余额进行20笔交易,得出固定金额风险为5千元(100,000/20=5,000),所以你只执行金额风险等于或低于5千元的交易。若1张个股的交易风险是4千元,则每次交易最多只能买1张0056股票(5000/4000=1.25,无条件舍去小数)。但和固定风险策略不一样的是,一旦帐户余额增加至16万元,你就可以买2张0056股票(4,000×2=8,000、8,000×20=160,000)。

优点:获利时能增加交易、能应对灾难性亏损(同等贡献的要求使每一单位都能吸收亏损)、小额帐户可使用、能管理个别交易风险。

缺点:亏损时不能减少交易、无法要求每一交易单位能有同等贡献、无法管理市场波动性。

5.威廉斯固定风险(Williams fixed risk)

威廉斯固定风险有点类似固定资本。

交易单位= 金额风险/最大亏损。

金额风险= 帐户余额×风险百分率。

风险百分率指发生最大亏损时会失去的交易帐户金额。

在帐户余额变动时,威廉斯固定风险策略需要重新计算每笔交易的金额风险,所以当你赚钱时,金额风险会增加,能买更多单位;而当你赔钱时,金额风险会降低,需要交易单位数会下降。

假设你有10万元的帐户余额,并可以忍受损失10%,则金额风险为1万元(100,000×10%=10,000),而1张0056股票的最大亏损为4千元,则你能买2张0056股票(10,000/4,000=2.5,无条件舍去小数)。

威廉斯固定风险策略和固定资本策略一样是增加股票张数最快的策略之一,因为当张数越多,每一张所需赚取的利润就越少,就能进入下一个水准。

此外,威廉斯固定风险策略能从容地应对灾难性亏损,但它不适合小额投资者。

优点:亏损时能减少交易、获利时能增加交易、能应对灾难性亏损(能较快地借交易弥补亏损)。

缺点:无法要求每一交易单位能有同等贡献、不适合小额帐户(除非最大亏损相当小或风险百分率很高)、无法管理个别交易风险、无法管理市场波动性。

6.固定百分率(Fixed percentage)

固定百分率是专业交易人最常用的资金管理策略,它限制亏损在帐户余额的某一百分率之下。

交易单位= (固定百分率×帐户余额)/个别交易风险。

专业交易人最常用固定百分率策略,因为它能很有效地降低破产风险。当固定百分率为5%时,要连续亏损104笔交易才会破产;当固定百分率为2%时,要连续亏损263笔交易才会破产;当固定百分率为1%时,要连续亏损528笔交易才会破产。因此,最常选择固定百分率=2% 。

若你有10万元的帐户余额并面对一张个股4千元的交易风险,同时想要限制风险在帐户的2%,那么你一张0056股票都不能买((100000×0.02)/4000=0.5,无条件舍去小数);但若你有30万元的帐户余额则可以买一张((300000×0.02)/4000=1.5,无条件舍去小数)。

固定百分率策略也能达成资金管理的目标,在你赚钱时允许你增加交易单位,在你赔钱时约束你减少交易单位。

固定百分率策略也能达成资金管理的目标,在你赚钱时允许你增加交易单位,在你赔钱时约束你减少交易单位。

优点:亏损时能减少交易、获利时能增加交易、能应对灾难性亏损(能极有效地降低破产风险)、管理个别交易风险(透过固定百分率限制曝险程度)。

缺点:无法要求每一交易单位能有同等贡献、非常不适合小额帐户(很难找到交易风险小到足以交易)、无法管理市场波动性。

7.固定波动性(Fixed volatility)

固定波动性又称固定百分率波动性,因为它是限制市场的波动性于帐户余额的固定百分率。

交易单位= (固定百分率×帐户余额)/市场波动性。

市场波动性指的是某特定期间内股价的波动,可能是10日、20日、30日的每日波动区间平均值,最好是调整波动性的时长与交易时间架构一致,如短线交易人以日为单位、长线交易人以月为单位。

假设0056的20日平均股价波动性是0.6元、帐户余额为10万元,而你想将波动性限制在2%,那你能买三张0056股票((100000×0.02)/(0.6×1000)=3.3,无条件舍去小数)。

固定波动性策略最大的特色是管理市场波动性。当市场波涛汹涌,波动性大增时,交易单位就会下降;当市场平静下来,波动性降低时,交易单位就会增加。然而,若市场波动性在固定百分率限制内,你仍得接受所有讯号,所以固定波动性策略无法管理交易的个别风险。

优点:亏损时能减少交易、获利时能增加交易、能应对灾难性亏损(能有效地降低破产风险)、能管理市场波动性。

缺点:无法要求每一交易单位能有同等贡献、不适合小额帐户(较难找到波动性低的个股)、无法管理个别交易风险(若市场波动性在固定百分率限制内,你仍得接受所有讯号)。

总结

首先,必须剔除固定风险策略,因为它既不能在亏损时减少交易也不能在获利时增加交易,甚至产生的利润还比单一合约还少!接着,再剔除固定资本策略,因为它虽然能藉由每一个交易单位只需贡献最少的利润来快速地累增交易单位,但这也让它非常难以应对灾难性亏损。

如果你是小额交易人,帐户只有一两万元,你会发现你很难使用威廉斯固定风险、固定百分率、固定波动性策略去交易,所以你只剩固定比率和固定单位策略可选。这时,建议选择固定比率,因为固定单位在亏损时不能减少交易,而且固定比率从灾难性亏损中遭受的亏损较小。

然而,股市中还有一种常见的情况——「一连串的亏损」尚未被考量到,而固定比率不太会应对这种情况。所以,一旦你的帐户余额够多,你就可以选择另外三个策略,来降低破产风险。而在这三者之中,固定百分率是最能降低破产风险的,这也正是专业交易人如此偏爱固定百分率策略的原因。

最后,由于每个人的帐户规模、对风险的承受程度、交易能力不同,所以就自己选择偏好资金管理策略吧。

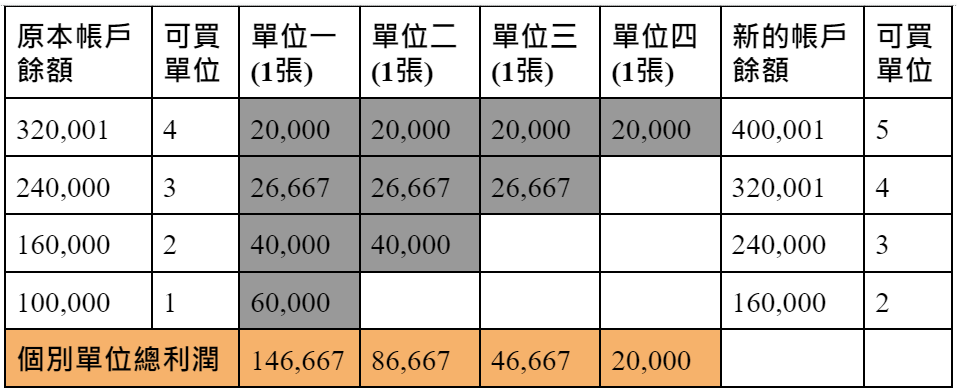

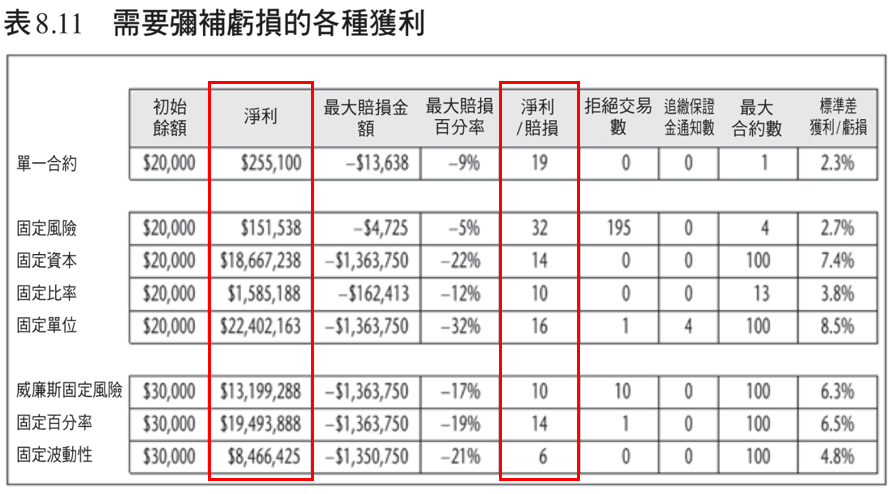

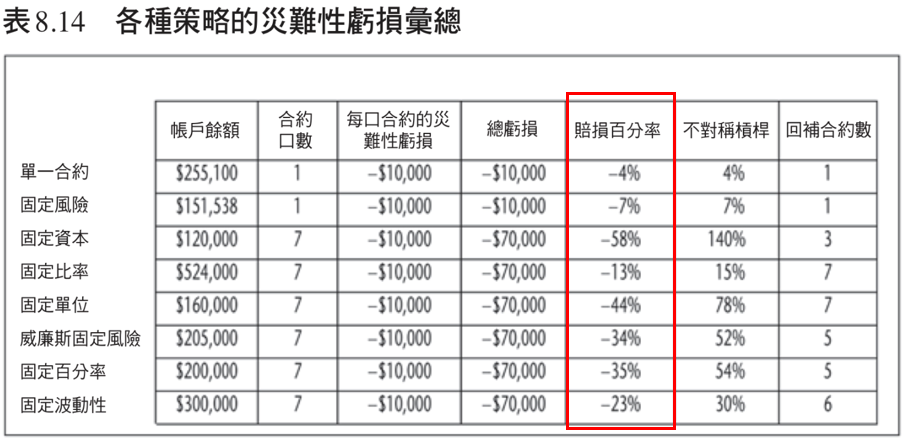

此外,再附上Brent Penfold在他的著作《交易圣经》中,透过他的一套名为Forex_Trader的货币期货交易方法来比较这些资金管理策略的结果给大家参考。

参考资料

(1) Brent Penfold。 (2019)。交易圣经:六大交易致胜通则,建立持续获利的赢家模式(二版)。大牌出版。

(2) 股市隐者。 (2022)。隐市致富地图:60亿操盘手用一张图,找到上涨超过30%的翻转人生赢势股。大是文化。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐