解讀選擇權籌碼|分辨選擇權大戶和散戶,學會看每日籌碼分析報表

區分散戶中的大戶和正散戶

了解散戶中的組成,包含大戶、小主力、中實戶和正散戶。從散戶中進一步區分”大戶”和"小散戶"主要方式是依據行為來判斷。

本文即將開始,也可以在Youtube看影音版

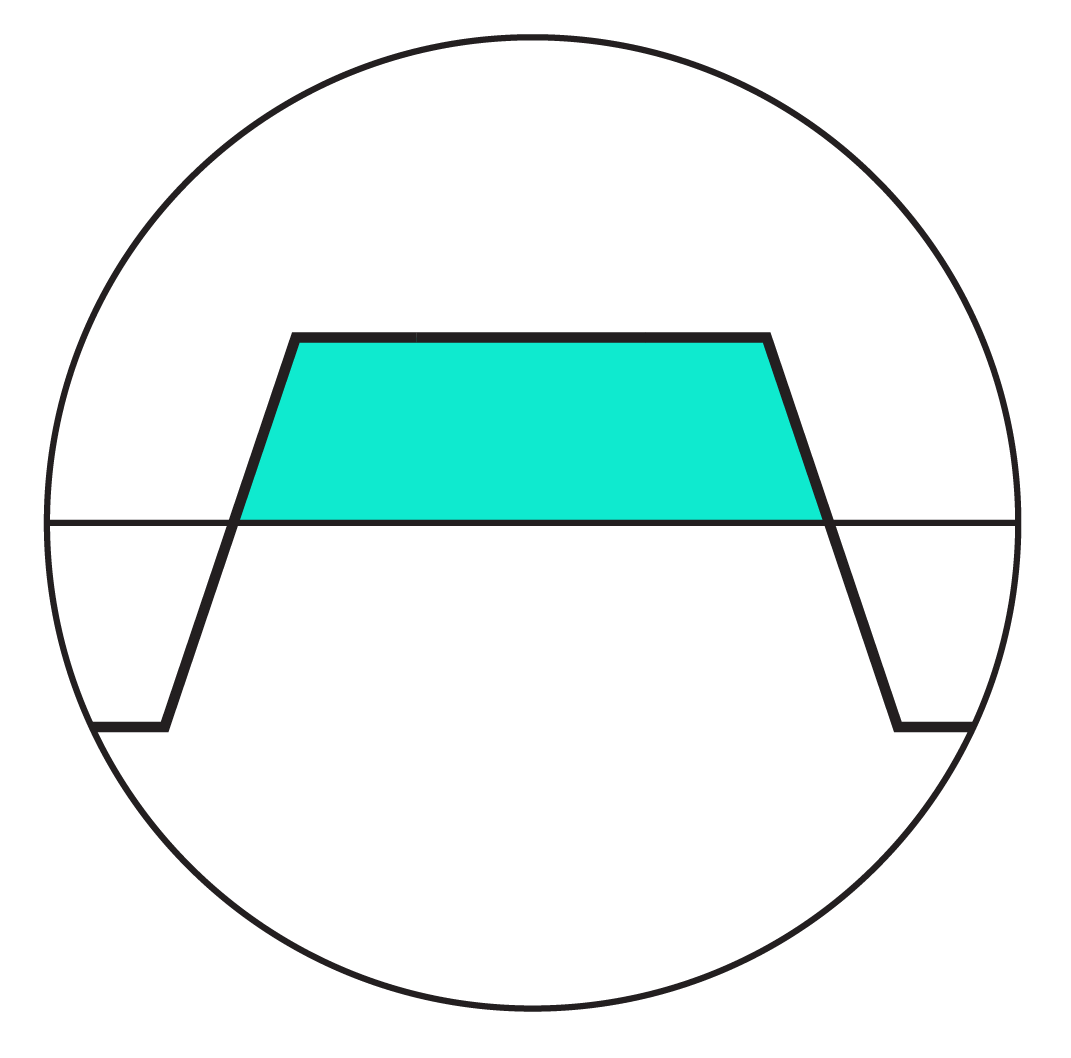

先看選擇權籌碼分析內容,以連續三天變化當作案例說明:第一天,散戶今日買22681口Call,淨留倉922口,留倉金額將近1億。

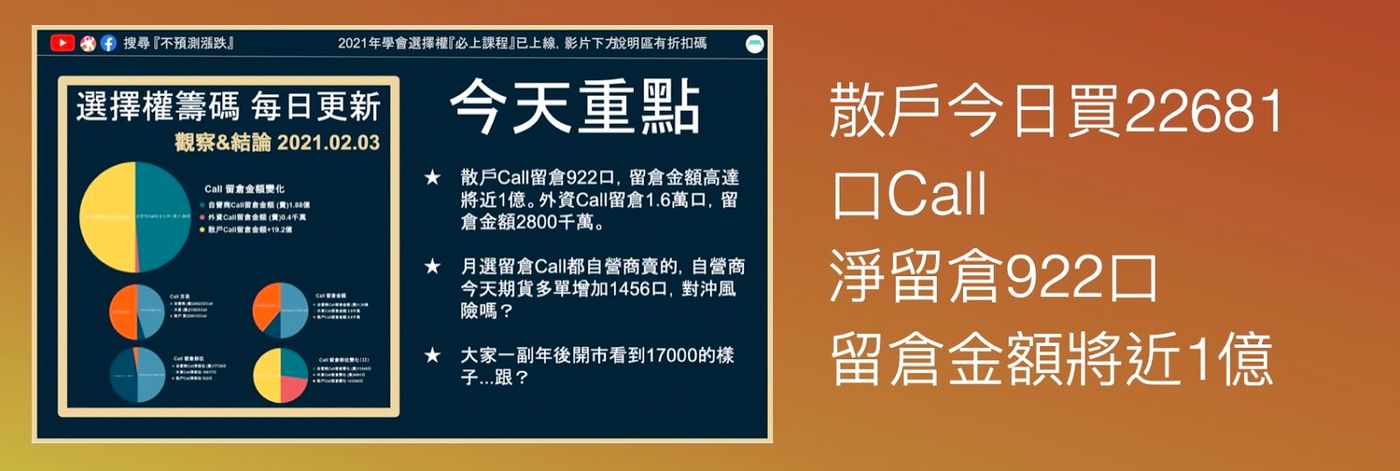

第二天,散戶今日 (賣)4417口Call,淨留 (賣)倉3495口,留倉金額將近1億。

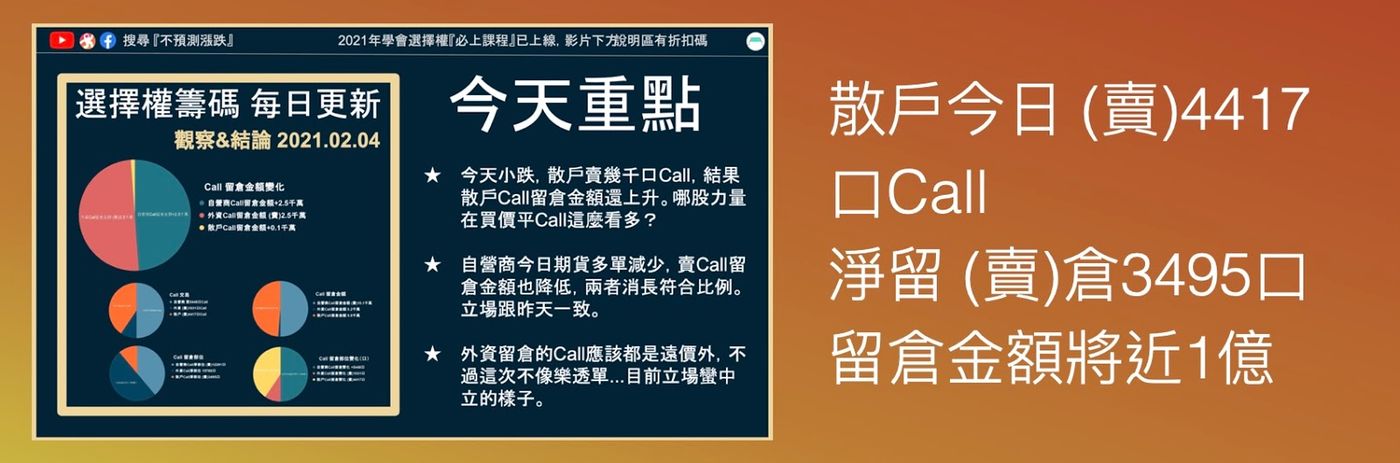

第三天,散戶今日 (賣)2468口Call,淨留 (賣)倉5963口,留倉金額將近1.2億。

從三個面向來看,說明我判斷大戶中實戶的邏輯。

- 了解損平點

- 買方留倉風險

- 資金需求

了解損平點

了解買價平Call/Put須具備的事情:會算損平點。

買15900Call花200點,損平點是16100。首先這是許多買方散戶不了解的事情。我接觸許多人的理解都還停留在買call看漲,買15900 call是看漲到15900即獲利。相信我,我看很多討論區,別的頻道討論區,不少人在描述獲利的方式,明顯是不了解損平點。

15900權利金包含極高外在價值,同時間16100外在價值少非常多,這解釋了為什麼散戶喜歡買價外Call,因為對於損平點不理解的原因,認為看漲到15800和16000,16000便宜多了!但計算後會發現兩者的損平點差距不會太遠。而且越價外勝率越低。

以下列出這兩天價平CALL的損平點

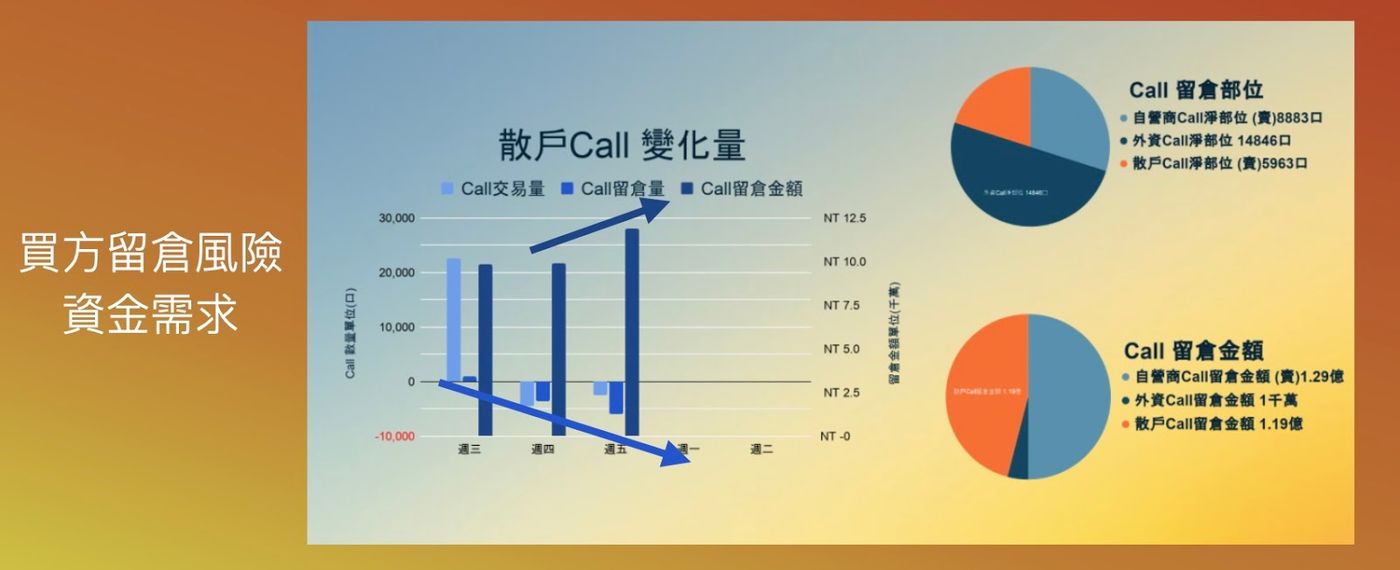

買方留倉風險

散戶愛當沖一部分原因是害怕風險 "我現在獲利了,不先賺起來等等賠掉;賠了凹一下等等打平就平倉好了"。散戶獲利狀態下不願意留倉,虧損狀態下會留倉凹一下。

大戶了解留倉風險,知道選擇權外在價值一部分會隨著時間流逝。即使是價平、甚至價內合約的外在價值依然是逐漸流失。(關於外在價值說明可以參考 選擇權權利金組成方式;賣方賺時間價值|選擇權交易,50秒學1招)

圖中列出從週三到週五價平、價外一檔的權利金變化,可以看到權利金逐漸降低,因為外在價值持續流逝。

資金需求

現在是月選合約,一口價平Call要200點,散戶理論上不會有這個資金量買大量價平Call留倉過年。資金這也是散戶愛買遠價外Call拼一下的原因之一。

從行為進行區分

- 了解損平點

- 知道買方留倉風險

- 資金需求

從以上相關因素。我們就能區分大戶跟散戶的籌碼。也許資金短期內無法改變,但是從了解運作模式、了解市場規則、了解風險不要賺小賠大等等,從這些步驟開始就是邁向成為小主力的第一步。從吃吐司變成喝紅酒。

了解原因後,回頭看這週籌碼:

從當日交易量來看,第2,3天開始賣,留倉部位第二天變負的,第三天賣更多,從留倉金額看竟然還是持續上升。從買方留倉風險,資金需求角度看這件事情不是小資金散戶會做的。

從損平點和買方留倉風險角度來看,本週週K收紅且留倉金額不斷上升,散戶獲利已跑;大戶獲利避免時間價值流失也會平倉,但是沒跑還繼續加倉,判斷至少會過損平點才敢這樣留倉吧。現在價平的損平點大約是16000~16100。

基於以上籌碼判斷出,大戶買價平CALL留倉過年看漲至少到16100以上(事後證明,農曆年假過後開盤第一天跳空上開,開盤在16197)。

學會看選擇權籌碼分析報表

我每日於台股早盤收盤後,提供選擇權籌碼分析與我的觀察加上評論,並製作成圖表供大家參考,每日更新。

- 快速取得上述資料的方式:當日報告與過往報告查詢

- 影音每日更新:不預測漲跌YouTube影音

接著透過看我整理出的報表重點,來瞭解解讀選擇權籌碼的方式與邏輯。

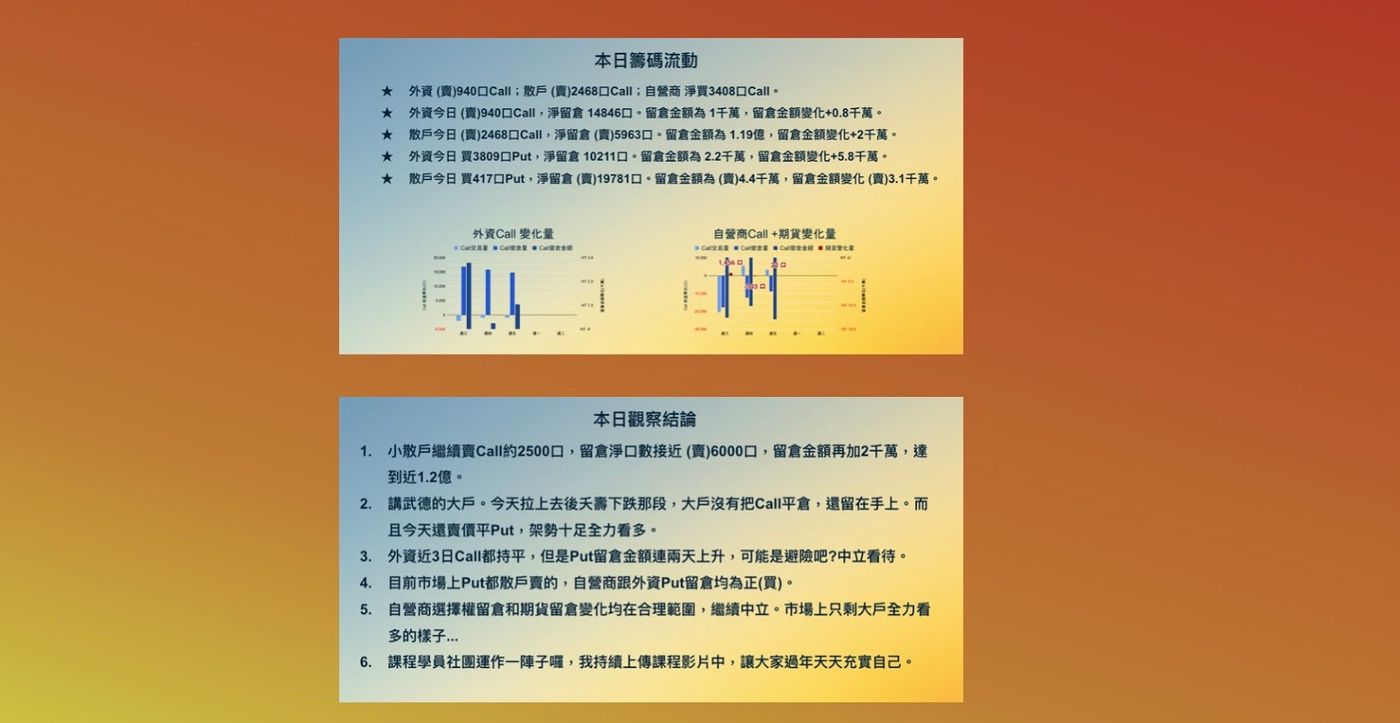

第一頁左半邊是今日籌碼變化原餅圖,右邊是今日觀察重點。接下來兩頁是籌碼流動和觀察結論說明。

到這邊都是判讀完資料後的結論。接下來我們開始來學怎麼看資料。學起來,一樣資料大家解讀不盡相同,學會讀資料的方式,如果發現什麼異常現象,記得留言跟我分享喔。

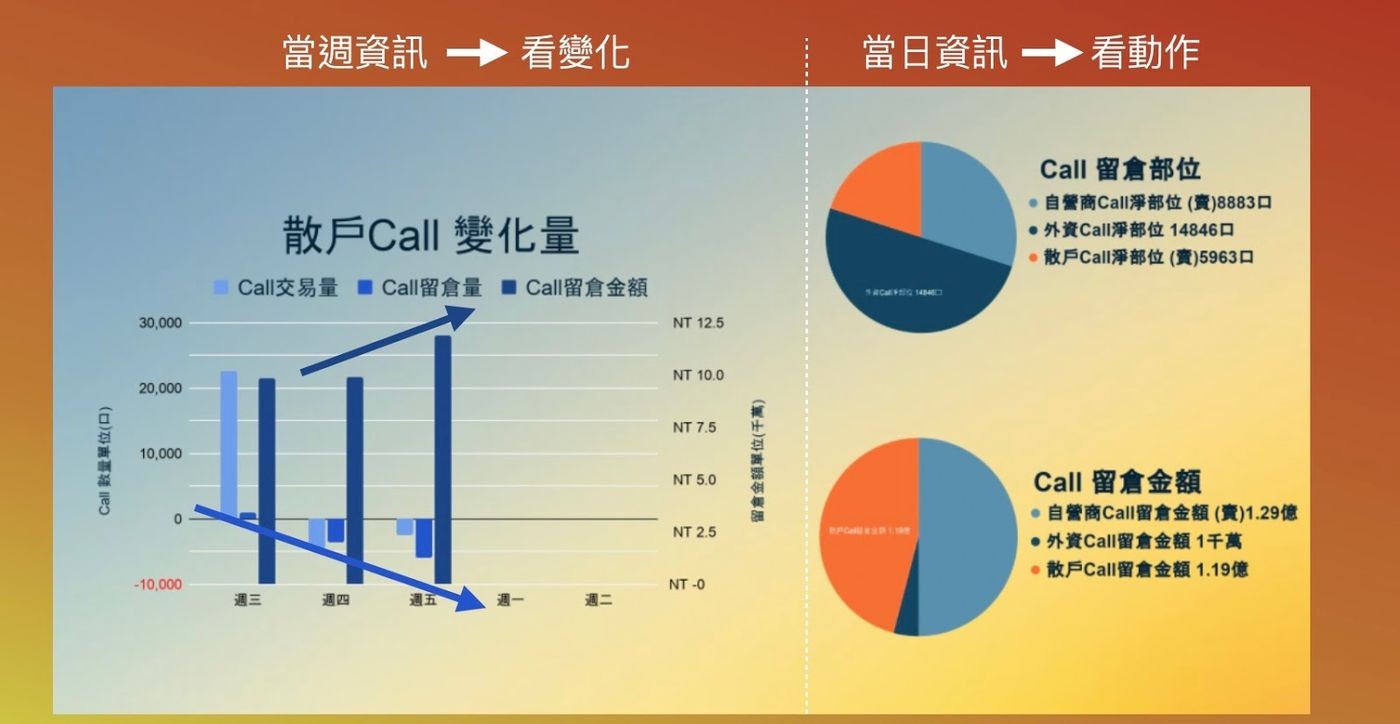

接下來頁面分左右半,左半邊是周選合約開始至今的每日資訊,右邊則是當日資訊,兩邊可以進行比對。有外資、散戶和自營商。從比較圖可以看出很多事情。

先看右邊是當日變化,看看有沒有什麼不尋常,接著比對左邊的連續性變化和大盤走勢,可以知道外資、自營商和散戶的建倉邏輯。

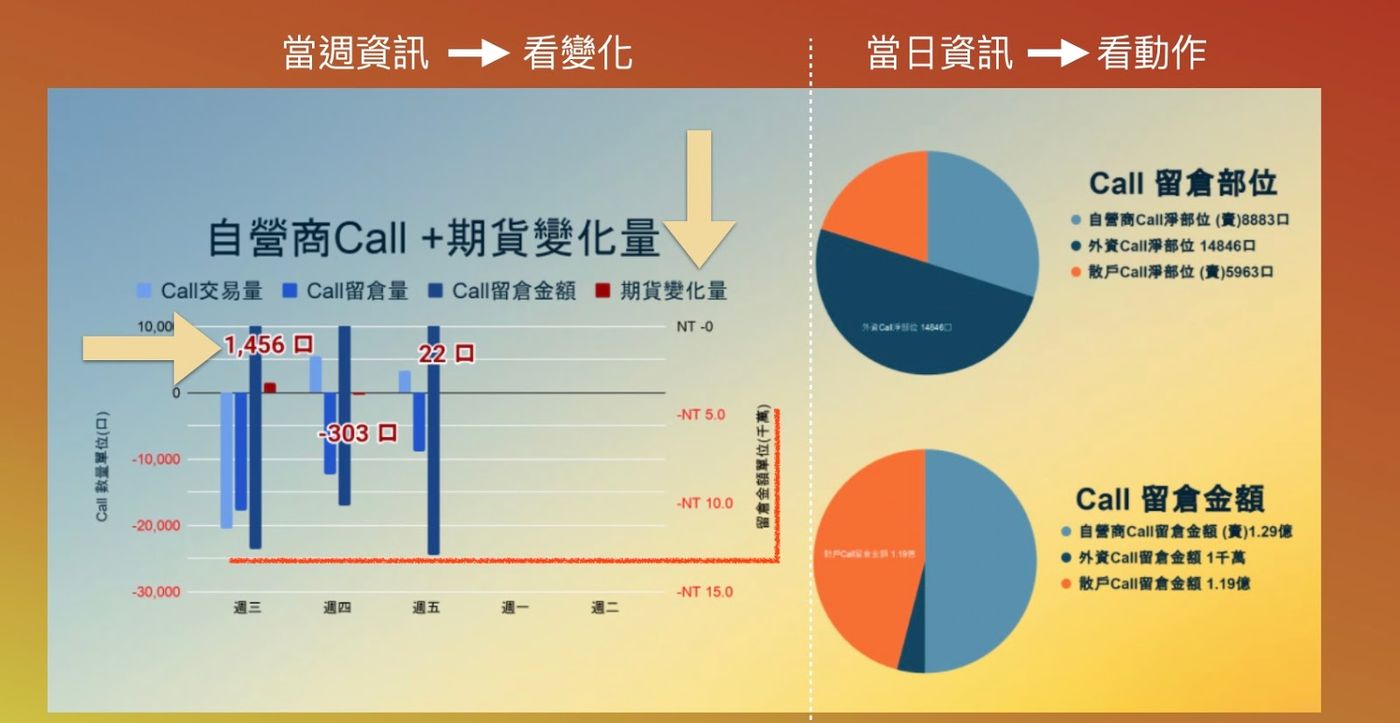

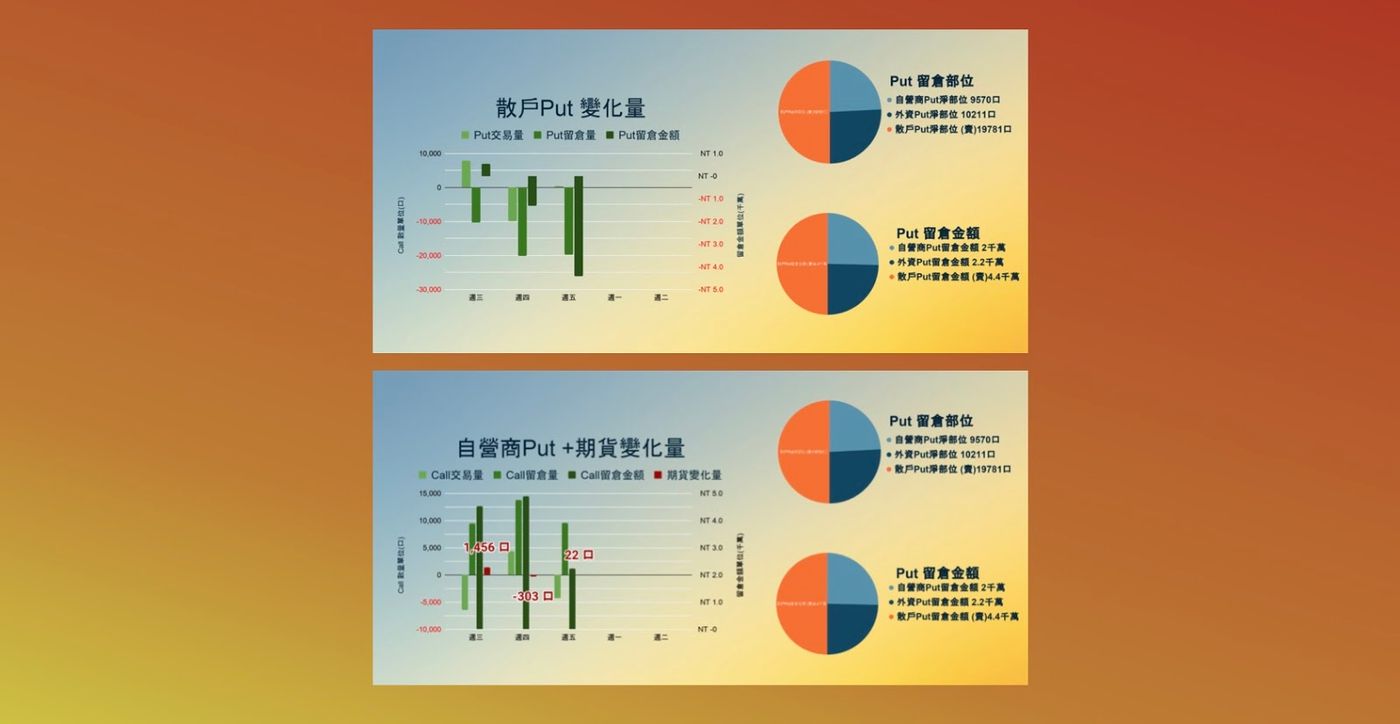

接著看自營商。可以看到自營商頁面我把期貨變化量加進來。

我一再強調,自營商是造市者,他是被迫進入、接受這個部位,有人買它必須賣、有人要賣他必須買。所以自營商的選擇權多空不重要,重要的是他被迫進入這狀態後,怎麼去應對、去避險,移除虧損的風險。所以我們必須看自營商期貨怎麼變化。

(關於自營商造市、外資和散戶的交易動機請參考 《2021選擇權籌碼分析》從交易動機出發,讀懂市場動向!)

來看圖表,因為自營商Call買賣不重要,我們直接看左邊選擇權留倉部位跟期貨的變化。先從留倉金額來看,看右軸(單位:千萬),週三賣了超過1億的CALL,期貨多單增加1456口。接著週四賣CALL金額減少,週五賣CALL金額又增加,所以對沖用的期貨多單跟著減少、週五又增加。

接下來是Put的相關資料,判讀方式一樣,自營商頁面也有加上期貨變化。可以用一樣方式去解讀找出籌碼透露的訊息。

結論

- 透過Call/Put 口數與金額變化,推斷市場動向,但不是進出場依據。

- 避開散戶的標準動作,是邁向小主力的第一步。

- 每日交易為賣、留倉部位為賣,但是留倉金額為正且上升,可推測有人大力買價平合約。

- 相反,每天都買、留倉部位上升,但留倉金額沒增加、可能有人在賣價平合約。

- 自營商的部位不重要,要看持有該部位時自營商避險的方式,才代表自營商對後市看法。有時候也可能保持中立,單純賺取手續費與點差。

- 期貨、選擇權絕大多數都是電腦單,都是自動化交易。所以要從這邊推論出各方意圖其實不算難。

說人話的選擇權課程|紮實知識基礎,帶你聰明解讀市場動向!

經營Youtube頻道幾個月以來,透過回覆上千則留言,我清楚知道大家交易時遇到的問題與解決方法。我將選擇權知識重新編排,用淺顯易懂的方式講解,讓大家輕鬆學會選擇權運作方式,把基礎打好,少走10年操作彎路!

「說人話的選擇權課程」課程著重在2大領域:

- 建倉:認識選擇權基本運作邏輯與點數計算(我發現不熟悉的人不在少數),把基礎打好後,也會花多點篇幅講建倉。

- 調整:加入「不造成本金虧損」為主軸,進行觀念講解。這點我在許多影片都有提到,但是可能自己太習以為常,所以並沒有特別解說,後來發現許多人還是會走「拼一下看會不會過」的投資路線,實在太危險,所以這次課程也把這個觀念加入調整說明中。

歡迎參考我的1分鐘看課程總覽影片,快速了解課程內容與教學風格,現在報名還可使用官網專屬折扣碼「option388 」現省$388,2人同行每人再減$438,一起掌握選擇權操作方式,打造你的專屬長期獲利策略!

立即了解課程:說人話的選擇權課程

延伸閱讀

- 選擇權籌碼分析系列(一)《2021選擇權籌碼分析》從交易動機出發,讀懂市場動向!

- 選擇權籌碼分析系列(二)分辨選擇權大戶和散戶,學會看每日籌碼分析報表(即本篇)

- 選擇權籌碼分析系列(三)與辨別籌碼變化,從反常動作找強烈訊號

- 選擇權籌碼分析系列(四)透過選擇權籌碼看主力真正支撐與壓力

- 選擇權籌碼分析系列(五)看看誰買價平、誰賣價外

常見問題

選擇權籌碼分析從什麼地方觀察出有人大量買進價平合約呢?每日交易為賣、留倉部位為賣,但是留倉金額為正且上升,可推測有人大力買價平合約。

分析選擇權籌碼如何看出有人大量賣價平合約呢?趨勢為買方部位增加、買方留倉部位上升,但未平倉金額沒增家,很可能有人在賣價平合約。

選擇權籌碼分析可以看出自營商對市場的判斷嗎?可以。因為要造市,自營商選擇權未平倉部位不重要,要看持有該部位時自營商避險的方式,可看出自營商對後市看法。

為什麼分析選擇權籌碼對判斷市場有幫助?期貨、選擇權絕大多數都是電腦單,為了幫現貨避險,所以都是自動化交易、較少人為主觀操作,了解各方交易動機後,要從選擇權籌碼回推出各方意圖其實不難。

怎麼判斷選擇權大戶?可以從交易行為來判斷:1. 了解損平點 2. 知道買方留倉風險 3. 資金需求。大戶知道買價平、甚至價內合約勝率才高,但買價平需要較高資金。