日元升息導致美股即將迎來暴跌?普通投資者如何應對

持續了16年的牛市之後,人們對美聯儲降息預期越來越高。之前CPI數據公佈後,降息預期升溫,美科技股開始回調;而本次同樣是降息預期強化,美科技股在跌了一週半後反彈,本質上可以理解降息預期交易下的風格輪動,但背後有個更重要的因素——日元。

昨天,日本央行確認加息15bp。

日元加息對全球市場的主要影響:日本出海的美元資產開始迴流日本。

日元對美股的影響,畢竟是兩個國家的市場,之前確實沒有怎麼關注過其關聯性,直到最近才發現日元的威力居然如此強大。首先我們看一張圖

【日元匯率vs納斯達克】

所以,我之前的邏輯是,

美國降息-->其他國家貨幣升值-->貨幣迴流+美股預期打滿後回調。

直到後來,美股莫名奇妙的大跌以及昨天的大漲,要說美國有啥大新聞,除了財報之外好像也沒有什麼大事,經濟數據和美聯儲降息預期強化威力應該也沒這麼大。

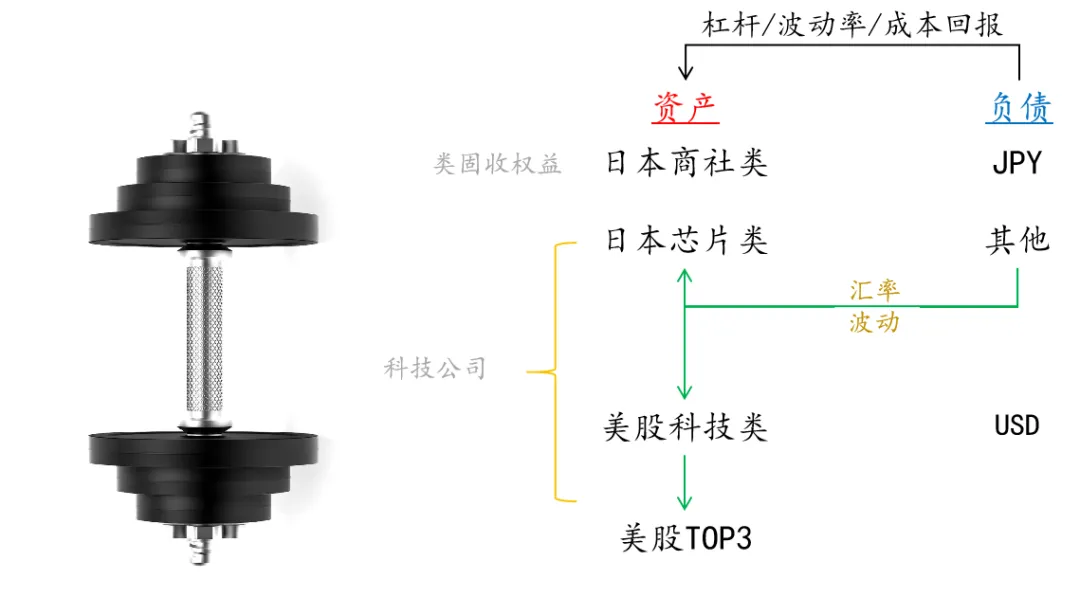

市場上不知道從哪冒出來,說日本央行超預期加息25bp,一下子導致日元開始升值,日元的空頭爲了防止爆倉紛紛迴流,才導致美股大跌,爲什麼日元會影響美股,這就要從日元的套息交易說起,什麼叫套息交易,簡單說,借低利率的錢,去買高收益的資產;簡單說,如果我是一名日本公民,我借錢的利息只有1%,但是我去買美國的債券和股票,收益起碼5%,那就會想着去借日元,買美資產;如果說,此時日元還貶值,相當於贏兩次

而美股爲什麼在上半年如此高估的情況下還在上漲呢,並且上漲不斷從廣泛的科技股縮圈到英偉達這種大股票,核心原因就是,日本年初由於免除了投資收益稅,大家投資熱情高漲,放眼全球,投啥最好呢——投美股,標普500不行了100,100不行了Mag7,7家最大的漲不動了乾脆就英偉達,誰漲得好就投誰。

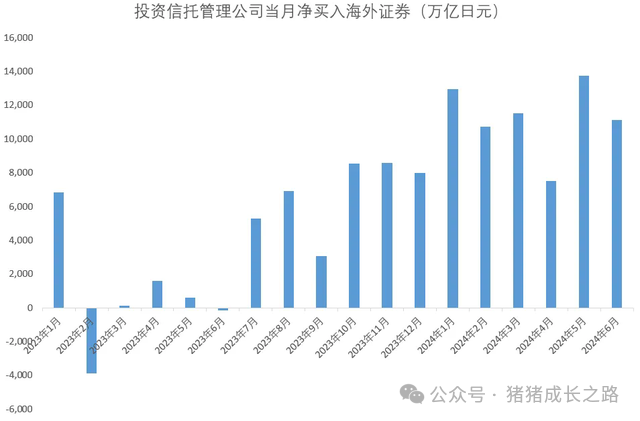

再加上日本融資成本低,日元還貶值,那就上槓杆買美股,關鍵是,由於日元極低的成本,約等於子彈無限資金無限,貸款融資要多少有多少,據統計前面6個月日本海外投資買入超過6.7萬億。

這個玩法是在日元貶值的情況下,可以贏兩次,如果一旦日元快速升值,那上槓杆的投資者爲了避免爆倉不得不賣出美股,資金迴流日本國內,以英偉達爲代表的美股大跌。

讓我們看看實際情況是怎樣呢?

今年早些時候,就在巴菲特大筆減持美股,兌現將近1000億美元之後,消息傳開第二天,日經指數下跌超12%,創出歷史最大跌幅,超過1987年的黑色星期一。同一天,美股盤前交易,也出現了巨幅的震盪,指數差點熔斷。

有沒有發現,爲何全球多數市場基本平靜?只有美國和日本市場經歷了大幅的震動?

第二個問題,更值得討論:在美股巨幅波動的那天,同樣在美股交易的納斯達克中國金龍指數(代表中國在美上市的龍頭公司)爲什麼不跌反漲?一週下來,納斯達克大幅波動,而中國金龍指數一週反而上漲,遠遠跑贏納斯達克?爲什麼會有這種截然相反的表現?

事情還要從幾年前說起。

2020年後,巴菲特先後投資了幾家日本商社。他的方法很特別:在日本以幾乎爲零的利率,借了一大筆日元長期借款。由於巴菲特不願意承擔匯率風險,所以他沒有把錢匯到美國,而是日本借錢投日本,幾家商社當時有3-5%的股息率,等於巴菲特免費賺到了分紅。由於巴菲特的行爲,會有巨大的模仿效應,很多人喜歡炒巴菲特的作業。他投資日本之後,讓人們注意到,日本竟然是最後一個能免費借錢的地方。尤其2021年後,美元連續加息,能零利率地借到日元,相比成本高昂的美元有巨大的優勢。於是,全球投機資金,開始從日本免費借錢,它們膽子大,不怕匯率波動,借了日元,轉投美股。以2020年爲例,當時1美元=100日元,假設華爾街從日本免費借了100日元,然後換成1美元去炒作美股。這麼幹的人多了,標普500就被不斷被推高,1美元變成了1.6美元,按照當下147的美元日元匯率,1.6美元變成了235日元,把欠的100日元還掉,最後零成本賺了135日元。在整個過程中,海外資金賺到了三筆投機收益:

第一,是日元零利率的利差;

第二,是美股的估值泡沫,

第三,是日元貶值的錢。

以上過程,極大地助漲了投機資金源源不斷從日本借錢,然後搬到美股炒作。這解釋了爲什麼日元貶值而美元相對日元升值;解釋了美日市場爲什麼高度聯動;也解釋了,美股七姐妹估值那麼高,但還是有源源不斷的資金,況且,美元利率已經5%了,資金非常昂貴,爲什麼美股的流動性還那麼充裕,錢到底是哪來的?

我們再來看一個證據,答案會更加清晰:日本央行在7月31號,宣佈加息,全球最後一個零利率的貨幣逐漸退出歷史舞臺。就在日本央行宣佈加息的幾乎同一段時間,標普500指數連續下跌三週,日經225指數,複製了幾乎一模一樣的下跌表現。這個證據,有力地解釋了,美股市場上,可能有相當的邊際資金,來自於零利率的日本。當日本加息,日元成本擡高,於是美日市場同時大幅震盪。當源源不斷的免費水管關停,那麼美股極高的估值,很可能就撐不住了。很多人都說美股有泡沫,但它高估不是一天兩天了。爲什麼在這個時候,巴菲特選擇減持美股?也許正是看到了這一點,才選擇在當下這個時點,大比例地減持美股。

美元降息和日元加息,二者疊加,可能給全球市場帶來重要的流動性拐點,全球範圍內的資本流向,很可能會出現階段性的方向轉變。

那麼普通美股投資者如何在這種投資環境下洞察市場,搶佔先機呢?可以考慮老虎證券,富途證券,BiyaPay等合規平臺。BiyaPay能夠幫助投資者直接入金各大海外券商,出入金不凍卡,解除了投資者的後顧之憂。

在這充滿機遇與挑戰的金融環境中,投資者應保持敏銳的市場洞察力和冷靜的頭腦。密切關注國際政治經濟動態,及時掌握最新的政策信息和市場數據,靈活調整投資策略,以實現資產的保值增值。同時,藉助專業的金融機構和投資顧問的智慧,結合自身的風險承受能力和投資目標,制定出科學合理的投資方案,方能在日元匯率的波瀾起伏中穩健前行,把握財富增長的機遇。