PayPal 股價5年內翻倍有戲?深挖增長點,是否值得長期持有?

在我看來,PayPal(納斯達克代碼:PYPL)目前正處於一個有趣的長期風險/回報點,因爲下行風險相對較小,而上行潛力在未來5年內有可能使股價翻倍,前提是股票回購繼續進行,且市盈率恢復到以前的水平。

即使是保守的計算,不考慮過去的高估值倍數,它仍然是一個值得考慮的投資。

值得看好的方面

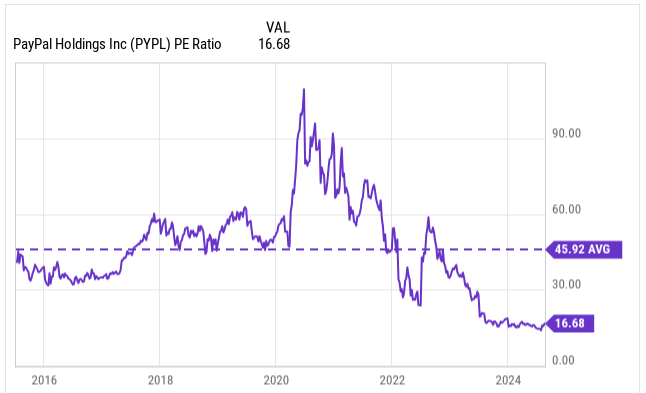

我看好 PayPal 的主要原因之一是,我認爲存在估值倍數擴張的機會。如果公司扭轉局面且市場情緒改善,我認爲30倍的估值倍數是合理的。這主要是由於PayPal品牌的強大,其龐大客戶羣帶來的網絡效應,以及在在線支付市場的市場份額。

股價下跌主要是由於估值倍數的收縮,即使過去5年和10年的每股收益增長率保持強勁。

過去5年的每股收益增長率:14.52%

過去10年的每股收益增長率:17.28%

如果每股收益增長率保持在15%左右,估值倍數上升,那麼這將是一個非常有回報的長期投資。

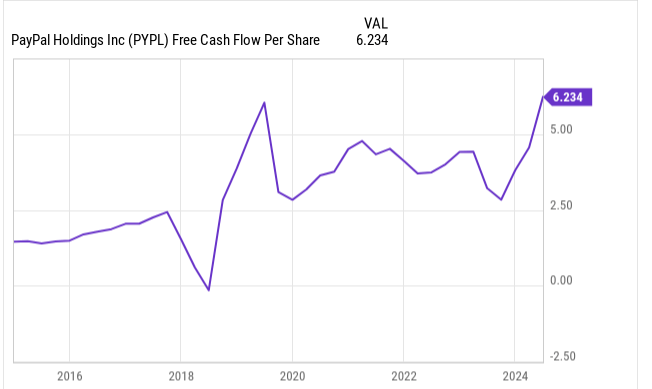

我也對每股自由現金流的發展及其基於此的資本配置非常看好。即使我們考慮到 SBC(股權獎勵成本),我認爲這是一種實際成本,自由現金流的發展仍然非常積極。事實上,5年內每股自由現金流從2.8美元增加到6.2美元,而SBC僅從10.21億美元增加到14.3億美元。因此,自由現金流的增長率遠超過SBC。

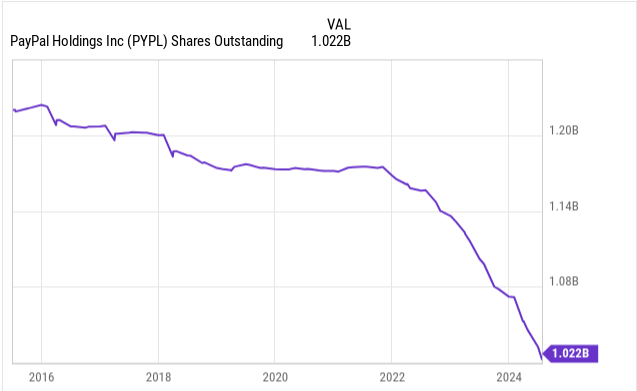

上一節中提到的資本配置是指 PayPal 正在使用部分自由現金流積極回購股票,鑑於當前股價,我認爲這是非常積極的。這些回購可能是 PayPal 長期總回報的最重要驅動因素之一。

我認爲資產負債表也很健康。總債務爲 12.9億美元,不幸的是,比 2019 年的 54 億美元有所增加,由 77 億美元現金和 59 億美元的 ST 投資抵消,總計 136 億美元。

此外,EBIT/利息覆蓋率爲15倍,高於標準普爾500指數的約10倍覆蓋率。因此,PayPal 的資產負債表看起來比世界上最重要的股票指數中的平均公司更強。

淨收入與總債務的比率也很健康,不到4倍。但當然,市場情緒出於某種原因影響了 PayPal 的股價,因此我們也需要關注一些不利的方面。

不利的方面

儘管過去5年和10年的銷售、自由現金流和每股收益增長率都很強勁,但我認爲資本效率在發展中有所下降。事實上,自2019年以來,應收賬款天數從7.7天增加到11.3天,而應付賬款天數則從9.6天減少到2.6天。換句話說,收取銷售款的時間越來越長,而 PayPal 的客戶希望更快得到支付。

此外,活躍賬戶的發展也顯示出競爭對手正在追趕,從2022年12月的4.35億降至TTM的4.29億。不過從好的方面來看,同一時期每個活躍賬戶的支付交易數量從51.4增加到60.9。

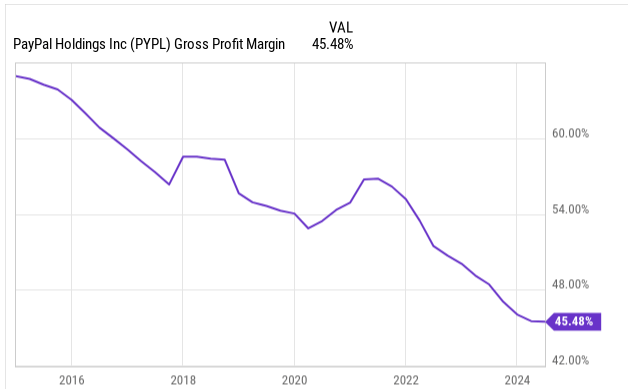

由於快速增長的非品牌部分(如Braintree)的利潤率較低,導致收費率下降,進而引起利潤壓力。當然,這種情況未來可能會改變。例如,Adyen(OTCPK)和 Stripe 是 Braintree 的兩個主要競爭對手,他們都有自己的支付處理系統,而 Braintree 依賴於 Fiserv(FI)。這可能是一個改進的領域。在最後一次財報電話會議中,PayPal 的管理層已經暗示,他們更傾向於專注於利潤率較高的業務,而不是支付量的增長。

一位名爲 Jevgenijs Kazanins 的 Twitter/X 賬戶還對 Adyen 和 Braintree 的支付量增長進行了比較,顯示Adyen在美國表現非常好。雖然在23年第一季度兩者的增長率都是30%,但在24年第二季度 Adyen 達到45%,而 Braintree 僅爲19%。我認爲這表明 Adyen 是一個需要認真對待的競爭對手。

總的來說,Adyen是一家非常有趣的公司,這也是爲什麼我覺得PayPal的故事有趣,因爲有時市場情緒並不符合公司的實際價值,這創造了機會。

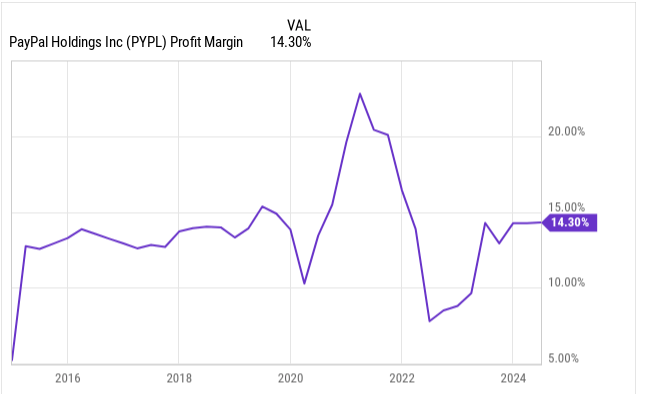

然而,PayPal 經常受到批評的利潤率和收費率發展影響比許多人認爲的要小,過去10年的利潤率相對穩定,表明PayPal在毛利率較低的情況下,其成本效率表現良好。

而在我看來,自由現金流和利潤率的發展比毛利率的發展更重要。歸根結底,重要的是有多少自由現金流可用以及如何使用,而不是毛利率是多少。

但我想補充一點小批評,即內部人持股僅爲0.21%,我認爲這一比例較低,我希望內部人能擁有更多股份,使其利益與股東利益更加一致。

PayPal 的估值

我想展示我的悲觀預測、基本預測和我認爲在5年內可行的樂觀預測,以評估這項投資是否有吸引力。對我來說,有吸引力意味着100%的上漲空間,即接近每年15%的回報。

這是基於310億美元的營收,2024 年 8 月底 70 美元的當前股價以及 5 年內流通股減少至 9 億股的情況。

這裏取決於對 PayPal 能否再次讓市場認爲更高的估值倍數是合適的有多大信心。我認爲PayPal在未來五年內減少流通股數量並增加收入的可能性相當大。但增長的速度是一個大問題。我傾向於認爲,最可能的情況是介於基本案例和樂觀案例之間。

安全的資產負債表防止了下行風險,在快車道或品牌和非品牌部分的增長機會以及當前的低估值,使 PayPal 在我看來具有吸引力,我這一論點的關鍵是市場情緒改變是由估值倍數的擴張引起的。

但同時,超出預期的回購也可能對投資產生積極影響。因此,我相信,由於強勁的自由現金流,積極的機會大於下行風險,實現100%或更高的上漲空間是可能的。特別是因爲我選擇了相對保守的流通股數量減少和退出倍數,以獲得額外的安全邊際。

結論

由於估值處於歷史低位,且有強勁回購和倍數擴張的可能性,PayPal在未來5年內可能會產生非常強勁的總回報,理想情況下甚至超過我的樂觀預測。因此,我認爲它基於持有5年以上的買入持有策略是有吸引力的。

Like my work? Don't forget to support and clap, let me know that you are with me on the road of creation. Keep this enthusiasm together!