真實通脹率低於預期,美聯儲降息在即!

摘要

S&P 500 指數在 PCE 數據發佈後雖一度下跌,但最終收復了大部分失地,保持了看漲的走勢。

通脹指標顯示實際通脹率較低,提高了美聯儲降息的可能性。

即將發佈的就業報告將影響利率變動概率和市場走勢,理想的結果是適中的“Goldilocks”數字。

儘管短期內可能會有更多波動,但經濟增長和更寬鬆的貨幣政策應有助於高質量股票價格上漲。

我經常發佈有關 S&P 500 "SPX" (SP500) 的更新。我的最新報告於 5 月 27 日發佈。今天,我對 SPX 保持短期謹慎、中期和長期看漲的態度,特別是對高質量的“頂級”股票。

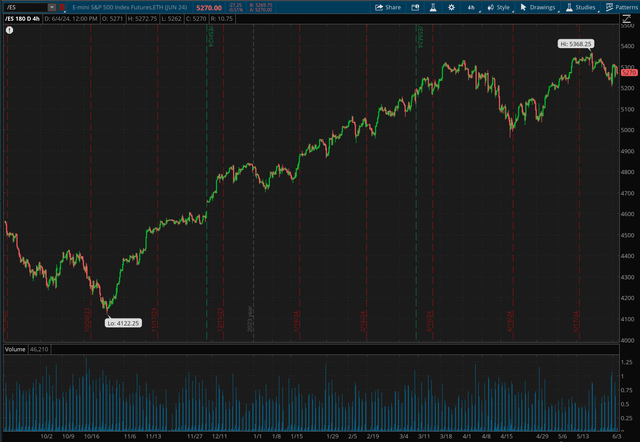

上週五,SPX 在 PCE 數據公佈後的交易時段經歷了劇烈波動,下跌約 2%,但在尾盤交易中收復了大部分失地。然而,今年“五月賣出並離場”的策略並未奏效,因爲 SPX 在四月份的小幅回調後大幅反彈。

關鍵問題在於此次回調/整合階段是否即將結束,從而提供新的高點,或者 SPX 和股票市場是否還有進一步下跌的空間。

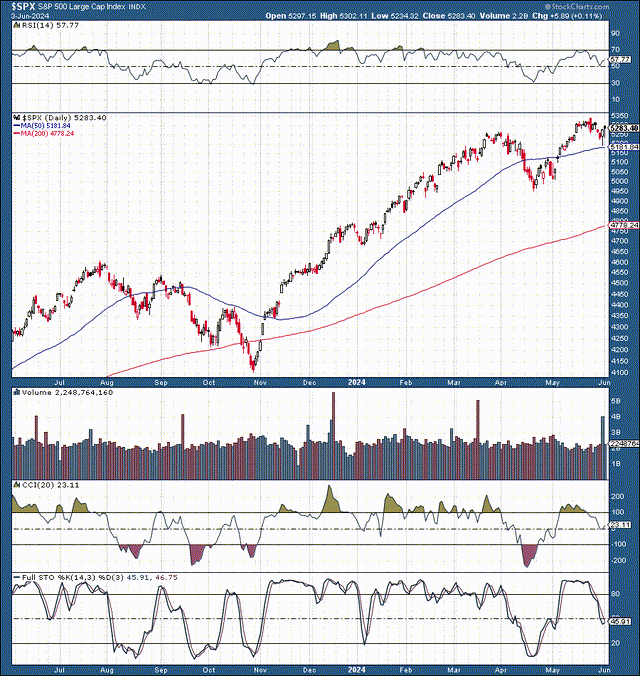

關鍵的技術逆轉

SPX 在 5,180-5,200 的關鍵支撐位附近反轉。這一關鍵區域與重要的 50 日均線重合。雖然 SPX 可能在 5,300-5,200 區間進行整合,但主要均線仍呈現強勁的上升趨勢。如果 5,200 支撐位明顯跌破,SPX 可能會重新測試 5,000 支撐區。

好消息是,阻力位仍在 5,300-5,350 區間,一旦突破初步阻力,SPX 可以升至 5,500 或更高,這表明指數的前景依然樂觀。基於長期的基本面和技術面,我的年終 SPX 目標在 5,800-6,000 區間。

通貨膨脹持續進展

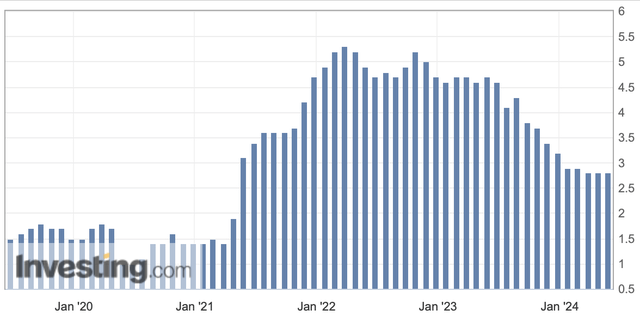

如預期所料,最近的核心 PCE 爲 2.8%,優於上月的高於預期數據。這表明我們經歷了一次暫時的通脹上升期,現在可能會看到持續的改善。此外,我們在 CPI 和其他通脹指標中也看到了類似的(高於預期的暫時增長)。

然而,最近的 CPI 數據也優於預期,顯示通脹在多方面持續改善。

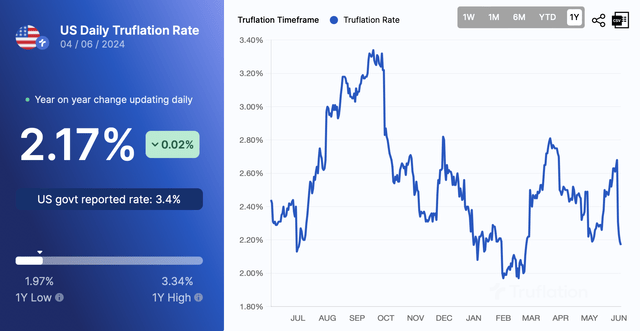

真正的通脹率可能是多少

真實通脹率可能低於 CPI 和 PCE 所顯示的。雖然 PCE 和 CPI 是滯後的政府通脹指標,但 truflation 更像是一個實時的(獨立的、非政府的)通脹指標。Truflation 顯示通脹率約爲 2%,這相對較低,接近美聯儲 2% 的目標區間。

這表明 CPI 和 PCE 可能會降至 2% 區間,美聯儲可能很快會開始降息。

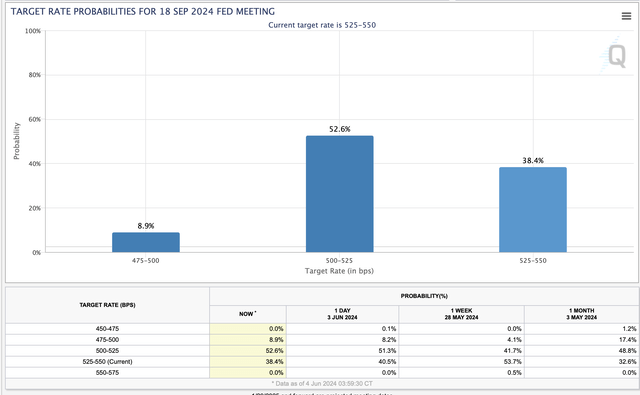

降息概率正在增加

9 月 FOMC 會議或更早的降息概率已超過 60%,顯著高於一週前的 45%。自從好於預期的 CPI、PCE 和其他關鍵數據公佈以來,降息預期有所增加。這一趨勢向好的方向發展,隨着未來更多好於預期的經濟數據發佈,美聯儲的降息概率應該會繼續增加。

而且美聯儲降息的預期可能會對股市產生了顯著影響。近期的通脹數據顯示,真實通脹率低於預期,市場通常對降息持積極態度,因爲這意味着借貸成本降低,企業盈利能力增強。

降息的預期推動了投資者對高質量股票的需求,尤其是在技術和創新驅動的行業,比如人工智能行業:英偉達、英特爾、微軟、AMD等。降息還可能增強市場的流動性,進一步支持股市的上行趨勢。

然而,降息預期也會引發短期的市場波動,因爲理智的投資者會對美聯儲的每一個信號進行密切關注,通過所在的券商平臺監控目標股票行情,考慮交易決策。

下一個關鍵數據是週五的就業報告。

關鍵就業報告

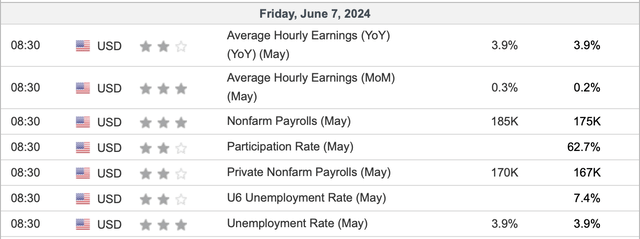

週五的就業報告將是關鍵,可能會影響降息概率並推動市場。預期是 185K,上個月的讀數是 175K。上個月的讀數略低於預期,是建設性的,我們希望看到另一個適中的就業報告。

如果就業人數在 100-175K 之間,市場應該會有積極反應,因爲這將顯示勞動力市場略有軟化,提高降息預期,同時保持勞動力市場的高度彈性。

我們希望避免超過 200-225K 的讀數,這可能會降低降息概率。也希望避免過低的就業數據,因爲這可能表明勞動力市場惡化,增加對經濟硬着陸或衰退的擔憂。

討論盈利情況

我們最近迎來了一個非常成功且富有成效的收益季,許多頂級高質量的公司超出了收益預期,並對 2024 財年及以後給出了樂觀的指導。

此外,我們還看到金屬、替代能源和其他建設性領域的反彈,表明未來經濟增長有所改善,與 AI 相關的股票和其他增長領域繼續表現強勁。

雖然大多數關鍵收益季已結束,但我們期待下一個收益季,並且我預計我們將看到更多優秀的結果。

估值檢查 - 標準普爾 500 指數昂貴嗎?

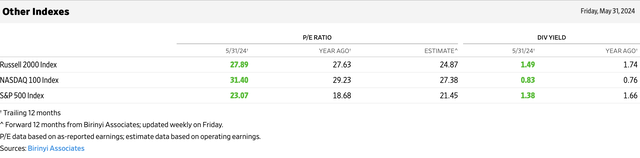

儘管 SPX 的市盈率(TTM)約爲 23,但其遠期市盈率約爲 21.5。這表明,由於長期增長前景良好以及未來幾年更加寬鬆的貨幣環境,我們可能會看到 SPX 進一步升值和市盈率的擴大。

此外,納斯達克 100 的市盈率(TTM)約爲 31.4,其遠期市盈率約爲 27.4,這表明有相當大的增長潛力和超額收益的前景。

小型和中型股票的遠期市盈率特別低,約爲 25,這表明它們在未來可能表現優異。

結論——反彈可以持續

自 2023 年秋季調整的底部(從低谷到高峯 30%)以來,SPX 走過了很長一段路。雖然幾周前我們看到了一次小幅回調,但未來可能會出現波動和短暫的動盪。如果 SPX 的 5,200 支撐位明顯跌破,可能會重新測試 5,000 水平,最壞情況下可能會測試 4,800 附近的支撐位。

儘管短期內可能會出現波動,但重要的是要記住 SPX 仍處於長期上升趨勢中。通脹進展、經濟韌性以及美聯儲潛在的降息等多個積極因素可能在未來幾年推動高質量股票顯著上漲。

不斷改善的增長環境以及更加寬鬆的貨幣政策應使高質量公司能夠增加銷售並改善收益。此外,許多公司應受益於 AI 現象(無論是直接或間接),這應轉化爲更高的效率和更大的盈利能力。

因此,股票和其他頂級風險資產可能繼續升值,使 SPX 在年底前達到我預測的 5,800-6,000 區間。

文章來源:Seeking Alpha

編輯:BiyaPay 財經