去中心化金融穩定幣(DeFi Stablecoin)

導論

當我們上網在查「什麼是穩定幣」時,我們通常會得到很多不太正確且誤導的資訊。

通常會看到類似以下這樣的解釋:

所有穩定幣都是與另一項資產/貨幣掛勾。

所有穩定幣都屬於以下類別:

法幣抵押(fiat-collateralized)、加密貨幣抵押(crypto-collateralized)和演算法。

我打了這篇文章一部分是整理我讀過的文章或看過的影片,一部分是想與對加密貨幣有興趣的各位分享穩定幣到底是什麼。

那什麼是穩定幣?它們在 DeFi 中的作用是什麼?它們為何如此重要?以及它們目前的狀況。

穩定幣是如何創建的以及它們背後的經濟學,它可能是區塊鏈整個拼圖裡最重要且最有趣的部分。這篇文章將帶你進入「穩定」的不穩定旅程。

目錄

什麼是穩定幣?

什麼是購買力?

為什麼我們重視穩定幣?

類別與剖析

各種不同的穩定幣

穩定幣到底有什麼作用?

常見的一些問題

結論與個人想法

1/什麼是穩定幣?

非波動性的加密資產。

穩定幣是一種相對於市場,購買力波動很小的加密貨幣資產。

「非波動性」也就是加密貨幣資產的購買力能在很「長」一段時間內保持「相似」。因為「相似」和「長」非常是主觀的,因此穩定幣是否穩定因人而異的。

2/什麼是購買力?

購買力是指一種貨幣可以購買的數量。如果今天和十年後一美元可以買一盒蘋果,我們會說該貨幣的購買力在十年內保持穩定。如果十年後一美元只能購買半箱蘋果,表示美元的購買力減半。

價格波動很大的資產不會被視為穩定幣。大多數加密資產本質上是波動的,或者有可能波動。

3/為什麼我們要重視穩定幣?

這個問題就等於在問為什麼我們重視貨幣一樣。

在日常生活中,低波動性的貨幣非常重要有以下三個原因:

價值儲存 (Storage of Value):

使我們可以累積財富或以物易物。將台幣存入銀行帳戶就是將其用作價值儲存手段。記帳單位 (Unit of Account):

衡量事物價值的一種方法。當你去7–11看到架上商品都有各項的價位。台幣就像一個記帳的單位。交換的媒介 (Medium od Exchange):

大家認同的交易方法。當我們使用台幣買東西的時後,台幣就是我們的交換媒介。

實現以上三種目標的貨幣能讓我們的日常生活更有效率。

目前大多數加密貨幣資產(如以太幣或比特幣)並不能很好地實現這三個目標。如果有加密貨幣電商,然後價格以以太幣或比特幣作為記帳單位。這一週的價格,可能是前一周的兩倍。這樣的高波動性是一個很糟的記帳單位。

以上基本的解釋到這裡,讓我們更深入的探討穩定幣。

4/ 類別與剖析

首先,要創造或是使用穩定幣,我們必須先瞭解以下 3 種主流類別的穩定幣:

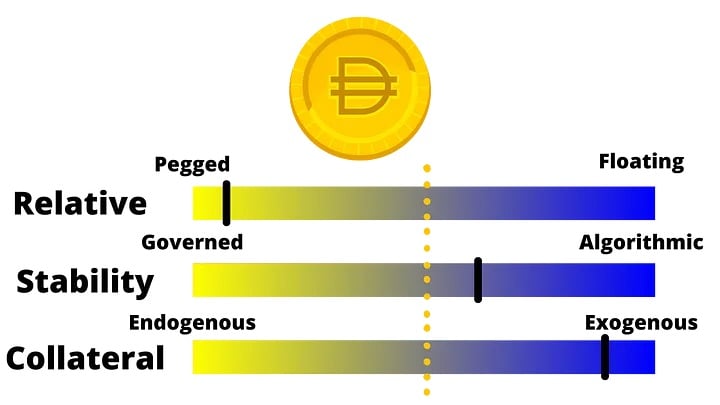

相對穩定性 (Relatively of Stability):掛鉤 / 錨定或浮動。

穩定機制 (Stability Mechanism):治理或演算法。

抵押品類型 (Collectral Type):內源性或外源性。

這些類別各自都是頻譜,也就是說代幣可以更加算法化或更受其穩定性方法的治理。抵押品類型,它可以是更多的外源性或更多的內源性。取決於其實施情況,可以是更多的錨定性或是浮動性。

以下是這三種類型的解析:

相對穩定性(Relatively of Stability)

首先我們需要知道我們將穩定幣與什麼進行比較而穩定。

掛鉤 / 錨定(Anchored / Pegged)

製作穩定幣最簡單的方法之一是將其支援或與大多數人認為「非波動性」的另一種資產掛鉤。

錨定穩定幣的工作方式是它們有一個智能合約或服務,其中規定我們可以隨時將您的穩定幣交換為其基礎抵押品。借助我們與美元掛鉤的穩定幣,您可以將 DAI、USDC 或 USDT 兌換成等值的美元。

例子:DAI、USDC、USDT、FRAX、UST(已經倒了)

浮動(Floating)

浮動穩定幣使用數學和其他機制來維持購買力的穩定。

代幣可以走「非波動性」路線,並遵循「偽指數」之類的路線,並創建一種穩定幣,其購買力隨著時間的推移保持相對相同,而無需與另一種資產掛鉤。相對而言,代幣仍然會非常緩慢地跟隨當前的市場狀況而保持穩定,但能夠抵抗市場的快速上漲和下跌。在金融市場中,當市場波動時,它是穩定的,但當變化緩慢時,它是流動的。

例子: RAI

穩定機制(Stability Mechanism)

穩定機制是代幣維持穩定的方式。

從演算法到治理的範圍內,有兩種形式:由演算法 100% 自動化,或是有某種形式的人工干預。

治理(Governed)

受治理的穩定幣是由中央發行人選擇何時鑄造和銷毀代幣的穩定幣。目前,Governed可以發揮到極致,由一個人進行鑄造和銷毀,但如果有 DAO 來投票決定何時鑄造和銷毀,那麼這樣的穩定幣將更具演算法性。 Maker 協議,就說明了演算法穩定幣如何擁有多個受治理的特性,因為 DAO 控制協議的大部分運作方式。

中心化的穩定幣有時候很容易歸為受監管的類別,因為非鏈上的實體控制著它們的鑄造和銷毀。

例子:USDC、USDT、TUSD

演算法(Algorithmic)

使用獨立的代碼或演算法以,並以特定方式決定鑄造和燃燒來維持穩定性。

這種方法通常也可以稱作「供給機制」或「鑄幣銷毀機制」。不過這些演算法因為彼此緊密相連,所以運作模式差異很大。

例子:DAI、FRAX、RAI、UST

小結論

代幣可以同時具有演算法和治理機制。

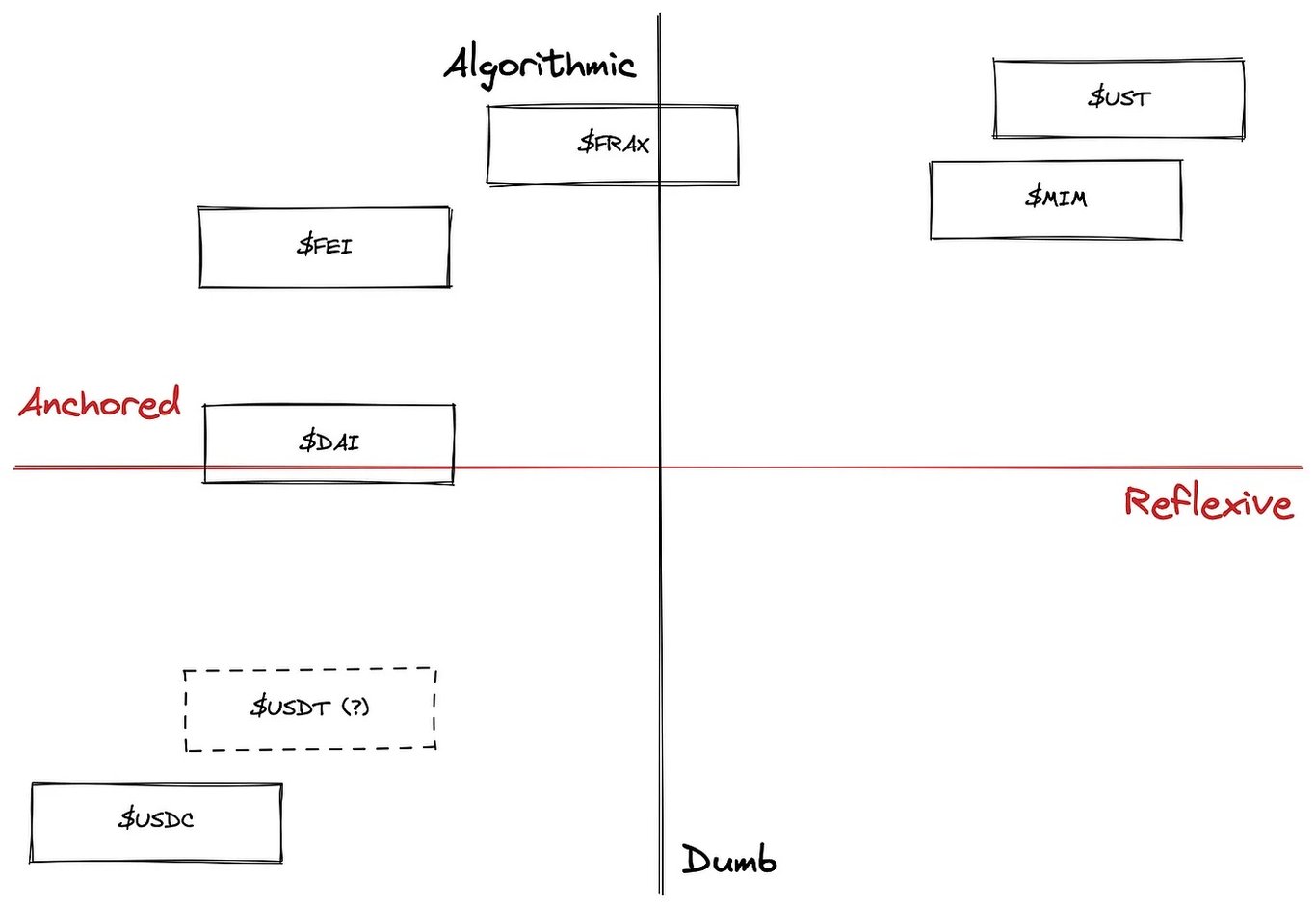

The Dirt Roads 的文章對大眾常見的穩定幣以及它們在該範圍內的位置進行了很好的歸類。他很有趣地了使用「dump」作為「演算法」的反義詞。

接下來我們來討論圖裡的 anchored 與 reflexive。 如果我們看一下經典分類的「法幣抵押」穩定幣,它們幾乎都屬於鑄造機制的「受監管治理」方面,因為有某個單一實體在進行鑄造。像 DAI 這樣的加密貨幣抵押代幣有一個治理流程,但在演算法治理範圍內更具演算法性。

抵押品類型(Colllateral Type)

抵押品類型是穩定幣最後一環也是最重要的。協議使用的抵押品有兩種類型,即「內生性抵押品」(endogenous)和「外源性抵押品」(exogenous)。

內生大致是指抵押品嵌入在協議中,外源是指抵押品與協議完全不同。

這兩種抵押品類型的定義可能有點複雜,但幾個簡單的判別方式是:

如果穩定幣失敗,基礎抵押品是否也會失敗?

創建抵押品的唯一目的是作為抵押品嗎?

協議是否擁有基礎抵押品的發行權?

以上三個判別,

答案如果:

是,那就是內生的;

例如:UST 、FRAX(某種程度上)。

不是,那就是外源的。

例如:DAI、USDC、RAI。

大多數人傳統上提到演算法穩定幣時,他們所害怕的正是這種內生方案。 大多數穩定幣協議都是 1:1 或超額抵押的,這意味著它們支持穩定幣的潛在價值比鑄造資產的總和還要多,而內生性抵押協議通常可能抵押不足。 FRAX 的有趣之處在於它的抵押品規模是浮動的,並且部分抵押品不足。根據當前的市場狀況,它可能變得更加外生或內生。

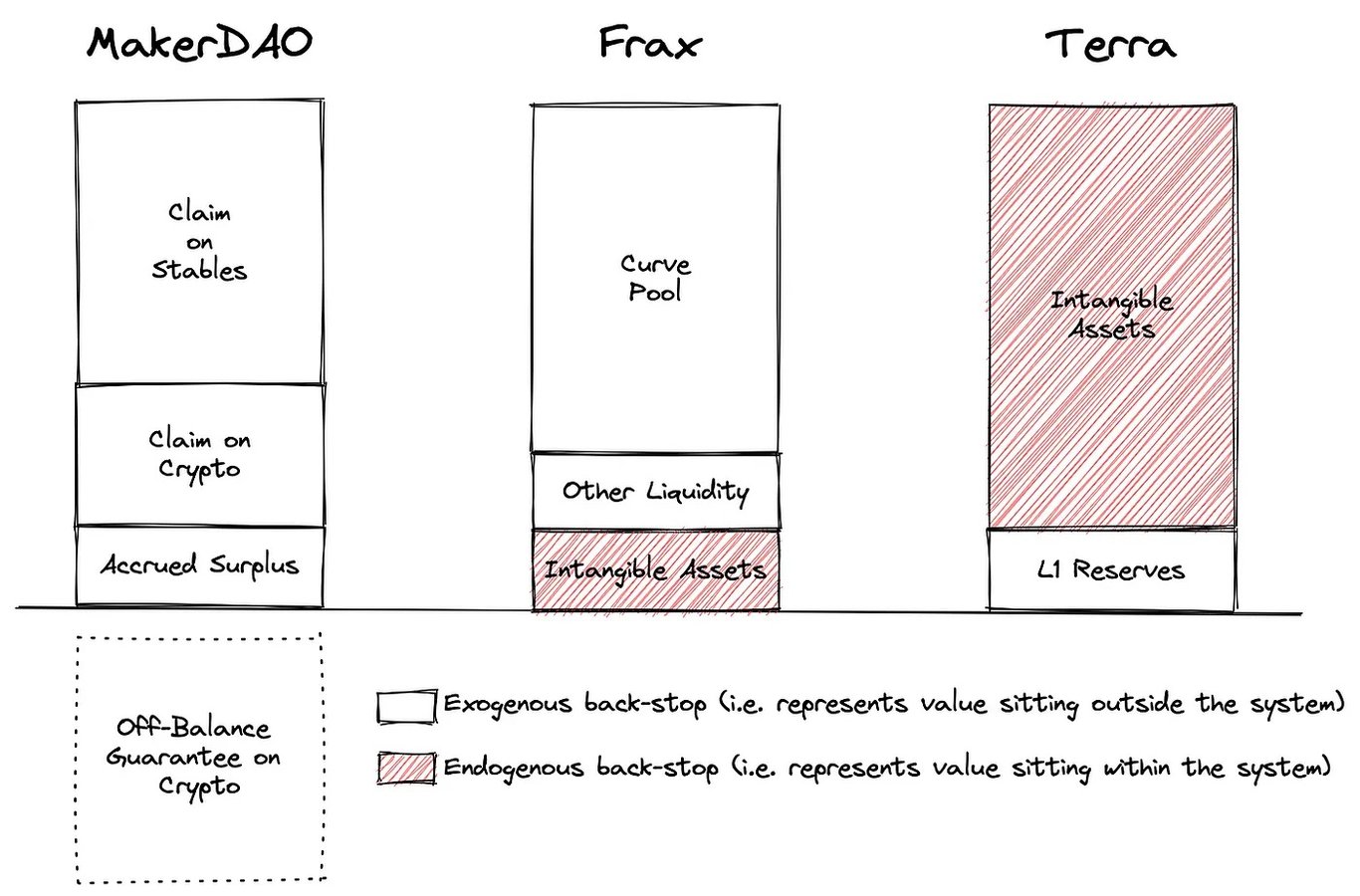

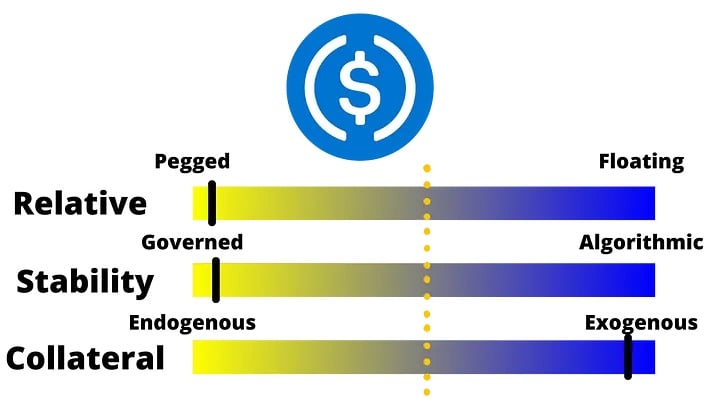

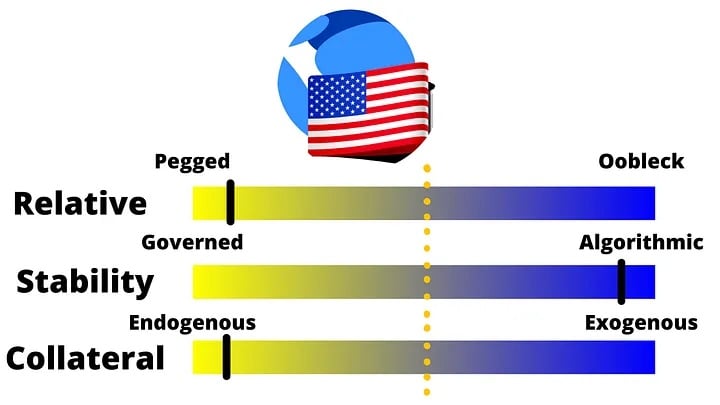

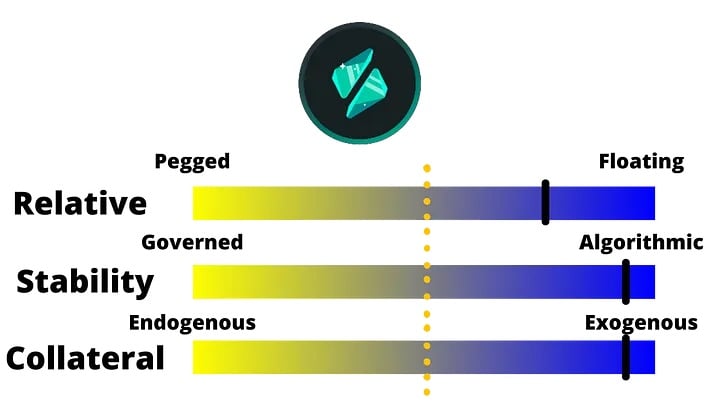

下圖展示了 FRAX、DAI (MakerDAO) 和 UST (Terra)。

當您使用內生抵押品時,您可以使用稱為鑄幣稅份額(seigniorage shares)的穩定幣架構。Robert Sams 的連結論文是當今推動許多穩定幣創建的最具影響力的論文之一。

鑄幣稅份額背後的想法是,您通常擁有兩種代幣,一種是穩定的代幣,另一種是「吸收」波動性的代幣。

它源自於以下想法,以下任一情況都需要代幣:

1. 交易價值(交換媒介)

2. 成長投機(價值儲存)

其帳戶單位效用不會產生對代幣的需求-因為您只需要代幣作為基準,而無需實際持有代幣。

5/各種不同的穩定幣

常見的穩定幣有以下幾種:

1. Maker Dao / DAI

掛鉤、演算法、外源性。

⇒ 使用無需許可的超額抵押來維持掛鉤。如何運作?

⇒ 存入 ETH,鑄造 DAI(您只能鑄造少於您存入價值的 DAI)(2%的穩定費用)抵押債務部位:

⇒ 如果你想拿回ETH,你需要將DAI 返還給智能合約,然後智能合約將銷毀你的 DAI。清算:

⇒ 如果你無法支付穩定費或 ETH 價格暴跌,而現在我們抵押品的價值低於我們鑄造的 DAI 的價值,別人可以清算我們。

⇒他們可以拿走我們的抵押品ETH。

2. USDC

1 USDC = 銀行中的 1 美元。

掛鉤、受監管、外源性。

3. LUNA/UST (已經倒了)

掛鉤、演算法、內生性

4. FRAX

掛鉤、演算法、外源和內生的混合

5. RAI

浮動的、演算法、外源性最小、僅 ETH 抵押品 擁有穩定的購買力,而不是與其他資產掛鉤。

它的演算法本質上是與中心化相反的,所以它為一種去中心化的穩定幣。

如何運作?

以 ETH 存入,並以 RAI 鑄造(0.5%的穩定費)

⇒出售 RAI 以獲得更多 ETH

6/穩定幣到底有什麼作用?

什麼是最好的穩定幣?

⇒ 首先我們要知道,對象是誰?中心化治理的幣種。

⇒ 如 USDC、USDT、TUSD,顯然有中心化的問題,有點違背了 web3 的初衷。DAI、FRAX、RAI 。

⇒ 演算法穩定幣對於非幣圈的人來說可能感覺未經測試,而且與它們所需相關的費用可能有點嚇人。

衍生出一個比較有趣的議題:

最適合普通人的穩定幣可能不那麼重要,最適合富人的穩定幣可能更重要。

7/常見的一些問題

演算法穩定幣,我們會看到與鑄造硬幣相關的某種費用?

⇒ 協議確實從這些穩定幣的系統中賺錢。為什麼需要收費?這樣好嗎?

⇒ 他們需要金錢來維持、激勵貨幣的穩定性或金錢來改進。我們散戶是支付這些費用來鑄造代幣並保持其流通的人嗎?

⇒ 答案是否定的,但有人必須付費才能鑄造這些硬幣,並且經常持續付費。如果收取百分之一的費用,其中一些穩定幣的市值將達到數十億,而市值是 10 億,我們談論的是 1000 萬美元。普羅大眾每年要集體支付 1000 萬美元來維持這些流通嗎?

⇒ 否,所以普通人印刷這些並不是為了實現貨幣的三種功能。

那麼到底是誰在鑄造這些穩定幣?

這裡進行一個思想上的實驗:

如果我有已經梭哈 ETH 作為投資,但我還想要更多。

我可以怎麼做?

⇒ 我可以將我的 ETH 放入這些穩定幣協議中,獲得鑄造的穩定幣,然後出售該穩定幣以獲得更多 ETH。槓桿投資、保證金交易

⇒ 這本質上是 Web3 的等價物。

8/ 結論與個人想法

為什麼穩定幣很好?

⇒ 我們需要前面提到貨幣的 3 種功能為什麼要鑄造穩定幣?

⇒ 投資者希望進行槓桿押注大多數穩定幣平台都將此作為鑄造穩定幣、增加風險敞口或最大化您在某些加密資產上的頭寸的最大原因之一。

對於經驗豐富的投資者來說,這根本不是什麼新信息,這就像基礎投資課程一樣。我知道這聽起來很詭異,因為我們需要穩定幣來實現三種功能的貨幣,但這並不是穩定幣被鑄造的原因。

儘管我真的很喜歡 RAI ,也期待它某一天可以當作人們的穩定幣,但 DAI 市值可能更高的一個原因是,投資者更喜歡槓桿機會,而不是 RAI 提供的槓桿機會。或許有其他原因,不過這可能是很大的因素。

穩定幣的鑄造量取決於投資者認為他們可以使用該穩定幣來獲得更多真正想要的資產的程度。

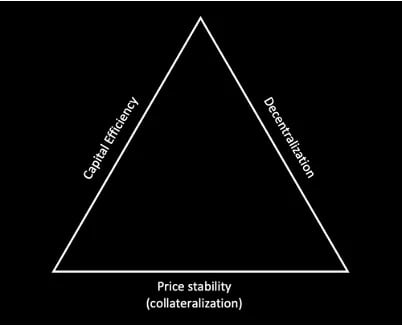

很多人在看待穩定幣時都認為有一個三難困境。

穩定幣是確保 Web3 正常運作的一個極其重要的部分。我們需要一種穩定幣,讓人可以在沒有高波動性的情況下進行交易的代幣。

我們已經討論了很多,但穩定幣僅僅是兔子洞的一小部分,並不是真正的結束。感謝你閱讀到這,希望這篇有讓你了解一些穩定幣的概念,也希望哪天能在兔子洞裡遇見讀者們!