那些收入百万的NFT收藏者都做对了什么

封面图片来自网络

根据调研机构 Chainalysis 的最新报告,非同质代币 (NFT) 市场今年已激增至 270 亿美元,一跃成为的加密货币市场最重要的分割之一。这份报告还揭示了头部盈利能力最强的数字藏家与其他腰部尾部藏家在收藏策略方面有着本质的区别。

今年,NFT 击败 cheugy (G世代用来形容前辈老土)成为柯林斯词典的“年度词语”。与NFT一同成为“年度词语”提名候选词的还有 Pandamic(大流行),climate anxiety(气候焦虑)以及 Metaverse(元宇宙)。

现在每当人谈起NFT时,依然提及数字艺术家 Beeple 在今年上半年 6900 万美金的佳士得艺术拍卖。但NFT的应用领域早已超越了数字收藏品和艺术作品,并在音乐、游戏、虚拟房产等领域遍地开花。

元宇宙概念的兴起,更是为火爆的NFT交易市场加码,一种通过投资活跃在 NFT 领域上市公司的ETF也已经上市交易,让更多的投资者可以了解并接触到该领域。

作为最受欢迎的NFT交易市场,OpenSea 在2021 年已收到价值超过 160 亿美元的加密货币(截止到Chainalysis的报告撰写)。而活跃在 OpenSea 上的头部交易者们,显然有较为明显的倾向性和套路。本文将分享 Chainalysis 报告中的关键数据来对 OpenSea 上的 NFT 藏家偏好进行了解。

散户占主导的NFT交易市场

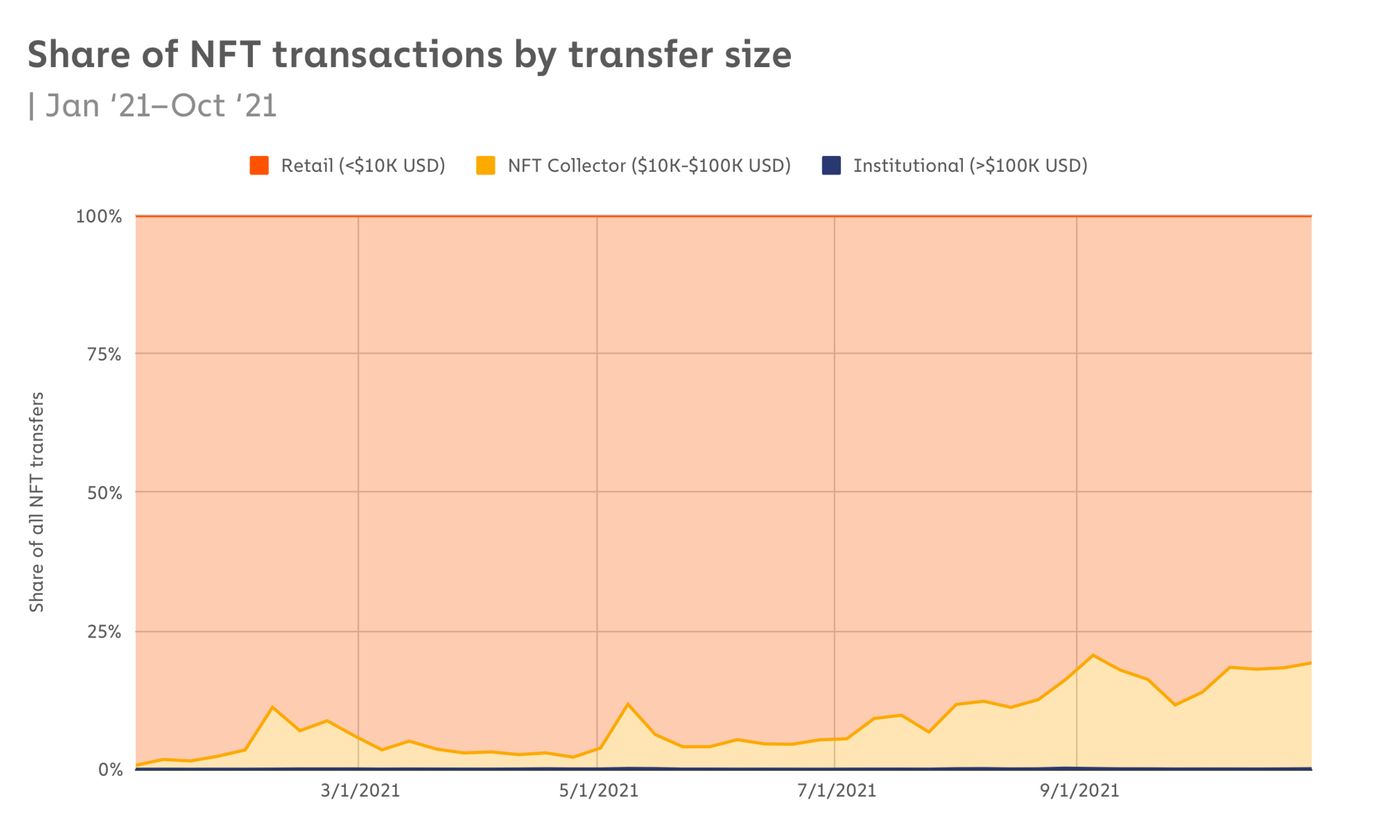

与大部分传统金融交易相仿,在整体的加密货币交易市场中,机构投资者占了绝对的主导地位。但NFT却例外,作为特殊的加密货币产品,散户(交易金额少于1万美金)是最活跃的市场参与者。

从Chainalysis的数据来看,在所有的NFT交易中,来自散户的交易占NFT交易市场的81%。随着NFT市场受到越来越多的名人和富人追捧,NFT收藏家(交易金额大于1万美金而小于10万美金)的交易占比从3月份的6%增长到9月份的19%,大额交易越来越普遍,NFT正逐步摆脱“投机者自嗨游戏”的标签。但NFT机构投资者(交易金额大于10万美金)仍对其有所保留,交易发生次数在整体市场中低于1%。

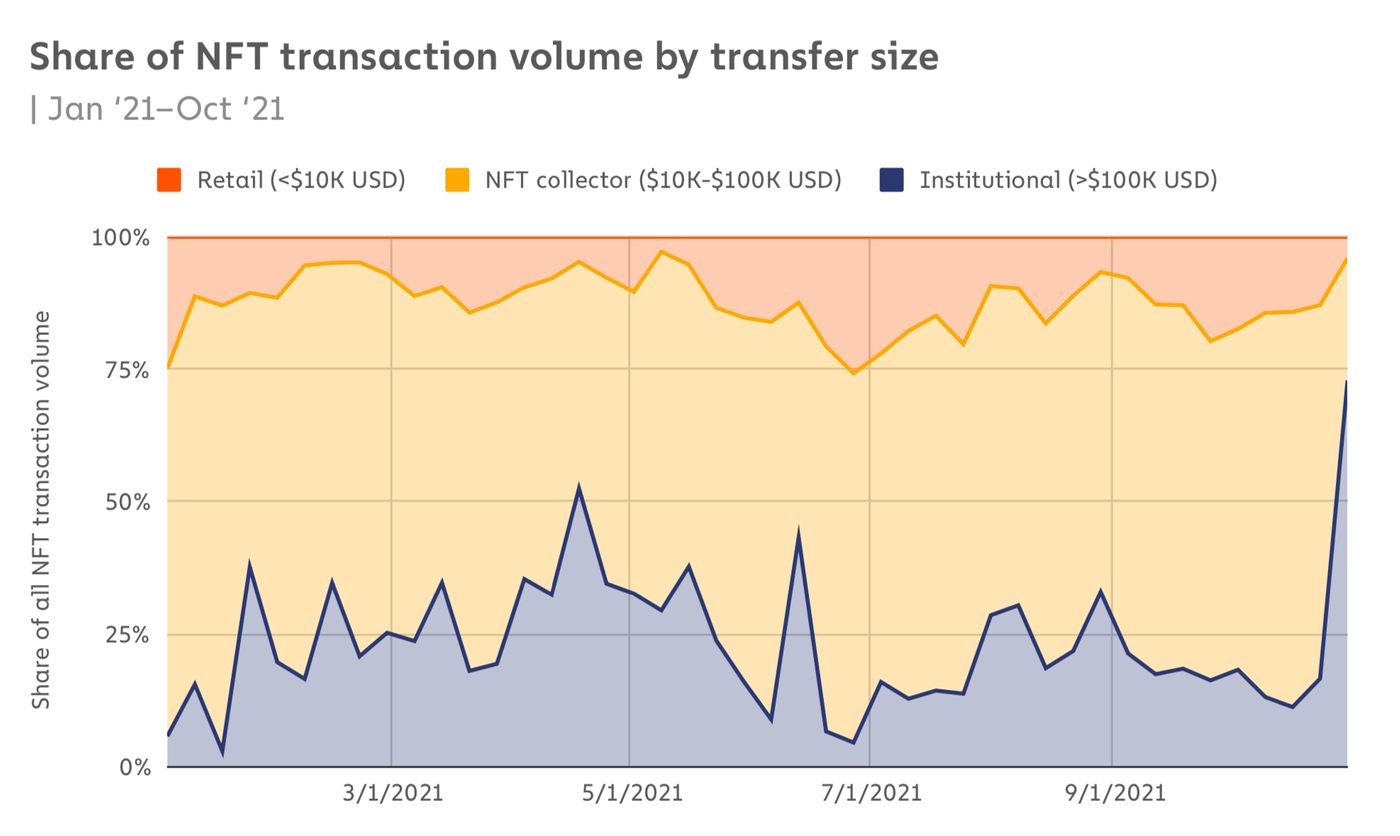

而从NFT市场成交量的统计维度来看,NFT的收藏家和NFT的机构投资者占了总体金额成交量的绝大部分。其中NFT收藏家的成交金额最大,占了63%,这级别的NFT交易者虽然交易频率不及散户,但成交总金额量最高。在该项数据中,NFT的机构投资者占26%,处于第二位。而散户的成交金额量仅仅占市场交易量的11%,排在最末位。

上述的两个统计表明了,从宏观角度而言,虽然散户交易总量低,但他们的转售订单数量多。这也说明NFT的市场仍在探索的过程中,未来的方向仍具有高度不可预测性,多数的机构投资者仍保持观望态度。

优秀的NFT收藏者有何共性

NFT 对于艺术、游戏、文化行业的革新显然初见苗头。但另一方面,与其他快速增长的投资市场相同,NFT市场引起关注的最显要原因并不是希望以NFT驱动对世界的变革,而是单纯的期待着可以通过交易NFT在能较短时间内获得高收益。

但在这时间每个投资者都能够在这新市场分得一杯羹吗?答案肯定是否定的,不过在盈利能力最强的投资人群中我们也发现了一些共性。

跟人们所料想的不同是:从OpenSea的数据看来,如果NFT投资者在Minting(铸造)阶段进场,其中仅有28.5%可以通过NFT的转售获得收益,但直接在二级市场购买NFT进行转手的投资者有65%可以达到盈利。

除了时机不同导致完全不同的投资结果之外,下文将基于Chainalysis的数据就如何在新兴的NFT市场中,盈利能力最强的投资人都通过什么策略增加了自己的收益。

NFT一级市场策略分析

- 加入白名单是投资新NFT项目盈利关键

什么是白名单?这对于NFT的投资者来说,这个名词并不陌生,我们回顾每个成功的NFT项目时,它们在前期都会在Discord社群或者Twitter鼓励对该项目感兴趣的活跃参与者对项目的策划或宣传出一分力。而项目运营方会根据活跃参与者的贡献值来将合资格的参与者列入白名单作为回馈。加入白名单的参与者能以较低价格铸造(购买) NFT,他们是这些NFT项目的首批投资者。

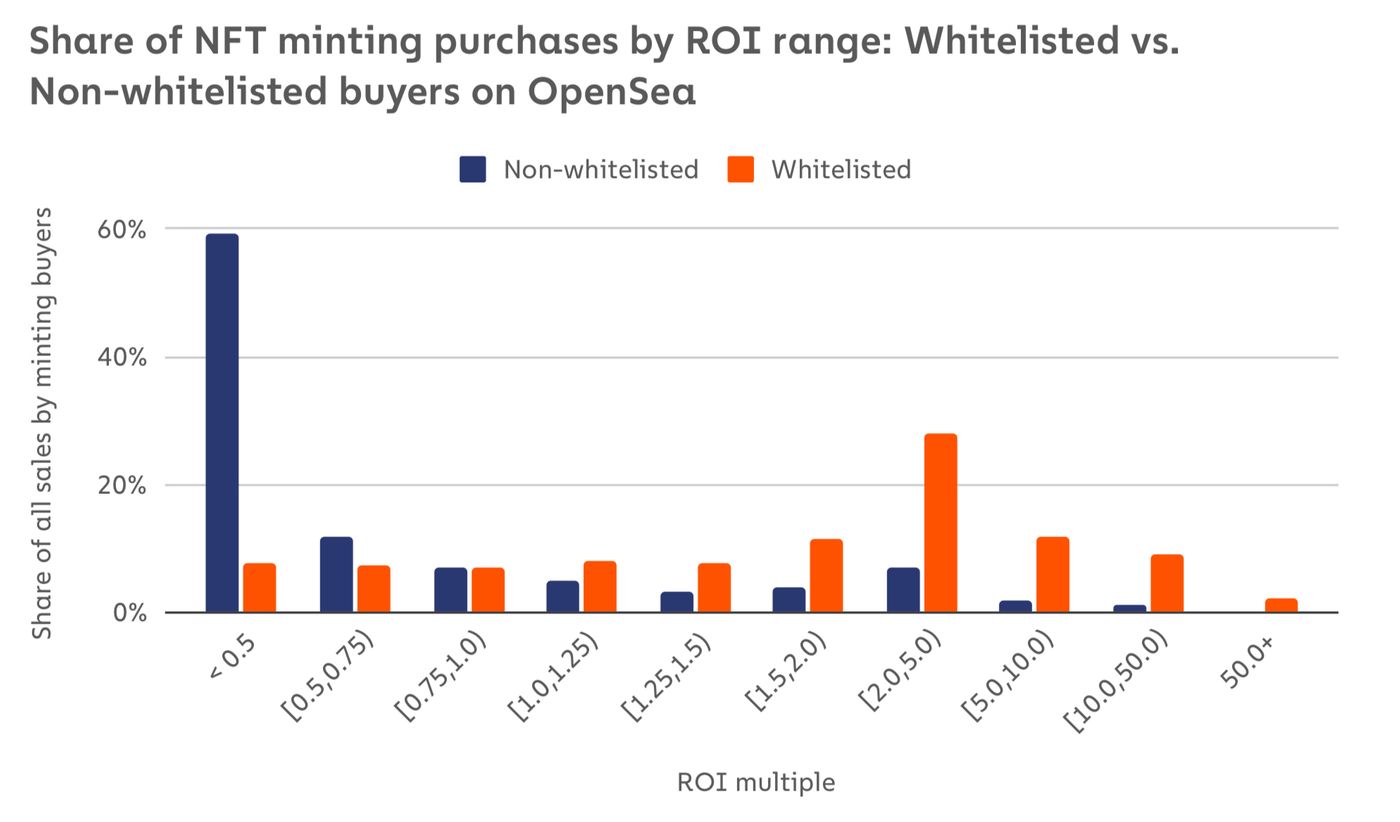

在OpenSea的数据来看,75.7%的白名单用户可以在后续的NFT销售中获得利润,而非白名单的用户只有20.8%可以实现盈利。显而易见,就如传统金融市场的投资中,能在项目前期进场的投资者在上市后退场一般获得收益的概率较大。只是传统金融市场的前期进场门槛是以资金量或资源多少进行评定,而NFT的市场则以社区贡献度的多少进行衡量。

从ROI multiple(收益倍数)来看,78%的非白名单投资者在转售时都是亏损状态,其中将近59%的则亏损了一半以上。而白名单投资者获得高额收益率的概率大,且获得4倍收益倍数的占了约40%。

- NFT铸造失败导致的Gas费消耗是拉低收益率的原因

从我们上面所讨论的现象来看,如果NFT的收益等于买价与卖价的价差。从一级市场即从铸造阶段进场的投资者比二级市场的投资者更容易失败,因为一级市场是28.5%的成功率,而二级市场则是65.1%。其中造成这样差别的原因可能是由于大量失败交易所耗损的交易费。

什么情况下会出现交易失败但是仍然需要交易费呢?当一个火爆的NFT项目正处于铸造阶段时,成千上万的用户在同一时间竞争铸造出NFT,期间所造成的网络拥堵导致很多用户在提交交易费后却铸造失败。调研也发现有经验的NFT交易者采用机器人进行NFT时,往往忽略了交易失败的场景。这直接导致机器人在交易已经失败的情况下,重复不断提交交易请求。最坏的案例中,这种机器人不断提交交易却失败导致了白外级别交易费用的耗损。如果将这部分失败交易的交易费也算入整体的NFT回报率中,一级市场参与者的平均回报率可能比其它NFT交易者更低。

总体而言,如果想要从铸造阶段入场的NFT投资者,非白名单的用户在转手NFT过程中实现盈利的可能性较小。

NFT的二级市场策略分析

上文介绍了NFT项目在铸造阶段进场时,不同投资策略引向不同的投资结果。下文则对比了在二级市场的NFT交易者又是如何通过相应的策略来获得盈利。相较于一级市场的NFT销售情况,二级市场的销售风险更复杂。

二级市场概况

- NFT行业集中度高

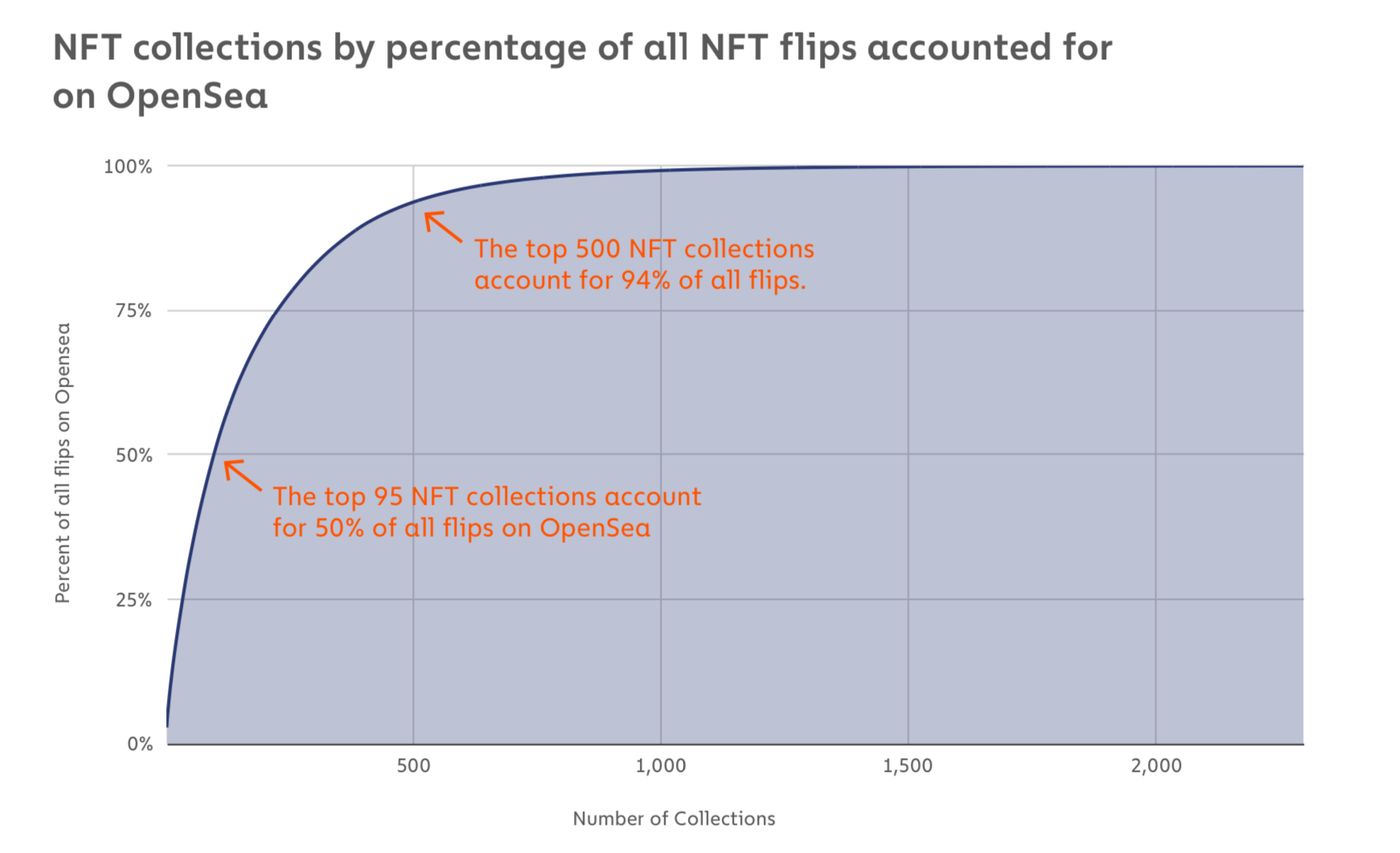

从下面的数据统计图片可以看出,在OpenSea销售的NFT项目数量达2000个,但是前250的NFT项目销售占了80%的二级市场销售额,即10%的项目占了80%的销售额,行业集中度高。

如果NFT行业已经进入到行业成熟阶段的话,应该会具有较高差异化竞争的态势,而行业集中度理应相对较低。然而,目前NFT市场处于探索阶段,市场投资者对于它的判断依据远远未形成系统化的标准,所以大多数投资人属于跟风,头部效应明显。未来待NFT市场发展成熟,或许有可能与奢侈品行业、艺术行业类似,以品牌价值、受众忠诚度作为最主要的竞争力。

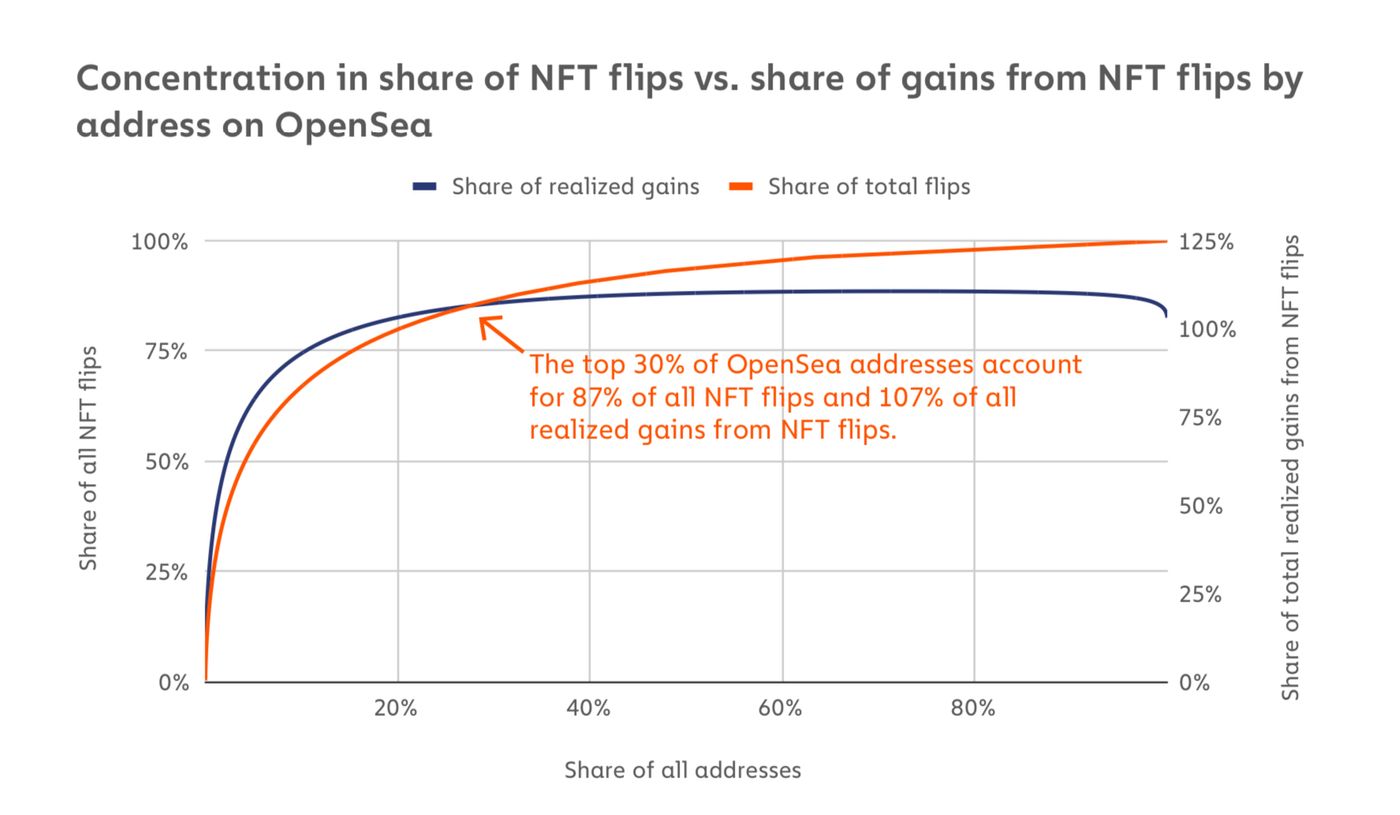

- 少数NFT投资者赚走了大部分的利润

从市场行为的角度来看,赚到钱的永远是少部分人,NFT市场也不例外。从下面的利润分布图来看,20%的OpenSea账号占了80%的NFT二级市场交易量,而5%的用户赚走了80%的二级市场销售利润。可想而知,虽然NFT市场仍处于初级发展时期,但头部效应已经形成。剩下95%用户仍在激烈竞争20%的利润。

综合而言NFT市场正处于成长期,项目会越来越多,竞争激烈,但相信未来发展中,市场淘汰机制会把优秀的项目留下来。大家正是处于这一高风险高收益的时期,NFT投资者更需要理性的投资策略才能迎接NFT的成熟发展时期。

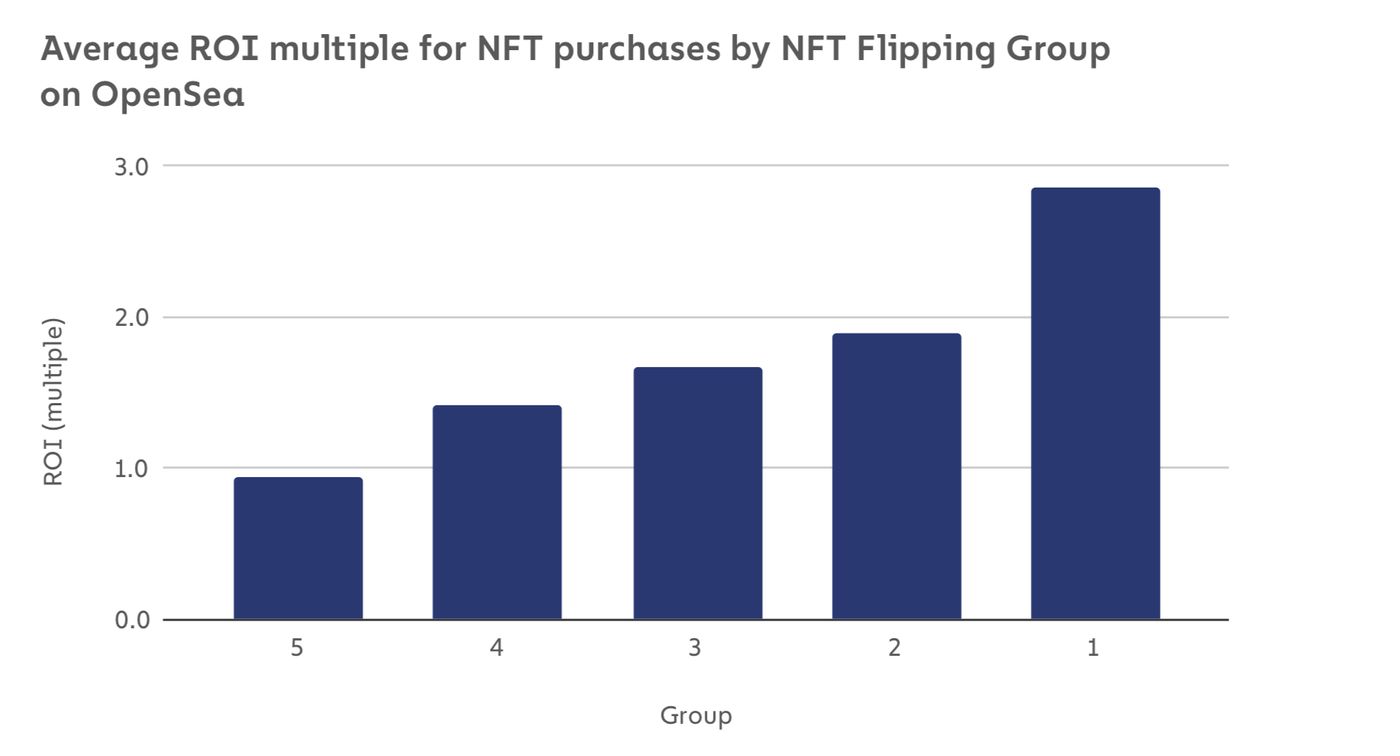

二级市场投资偏好对比

Chainalysis 的调研中除了介绍NFT的二级市场发展概况,同时也将23,000多个OpenSea账号进行分组。分组条件为每一次转售NFT的收益率高低。以下图表中,小组1为最成功的NFT交易组,小组5最不成功。小组2-5的投资回报倍数线性递减的关系明显,从1.9到0.9。而小组1则远高于其它小组:每一次转手NFT,小组1可以获得平均高达2.9倍的投资回报率,比小组2高出1倍。而小组5每一次的转售则平均回报率是0.9,也就是亏损的。我们可以戏谑地将小组5称为“韭菜组”了。

- 转售命中率和分散投资

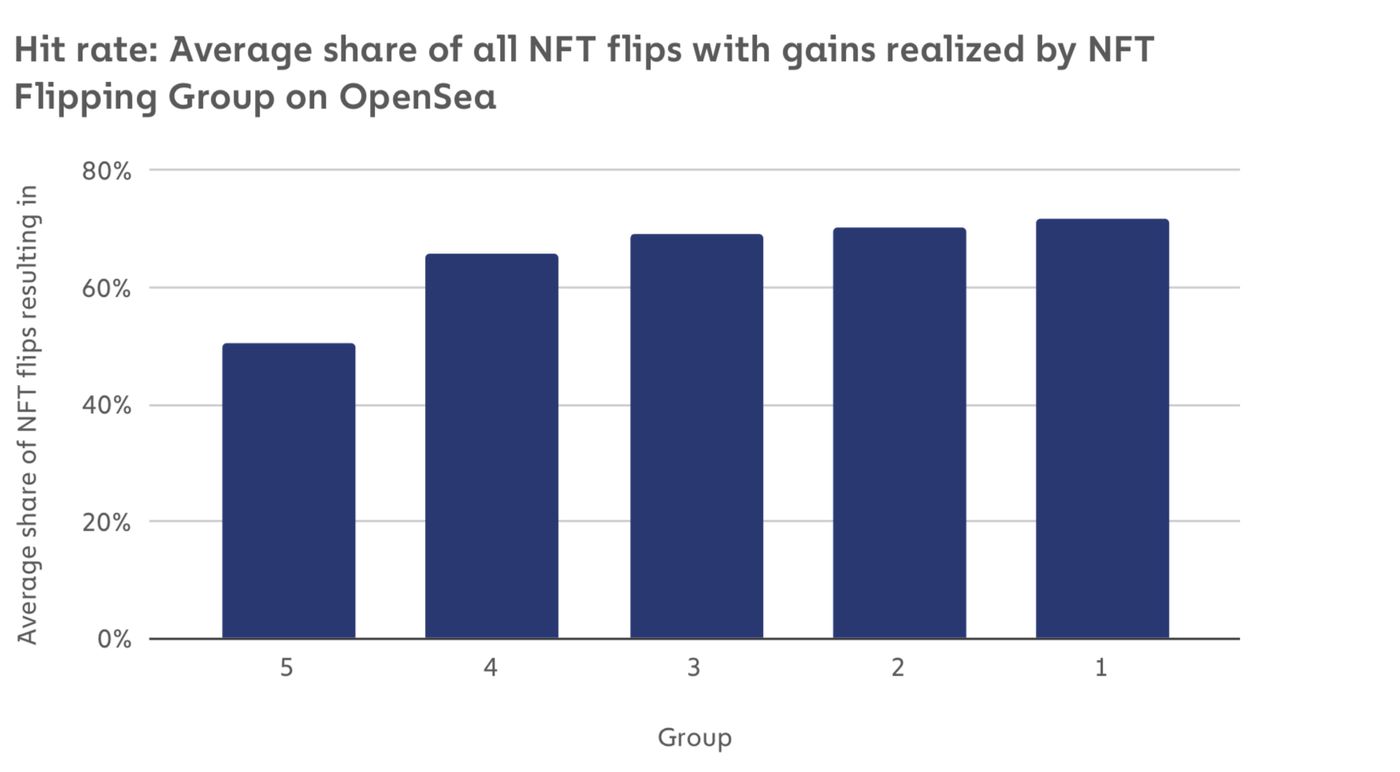

目前,还在新生阶段的NFT市场,每个项目都在天使轮。除了少数项目,例如BAYC已经实现一定程度的商业化之外,剩余大多数项目价值体系依附于元宇宙的实现。这样全新的商业逻辑体系,很难凭借现有的价值判断进行分析。所以,从各组NFT投资者的转售命中率(hit rate)来看,高收益的转售命中率并不比其他组的高很多。也就是说,所有人挂单后成功找到下家接单的概率是差不多的。

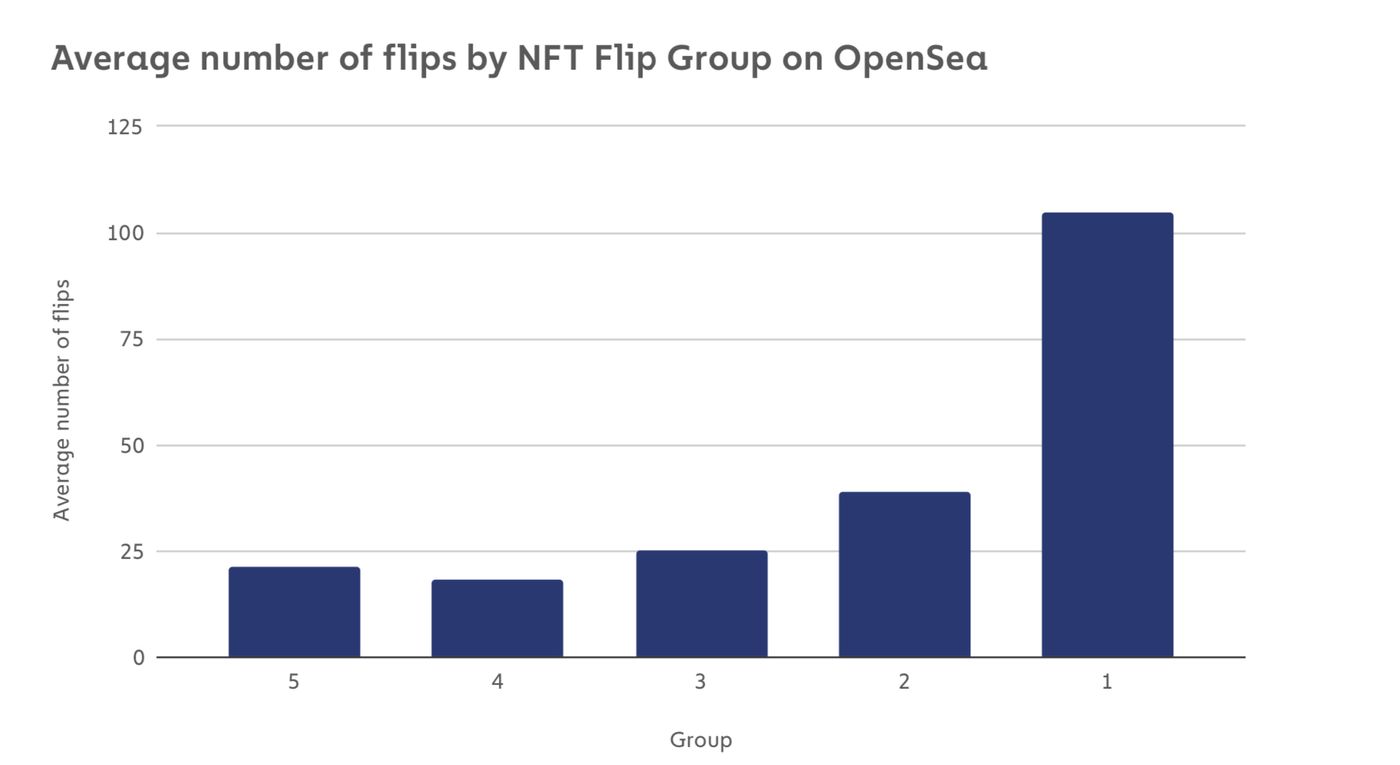

而高收益组别在命中率略胜的原因,也可能是和小组1的平均交易频率更高有关。在调研数据中,小组1的平均买入卖出NFT数量为105个。为小组2的至少两倍,小组2 为39个。小组4、5买入卖出不足25个,是小组1的1/4。

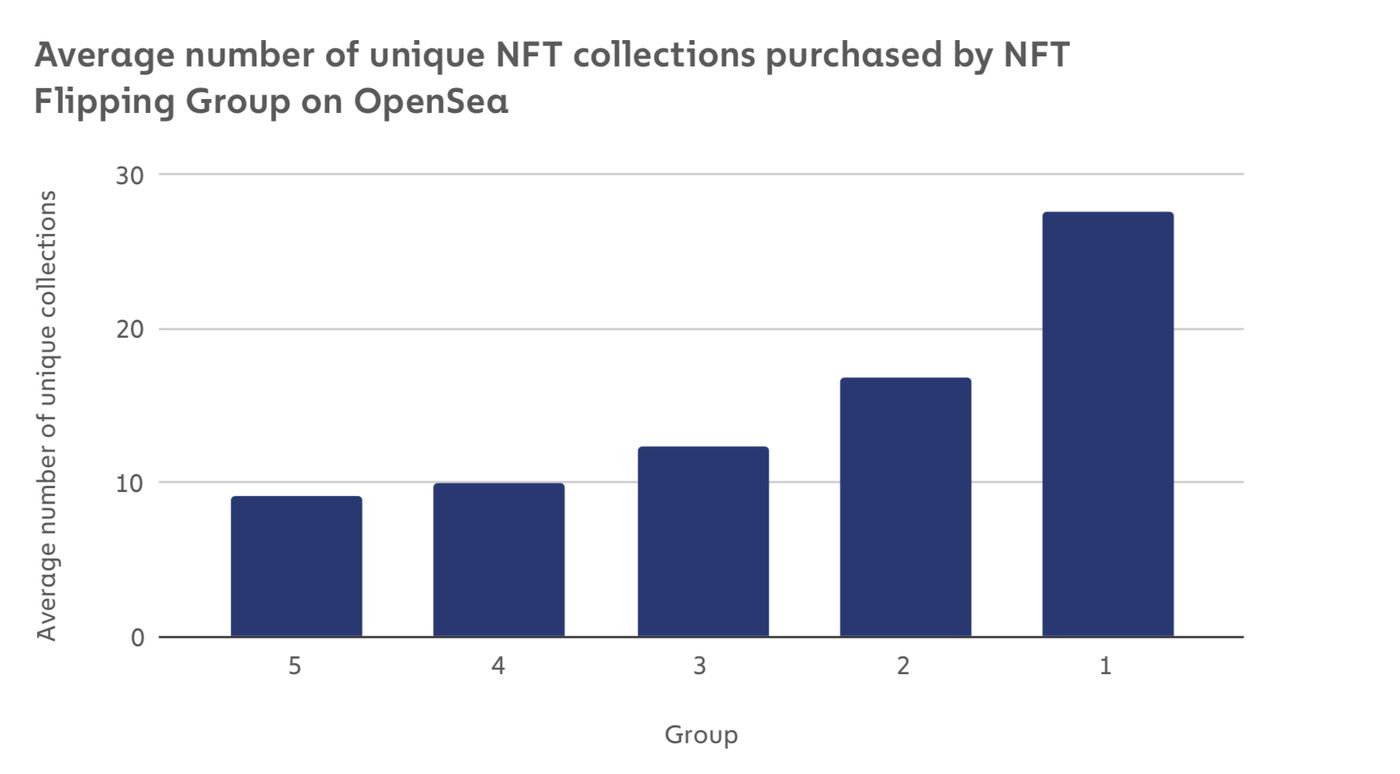

尽管高收益的用户小组成交易明显更高频,但是他们倾向于将鸡蛋放在不同的篮子里。小组1投资者所投的NFT项目(Uniques)数量平均高达28个,而小组5和4在有10个以下。投资的NFT项目数量与投资的成功概率呈现出完全的线形关系。NFT投资项目的多样性策略可以降低非系统性风险。

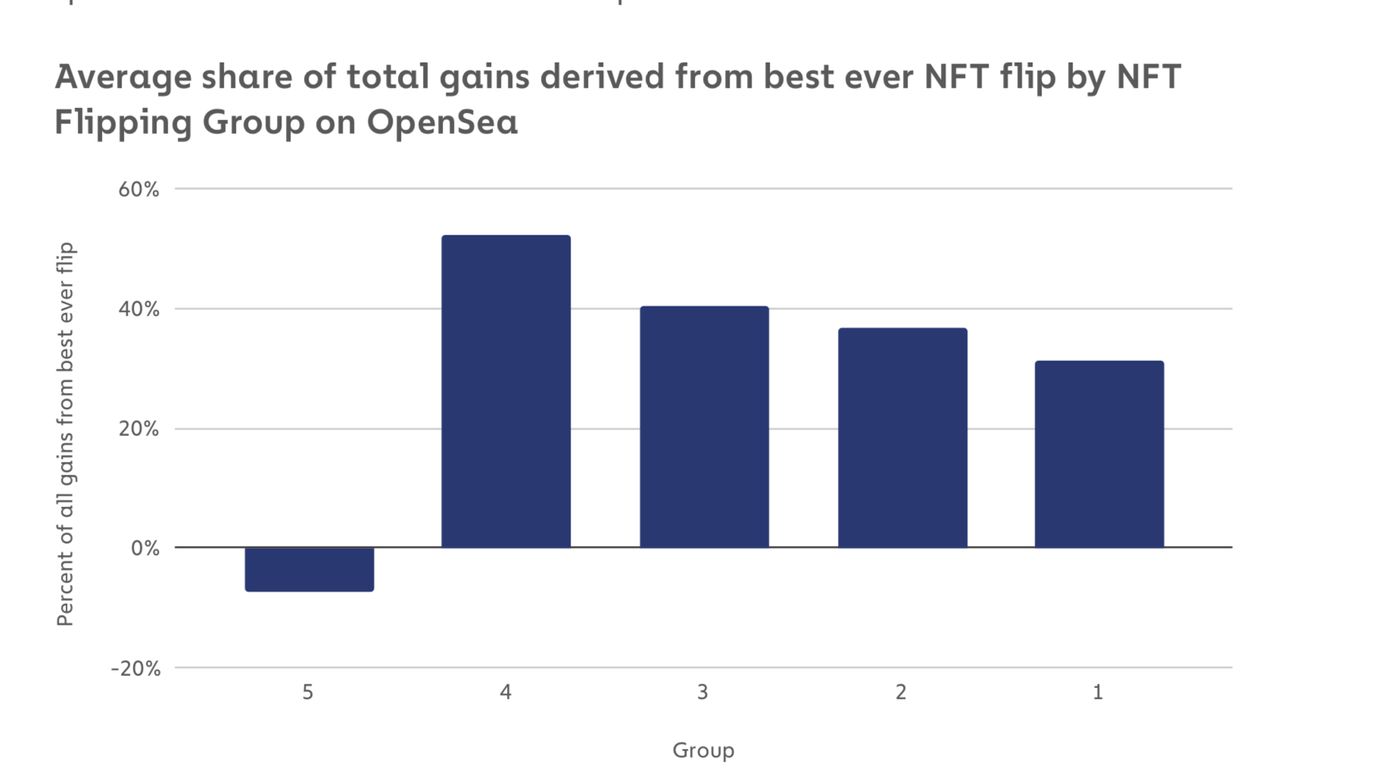

- 高收益账户投资偏好相对稳健

将每个NFT交易者历史交易中回报最高的交易订单进行对比,发现除了小组5整体亏损,小组1作为最成功的投资组,他们收益最高的订单在各组中收益率是最低的。结合上下文的数据分析,可以看出高收益的小组往往较理性,较少存在以小博大的心理,入场的时机和选择的项目往往会考虑标的是否已有一定的价值基础,所以获得超额收益的可能性也较低。反而整体投资收益越少的组别,其最成功单笔交易往往收获更高的超额收益率。

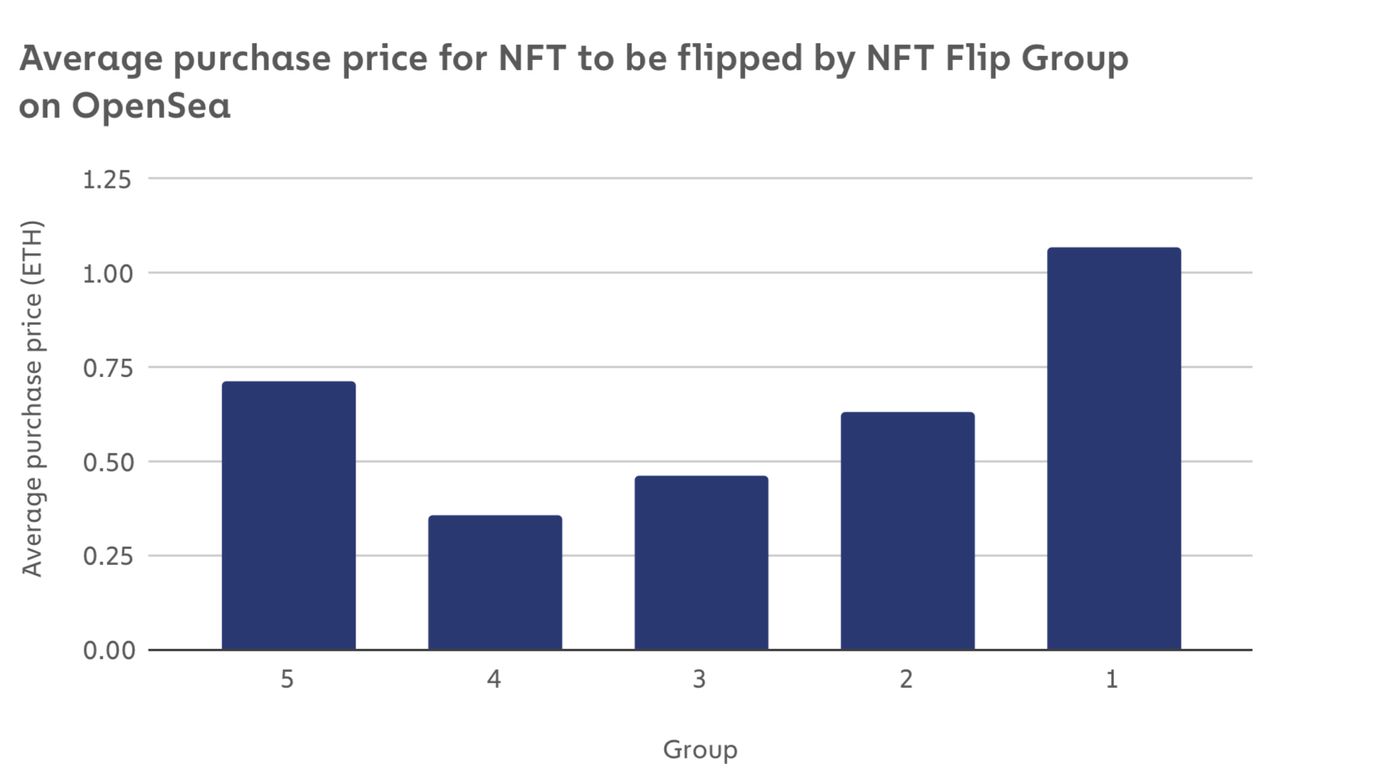

- 高收益的小组其项目成本也偏高

交易越成功的小组,显示NFT平均购入成本也越高,小组4的NFT平均成本为0.375ETH,而小组1的则高达1.07ETH。这也提醒我们,在NFT的投资中,初创项目往往更良莠不齐,勿为项目便宜而盲目购入,否则可能导致低收益甚至亏损。

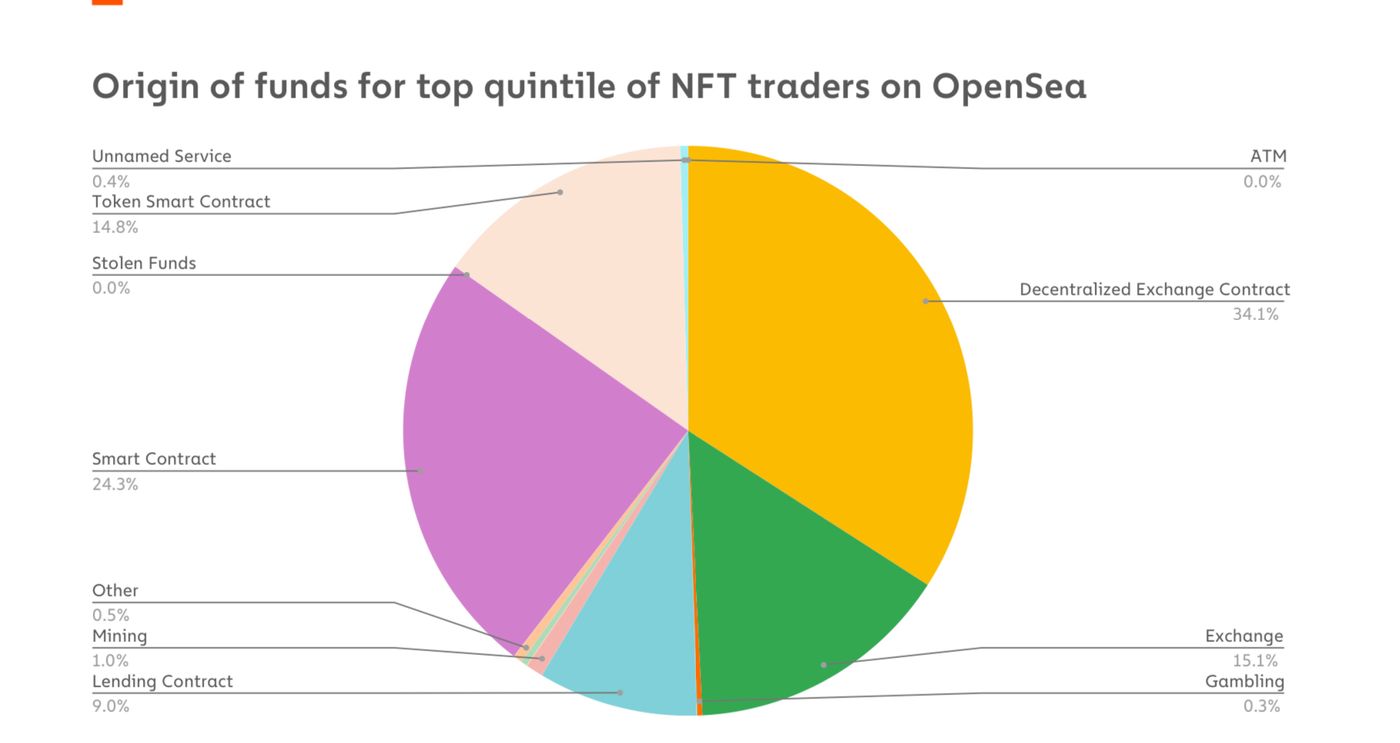

- 大多数的成功NFT交易者也是「富有」的Defi用户

在Chainalysis的统计中,统计了小组1的NFT交易者钱包中最初的资金来源,超过一半的最初资金来源与Defi相关。根据报告可以发现与Defi密切相关的去中心交易合约是该小组交易者的主要资金来源,占了34.1%。另外,9%的借贷合约和14.8%的token智能合约也与Defi的使用相关。而一般钱包的资产组合中,多数资金来自于中心化的交易所。Chainaylsis 也对比过中心化交易所和去中心化交易所的每笔交易金额的平均数,结果显示中心交易所的平均交易金额为 $12,431,而去中心交易所的是$26,520。显然,去中心交易所的用户人群普遍投资金额较高,资金量充足。因此,这类人群有大量资金去投资NFT相对成熟的NFT项目时自然也更有底气。

最后的提醒

Chainalysis 报告结论得出,NFT作为今年最火爆的虚拟货币市场产品,已成为散户入门元宇宙或者虚拟货币市场投资的必要选择,但是NFT的市场参与者需要了解整个NFT市场的形态。

报告中解释NFT项目的集中度与成功投资者的集中度都很高,显示着在NFT市场竞争中能够获利的仍然是少数NFT,参与者需要保持理性谨慎的态度才能在投资过程中减少损失。

投资者在NFT二级市场入场比在一级市场入场的成功概率高,前提是资金必须充足。在一级市场入场的用户需要更加的投入为社区做贡献从而加入白名单以获得更好的盈利概率,而不能仅仅通过机器人抢夺更多的NFT,否则可能因为耗费更多的无效交易费而降低收益率。而在二级市场的交易者,需要制定更理性的投资策略:价值投资,分散投资,达到降低系统性风险。警惕盲目购入低价的项目,过份奢求超额收益的心态。

声明

以上内容节选自 Chainalysis 报告,图片内容版权属于Chainalysis

文章内容不构成任何投资建议,且不代表CyberFunkz观点

CyberFunkz亦没有与任何报告中所提及的任何项目构成商业关系

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐