有關股票基本面的9大重點!

⭐內容目錄

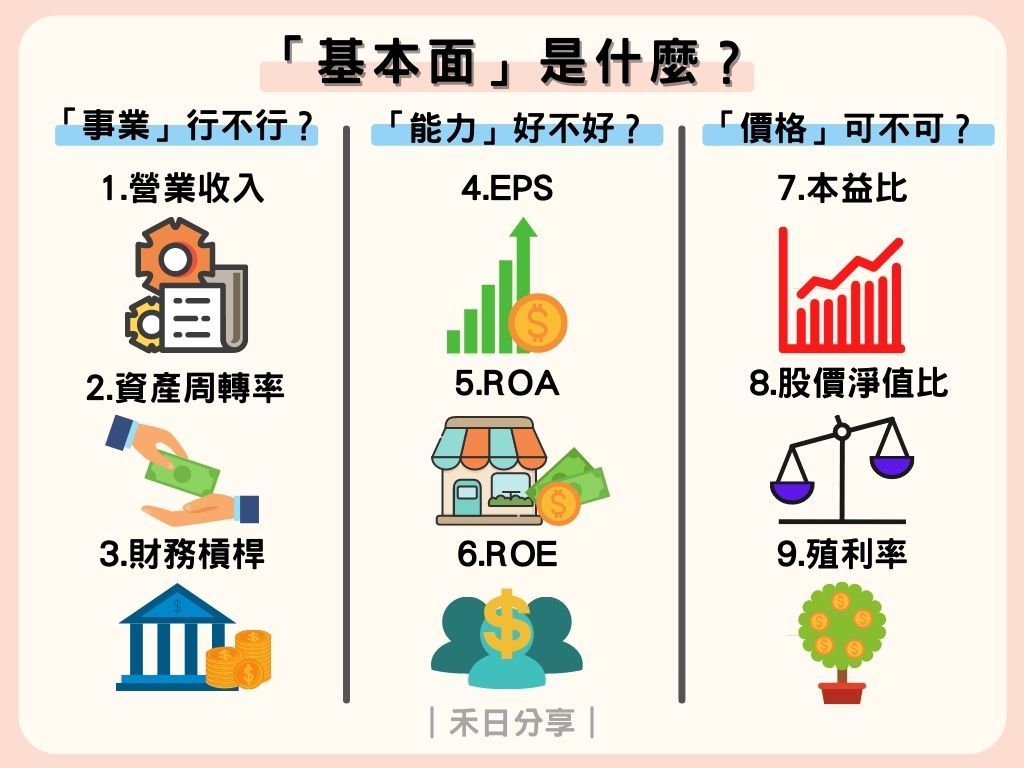

什麼是基本面?

1.「事業」行不行?

(1)營業收入

(2)資產周轉率

(3)財務槓桿

2.「能力」好不好?

(4)EPS

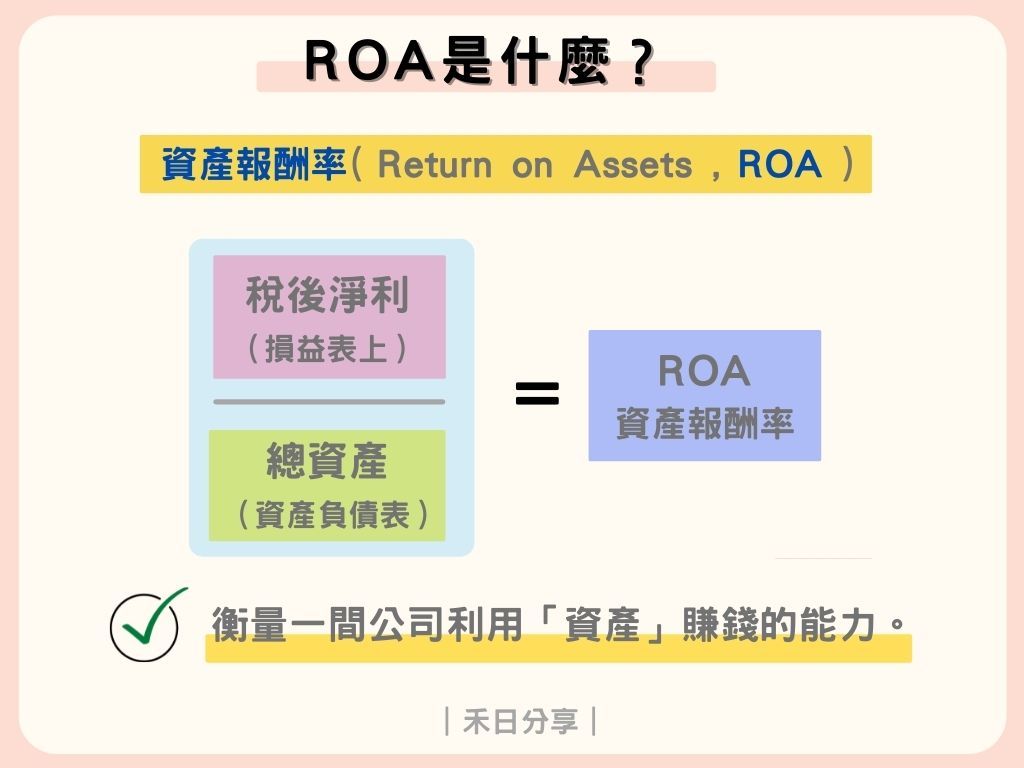

(5)ROA

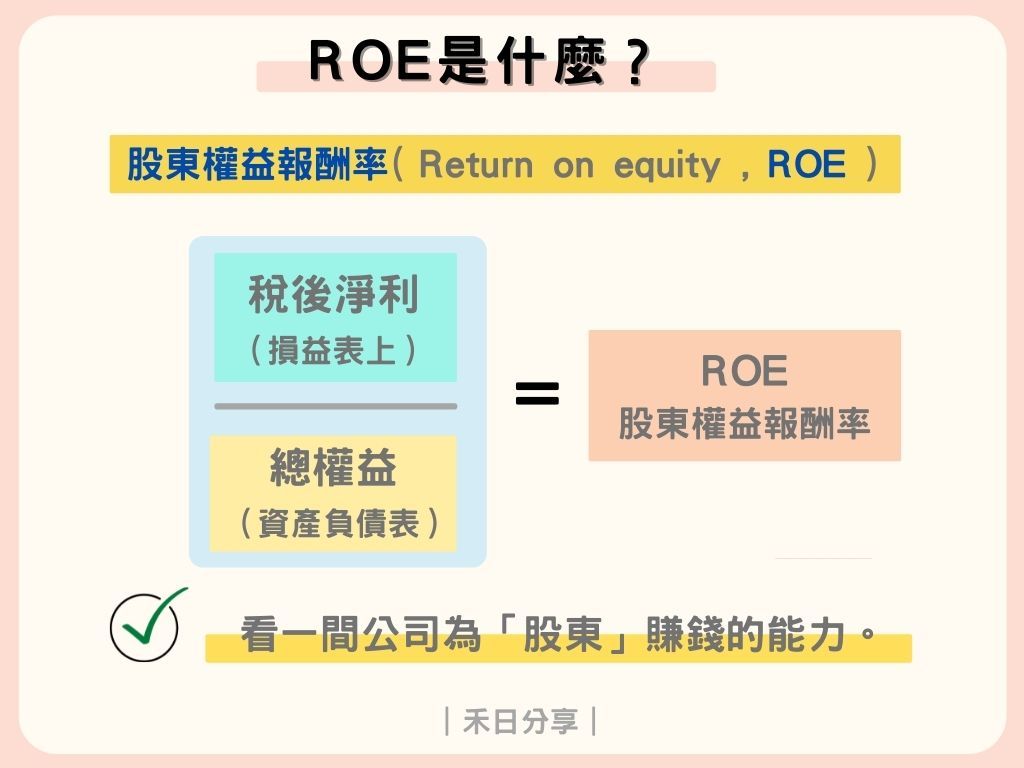

(6)ROE

3.「價格」可不可?

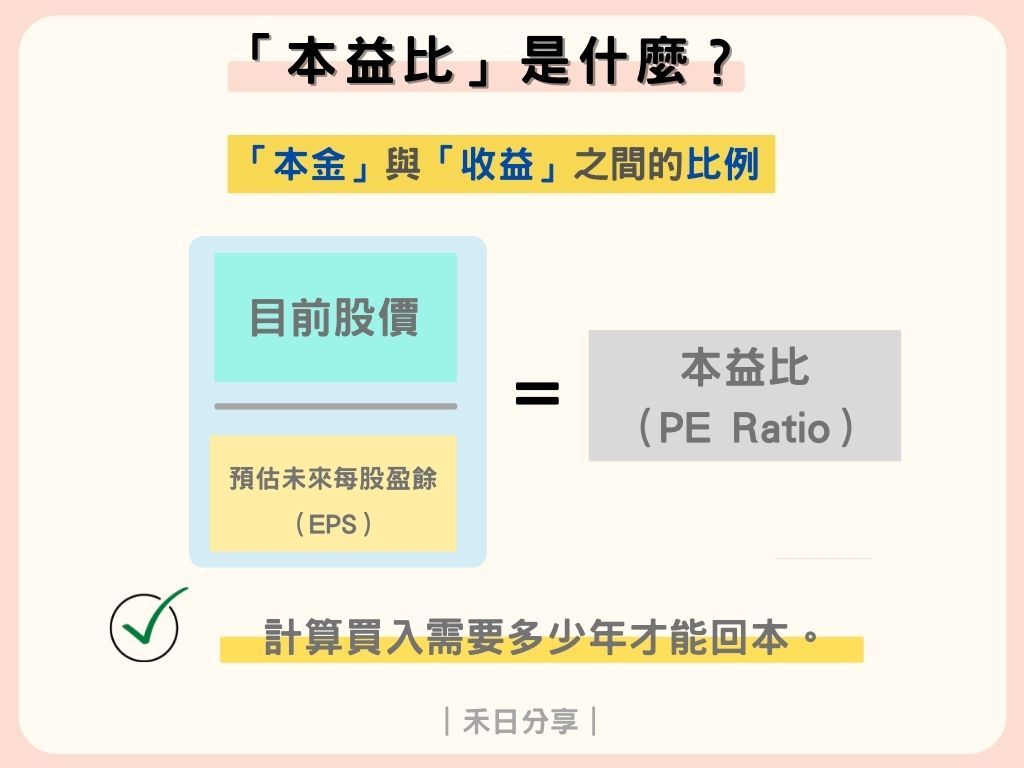

(7)本益比

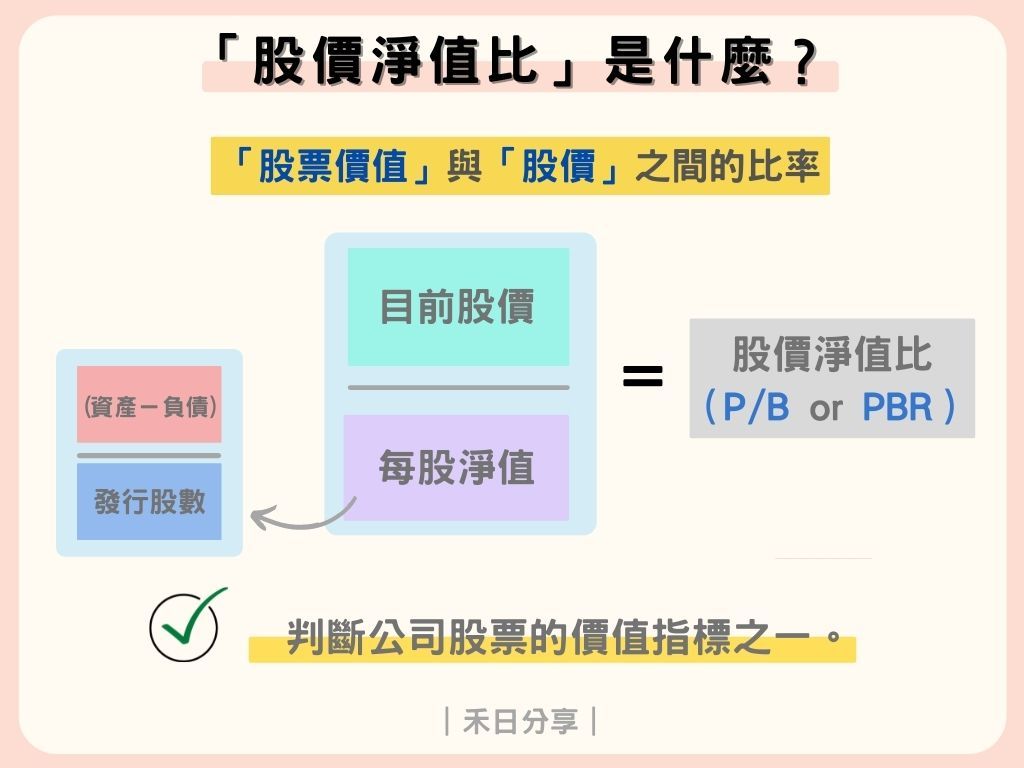

(8)股價淨值比

(9)殖利率

什麼是基本面?

股票的基本面指的就是評估公司是否具備基本核心能力,其基本核心包含本業營運能力、公司資產使用狀況、公司賺錢能力及公司為股東賺錢能力,並預算股票未來的真實價值,評估股票未來發展趨勢作為買賣依據。

1.「事業」行不行?

主要是看公司本業的營業能力、財務狀況及資產使用能否帶來盈利,並慎重檢視公司是否靠「本業」賺錢。

(1)營業收入

看一間公司營業收入(銷貨收入、總收入)是否有成長趨勢,營業收入穩定增長的公司,股價較能夠穩健成長。

為了讓讀者更客觀分析一間公司,延伸瞭解一間公司的營運,營業收入扣除掉全部成本等費用最後得到的「稅後淨利」,確認公司是否還能有盈利,避免收入不敵銷貨成本及營業成本的情況發生,並防止投資的公司收入來自於本業外獲利,注意業外收支(業外損益)的情形,優質的公司是靠自家產業賺錢,而非依賴業外投資事業賺錢。

總而言之,除了看營業收入外,還需要注意業外收支情形,也需要看公司的稅後淨利,畢竟,公司賺的錢還需要扣除掉一堆成本,到最後看公司還能留下多少,進而分配給股東您,所以,完整得看「損益表」比較能客觀判斷一間公司的優劣。

❗一般公司的「業外收支」可分為利息收入、利息支出及股利收入,以免公司是靠投資獲利,而有不錯的稅後淨利的情況。

❗「損益表」為三大財務報表中的其中之一,想詳細了解財務報表可閱讀這一篇文章:【投資入門】三大財報圖表分析教學,1分鐘看懂三大財報的配置!

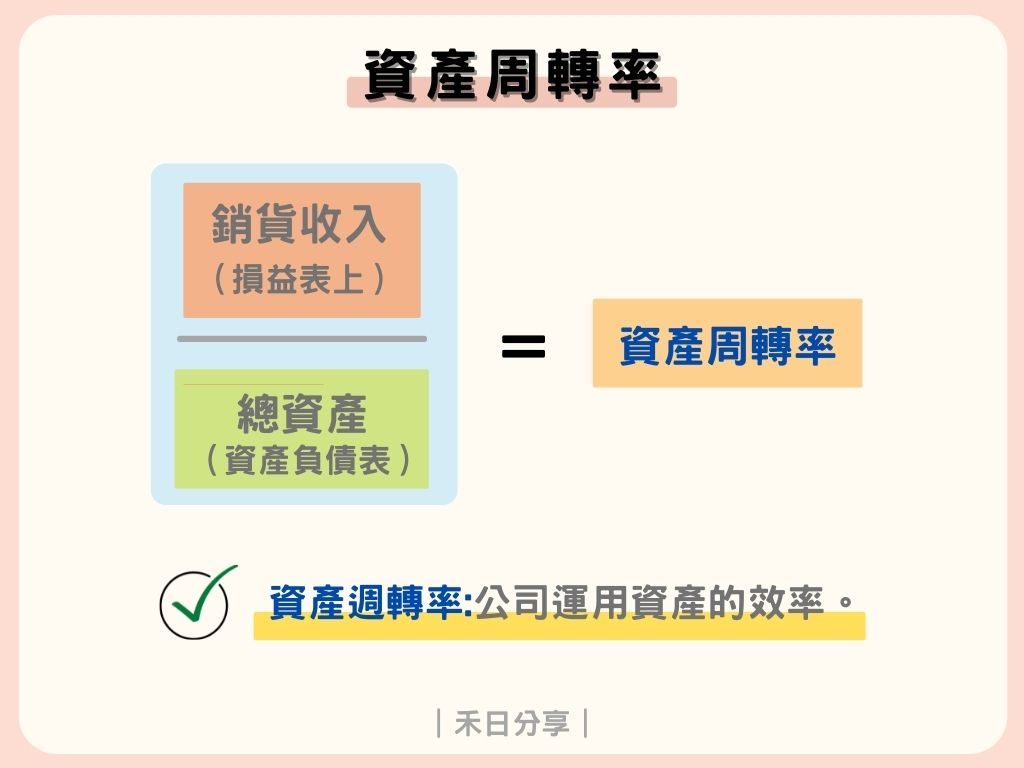

(2)資產周轉率

資產周轉率是檢視一間公司總資產的使用狀況,所能帶來的收入情形,資產周轉率越高代表公司運用資產的效率越好,與之相反的,資產周轉率越低代表公司運用資產的效率不佳,為了客觀分析公司的資產周轉率,讀者請用其公司的季度或年度相對照,或是與同產業互相比對。

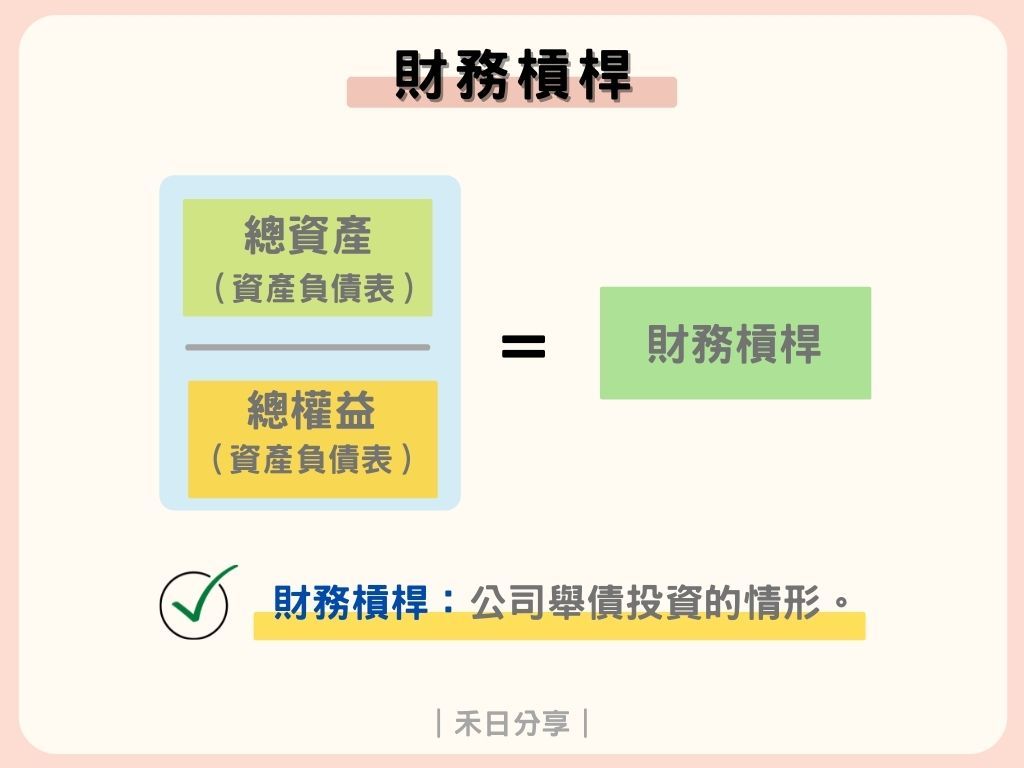

3.財務槓桿

財務槓桿主要是檢視一間公司資產舉債的狀況,如果,計算出來的結果數值越高代表其公司為高舉債,反之亦然。

公司槓桿開越高相對風險就越高,相反的,公司槓桿開越少,風險也就會低,然而,了解公司財務槓桿情形,是為了知道公司是否能有效率使用財務槓桿,並非開越高越賺錢,若掌握不好嚴重可能導致公司倒閉的情形發生,至於沒槓桿概念的公司也並非安全,在收入上沒有顯著的增長,沒有效率的使用資產創造收入,導致公司沒有盈餘可以配息給股東您。

值得一提的是,分析財務槓桿高低,請讀者與同產業進行對比。

2.「能力」好不好?

主要看公司是否具有賺錢的能力,能否為股東賺取收益,並慎重檢視公司的「財務槓桿」情形,以免公司為了「好看」吸引投資者投入。

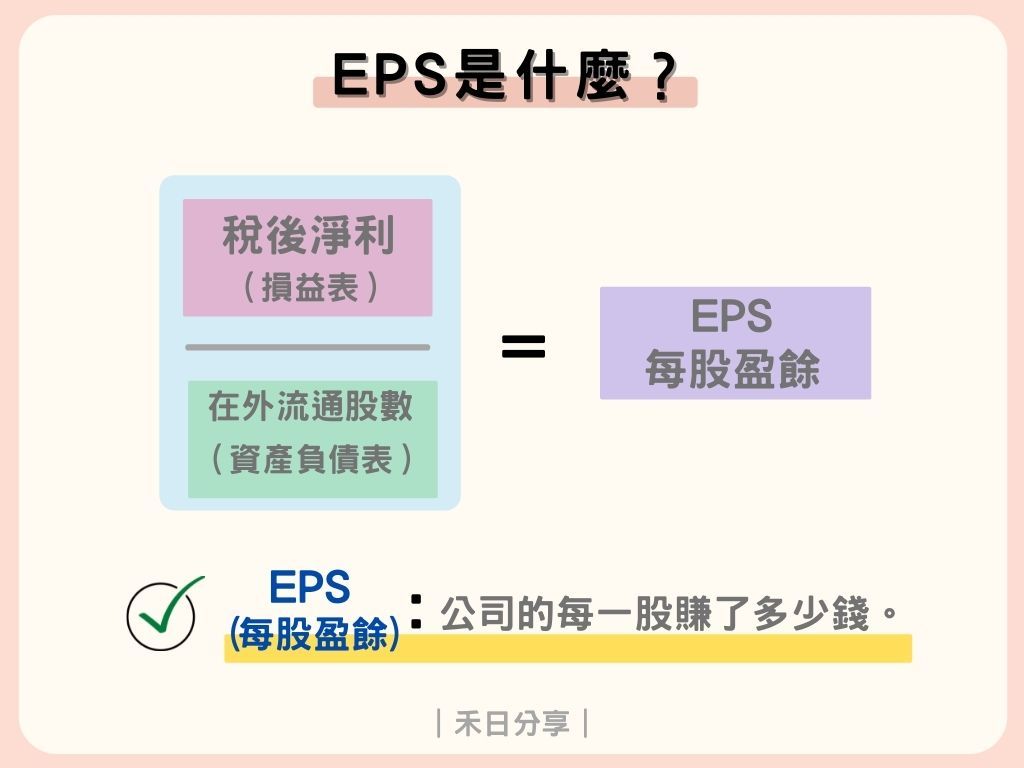

(4)EPS

時常聽到的EPS指的就是每股盈餘,代表的就是公司的每一股賺多少錢,既然,常聽到的詞彙當然就有它存在的重要意義,一般來說EPS高的公司,會推動股價讓股東獲得報酬,公司也因擁有高EPS,也會紛紛搶進當此家公司的股東,進而帶動股價上漲。

在第六點「本益比」的部分,會利用EPS、本益比來說明兩者與股價有著明顯關係存在。

(5)ROA

ROA(Return on Assets)就是資產報酬率,是用來衡量一間公司利用資產賺錢的能力,這邊指的資產是負債+股東權益,如果,ROA越高代表公司利用資產賺錢的能力越佳,ROA低就是公司利用資產的能力不佳,有此可知,投資者必然會篩選ROA有一定水準的公司,而為了評估公司是否賺錢,參考ROA就有這必要性囉!

(6)ROE

ROE(Return on equity)就是股東權益報酬率,用來看一間公司為股東賺錢的能力,許多投資者比起ROA更看重ROE的高低,畢竟,ROE指標是端看公司為我們賺來多少錢,對於股東的各位最在意公司利用你的錢創造了多少價值,就此決定是否繼續持有這檔股票或買入此股票作為參考依據。

然而,ROE越高真的越好嗎?有什麼隱藏你所不知的元素,這篇ROA、ROE是什麼?真的越高越好嗎?1分鐘公式計算分析股票。可以幫您理解ROA.ROE,使投資者更為深入且具體的了解ROA.ROE組成要素。

3.「價格」可不可?

投資者想投資一檔股票,最多的疑慮就是現在是否適合投資,會不會買太貴或多少算便宜等的疑問,下列三種方式就是能幫您計算目前股價是否適合買入,而每個人條件不同而合理價格就會因人而異。

(7)本益比

本益比簡單來說就是「本金」與「收益」之間的比例,投資者用來估算投資需要多少年才能回本,也有投資者會用來計算每得到1元收益,需要用多少本金購買,以利作為投資的參考依據。

若計算出來本益比高於本公司歷年來的紀錄,投資者一般會選擇等股價回調時,在選擇買入此股,然而,穩健成長型公司,股價會因公司的增長,本益比也隨之提高,代表投資人願意用更高的價格去買入股票,所以,在篩選股票時,不是本益比越低代表越好,如果一家公司的本益比低於公司歷年平均值,或許部分投資人會覺得是入場的好時機,但實際仍須評估公司是否有任何重要因素導致股價下跌,以防自己買入一間財政狀況有疑慮的公司。

既然,本益比計算時牽涉到收益,如果,在某公司尚未有收益時,就無法使用本益比來估值了,那麼這類公司就不具有投資意義了?當然不是,在第六項「股價淨值比」的部分,讓禾日為你介紹另一個估算公司價值的方式。

延伸-本益比

透過「EPS」及「本益比」來計算出股價合理的"參考"價位,如果,計算出來高於目前股價,代表現在價位為便宜,相反的,計算出來低於目前股價,代表現在的價位偏高。當然,上述有提及到成長股,可能因公司穩健成長及未來趨勢,隨之提高本益比,且投資者也願意購買較高的股價。

以下圖舉例:計算2021得出合理價位是70元,而目前股價是60元,代表現在便宜價,股價還有上漲的空間,與之相反的,過了一個月後,股價來到是100元,這時股價就偏高了,股價就有機會回調。

(8)股價淨值比

股價淨值比是用來判斷公司股票的價值,股價淨值比以1為基準點,小於1代表的是便宜。

值得一提的是,一間公司未獲利時,要估算一間公司的價值,在計算總價值時,需要去降低加總得出的價值,畢竟淨值當中,有包含到現金、存貨及應收帳款等,較難去精準估算這些價值的多寡,保守起見都會往下扣調整標準,且公司沒有獲利的證明,投資風險相對高,至於在公司成立一段時間,虧損金每年不斷收斂,逐漸朝向正數邁進,或許,這個時候使用股價淨值比,是個不錯的時機。

*公司的淨值(股東權益)=總資產-負債。

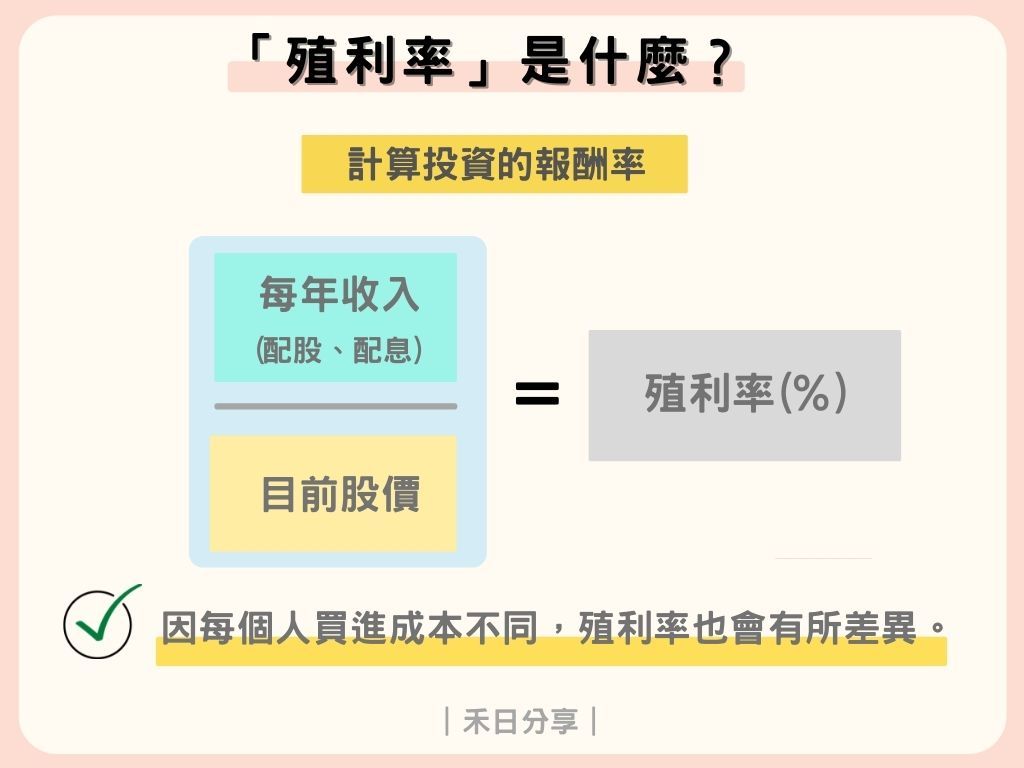

(9)殖利率

殖利率是用來計算投資的報酬率,由於,每位投資者買入的成本不同,殖利率也會有所差異,每年到了配股配息的旺季,投資人就會開始計算現在買入的價格與配息之個的關係,計算得出的結果就是殖利率,然而,投資者都希望殖利率越大越好,在除權息之前,若股價往下跌,相對殖利率往上提高,投資者會願意選在股價下跌時購入,與之相反的,股價往上漲,殖利率會往下掉,投資者較沒有意願選在股價上漲時購入。

從而得知,殖利率會隨著「股價」漲跌而調整,而不是因為配息金額變動及殖利率調整的關係,藉此,投資者可以根據自己理想的殖利率,去計算出合理的買入價位。

舉例:香蕉公司6月1日股價100元,公告配息5元,這時候計算出殖利率為5%,在這期間,香蕉股價來到80元,這時估算殖利率得出6.25%,如果,香蕉股價上漲至120元,計算殖利率得到4.16%。

總結

瞭解基本面是判斷一間公司是否具有「投資」價值,適合長期投資者、價值投資者及存股投資者作為參考依據,畢竟,長期及存股投資者都要將個人資金長時間放在股市,對於一檔股票的基本認識是必要的,為了就是排除各種因素並確認無疑後,才能放心買入此檔股票,從而得知,這三類投資者都必須了解公司的本質,且能善於思考與分析,才可以做出正確的決策。

既然,您將股票視為「投資」,因此,在投資股票前的首先就是先投資自己,學習股票投資的基礎觀念,並能準確掌握公司的脈絡,再決定該投資與否。

✨相關文章:財報到底怎麼看?先從這學會3大財務報表分析基礎!、三大財報圖表分析教學,5分鐘看懂三大財報的配置!