金融理財入門(股票篇) — 基本面名詞

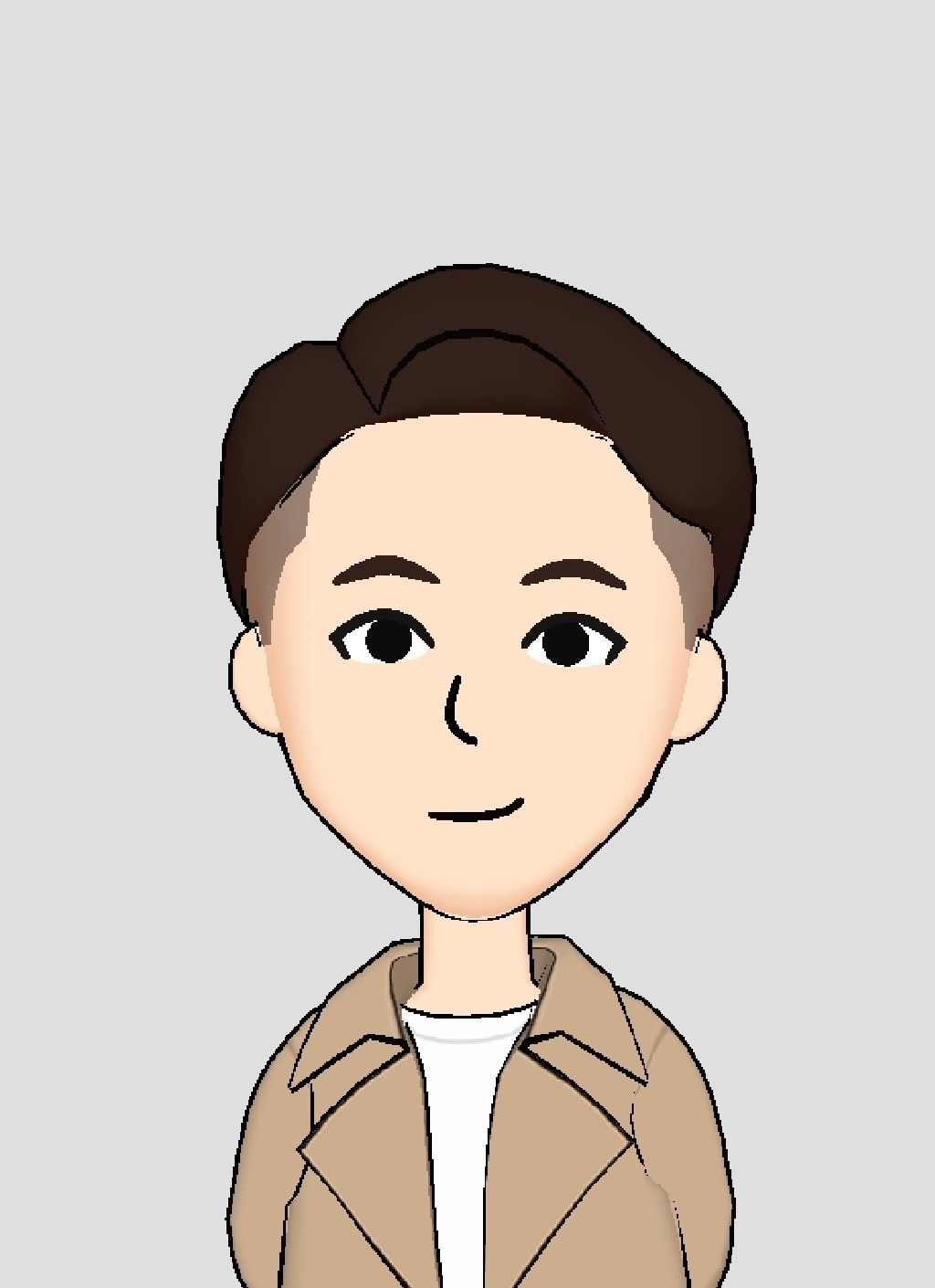

投資人決定是否買進一檔股價的決策通常會以下四個層面做為依據:

- 基本面:主要對目前公司進行估值,並預估公司未來表現,如:本益比、ROE、ROA、營收、EPS、殖利率...等。

- 籌碼面:由於越多資金的人越容易掌握漲跌,而市場上的握有較多的籌碼通常來自外資、投信、自營商、主力、大戶...等,投資人藉由這些指標來判斷最近籌碼流向,並決定是否要跟著趨勢走。

- 技術面:技術面就比較複雜一些了,包含了基本的K線、成交量、均量來判斷某檔股票的買賣熱門程度以外,還衍生出了比較複雜的數學模型(KD、MACD、RSI),甚至搭配一些理論、型態來輔助判斷,但值得思索的一點是這些都是由過去的走勢來看未來的漲跌,觀察的區間又分為短、中、長期,未來有機會我們再多加琢磨這一部分。

- 消息面:消息面的部份可能來自外部或內部,而外部不外乎是新聞報導、媒體傳播、分析師解盤...等,但內部消息通常是公司有重大決策足以影響股價,因此掌握內部消息的人通常是公司高層,來源管道也是最困難且違法(內線交易)。

基本面

基本面的範疇從大到小又分為總體經濟、產業分析、個別公司,那分析的目的在於找出股票未來真實的價值,只要市價 < 評估的未來價值就可以買進,反之則賣出。

然而進入基本面分析之前我們需要先來了解一些基本名詞,以利於後續更進階的應用。

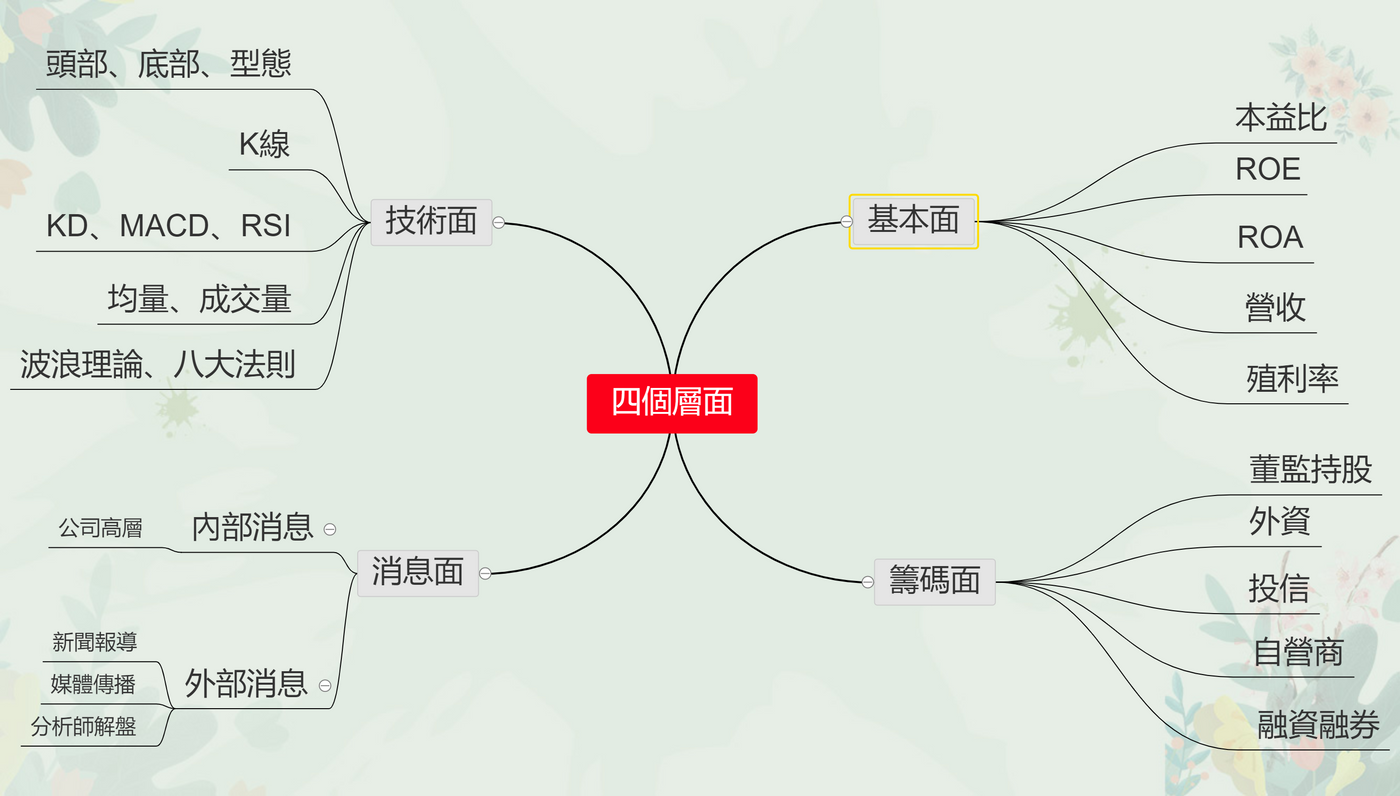

簡單來說就是公司所賺的錢除以股票數量,這邊的稅後淨利是扣除稅金之後的金額,每年的董事會將依照EPS來決定要發放出多少股利,所以今年除權息所領的股票股利,相當於去年一整年所賺的錢分紅給投資人的回報,但EPS並無法完全反映一間公司的獲利能力,還得搭配財務報表來細看會更加精確。

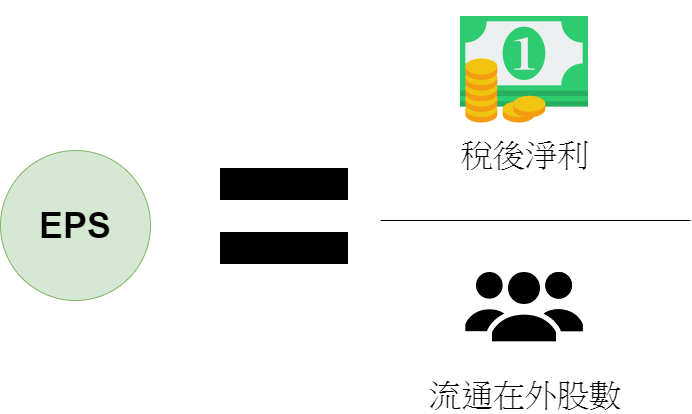

假設去年發放股利固定,由上面的公式可知殖利率與股價的變動,兩者關係為:

- 買進股價(分母)越低,殖利率就越高。

- 買進股價(分母)越高,殖利率就越低。

因此存股的投資者通常會以去年發放的股利及目標的殖利率來推估應該買進的股價為多少,假設今年未公布,就會以去年所發放的股利做為依據。

但殖利率是一種相對的概念,並非像我們銀行利息一樣,投入多少成本加上公告的年利率,時間一到就會收取到對應的利息收入。

由於股價每天都在變化,因此推算的殖利率只是一種相對的概念,而˙且假設我們領息後,若股價持續下跌,還是有可能會造成虧損的,加上我們也不能保證每年都有能力都配發一樣股息,因此殖利率並不等於公司的成長性,只能用來評判目前價格相對於過去是較貴還是較便宜。

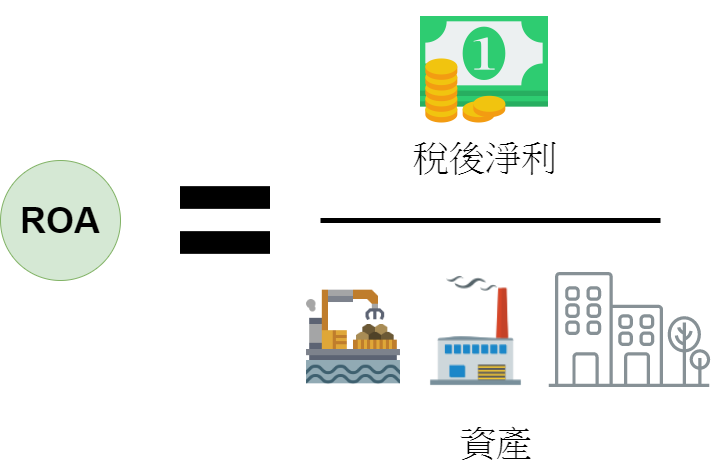

用來評估公司對整體資產的運用能力,資產包含公司的資金、廠房、設備、原物料,可以為公司帶來經濟利益的資源都算是資產,包括負債。

假設稅後淨利100萬,而公司資產1000萬,算出來的ROA為10%。

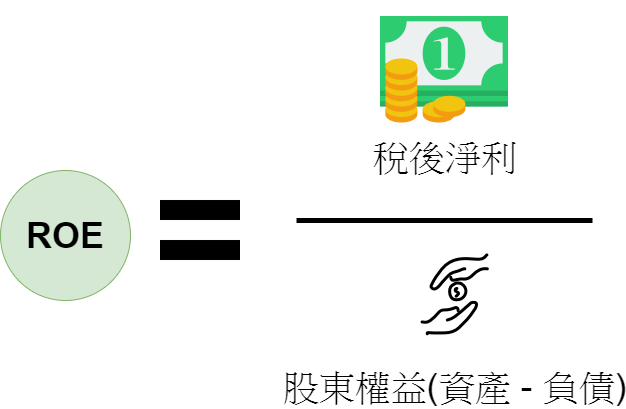

公司資產扣掉負債後就是淨值,也就是會計科目中的股東權益,因此可以用來評估一間公司運用股東的資金所創造出來的獲利能力。

假設公司資產有1200萬,其中700萬是負債的部分,淨利為200萬:

那麼ROE = 200萬 / (1200萬 - 700萬) = 40%。

ROE很高通常是:

- 獲利能力高(分子很大)。

- 很會用股東的錢來賺錢(分母很小),而股東權益要越小代表著負債越高或者公司很小(資本少)。

因此ROE高,合理的方式是增加淨利而不是減少股東權益才對,所以我們單從ROE並無法判別這間公司是不是真的很會賺錢,這也是我們應該避開ROE越高的陷阱原因之一。

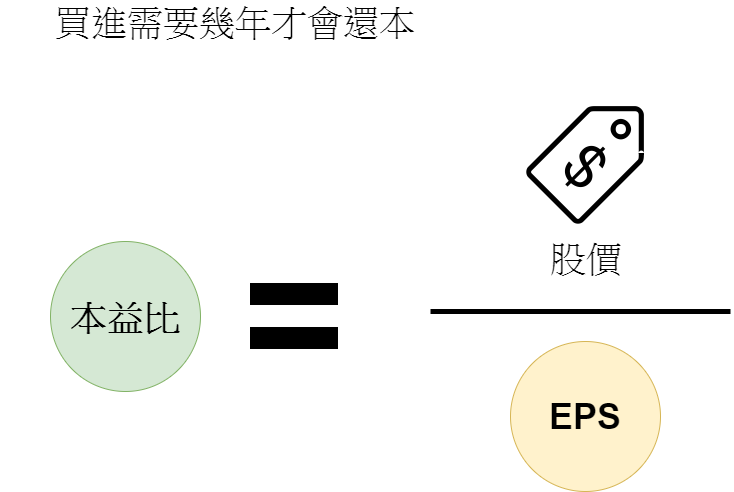

簡單來說就是現在的股價是公司一年獲利的幾倍,也可以理解為現在買進的話要幾年才能回本,因此本益比越低越好,代表回本的時間越短。

那麼本益比要變低意味著股價要變低或者是EPS變高,本益比常常用來評估公司價格是否合理,與同業相比現在算高還低。

一天進步一點點,每天累積一點財經詞彙,幫助我們更快邁向財務自由。

如果這篇文章對你有幫助的話也請您不要吝嗇您的讚賞,也謝謝您的支持,讓我更有動力整理相關知識。