長期投資的五大考驗:以承熙零成本的中聯資為例(1)

我目前持股中唯一的零成本股票是中聯資(9930),大約三年前就已經投報率 100% 零成本了;經過三年後的今天,累計投報率還是 100%,換句話說,過去三年股價是下跌的。

我持有中聯資已經邁入第 12 年,這麼長的時間到底面臨了哪些考驗呢?我認為至少有五大考驗。

❶股票怎麼挑選

這是長期投資要面對的第一個考驗。長期投資不論一開始投入的本金有多少,隨著時間的推移,本金可能越來越大,挑錯股票損失的不是只有報酬率,最大的損失是「時間」。

正如俗話說的「男怕入錯行,女怕嫁錯郎」,股票投資也是如此,時間是最寶貴的,挑錯股票作長期投資好比嫁錯郎的女性,青春 (時間) 都給毀了,而年華已不再。因此長期投資最重要的是要挑對股票,老樣子,SOP 控的承熙照例先驗證中聯資是否符合之前提到的四個長期投資的篩選標準。

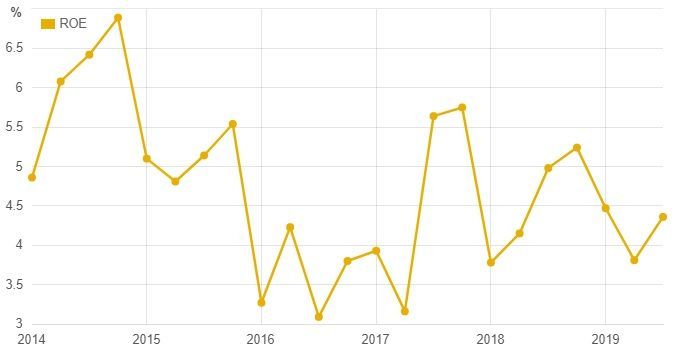

股東權益報酬率 ( ROE ) 要 15 % 以上

下圖是中聯資 2014~2019Q3 的 ROE,2019Q3 ROE 為 4.36%,前 3 季累計ROE 為 12.68 %。如果仔細看不難發覺通常 Q4 為一年中的高點,2019 姑且仍以 Q3 的 4.36 % 當作Q4 ROE,則 2019 全年 ROE 預估為 17 %,過關。

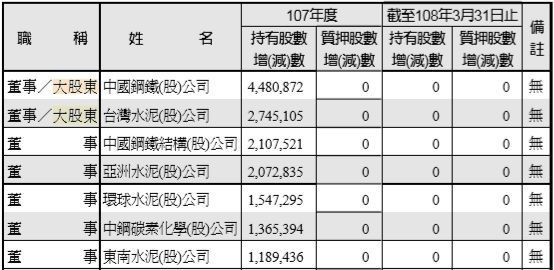

董監事持股比率要 15 %以上

中聯資董監事持股高達 68.6 % 過關。

順帶一提,中聯資的董監事可說是「水泥大軍團」,下面是中聯資的前 10 大股東 (部分),除了母公司中鋼、兄弟公司中鋼構及中碳外,都是台灣著名水泥公司如台泥、亞泥等。而且從 2018 至 20190331 為止,前 10 大股東持股數完全沒異動。合理推測,中聯資一定有迷人的利基,水泥軍團們才敢有志一同地當中聯資的董事或大股東。

連續發放現金股利年數及盈餘分配率,前者越長越好、後者要 50 % 以上

這點是我長期投資四個挑選標準中最重視的,理由在於一旦決定長期投資,那麼領息將是我們最主要的期待,假使股利政策不優,持股勢必很難繼續。

從下圖可以看出中聯資已經連續 23 年配發股利,就連金融海嘯期間不只 EPS 沒衰退,股利照發而且盈餘分配率也有 6 成以上,又過關。

眼尖的朋友可能也看出,2018 起盈餘分配率從過去大方的 80、90 %下滑至 60 %,我認為不用太擔心,因為沉潛多年的中聯資終於有了重大投資案-越南研磨廠,相信產能開出後將貢獻中聯資的營收與獲利,進而推動股價上升。

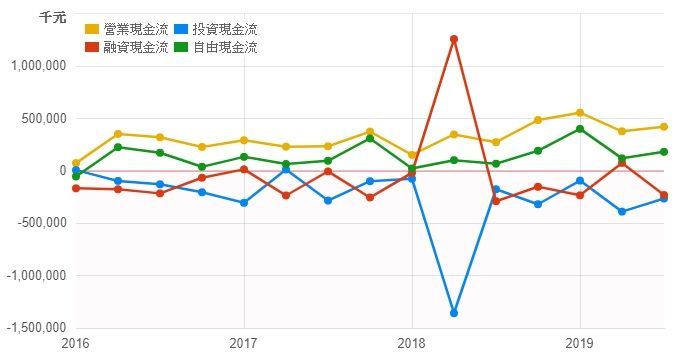

穩定的現金流量

現金流量之所以重要,在於有錢好辦事,無論是發股利回饋股東還是進行資本支出,現金流如果不佳,前面說的事情可能都做不成。從下圖可以看出,2016 以來中聯資的自由現金流量幾乎每季都是正的,過關。

綜上,中聯資完全符合我的四個長期投資的挑選標準,我認為它適合長期投資,前提當然是股價要夠便宜或合理。

待續 ......

投資有風險,本文僅分享投資觀念,無股票投資勸誘之意,投資請審慎評估並自負盈虧。

也歡迎到我臉書坐坐呦

★如果你也喜歡寫作,歡迎使用我的推薦碼註冊 Potato 喔:NhSnokbZ1。

★或是直接到我專屬推廣頁面註冊,在這裡。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐