【每日分析】員工健康全球墊底,日本股市本週第一!

⭐訂閱每週【🔗投資週報】:即時行情分析不漏接

隨著鮑爾“鴿派”講話令美債收益率回落,11月迎來了股市開門紅,美股十一大板塊集體收漲,紅利輻射到全球股市。就說今日開盤,澳洲所有板塊集體跳漲,漲勢最好的必然是對利率敏感的金融、地產、通訊與科技板塊,一反上週高通脹發佈後的頹勢。不過要說11月份表現最好的股指,那麼必然是日本的日經指數,週累計漲幅達到6%。

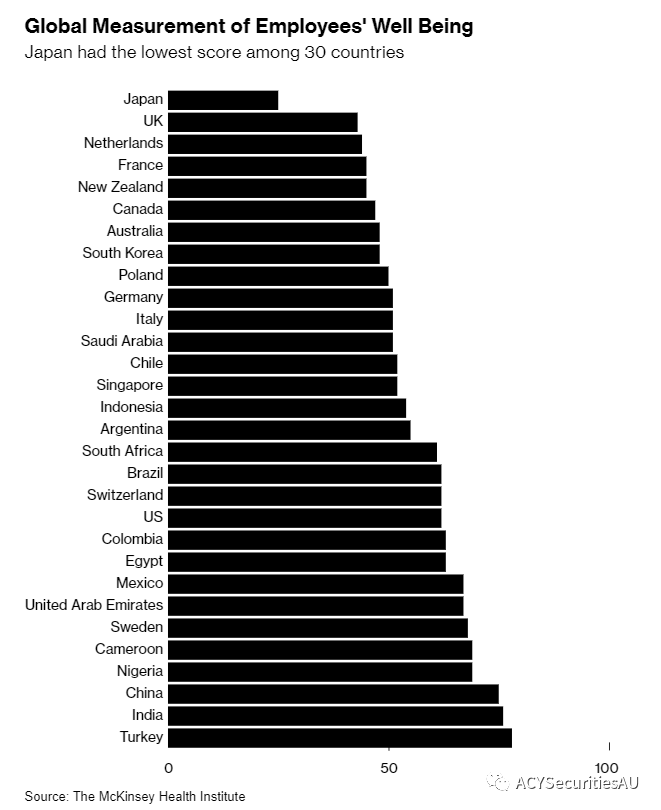

從近期的資料來看,日本經濟不能算好。在強勢寬鬆的環境下,雖然改善了消費需求,但消費者仍未重拾信心;雖然實現了貿易順差,但工業產值卻還未扭轉頹勢;雖然有著全球最低的失業率,但員工身心健康狀況卻是全球墊底水準。終身雇傭制的職場文化讓員工們身心俱疲,同時讓離職成本大大增加。目前全球唯一的負利率政策讓需求和預期有著巨大差距。這些負面資料要是放到其他國家,經濟活動早就崩潰了,然而日本經濟就是保持著這樣怪異的平衡。

那為什麼日經指數表現如此出色?很簡單,日元在跌。在週三的《日本央行就是個渣男》一文中,我們詳解了日元貶值的原因。日元也是本週唯一比美元走勢更弱的主流貨幣。不僅如此,自從巴菲特增持日本五大商社後,不少華爾街大佬也紛紛將目光投向了這個“外資荒涼”的市場。巴菲特的黃金搭檔查理·蒙格在昨日的Podcast節目中也表示,日本投資是一個顯而易見的機會。

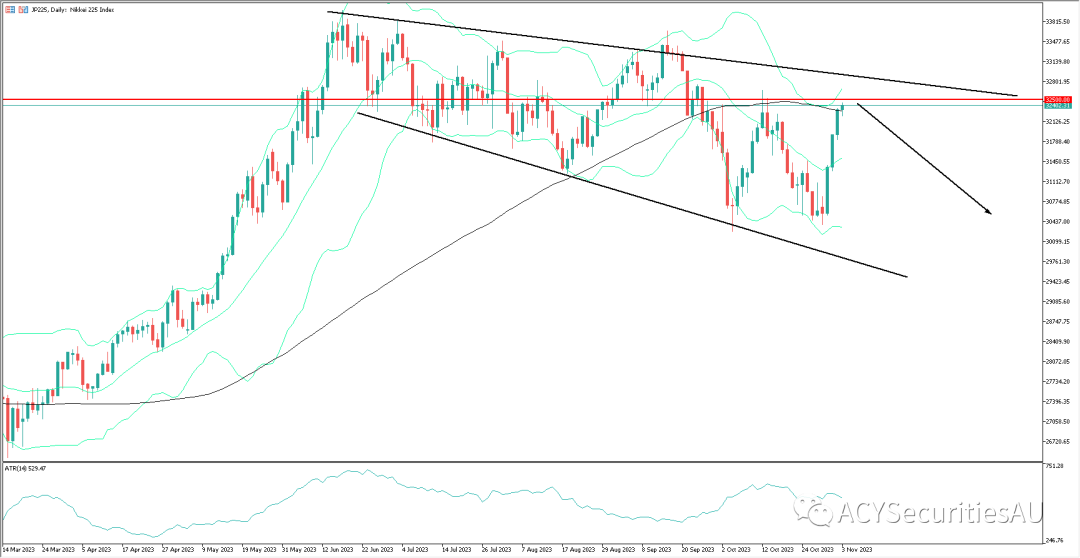

既然如此,投資日經指數是不是當下最好的選擇呢?並沒那麼簡單。由圖可見,今年下半年日經指數的表現並不出色,形態上可以說是空頭趨勢。同時明顯和標普指數呈現同漲同跌,11月的開門紅同樣是被美股帶動的。因此站在當下,判斷日經指數是否值得投資,其實等價于美國股市未來是否會上漲。那麼就又回到了對債券利率的討論,這裡就不詳細展開。

不僅如此,日元貶值不一定意味著日股的強勁。在多數情況下,日元的貶值是受到強勢美元的影響,而美元的強勢又是由債券利率上漲引發的,利率的上漲反而會壓制美股和日股。所以從結果上來看,很多短線行情下,日元貶值的同時日股也在下跌。這種現象也時有發生在歐元區與英國股市當中。

那麼蒙格和巴菲特看好日股投資就是亂說的嗎?非也,這是有前提的。前提是要在日本借錢購股,原因在於日本的貸款利率極低。巴菲特當時發行的日本債券利率平均僅為0.1%,而買入的商社股票派息都有5%,利率差是回報的重點。由於是空手套白狼,匯率風險也不會決定最終盈虧。假如一個澳洲人投資日股,單純是想投資賺取這個5%的派息,那何不直接把錢存在銀行裡,同樣近5%的利息,還無需承擔匯率和市場風險。

從日經指數日線圖來看,雖然保留了空頭趨勢,但波動區間正在擴大,週線級別的真實波動率ATR指標重返今年來高點,中線交易者需要注意倉位元調整。100日均線轉頭向下,布林帶開口擴張保持下行。整體來看是不穩定空頭結構。交易策略應該採用中短線高位做空為主。現價上方的關鍵阻力在32500關口,該位置是支阻互轉水平線、供給區攻線以及趨勢線的三重共同結構。不過考慮到短線多頭趨勢強勁,空單入場需要設好止損。上方的阻力位置可以關注33000的整數位元關口,以及前高點33500附近。下方的支撐則要看30000整數位元大關。

歡迎追蹤我們的IG 🔎 acy_securities_zh 查看更多市場分析、國際熱點、投資教學

👉【訂閱電子報】- 獲取每周關鍵投資電子報

👉【免費參與線上課程】- 專業分析師帶你分析市場、解析財報

👉【領取高達$3000贈金】- 新用戶在ACY開戶將可領取高達$3,000贈金!

本文內容由協力廠商提供。ACY證券對文中內容的準確性和完整性,不做任何聲明或保證;由協力廠商的建議,預測或其他資訊導致了投資損失,ACY證券不承擔任何責任。本文內容不構成任何投資建議,與個人投資目標,財務狀況或需求無關。如有任何疑問,請您諮詢獨立專業的財務或稅務的意見 。