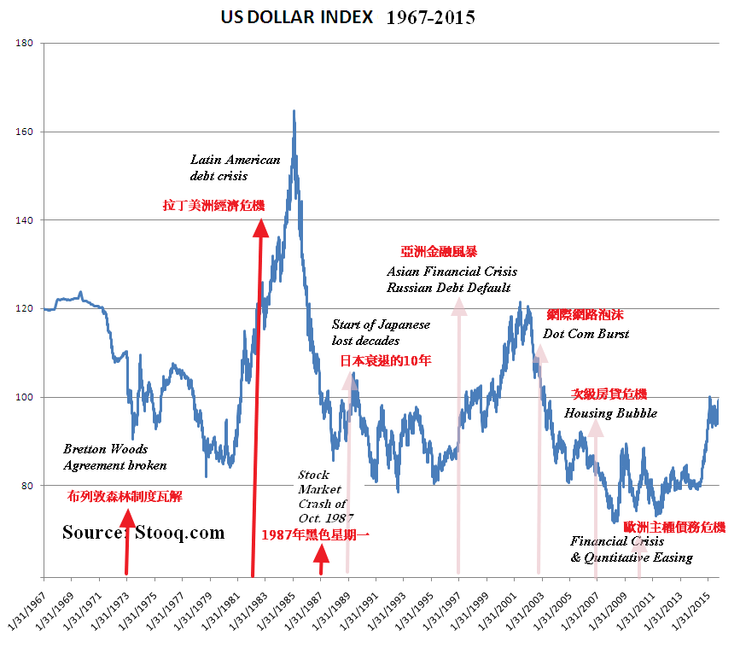

歷史上的金融危機和美元指數

金本位時代的結束

「布列敦森林制度」,是1944年7月至1973年間,世界上大部分國家加入以美元作為國際貨幣中心的貨幣制度,建立了以美元和黃金掛鉤的固定匯率制度,雖然結束了混亂的國際金融秩序,但是發生了「特里芬兩難」,美元供給過多則不能保證全部都能兌換黃金,供給不足則國際清償手段不足,若是美元與黃金的兌換性逐漸遭受懷疑,導致各國中央銀行將持有的美元兌換成美國的黃金準備,使得美元的黃金準備存量逐漸減少,造成黃金飆升,美元爆貶現象

「後布列敦森林時代」,美元發行後不再跟黃金兌換有掛勾,美元與各國的貨幣的兌換匯率不再採固定匯率制,而是改採「管理浮動匯率制度」,「後布列敦時代時」,美國要發行美元不再需要跟各國經濟規模同步,甚至可以有「主動」超額發行貨幣的空間,所以造成美元的發行被形容成有如脫韁的野馬,甚至擴大了原本全球美元體制的缺陷,例如在70年代末期又再遭遇到「兩次的石油危機」、「惡性通膨」、「匯率大幅波動」,結果引發世界經濟的嚴重衰退。在當時,法國、德國等國家曾經大力批判美元獨占龍頭不合理的貨幣地位,但因其他國家始終找不到可解決現況的替代方案,所以只好將就接受美元仍為世界貨幣體系的基準,此基準也一直沿用到今日

美元指數

當兩個流動性不相當的物品,採取固定匯率制度,信心動搖時會發生擠兌破壞金融系統,因此美元指數脫鉤黃金後,奠定了大美元時代的開始,之後只要發生金融危機就會影響美元指數的波動,兩者是糾纏在一起命運共同體

美元指數是美元對歐元、日圓、英鎊、加元、瑞典克朗、瑞士法朗的匯率經過「加權幾何平均數計算」獲得

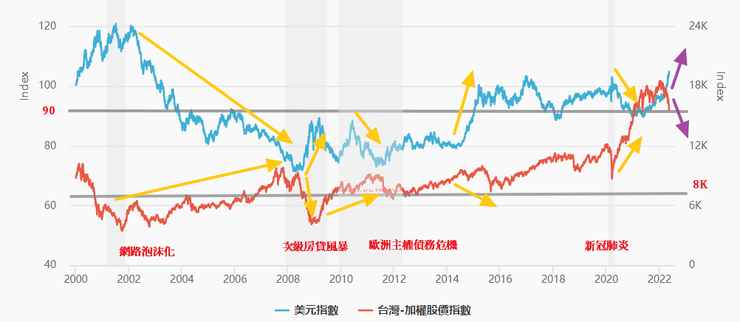

只要熱錢流回美國,新興市場的台灣就會受到影響,美元指數上升,台幣匯率貶值,這種周而復始的美元循環,沒有其他貨幣制度可以替代,每個經濟危機時間長短不同,影發的威力程度也不一樣,但是長期QE是美元大時代的慣用手法,QT是必要的副作用,卻也是金融市場的震撼彈,台灣與美元指數如今又開始反向連動,程度有多大取決於原先QE的程度,QT未爆彈即將開始

你的愛心/留言/訂閱就是最好的支持

https://vocus.cc/article/6281a29afd8978000135e39e