Meta 爆漲140%後,面臨股價下跌難題,Q2財報後或將再跌,迎來買入良機?

Meta Platforms, Inc. (納斯達克股票代碼:META ) 擁有 Facebook、Instagram、Whatsapp 和 Threads 等廣受歡迎的應用程序系列,由於其在消費者中廣泛普及,因此無需過多介紹。

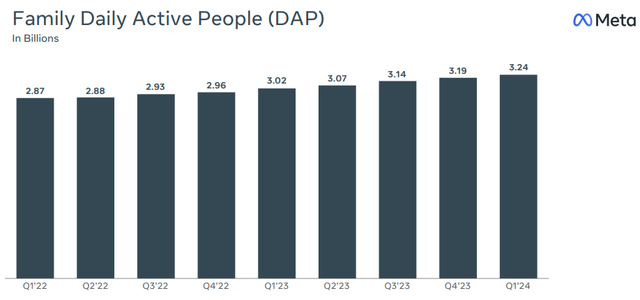

每天有 32.4 億用戶使用這些應用,這一數字令人震驚。這接近世界人口的 40%,同比增長率爲 7%,預計還會進一步增長。

Meta 通過社交媒體服務和參與收集用戶數據,幫助平臺上的廣告商更好地瞄準特定受衆並定製營銷活動以最大限度地擴大覆蓋面。

零售商 Temu 和 Shein 就是兩個很好的例子,他們最近向 Meta 投入了數十億美元的營銷資金,部分原因在於 Meta 的價格在過去 5 年裏上漲了 140%,併成功地在北美市場站穩了腳跟。

有人可能會說 Meta 在市場上的地位是壟斷的。就我個人而言,作爲一個即將年滿 30 歲的人,除了 Messenger 或 WhatsApp 之外,我不會在空閒時間使用任何其他消息平臺,而且我認識的人中很少有人使用最接近的競爭對手 Tik-Tok 或Snap Inc. ( SNAP ),後者的使用範圍僅限於年輕一代。

在過去幾年中,持有 Meta 的股票可能被證明是困難的,因爲 2022 年股價暴跌了 70%,部分原因是其在廣告支出放緩的情況下進軍未經證實的 Metaverse,但在過去 10 年中,該股上漲了 623%,爲股東帶來了豐厚的回報。

讓我們仔細看看這項業務。

業務更新

Meta 的天文數字價格升值,尤其是從 2022 年 11 月的 88 美元底部開始,讓包括我在內的許多人感到意外。

不過,投資者不必擔心,因爲價格上漲受到基本面顯著改善的良好支撐,每股收益將從 2022 年的 8.59 美元回升至 2024 年底的預期 20.17 美元。

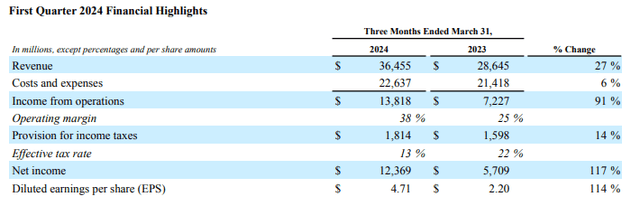

回顧4 月份報告的2024 年第一季度收益,該公司本季度表現強勁,收入同比增長 27%,達到 365 億美元,營業收入較去年同期幾乎翻了一番,這要歸功於利潤率擴大了 1,300 個基點,同時 COGS 得到了控制。

經過多年可以說是不計後果的支出之後,Meta 不得不將員工人數減少了 22%,利潤率的提高受到了高度歡迎。

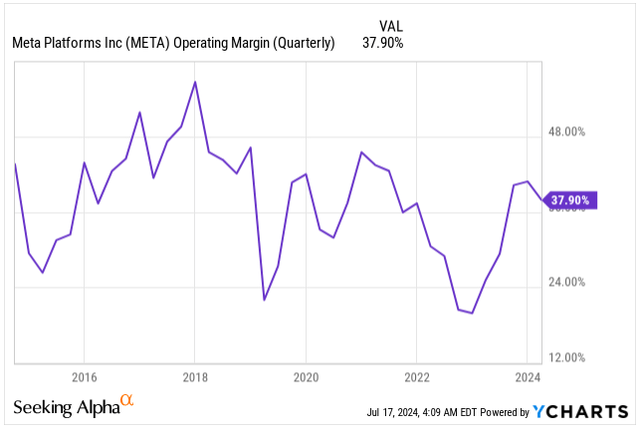

然而,即使營業利潤率爲 38%,接下來的幾個季度仍有增長空間,尤其是當 Meta 更好地將其最近的 AI 投資貨幣化時。

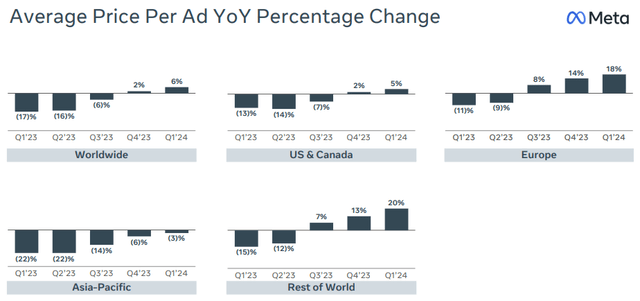

第一季度,廣告量同比增長了 20%,這表明廣告市場全面復甦,並且由於 Meta 的 AI 集成改善了內容推薦,參與度強勁增長。

事實上,Meta 是人工智能貨幣化的首批成功案例之一,Instagram 上高達 50% 的內容由人工智能推薦,Facebook 上這一比例爲 30%。

在經歷了近兩年的廣告價格下跌之後,今年第一季度的價格趨勢出現逆轉,同比增長 6%,這對廣告商來說是一個積極的轉變。

該公司的一個致命弱點是不斷增加的資本支出,現在預計到 2024 年將達到 350 億美元至 400 億美元,購買Nvidia Corporation ( NVDA ) 的 H100 GPU 來構建最先進的數據中心後,Meta 計劃在此基礎上進一步開發其 AI 應用程序,這將是它本十年內容參與和貨幣化的關鍵。

由於最初的預期支出爲 300 億美元至 370 億美元,這一增加的支出令投資者感到意外,這使得 Meta 成爲 Mag 7 公司中 AI 硬件支出最大的公司,這在一定程度上抑制了該股今年的升值,因爲這將拖累利潤率。

Meta 在人工智能方面的推動主要圍繞其大型語言模型 (LLM) Llama,它是開源的,可供開發人員構建應用程序,併爲 Meta 應用程序中的聊天機器人提供支持。

儘管 AI 集成是一項長期項目,具有多種盈利途徑,但 Meta 仍在不懈努力,不斷創新。該公司最近爲企業推出了基於 AI 的廣告和消息傳遞工具,以便更輕鬆地接觸客戶。

Meta 的 VR 產品系列集成了生成式 AI 應用程序,將提高用戶參與度、推動更多增長並增加廣告收入。

生成式人工智能確實爲 Meta 帶來了重大機遇。除了更準確的廣告定位和內容推薦之外,它還看到了向使用 Meta 技術的第三方收取費用的機會,這些第三方可以使用 Meta 的技術來自動發送銷售信息、投放廣告、提供客戶服務,還可以使用 LLM 的最新模型來構建自己的應用程序。

這並不輕鬆

然而,我們不要忘記,Meta 在其核心競爭力(廣告)之外的探索歷史並不總是成功的,我們可能會看到途中遇到一些坎坷。

另一方面,Meta 的收入來源完全依賴於廣告和社交網絡。如果廣告增長放緩或出現下滑,Meta 的股價可能會下跌,因爲缺乏其他收入來源。

以另一家廣告巨頭Alphabet, Inc. ( GOOG )(GOOGL )爲例,該公司擁有多個收入來源,包括其雲部門和帶有訂閱服務的流媒體平臺 YouTube,因此更有能力抵禦動盪時期。

Meta 的第二季度預期

Meta 將於 7 月 31 日公佈其2024 年第二季度收益,預計銷售額爲 382 億美元,同比增長 19.5%。

預期的增長率與上個季度的 27% 的增長率有很大差異,但我們需要注意更爲嚴格的比較,因爲 2023 年第二季度是廣告業務顯着復甦的第一個季度。

預計每股收益將達到 4.7 美元,同比增長 57%,但與第一季度的 114% 相比仍大幅下降。

每個 Meta 投資者在第二季度發佈時等待的關鍵信息可能是有關 AI 集成的部分,最重要的是資本支出,因爲在我看來,這將主要決定股票的反應。

如果由於進一步上調資本支出預期而導致股價下跌,我將會堅持不懈地買入。如果由於進一步上調資本支出預期而導致股價下跌,我將會堅持不懈地買入。

估值

Meta 的股票不再像 2022 年低迷時期那樣便宜,當時股價觸及 88 美元,股票交易價格是其收益的 9.7 倍。

那些在低價買入股票的人現在在不到 24 個月的時間內獲得了非常舒適的 4 倍收益。

Meta 股票目前的混合市盈率爲 27.6 倍,低於 IPO 以來 32 倍的平均市盈率,但略高於過去 10 年的 24.7 倍平均值。

在過去的 10 年中,每股收益的年增長率爲 20.2%,預計在接下來的幾年中,增長率也不會明顯放緩:

2024 年:預計每股收益 20.17 美元,同比增長 34%。

2025 年:預計每股收益爲 23.40 美元,同比增長 16%。

2026 年:預計每股收益 26.54 美元,同比增長 13%。

得益於利潤率的不斷擴大、參與度的提高推動廣告收入的增長以及新的業務,Meta 有望在未來十年內繼續實現盈利增長。

我預計,只要業務不受干擾,該公司將能夠在 2026 年後實現約 12% - 15% 的 EPS 年增長率。

話雖如此,當以低於 500 美元的價格購買股票時,我認爲基於 2024 年預期每股收益 20.2 美元的公允價值,以公司預期收益的 25 倍估值,我認爲投資者的 ROR 每年約爲 13% ,具備良好潛力。

結論

Meta 不再像 2022 年市場低迷時那麼划算,但對於希望獲得超越市場回報的投資者來說,該公司在增長和價值之間實現了良好的平衡。

該公司計劃今年與 Nvidia 合作在 AI 數據中心投資高達 400 億美元,以增強其 AI 驅動的參與度,從而推動更高的廣告收入支出。

在我看來,能夠將人工智能推薦的內容貨幣化是股東滿意的關鍵,而 Meta 是首批展示其成功的公司之一。

儘管與去年同期相比,預計第二季度的增長速度將放緩,但如果 Meta 能夠實現營收和淨利潤雙贏,且資本支出沒有進一步膨脹,我預計市場會做出積極的反應。

另一方面,如果我們看到資本支出引發的拋售,我將會買入,因爲以低於 500 美元的價格買入股票,可以實現良好的長期價值,相當於其 25 倍 FY24 收益。