中国股市的真实运行机制

一:沾了赌性,忘了祖训

古人云,“知己知彼,百战不殆。”又云,“料敌制胜,上将之道也。”

我们历来把先人智慧奉为圭臬,直到后代子孙沾染了赌性,因此也忘了祖训。

百般罪恶,毒害最深者,莫过于赌。人们明知十赌九骗,仍免不了舍生忘死地投入其中。

不过话说赌博本身没有问题,只要讲明规则,愿赌服输,还算得公平。可憎的是有些赌博披着伪善的外衣,打着掩人耳目的幌子,将自己包装得并不像一个赌局,——这就是中国的股市。

人的天性总是易于倾向机构或团体,认为他们更不容易骗人,并且更讲规则。通常来说,组织的确会比个人更讲规则,但也更易利用规则来谋私,尤其是组织之上没有任何监管的情况下。

二:特色融资机制

回到最初的话题,任何博弈都需要知己知彼。即便做一名赌客,也要摸清赌场的底细,明白自己有多少胜算。

比如澳门和拉斯维加斯的规则就是不能看到对方的底牌,庄家赢在自己建立的一套精算基础和概率上。这样对赌场和赌客都公平,就算是输多赢少,总还看得到一丝赢面。

但中国股市却素来以出千闻名,台面上的规则往往弃之不用,明面下的运作才是核心。股市的本质是为投资和融资服务的,但 A 股庄家却可以看到散户全部的底牌,硬生生把这个市场变成了杀猪盘。中国股市可以说是唯一一个将内幕交易和操纵股价常态化的市场。

因此中国股市成为了一个和经济并无关联的市场,股价涨跌完全基于各种编造的理由。之所以还能被称为股市,是因为仍需要披着投资的外衣,行使收割的职能。

由于国情所在,对股民经常性的收割是很有必要的,——一方面他们数量太多,一旦手上有了余钱,就容易上蹿下跳。另一方面金融系统常年亏空,需要融资以填补债务,盘活国企,以及满足日常性贪腐。金融上有个名词叫做“转移支付”,只是这里需要反向理解,——就是股市是草民向政府补贴的反向转移支付。

三:A 股虚实有几何

和世界通行的投资理念不同,中国股民很少关心上市公司的质素,因为就算知道,似乎也无关宏旨。

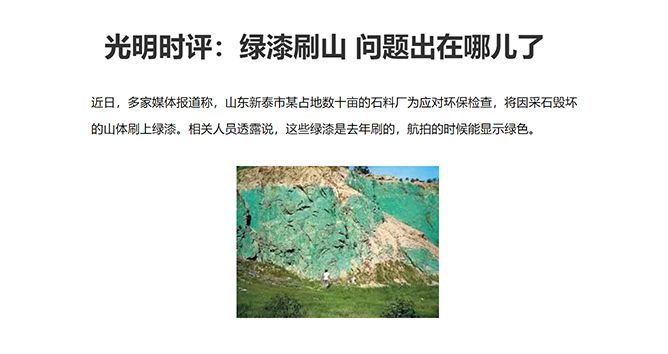

所以 A 股成为了全球最大的造假市场,很多公司稍作装潢,走走过场,也就可以上市融资。毕竟为了应付环保可以把山刷绿,公司搞个架子上市也自然不是问题。

其次股民没有权利意识,不明白投资人对公司的经营是享有知情权的。因此公司的信息披露也成为一个秀场,诸如财务状况,审计信息,关联交易等细节,总是虚实难辨。即便披露,也是频频造假。

荒诞的是,监管总是无效的,股民们不能诉诸法律,就逐渐学会了逆来顺受,因此作弊也就越发猖獗。反正上司公司都有默契,出事了顶多罚酒三杯,一场毛毛雨后又是春笋遍地。

长此以往,股民被收割得惨烈,以至哀嚎遍野,民怨累积,所以监管部门要不停地打出组合拳,不止要罚酒三杯,还要掌握安抚人心的技巧。

政府再次成为救世主,不但要对造假亮剑,还要守护百姓的钱袋。但股民们发现总是强盗跑了,剑才拖拖拉拉地亮出来,脸面上义正言辞,却不过是对着恶人的背影虚晃几刀。此时钱已被收割,只剩袋子,保护起来然并卵。怎么看也像是官兵与强盗唱了一出双簧。

所以中国的股市长期下跌,还是因为蛀虫太多,往往韭菜刚抽一点芽,各色镰刀就一拥而上。

但一个长期下跌的市场毕竟难以挽留人心,因此政府要将其它渠道堵死:禁止境外资本在国内开办金融业务,同时用外汇管制禁止资金流入境外市场。——反正就是赌场唯我一家,散户的钱只能用来浇灌国土,最后就算人死留尸,也要用来给社会主义做花肥。

同时宣传机构还要煽动气氛,时不时编造些股市神人,日入斗金的造富神话。再招罗一帮伪权威散布“调整到位”,“社保入场”,“政策兜底”的消息。如果专家公信力不足,就再引用一些国际资本看好 A 股的论调。

所以赌场依旧门庭若市,大家有了余钱又再度返场。正如:“豬洗淨了,又回到泥裡去滾。”——不怕你赢钱,就怕你不玩,赌徒的心态就是记吃不记打,之前的痛苦很快又被暴富的狂热抹去。

四:涨跌停和 T+1 的意义所在

实际上,在这个市场中造假仅仅是基本的千术,这些手段终究是太过于露骨。而 A 股中最高明的手段,其实是涨跌停和 T+1。

很多人从未认真考虑过涨跌停和 T+1 交易机制的意义。不得不说,这是中国股市最大的创举。这个世界并不是只有中国股市存在涨跌停限制,也不是只有中国存在 T+1 ,然而少有将这两种手段结合的国家。因为必然要这两者相辅相成,才能实行收割之便。

有一种辩解理由是 T+1 是为了避免短线投机,保护投资者。而涨跌停是控制股市的大幅波动,同样是保护投资者。——如果相信这套说辞,那么金融市场并不适合你的生存,及早撤资为妙。

这种说法本身的问题是,如果投资者是依靠这两者保护的,那么全世界的股市显然都不靠谱,因为他们都在让投资者裸奔。

首先就 T+1 来说,对庄家并无太大阻碍,因为他们可以融券对冲 T+1,而融券的门槛对散户而言则是难以企及的。

此外通过对比可以发现,有涨跌停保护的 A 股反而是全球波动最大的市场,也是全球熊市最长的市场。抛开西方股市,仅看亚洲邻国也没有长久下跌的状况。即便经济不如中国的印度,越南,印尼,也是长年处于上涨趋势。

所以说,投资不要一味埋头在本国,多看看周边市场,能发现更多真相。

五:珠联璧合的涨跌停和 T+1

要理解涨跌停和 T+1 怎么协同发挥作用,就要理解 A 股的庄家机制。T+1 最主要的职能,是让投资者无法在短时间做出交易修正,它本身是为操盘服务,因为庄家操盘需要锁定散户。

散户唯一的优势是资金量小,机动性强,一有风吹草动便可迅速撤离。因此在没有 T+1 的条件下,庄家的操作难度将大为增加,不利于控盘。而一旦有了 T+1 机制,散户就无法设置止损,从而在短时间抽身退出。

但如果仅仅实行 T+1 会存在一个弊端,就是限制当日卖出的话,庄家完全可以大幅砸盘将散户套牢。所以为“保护投资者”(持续收割),就配合了涨跌停的限制,这样一来,股民相信每次的损失都是可控的。而没有涨跌停的 T+1 未免太过血腥,这反而不利于诱导散户进场。

其次,涨跌停提高了庄家制定价格的能力。庄家资金量大,可以用封板限制散户的交易。当需要拉升股价时,可以将价格封在涨停板,散户无法买进。同样的道理,在出货时用跌停封板,也可以限制他们卖出。

如果你实盘交易过 A 股,就能体会个中奥妙。老股民大都体验过股灾来临时,股票无论如何都卖不出的惨状,因为跌停限制了散户跑路。所以每次股灾来临时,都是散户对 T+1 怨声载道之时。

A 股还存在一个机制,就是“大单优先的原则”,所以散户提前挂单也未必能成交。这就进一步锁定了散户的流动性,让散户的单子无论多靠前也无法成交。尤其是被追捧的新股,即便第一时间挂单买入,直到收盘也不会成交。

这就是涨跌停和 T+1 的设计机制,投资人都被“保护”起来。庄家也正是利用这两点才能对散户进行“良性收割”。

六:新股发行的机制设定

涨跌停还有更重要的职能,就是解决新股收割的问题。

新股发行估计是中国股市最大的一道风景线,也是最有技术性的收割手段。

通常来说,新股发行之后都会连续涨停。这种夸张的赚钱效应尤其让人眼红,因此股民很容易对新股簇拥而上。

但如此一本万利的生意不是宵小之辈所能染指,涨停板在此发挥了作用,散户无论怎么挂单都无法买进,即便你是最早挂单的人。

新股这份禁脔就这样轻易被锁定,涨停板成为了最好的博弈工具。

但上涨终究是为了收割,散户想买可以等待开板。然而这也是新股正式开始绞杀散户之时。

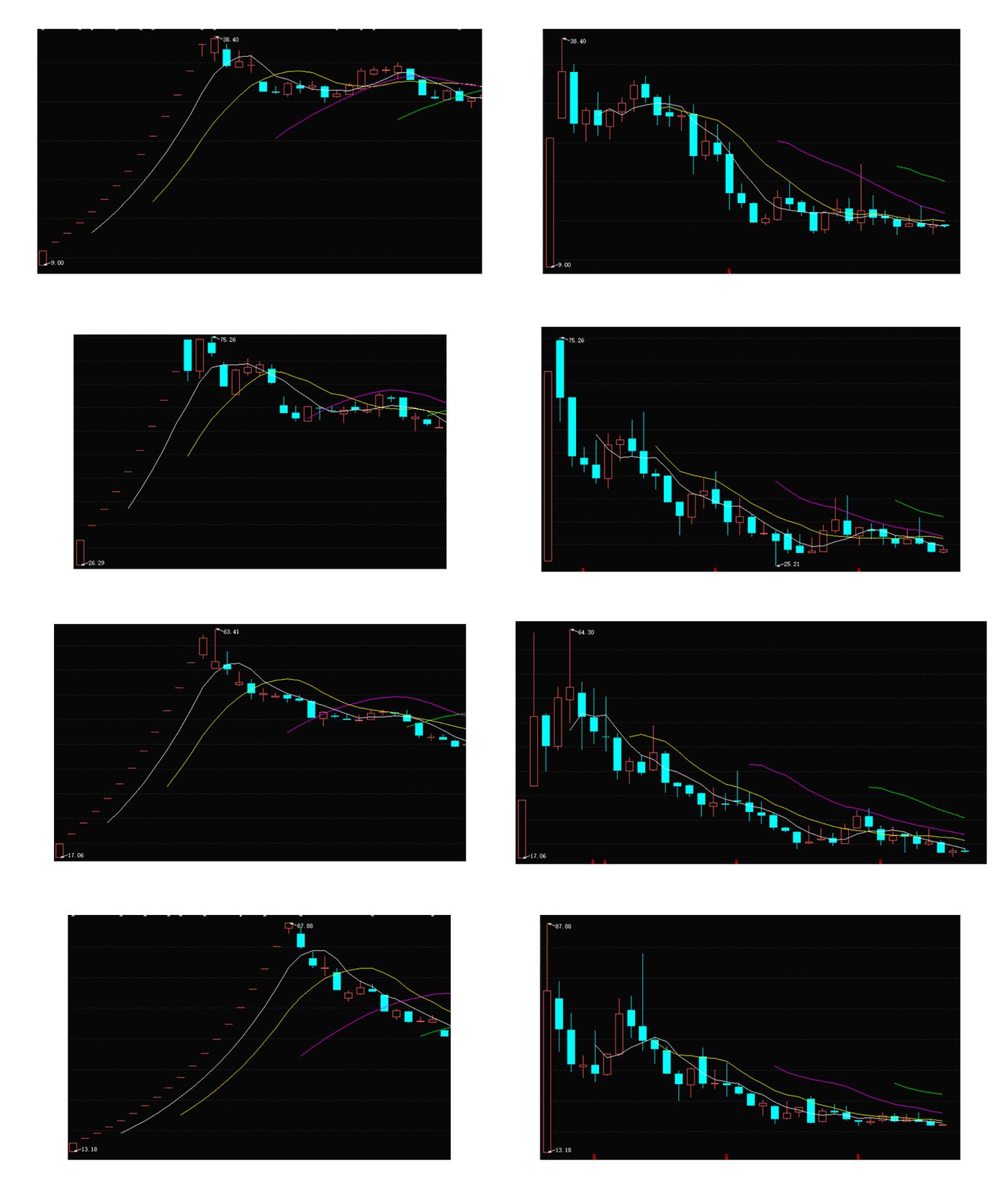

以上几幅图左边是日线图,右边是周线图。新股的走势大都遵循这种轨迹,当连续涨停开板时,通常伴随着巨大的成交量和严重下跌,这也代表着筹码在庄家和散户之间的交接,而散户买入后发现新股开始变盘下跌时,却又被 T+1 所限制了。

此外发行新股还有一个锁定资金的功能,就是新股申购的股民账户内必须有一定的股票作为按金。这样一来,被新股赚钱效应所吸引的股民就被锁定在了市场。

不过近一年来开始出现新股上市就破发的现象,这是由于追高新股很容易被套牢,散户们更愿意认购新股,因此市场变换了手法,索性用数量换体量,猛烈发行新股,然后一开始就砸盘收割认购和挂单的散户。

结语:

归根结底,这个市场的所有手段,包括涨跌停和 T+1 ,也不过是一种单调的千术,只要稍加分析就能参透其中的法门。但禁不住赌桌的狂热和媒体的渲染,每天都有股票一字涨停,看得赌徒们眼红心跳,精神亢奋。

因此很少有人去分析这些交易机制的真实意图。实际上在任何一个博弈市场,那些刻意制定的规则都有着更深层的目的。

所以还是应该牢记祖训,做到知己知彼。如果连规则之下的意图都没能看透,那么这浑水还是不趟为妙。