【ACY證券】美元見頂之際,經濟衰退之時,恒指起飛之勢

早在5月4日的分析中,我們便提到過,在美元見頂、經濟衰退之際,“估值越低的指數有更大的升值潛力,其中最值得關注的是恒生指數。”近一個月來,恒生指數的表現那是有目共睹。自從5月12日美元開始貶值,全球指數集體上揚。其中以恒指的漲幅最為驚人,累計漲幅已經高達13%,遙遙領先於其他國家的股指。隨著股市的反彈,不少機構紛紛改變態度,開始看漲亞洲市場。高盛上週四也開始接受我們的觀點,表示疲軟的美元有利於新興市場,尤其是中國與東南亞的資產。

決定未來表現的關鍵在於股市的估值。在20年到21年的寬鬆環境下,大量新投資者湧入市場,導致價格中的泡沫劇增。越是熱門的股票,估值便越是瘋狂。美國納斯達克指數無疑是疫情期間的佼佼者,相比疫情前最大漲幅高達70%。然而當海水退潮,全球進入緊縮環境,這部分超額估值便遭受重創。之前漲得越快,泡沫越多的板塊,近期跌得也越凶。曾經的佼佼者反而成為了最大的受害人。

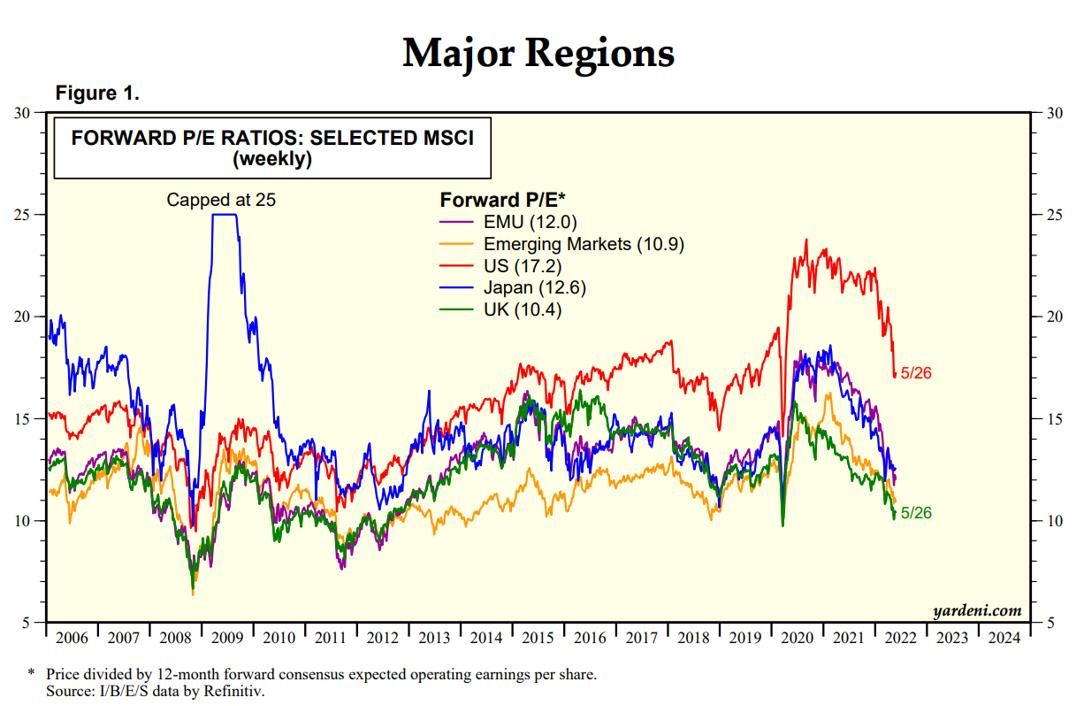

一般衡量估值的工具是市盈率,從圖中的遠期市盈率表現來看,今年年初開始,全球的估值都在回歸理性,市盈率跌幅最大的便是美國市場。即便如此,美國目前的市盈率仍然高達17倍。反觀其他地區,英國與新興市場的市盈率才只有10倍出頭,而日本與歐洲是12倍,都遠低於美國。由此可見,這些市場中蘊含的泡沫水準相對較低。這也解釋了為什麼即便面對地緣風波,歐洲的股市卻仍能穩定反彈。

昨天,世界銀行下調了全球經濟增長的預期,衰退風險正在吞噬每一位投資者的信心。在這樣的大環境下,估值越低的市場越有升值的潛力,而中國市場的市盈率剛好是10倍,遠低於歐美等國家。尤其是恒生科技板塊,受到國內政策影響,估值甚至只有部分美國科技股的五分之一。隨著國內疫情解封,刺激政策啟動以及監管的放寬,恒生指數很可能延續近期的強勢表現,領先全球直線起飛。

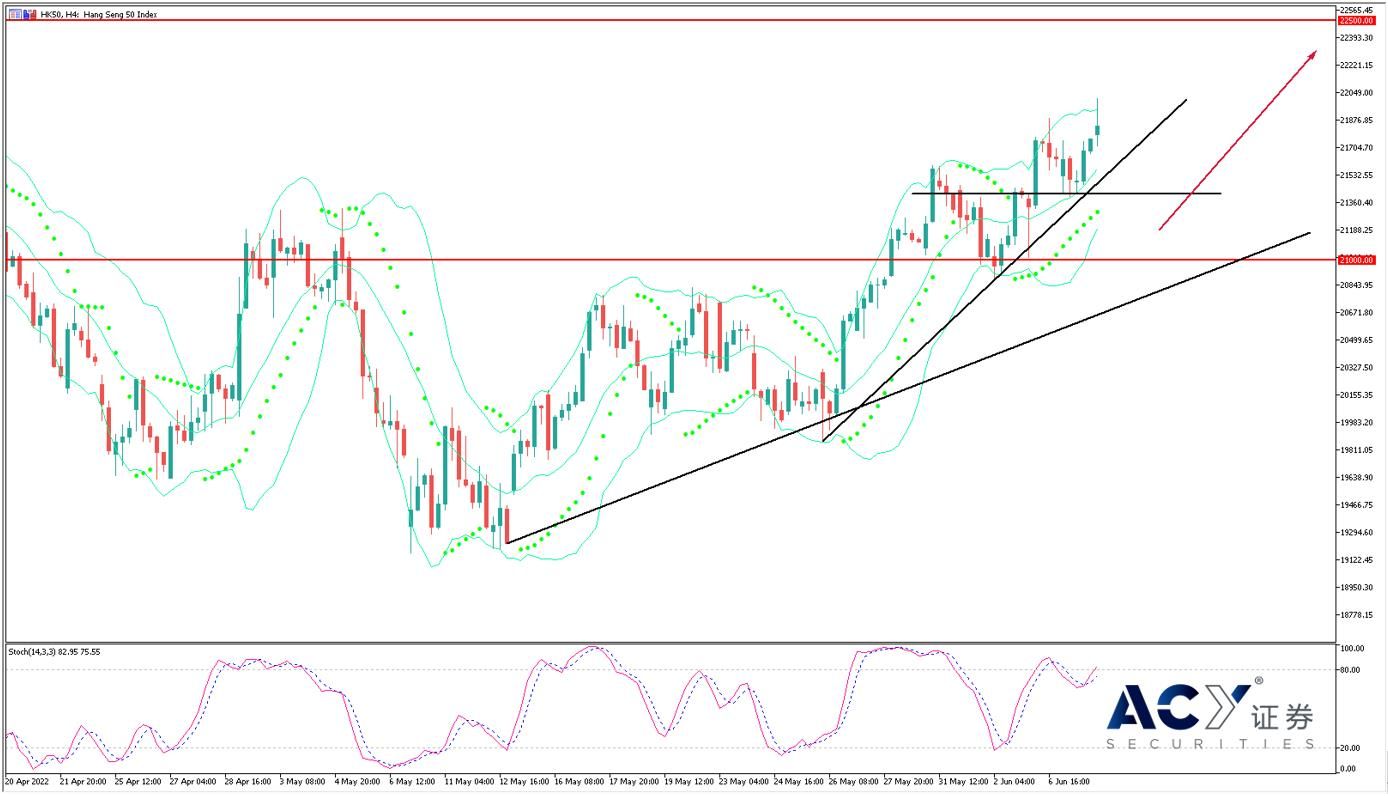

從恒生指數四小時圖來看,指數的表現無疑非常出色,頂著美元的壓力幾乎是單向上漲。考慮到本週四和週五美元可能大幅反彈,指數短線仍有較大的空頭壓力。不過一旦價格回檔,對於中線投資者來說便是不錯的入場時機。而對於那些已經買入的短線交易者而言,則需要關注本周抛物線指標轉向的止盈信號。指數下方的支撐在21000—21500區間,可以配合布林帶下沿與隨機指標超賣區金叉的利多信號。長線投資者則可以耐心等待價格上穿22500關口,同時美元開始大舉下滑,便是不錯的投資機會。

今日關注資料

17:00 歐元區第一季度GDP年率終值

17:00 歐元區第一季度就業人數季率

22:00 美國財長耶倫討論23財年預算

22:30 美國當周EIA天然氣庫存

本文內容由協力廠商提供。ACY證券對文中內容的準確性和完整性,不做任何聲明或保證;由協力廠商的建議,預測或其他資訊導致了投資損失,ACY證券不承擔任何責任。本文內容不構成任何投資建議,與個人投資目標,財務狀況或需求無關。如有任何疑問,請您諮詢獨立專業的財務或稅務的意見。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐