陣痛期已過,反彈信號強烈!PayPal能否在穩健財報下再創新高?

近年來,隨着數字支付領域的激烈競爭,PayPal (NASDAQ: PYPL) 的市場表現一直受到投資者的密切關注。雖然PayPal面臨着來自新興金融科技公司和傳統銀行數字化轉型的雙重挑戰,但該公司通過不斷創新和優化其服務組合,努力保持其行業領導者的地位。

2024財年第三季度,雖然PayPal的收入和營運費用未能達到市場預期,導致股價短期內承壓,但從長遠來看,公司展現出穩健的自由現金流和盈利能力。此外,分析師對其股票的評級提升,再次點燃了市場對其長期增長潛力的樂觀預期。

第三季度財務業績回顧

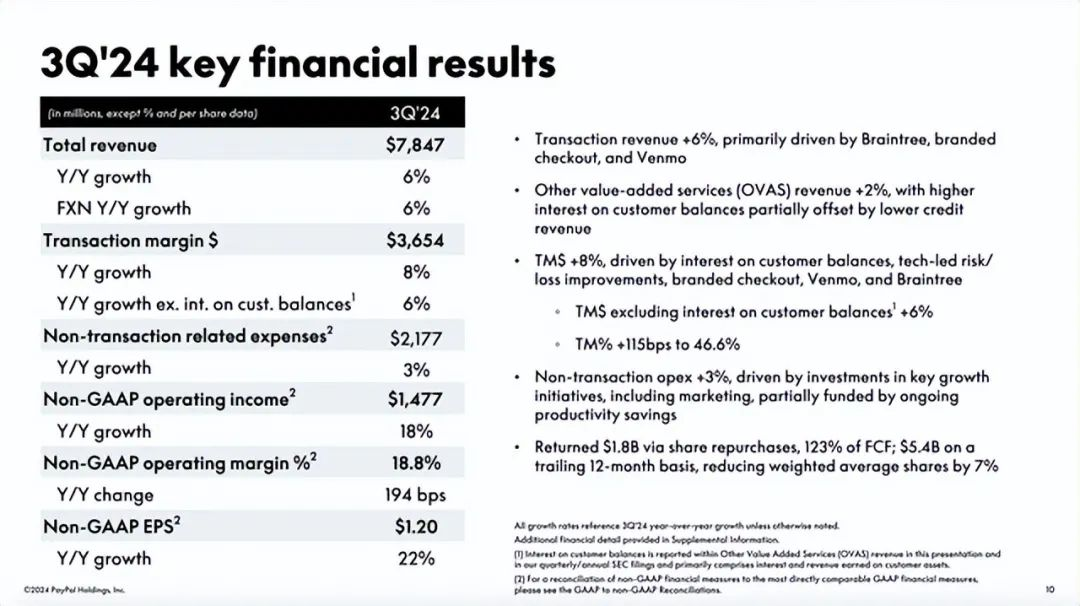

上週,PayPal 公佈了其第三季度業績,財務表現好壞參半。公司報告的總收入爲78.47億美元,雖然同比增長了5.8%,展現出公司在擴大市場份額和加強服務能力方面的穩定增長,但這一數字未能滿足市場的預期,分析師此前預測的收入爲78.9億美元。這表明雖然PayPal繼續在全球支付解決方案市場擴展其業務並增加交易量,但市場對其業績的期望值仍處於較高水平。

儘管收入略低於預期,PayPal的每股收益表現出色,超出了市場預期。公司公佈的每股收益達到了0.99美元,相比2023年同期的0.93美元有顯著提升。

自由現金流的強勁增長進一步證明了PayPal的財務穩健。2024年第三季度的自由現金流爲14.45億美元,同比增長了31.2%,不僅顯示了公司在資本管理上的高效率,也表明其核心業務活動仍能產生強勁的現金流,爲未來的投資和可能的併購提供了資金支持。

然而,儘管PayPal在收入和每股收益上取得了積極的表現,公司的營業利潤和淨收入的增長卻沒有那麼顯著,這部分原因在於運營成本的增加。尤其是營銷和產品開發支出的增加,這是爲了應對日益激烈的市場競爭和維持其在支付解決方案市場的領先地位所必須的投入。此外,爲了適應不斷變化的消費者需求和技術發展,PayPal繼續投資於新產品和服務的開發,這雖然短期內增加了成本,但爲長期增長搭建了基礎。

市場表現與分析師評級調整

PayPal的市場表現在2024年第三季度表現出明顯的復甦跡象,儘管股價在季度初期經歷了下跌,但隨着第三季度業績的公佈和市場對其長期前景的重新評估,股價已開始穩步回升。這種價格波動部分源於市場對PayPal業務增長速度的不確定性和外部經濟因素的影響。

在最近的分析師評級更新中,多家分析機構將PayPal的股票評級從“持有”上調至“買入”。這一評級改變反映了分析師對公司未來業績恢復的信心,特別是在PayPal展示出其盈利能力的提升後。

看漲情緒的部分原因在於,第三季度業績的重新調整凸顯了公司將重點轉向盈利能力,這是令人鼓舞的。PayPal的交易利潤率在本季度從45.4%增長到了46.6%,這種改進主要是通過優化從交易收入中扣除交易費用和信用損失後的計算得來。儘管第四季度的預期較弱,但分析師預計下一季度的利潤率將有所提高,這被視爲本季度被市場忽視的一個積極因素。PayPal的首席財務官Jamie Miller在電話會議上強調,對價格價值的關注正在獲得回報,儘管交易量和收入增長放緩,但Braintree對交易利潤的貢獻顯著。

PayPal 如何塑造其增長的未來

在分析PayPal第三季度的市場表現之後,我們可以更深入地探討該公司未來的增長潛力。PayPal繼續在全球支付解決方案市場展示其創新能力和戰略靈活性。爲了進一步擴大市場份額和提升盈利能力,PayPal正採取多項措施。

PayPal的活躍賬戶持續增長是其擴展市場份額的關鍵指標。通過簡化的支付過程和增強的用戶體驗,PayPal成功地吸引了新用戶,並提高了現有用戶的交易活躍度。在最近的財報中,PayPal顯示其活躍賬戶數從一年前的4.33億增長至4.32億,這雖然是一個溫和的增長,但在全球經濟放緩的背景下仍顯示出強大的市場吸引力。此外,PayPal通過提供創新的支付解決方案,如其“Pay in 4”分期支付服務,不斷增強其在競爭激烈的支付市場中的吸引力。

改善交易利潤率一直是PayPal戰略的核心。第三季度,PayPal的交易利潤率從45.4%提升到46.6%,這一顯著提升得益於公司在減少交易費用和信用損失方面的有效管理。PayPal的首席財務官Jamie Miller在電話會議中指出,儘管整體交易量和收入增長放緩,公司通過專注於價格價值來獲得回報,特別是Braintree在交易利潤方面做出了重大貢獻。這種持續的財務策略和運營效率的提高幫助PayPal在不確定的市場環境中保持盈利增長。

此外,PayPal積極實施股票回購計劃,以增強股東價值。過去12個月內,公司已投資約54億美元於股票回購,這不僅減少了流通股份,提高了每股收益,還反映了公司對其股價被低估的信念及對未來增長前景的自信。這種策略在市場對公司前景持謹慎態度時提供了價格支持,對穩定股價波動、提升投資者信心具有積極作用。

隨着數字支付領域的競爭日益激烈,PayPal通過這些戰略措施展示了其在市場上的競爭力,顯示了公司在未來繼續增長和提升盈利能力的潛力。這些戰略的實施效果將在未來幾個財季中逐漸顯現,爲投資者帶來持續的關注點。

下一步該如何?全面評估投資潛力

在探討了PayPal的未來增長潛力之後,接下來我們結合即將到來的四季度業績和管理層的預測,以及當前的市場估值,深入分析一下其投資潛力。

PayPal的管理層預計,由於全球經濟的不確定性,四季度的收入增長可能會放緩,預期增長率爲低個位數。這一預測反映了消費者支出在主要市場可能受到的壓力。儘管如此,PayPal依然對其核心業務的持續增長持樂觀態度,並看好新服務,如國際匯款和商業支付解決方案,這些新推出的服務預計將幫助緩解宏觀經濟的負面影響。

從估值的角度來看,PayPal的市盈率當前爲18.7倍,低於數字支付行業的平均水平,其中行業平均市盈率爲6.2倍其預期EV/C銷售額。這個相對較低的估值可能爲長期投資者提供了一個吸引人的買入點,尤其是考慮到公司的盈利能力和在市場上的領先地位,爲其在面對市場波動時提供了一定的緩衝。

然而,簡單的市盈率或其他表面的財務比率並不總能充分反映一個公司的真實價值。因此,我們還應該使用折現現金流(DCF)模型來更深入地分析PayPal的內在價值。這種方法考慮了公司未來現金流的現值,爲評估提供了一個更爲動態和前瞻性的視角。

以10%的折現率和公司最近四個季度總共70.45億美元的自由現金流爲基礎進行計算,假設PayPal能夠在可預見的未來保持3%到4%的年增長率。雖然這種增長速度較爲保守,但即使在這種情況下,PayPal的內在價值計算顯示每股約爲147.29美元,明顯高於當前市場價格。這表明,即使是在較爲悲觀的增長預期下,PayPal的股票也存在被市場低估的情況。

需要注意的是,股價通常受到市場情緒的強烈影響,它們可以被推至極高或極低,導致股票被嚴重高估或低估。事實上,過去PayPal的股價已經經歷過從高點300美元到低點50美元的波動。這些極端值表明,使用過去的股價作爲基準來預測合理的股價通常是不準確的。

儘管有全球經濟衰退的威脅和增長可能的放緩,但PayPal的核心業務強勁和市場領導地位仍然爲其長期增長提供了堅實的基礎。

因此,對於能夠接受中高風險和尋求長期增長的投資者來說,PayPal仍然是一個值得考慮的投資選項。同時,投資者應該密切關注經濟指標和公司業績,以適時調整投資策略。

PayPal 面臨哪些考驗

雖然PayPal擁有強大的市場地位和積極的增長前景,但作爲投資決策的一部分,識別和理解潛在的風險同樣至關重要。

首先,市場競爭是一個持續的挑戰。隨着技術的發展和消費者需求的變化,新的支付技術和平臺持續涌現。例如,公司如Square、Stripe以及Alipay等都在提供創新的支付解決方案,這些方案直接與PayPal的某些業務領域競爭。PayPal需要不斷地創新並改進其服務和技術,以保持其競爭優勢和吸引力。

除了激烈的市場競爭之外,技術和安全問題也是一個重要風險點。在數字支付行業,保護用戶數據和防止網絡攻擊至關重要。任何安全漏洞的發現都可能對PayPal的信譽和用戶信任造成嚴重打擊,導致客戶流失並影響公司的財務表現。因此,持續投資於安全技術和基礎設施的升級是PayPal維護市場地位不可或缺的一環。

監管環境的變化也是一個潛在的風險。隨着全球各地對金融科技公司的監管日益增加,PayPal可能面臨更爲嚴格的法規要求,這些變化可能會增加運營成本或限制某些市場的業務擴展。例如,歐盟的GDPR和美國針對消費者金融保護的法規都要求公司在處理用戶數據和提供金融服務時必須遵守嚴格的指南。

此外,全球經濟波動同樣是一個不可忽視的風險因素。經濟衰退或市場不穩定可能影響消費者支出行爲,從而間接影響PayPal的交易量和收入。儘管PayPal已經在全球多個市場建立了其業務,但全球經濟的下行風險仍然可能導致業績波動。

最後,PayPal的業務成功高度依賴於其技術平臺的穩定性和效率。任何技術故障或系統中斷都可能導致服務中斷,影響用戶體驗並對公司的聲譽和業務成果造成損害。因此,持續優化其技術基礎設施,確保服務的連續性和可靠性,對於維護客戶滿意度和公司業務持續增長至關重要。

綜合上述分析,儘管PayPal面臨市場競爭激烈、技術安全要求高、監管環境變化以及全球經濟不確定性等多重挑戰,其強大的市場地位、創新能力和有效的風險管理策略仍爲其長期增長奠定了堅實基礎。投資者在考慮投資PayPal時,應綜合考量這些風險與公司的增長潛力,合理配置資金,以實現潛在的高回報。