淺談 Olympus DAO: 去中心化的中央銀行

摘要:

1. Olympus DAO 是算法穩定幣的協議,是第一個嘗試發行不與美元價格掛鉤,而是與購買力掛鉤的穩定幣協議,目標旨在扮演加密貨幣領域中的中央銀行角色,提供不受通貨膨脹影響且可作為穩定計價單位的貨幣,建立穩固且可信賴的加密貨幣經濟體系根基。

2. Olympus DAO 以協議金庫中鎖倉的數字貨幣資產作為儲備,漸進性地釋出發行其代幣 OHM。

3. Olympus DAO 提出了流動性債券的概念,允許對 OHM 提供流動性的使用者以自身持有的流動池份額折價購買 OHM 代幣債券,Olympus DAO 則取得流動池份額做為儲備金庫,確保不會遭遇災難性的流動性枯竭和幣價崩跌。

4. OHM 持有者可以選擇質押獲取更多 OHM 獎勵,或是投入指定流動池後,以流動池份額折價購買 OHM 債券,OHM 的最低價格不會低於 1 USD。

5. Olympus DAO 引入經濟學的賽局理論,讓使用者在提供流動性和質押後可以獲得高額的年化收益率,同時建立起自身的現金流回饋社群,減少代幣拋售風險並創造雙贏。

前言:

穩定幣在加密貨幣領域中扮演相當重要的地位,一方面是銜接傳統金融市場與加密貨幣市場的橋樑,另一方面也提供了不同加密貨幣的報價基準和彼此間的流動性。然而幾乎所有的穩定幣,無論透過演算法還是傳統金融中的儲備現金與票券支撐,都是與法定貨幣 (如美金) 的價格掛鉤,實質上與銀行帳戶中的法定貨幣沒有太多差別,同時也意味著穩定幣將受到央行、政府政策、以及國內經濟的影響。

Olympus DAO 是算法穩定幣的協議,是第一個嘗試發行不與美元價格掛鉤,而是與購買力掛鉤的穩定幣協議,目標旨在扮演加密貨幣領域中的中央銀行角色,提供不受通貨膨脹影響且可作為穩定計價單位的貨幣,建立穩固且可信賴的加密貨幣經濟體系根基。

Olympus DAO 的運作方式:

Olympus DAO 以協議金庫中鎖倉的數字貨幣資產作為儲備,漸進性地釋出發行其代幣 OHM。用戶可至去中心化交易所 SushiSwap 上從 OHM/DAI 流動池中進行兌換取得 OHM,也可提供 OHM 和 DAI 至流動池後獲得 SushiSwap 流動池份額代幣,以流動池份額代幣購買 OHM 債券。除此之外 OHM 代幣也能用於質押,90% 由 Olympus DAO 釋出的新 OHM 代幣會分配給質押 OHM 的使用者,其餘的 10% 則是歸協議金庫所擁有。

一般穩定幣協議可以透過銷毀代幣取回金庫中鎖倉的數字貨幣資產,然而 Olympus DAO 提出了流動性債券的概念,允許對 OHM 提供流動性的使用者以自身持有的流動池份額折價購買 OHM 代幣債券,Olympus DAO 則取得流動池份額做為儲備金庫,確保不會遭遇災難性的流動性枯竭和幣價崩跌,這相當於永久且不可逆的金庫鎖倉。

Olympus DAO 最初是以 1 OHM = 14 DAI 的報價創立流動池,只要 OHM 價格高於 DAI,協議就會漸進性地鑄造發行新的 OHM 流通至市場。只有在 OHM 價格低於 DAI 時才會售出金庫中的鎖倉資產並等值銷毀 OHM,直到 OHM 價格與 DAI 相同為止。由於 DAI 的價格接近 USD 且 Olympus DAO 都是在 1 DAI 以上的報價鑄造 (賣出) 新的 OHM 並於 1 DAI 以下的報價銷毀 (回購) 舊的 OHM,這確保了金庫儲備永遠足以回收所有釋出的 OHM,且 OHM 的最低價格不會低於 1 USD,形成了只有價格下限但沒有價格上限的穩定幣。

不可動搖的國庫,協議自有流動性 (Protocol Owned Liquidity):

Olympus DAO 認為在去中心化交易所中的流動池資產都是借來的,即便是借貸協議中的鎖倉資產也是借來的。在發生劇烈市場價格變動時,使用者為了避免損失或清算會將流動性贖回,造成流動性的枯竭並產生更嚴重的價格波動和擠兌現象。Olympus DAO 提出了流動性債券的概念,將自身代幣 OHM 以折扣價格出售換取使用者持有的流動池份額,使用者則於債券到期日後以低於市場價格獲得了增發的 OHM 代幣。這讓協議不再是從市場「借用」流動性而是直接「擁有」流動性,對於協議的正常運作及穩定代幣價格有相當大的幫助。

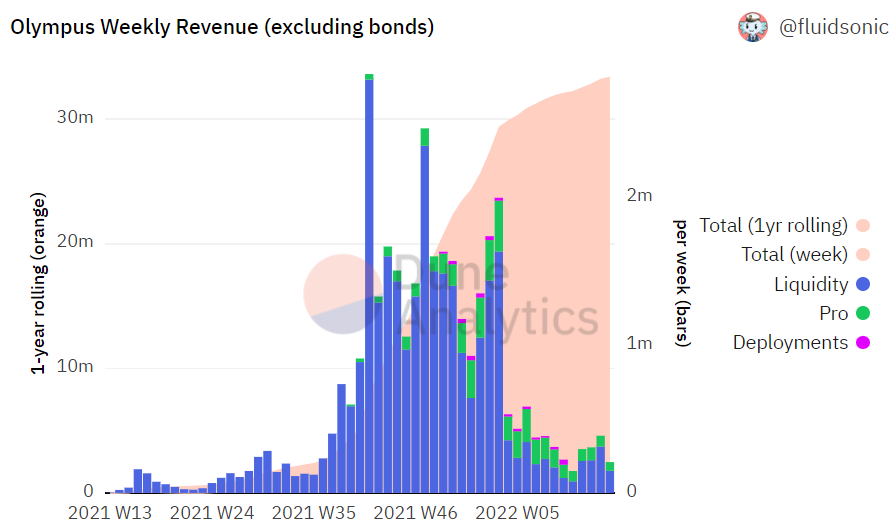

協議直接擁有流動性還有一項優點,儲備金庫的資產不再僅是被動性的鎖倉,而是可以產生收益的流動池份額。根據鏈上資料統計,在過去 1 年間 Olympus DAO 儲備金庫從流動池中收取的 AMM 交易手續費累計達到近 3000 萬美金,原本應該由使用者獲得的手續費收益轉而成為金庫的儲備。這不必然意味著使用者的損失,因為用戶質押 OHM 可以獲得 90% 的金庫收益,且賣出流動池份額換成折價後的 OHM 代幣債券意味著使用者不再需要承擔流動性挖礦的無常損失。

(3, 3),從爾虞我詐到共存共榮:

如何維持協議的代幣流動性和減少價格波動一直以來都是加密貨幣所面對的課題,在價格上漲時人們往往會追逐價格競相購入,而價格下跌時則非理性地恐慌拋售。這讓加密貨幣市場成為了一個爾虞我詐的賭場,人們在投入自身資金參與的同時也在覬覦掠奪他人的資產,直到勝利者出現將流動性搜刮一空揚長而去。不僅造成了許多人的損失,也讓人們對於協議功能和代幣價值失去信心,缺乏後續流動性更使團隊項目難以繼續經營陷入惡性循環。

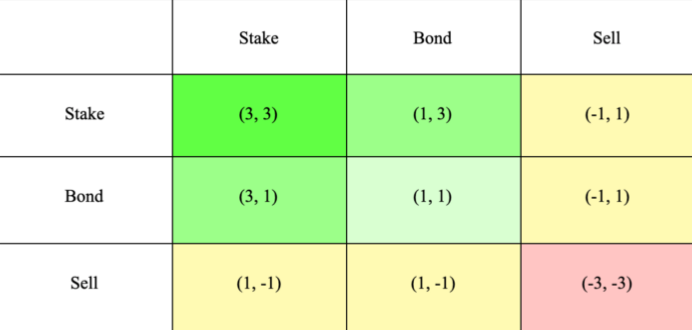

有鑒於此,Olympus DAO 提出可以讓項目團隊長期經營的構想和使用者激勵誘因,並將此設計稱為 (3, 3)。(3, 3) 代表的是加密貨幣市場的參與者在任何時刻都能進行 3 種選擇,分別是賣出 (Sell)、買入債券 (Bond)、以及質押 (Stake)。賣出代幣會造成幣價下跌並減少協議的流動性,買入債券則相當於買入代幣提供協議流動性,而質押會移除市場上的代幣供給,造成短缺和代幣價格上漲,協議的流動性高低與幣價漲跌則取決於彼此的選擇。

由於協議的健康運作與否需視不同參與者的行為而定,可用賽局理論中的囚犯困境來模擬。買入債券提供流動性,產生 +1 的效果;質押則是提供流動性並長期持有,產生 +3 的效果;其中一方若售出代幣會抵銷買入債券和質押產生的正面幫助,使得售出方獲利 (+1) 而持有方損失 (-1);假如雙方都售出代幣,將會危及協議的安定並使雙方都蒙受損失 (-3, -3);當雙方都決定質押時會產生最大正面效果形成雙贏的局面 (3, 3)。

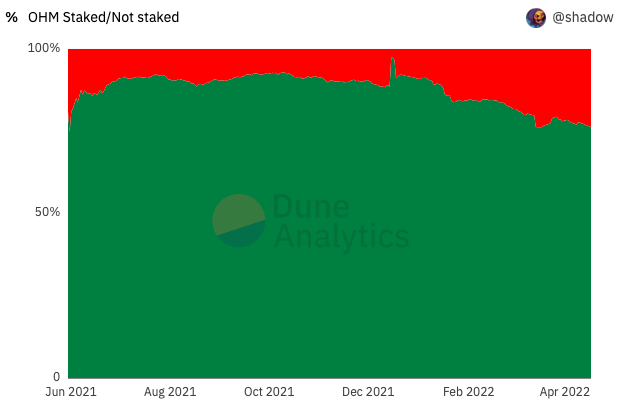

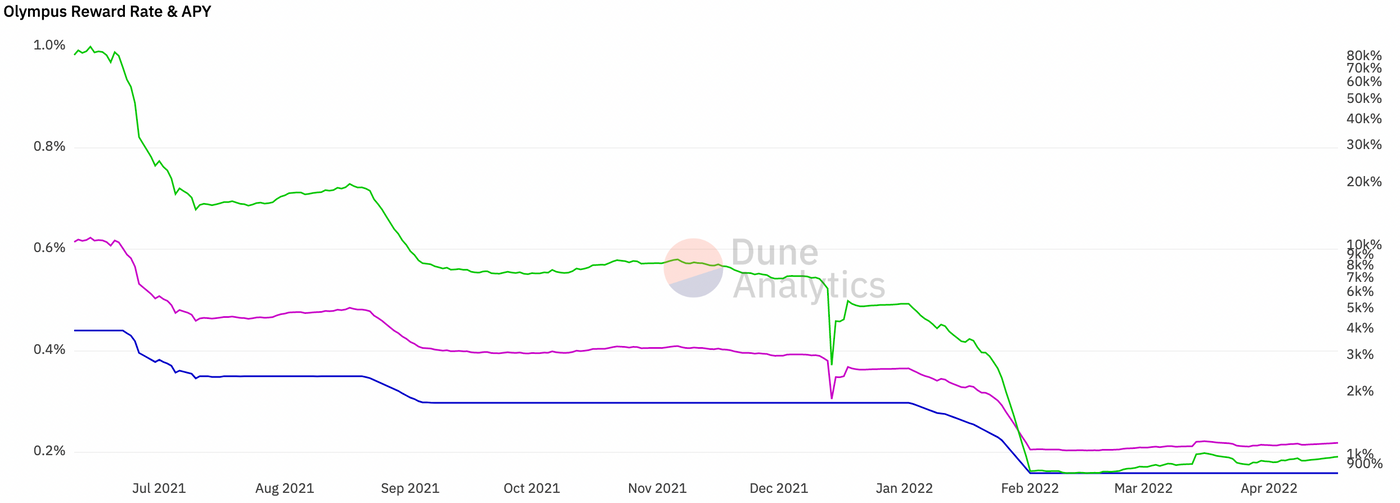

Olympus DAO 在運作機制設計上的成功,自協議誕生至今近一年的時間中,OHM 的質押率都維持在 75% 以上,其自有流動性與債券的概念被許多後續項目所採用,使得 Olympus DAO 成為繼 Uniswap 後被複製最多次且分岔模仿數最多的協議。金庫中大量鎖倉的流動池份額也替協議本身和質押 OHM 的使用者產生了可觀的金流,在協議創立的前 8 個月,質押 OHM 的年化收益率都超過 7000%,目前的質押 APY 則接近 800%。

結語:

作為算法穩定幣的協議,Olympus DAO 提出了許多新穎的實驗性創新構想。透過債券折價售出自身代幣,以激勵誘因換取協議自有的流動性儲備;Olympus DAO 也引入經濟學的賽局理論,讓使用者在提供流動性和質押後可以獲得高額的年化收益率,同時建立起自身的現金流回饋社群,減少代幣拋售風險並創造雙贏。OHM 的鑄造及銷毀機制確保了 OHM 價格不可能低於 1 USD;金庫中大量鎖倉的流動池份額,則近似於是以各種數字貨幣資產去背書 OHM 的價值,藉此產生與「一籃子數字貨幣商品」之間的購買力掛鉤。然而其成功卻也吸引了眾多山寨仿盤,各項目都宣稱可以提供更加誘人的 APY 報酬率試圖去瓜分市場,如何在眾多算法穩定幣中獲得用戶的親睞與共識,將會是 Olympus DAO 接下來的發展道路上所必須面對的課題。