【乾貨分享】詳解黃金和白銀的關係 – 資產配置與收益率曲線

⭐訂閱每週【🔗投資週報】:即時行情分析不漏接

🎬Youtube 3分鐘影片版分析😎給想要直接聽解說的朋友

每當經濟資料發佈時,我們經常能夠觀察到

一個規律,那就是美元漲,資產跌;美元跌,資產漲。然而不少交易者對背後的原因,以及資產漲跌的強弱不甚瞭解,因此也不知道該交易哪些商品。那麼今天就讓我們來聊點深入的話題,想要打好交易基礎的朋友不容錯過。

其實說美元漲資產跌並不準確,應該說美債利率漲,會導致美元上漲,資產同時下跌。可以說,美國國債利率作為“市場公認”的無風險利率,是一切市場分析的基石。就拿近一年的行情來看,發達股市、非美貨幣以及貴金屬這些“資產”由熊市轉為牛市的關鍵時間點都出現在2022年11月初。背後的原因是市場對加息預期的態度轉變,體現在美債利率上便是觸頂回落。簡單來說,就是美債利率上漲,會引發除美元外,幾乎所有資產的熊市;利率下降,便是牛市。

然而觀察短線行情會發現上述的規則是有缺陷的。就拿上週五來說,在非農資料發佈後,美債震盪後上漲,歐美和白銀隨之跌破了週五的低點,然而黃金與美指不僅沒有跌破,反而低點獲得支撐嗎,並在週一有所反彈。為什麼不同資產在美債利率上漲時,會有這樣的差異。同為貴金屬的黃金和白銀為何走勢出現背離?

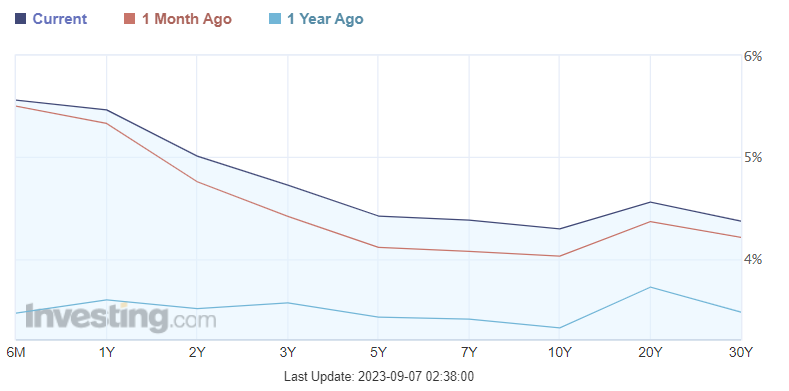

要解釋這個問題,我們要引入一個概念——收益率曲線。所謂收益率曲線是指將某個時間點,不同週期的美債利率進行排列,形成的一條曲線。當短債利率上漲速度大於長債利率,就會造成曲線的陡峭(現在是倒掛週期。在正常週期中,應該稱為平緩);反之便是平緩(正常是陡峭)。如圖所示在過去一年裡,短債利率大漲,長債利率小漲,曲線陡峭。之所以要提到曲線,是因為不同資產對不同週期的債券敏感度不同。

就拿最方便理解的黃金和白銀為例。雖然同為貴金屬,但屬性有一定的差異。相比白銀,黃金更容易獲得避險需求。因此當經濟有衰退風險時,黃金會有更多買家。但反過來說,當衰退風險消退時,黃金便會失去這些避險需求。而當前經濟的好壞會直接反映在短債,而非長債上。簡單來說,雖然在利率波動時,黃金與白銀同漲同跌,白銀更容易受到長債影響,而黃金會同時受到短債和長債影響。因此在過去一年曲線陡峭(短債漲跟多)的過程中,黃金的表現是不如白銀的。尤其是從22年7月開始(如圖),戰爭的避險需求消退,同時收益率曲線倒掛(短債利率超過長債),白銀的表現開始超越黃金。同時這也是從上週五開始,白銀跌幅(6%)遠超黃金跌幅(1.3%)的原因。在非農發佈後,長債利率的上漲遠比短債的幅度更大且更加穩定。

通過歸納能夠發現,全球股市和大宗商品更容易受到短債影響,黃金同時受到短債與長債影響,而外匯與白銀容易受到長債影響。原油被排除在外,因為原油(通脹)是利率波動的因,而非果。需要注意大宗商品雖然的確受到利率影響,但更多受到國際供需影響。

為什麼長短債表現會各不相同?背後的原因很複雜。但從當前的宏觀環境來看,長短債的背離體現的是市場對未來經濟的判斷。當市場期待經濟軟著陸時(例如ISM PMI資料超預期),短債利率上漲,長債利率震盪,則股市與商品的跌幅更大(就是所謂的資料好,股市跌);當市場擔憂經濟滯漲時(例如就業資料較差),則白銀與非美貨幣的跌幅更大。

總結來說,在滯漲週期中,應該多配置黃金、大宗商品與相關股票,這也是當下的行情方向;而如果經濟軟著陸,應該多配置些白銀和非美貨幣。需要注意,以上建議是指資產間的配置關係,不代表資產市場的整體漲跌。

歡迎追蹤我們的IG 🔎 acy_securities_zh 查看更多市場分析、國際熱點、投資教學

👉【訂閱電子報】- 獲取每周關鍵投資電子報

👉【免費參與線上課程】- 專業分析師帶你分析市場、解析財報

👉【領取高達$3000贈金】- 新用戶在ACY開戶將可領取高達$3,000贈金!

本文內容由協力廠商提供。ACY證券對文中內容的準確性和完整性,不做任何聲明或保證;由協力廠商的建議,預測或其他資訊導致了投資損失,ACY證券不承擔任何責任。本文內容不構成任何投資建議,與個人投資目標,財務狀況或需求無關。如有任何疑問,請您諮詢獨立專業的財務或稅務的意見 。