英特爾股價再現回調,如何利用當前下跌趨勢?

摘要

英特爾股價在過去三年中下跌了47%,爲長期投資者提供了一個良好的切入點。

在經歷了29%的回調後,技術指標的趨同表明存在使用 DCA 建立或加強多頭倉位的戰略機會。

自2020年以來,英特爾的財務表現一直不佳,由於與蘋果合作關係的結束、競爭加劇,收入、盈利能力和每股收益大幅下降。

儘管面臨財務困境,英特爾仍專注於人工智能創新和內部代工技術,目標是到 2025 年節省 100 億美元,爲公司在人工智能芯片市場的強勁復甦和增長做好準備。

投資論點

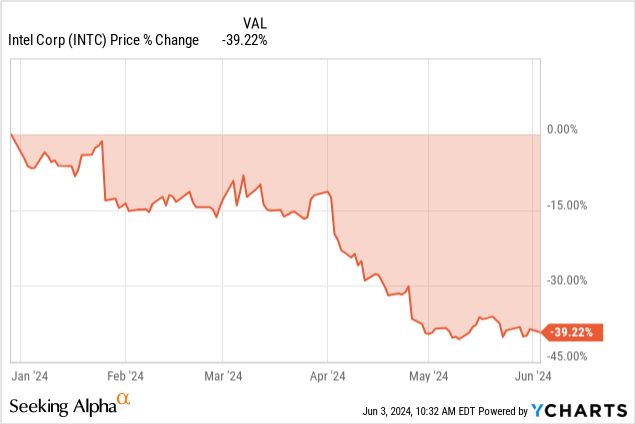

英特爾(NASDAQ:INTC)的股價在過去三年中暴跌了約 47%。這種令人失望的表現導致該股落後於同行,而其中一些同行已經實現了強勁的兩位數增長。該公司股價較 2023 年 12 月的高點下跌了 40%,但當前的下跌趨勢爲長期投資者提供了另一個絕佳的切入點。

技術指標的趨同凸顯了利用美元成本平均法(DCA) 建立或加強多頭倉位的戰略機會。購買英特爾的最佳時機是 2022 年 12 月,當時我們稱該股觸底,因爲其賬面價值接近 25.5 美元。

在當前40%的回調之後,又出現了一個不錯的切入點。總體而言,31 美元至 25 美元是創建新多頭倉位或加強現有多頭倉位的理想切入區間,隨後 DCA將持倉平均值降至 25 美元附近。

在今天的分析中,我們將首先探討英特爾最近幾年財務表現中糟糕的一面,詳細說明它自2020年以來收入和盈利能力的大幅下滑。然後,我們將平衡這些負面影響,介紹公司爲確保未來所採取的積極措施,包括在人工智能和內部代工技術方面的戰略投資和創新。

在市場下行趨勢中,目標是在2024年達到40美元

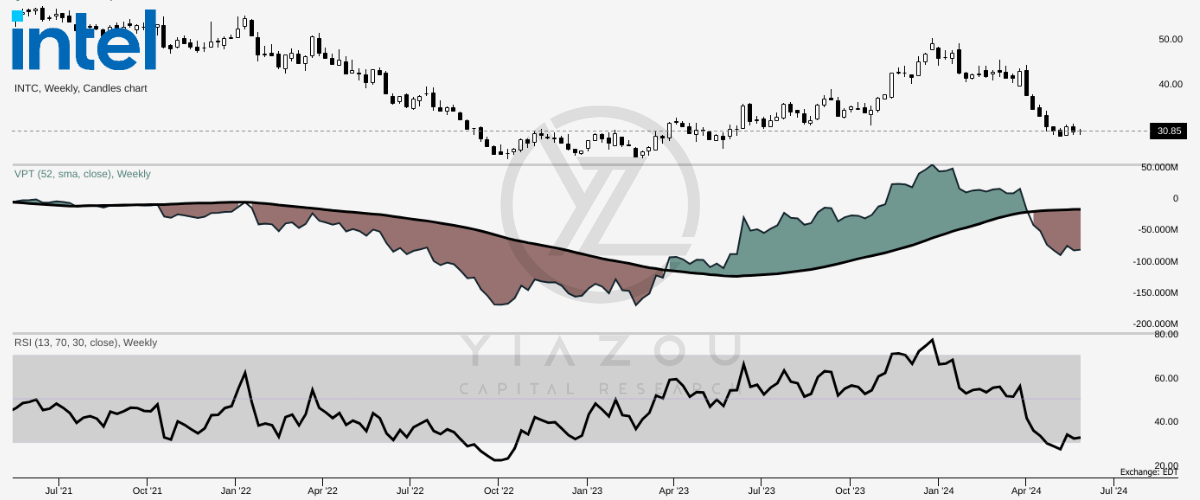

英特爾的股價目前處於下行趨勢。自2023年12月高點以來下跌了40%。考慮到斐波那契延伸和回撤水平上高低點(每週時間框架)的價格趨勢,2024年的平均目標價可能達到33美元。樂觀地看,到年底,價格可能會反轉至 40 美元。悲觀地看,按照目前的價格趨勢,股價最終可能會接近 25 美元。

觀察發現,它的相對強弱指數(RSI)爲32,這表明當前價格盤整是建立多頭倉位的理想範圍,因爲該指標已從 30 以下回升。另一方面,成交量價格趨勢(VPT)表明市場普遍存在高強度的看跌情緒。然而,這也是一個積極信號,表明可以做多該股,因爲該指標在年度平均值創造拐點後出現逆轉。

英特爾財務下滑的背後原因

過去幾年來,英特爾的財務業績指標一直在下降。自2020年以來,利潤和營收一直在下降,這對投資者來說不是一個好信號。過去三年,這種影響已經轉移到了股價表現上。

這意味着該公司營收從2020年的778.7億美元下降到了2023年的542.3億美元,三年複合年增長率下降10.8%。更重要的是,其盈利能力也受到重創,營業利潤從2020年的252.9億美元下降到2023年的46.7億美元,淨利潤率從2020年的26.84%下降到2023年的3.11%。最後,由於財務表現不佳,其稀釋每股收益 3 年複合年增長率下降 40.15% 。

最重要的是,英特爾與蘋果(AAPL)的合作關係在2020年結束。然而,失去了與蘋果的合作後,該公司收入降至約500億美元,這意味着一個重要客戶的退出,從收入來源中剔除了約200億美元。

造成這種不穩定財務表現的另一個原因是競爭加劇,競爭對手如AMD(AMD)和三星(OTCPK:SSNLF)在搶佔市場份額方面表現出色。

最後但同樣重要的是,如果判決對其不利,公司將面臨專利訴訟,這可能會對其財務和聲譽產生影響。第一起案件是VLSI技術訴訟,英特爾因VLSI技術專利侵權被判賠2.18億美元。除了這起案件外,德國一地方法院裁定英特爾侵犯了一項R2半導體專利,該公司被禁止在德國銷售部分英特爾處理器。該公司計劃對此案提起上訴,但敗訴可能會招致處罰,對其財務狀況產生負面影響並嚴重損害其聲譽,進而可能影響消費者和投資者的信心。

英特爾的戰略轉變:節省 100 億美元並佔據 AI 主導地位

在上述財務困境中,英特爾正在進行戰略投資以重拾成功。首先,公司改變了其業務模式,專注於內部代工。在新模式下,該公司預計將提高效率並釋放其未實現的潛力。據估計,到2025年,英特爾將節省約100億美元,這將有可能實現,因爲他們對製造過程有直接控制權。

此外,該公司還計劃在資本中實現潛在的未實現價值,通過新模式在投資和項目中利用約1000億美元以提高效率和盈利能力。這應該會實現60%的毛利率和40%的營業利潤率。

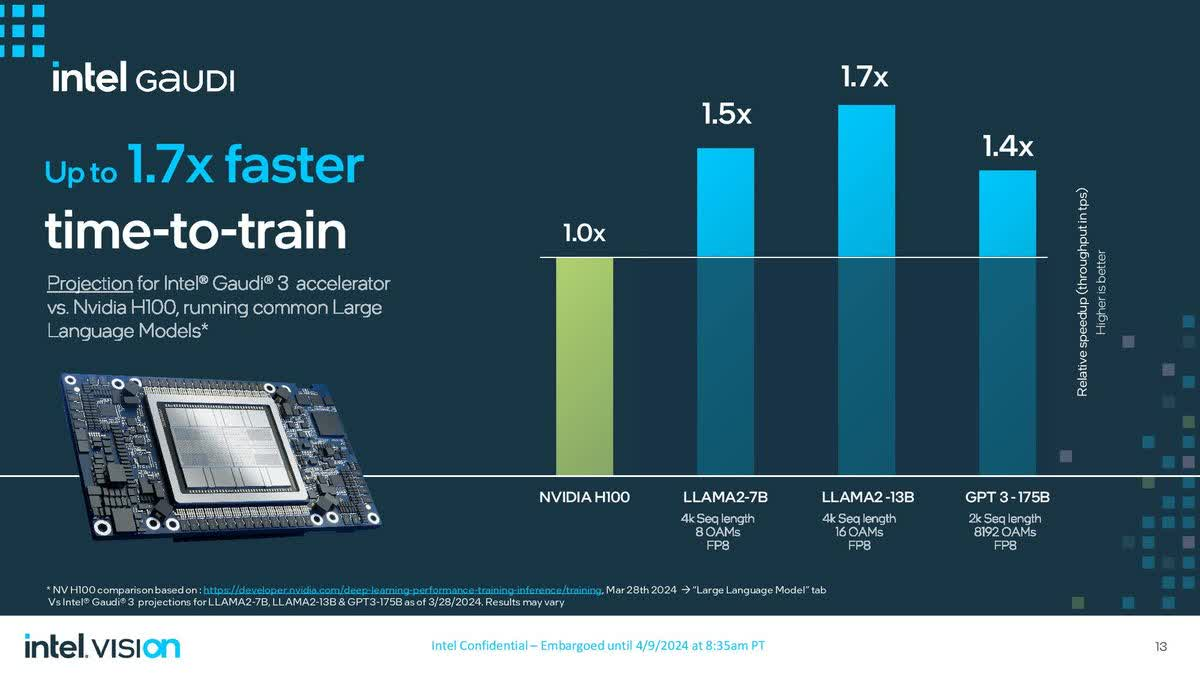

除了業務模式的轉變,英特爾還將目光投向了當前科技行業的浪潮——人工智慧。該公司正在打造價值數十億美元的人工智能加速器業務,其產品組合包括 Gaudi 系列芯片。上個月,英特爾推出了最新的AI創新產品Gaudi 3。

該產品在推理能力上比 Nvidia ( NVDA ) 的 GPU 高出約50%,在能效上高出約 40%。英特爾的目標是搶佔 Nvidia 80%的AI 芯片市場份額。儘管這項創新看起來很有前景,但它仍然落後於 Nvidia 的重大創新,例如 B200。

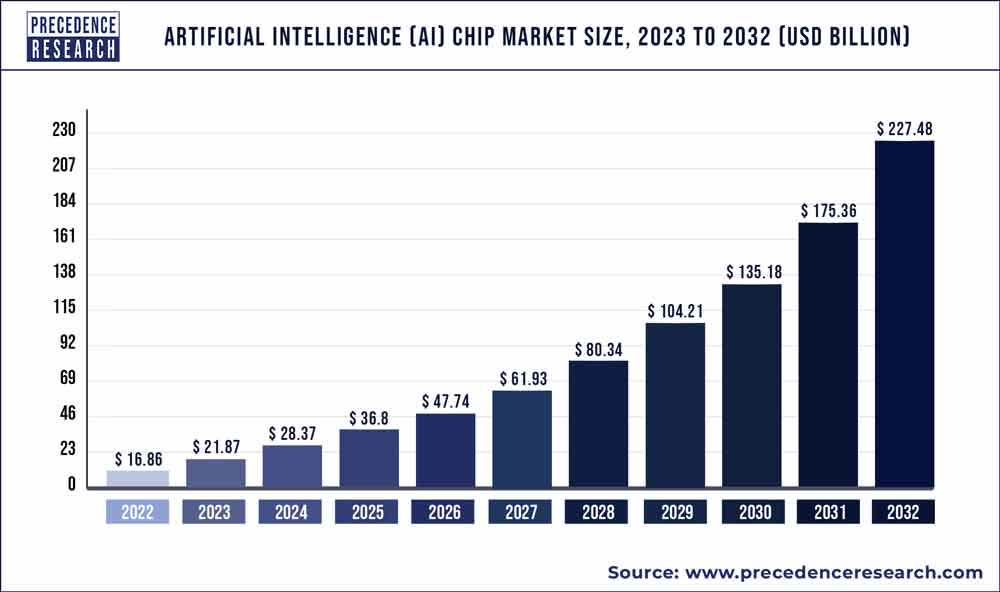

根據Precedence Research的研究,人工智能芯片市場預計在 2023 年至 2032 年期間的複合年增長率爲 29.72%。這一穩健的增長預測爲英特爾帶來了巨大的增長機會,但爲了更好地利用這一機會,它必須加快創新步伐,以新穎獨特的產品趕上甚至擊敗 Nvidia 等競爭對手,從而佔據相當大的市場份額,進而大幅提振其財務狀況。

總結

英特爾目前的市場地位反映出一種充滿挑戰但前景光明的局面。該巨頭的戰略舉措包括到 2025 年節省 100 億美元,以及對人工智能技術的大量投資,這些舉措爲強勁復甦做好了準備。人工智能芯片市場的預期增長,加上英特爾在 Gaudi 3 芯片方面的進步,凸顯了大幅增加市場份額的潛力。

對於投資者來說,關鍵在於時機。雖然當前的回調提供了一個有吸引力的切入點,但耐心至關重要。監控英特爾的財務表現及其戰略投資的影響至關重要。從本質上講,英特爾的未來之路充滿希望,使其成爲人工智能時代一個有價值的扭虧爲盈的參與者。

文章來源: Seeking Alpha

編輯: BiyaPay 財經