An outsider's look at an Inside Job 門外漢看局中盜

I think this was, in fact, in retrospect, a great big national - and not just national, global - Ponzi scheme

(事後孔明,我看這其實是一場全國性大型——甚至是全球性——的龐氏騙案)

——Martin Wolf, 《金融時報》首席經濟評論員

看《呃錢帝國》,聽到這句說話,差點從椅上摔下來。不是因為他說得誇張,其實挺貼切,只是記得那一年,枕邊人也作過類似評語。她不是什麼經濟師、分析員,她不過是一個經濟讀到A Level、大學主修語文,平素不看財經版不炒股票的女子。而我卻是又拿了BBA、MBA,曾經在網絡狂潮時參與製造泡沫,繼而又在商學院濫竽充數的疑似knowledge worker。

我記得,那時我O了嘴,多年功夫就給一句說話刺穿。今天,我又一次O嘴,不為什麼,只因為世間亂象,原來都是舊酒新瓶。

財金界中人看《呃錢帝國》可能笑死,因為太表面,太簡化,那些CDO也好、違約掉期合約也好,要麼不是太複雜,要麼就是他們根本也不知道賣的是什麼,所以笑死。局外人看,可能會哭死,哭自己多年辛苦賺來的血淚錢,隨着迷債而迷失了。對於我這頭金魚缸「塘邊鶴」,這紀錄片其實是一套驚慄片,讓我回想當天的歇斯底里,也惶恐下場浩劫來臨之時,究竟如何自處?

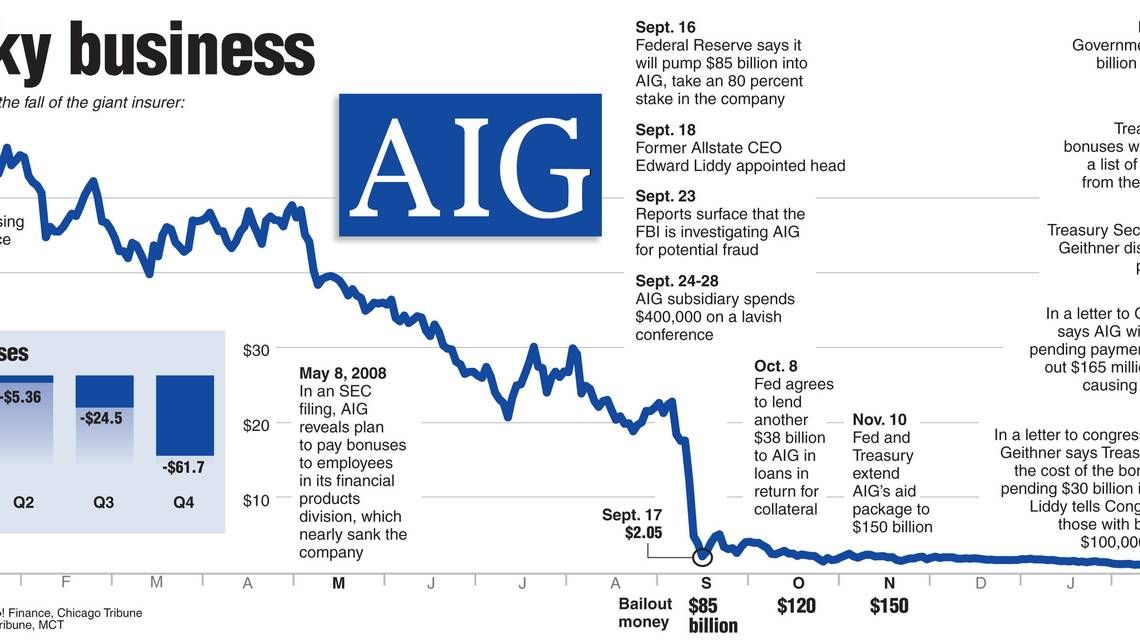

看着影片的第三部分「危機」,思緒立即回到二○○八年八九月之交那場金融風波。記得當年不斷傳來美國次按危機的消息,可是經歷了七年資產、房地產螺旋式貶值的香港人,對這樣的新聞多少有點盲目。九月初聯儲局宣布接管「兩房」——房利美、房貸美,大家好像還未察覺事情的嚴重性。九月十五日,中秋節翌日的補假,上網看《紐約時報》,看到一篇A.I.G. seeks $40 billion in Fed aid to survive 報道,向來後知後覺的我,立時感到大事不妙。念了兩年MBA,所有的理論早已還給教授,當年的同學不是進了投資銀行,就是加入對冲基金,而我就只停留在網上買賣兩三手股票而已。不過那兩年的皮毛知識,讓我知道保險公司往來穩健,加上人壽保險生意跟賭場做莊差不多是穩賺的生意(當然總有例外),而AIG可不是just another insurance company那麼簡單。要是AIG守不住,其他金融機構不太會撐得住(也是事後才知道原來真的是做了「莊家」,賣的是掉期合約)。

也許是好運,九月十五日假期休市,開市之後兩天,雷曼兄弟還未倒閉,香港跟美國的距離——地理以外還有文化的距離,市場尚未完全消化AIG接管一事,我就趁這空檔悉數沽清手上股票。然後,the rest is history。

花了這麼大的篇幅,是想說明這紀錄片對很多人來說,不是一般原野動物奇觀,也不是《絕望真相》那樣的宏觀。二○○八年的金融海嘯對於每一個香港人來說,無論是金融從業員、監管機構、大小投資者、以至旁觀者都是有着切身之痛。如今繼續在中環營營役役,每次看到雷曼事主鍥而不捨的抗議,儘管那噪音確就連辦公室的玻璃幕牆也給穿透,心裏總是寄以無限同情。我想金錢損失固然打擊甚深,可是給自己信任的人或出賣、或誤導、或欺騙,那種傷害才難以彌補,而這樣的控訴便正正是《呃錢帝國》的主題。

也許有人會覺得《呃》的取材、敘述甚為偏頗,其實這是所有媒體報道的必然;而且影片題目早已說明了編劇、導演、監製(都是Charles Ferguson一人)的議題,就是想說明這場「海嘯」根本就是一場「監守自盜」的把戲(難得內地約定俗成用了《監守自盜》作片名,也側映本地片商只圖嘩眾的作風,是繼The King's Speech後又一翻譯劣作)。既然作者的意圖如斯明顯,看到影片不斷突出「賓架」貪婪好色自私、鞭撻布殊政府賴皮卸責、責難學術界財金界沆瀣一氣,那就不足為怪。至於找來Matt Damon《無間道風雲》的「鬼佬版劉健明」旁述,解構一場「內鬼」攪局的陰謀,不知有心抑或無意,確也是神來之筆(當然也跟他個人的政治取向有關)。

接近兩小時的「紀錄」長片,無論如何將「海嘯」成因簡化,對於財經layman來說,還是容易會「資訊超載」。既然影片分成五個環節,我也東施效顰,把筆記依着五個關鍵詞分成五份好了﹕Asymmetry、Fiduciary、Cronyism、Representation和Déjà vu 。

Part I: Asymmetry 資訊不對稱

讀過經濟、財經、會計之類的朋友,對資訊不對稱(information asymmetry)一定不會陌生。由於交易雙方未能完全掌握有關對方的資訊,擁有較多信息的一方便能藉此謀取最大利益,並使對方的利益受損。教科書上常見的例子,就是販賣二手車的經紀,一定比潛在買家更了解某部汽車的狀况。更常見的例子,是酒樓、茶餐廳、麵包店、菜檔等店舖所售賣的食物是否新鮮上乘,就只有店主才知道,顧客只能「估估下」(就像最近本地日式食肆出現的情况)。對堂而皇之的金融機構,消費者滿以為間間都是「靠得住」,加上市場過度集中那幾間大集團,要是銀行存心隱瞞,消費者根本就無甚選擇,這正是《呃》批評甚力之處。《呃》片引述藉國際貨幣基金組織前任首席經濟師Raghuram Rajan的研究,指出「海嘯」前夕美國金融界的報酬與風險極不平衡,銀行家從銷售中便能收取可觀的即時回報,卻毋須為長遠風險而負上任何懲罰,此等冒險的行為,足以破壞其機構以至整個金融體系。

資訊不對稱的情况,往往會形成了道德風險(moral hazard)。道德風險的成因,背後又有一套代理理論(agency-principal theory)的架構。簡單地說,擁有資源的委託人(principal)將資源交託予代理人(agent)去管理,由於代理人有效地控制了資源的運用(也就是某程度的資訊不對稱),便產生了足夠誘因去過分冒險,為自己謀取最大利益,並損害委託人的利益。具體地說,一眾投資者/存戶就是委託人,把自己的資源/財產交予基金/銀行等代理人進行投資或管理,然而代理人在開立戶口往往已取得報酬,而損失卻完全由委託人承受。《呃》片訪問加州大學聖地牙哥分校的 Frank Partnoy教授,他說得生動﹕「要是你一年內可以多賺二百萬美元、甚至是一千萬美元,卻可能令(聘用)你的銀行冒受風險。只是這決定不用你來付帳,自然有人替你付帳,那麼你要不要下注?大部分在華爾街工作的人會說,肯定!我一定會賭!」

Part II: Fiduciary duties 信託責任

有了「委託——代理」的關係,自然便有信託責任(Fiduciary duties)的問題。來到這個概念,已超出了經濟、金融的範疇,進入了法律的層次。講到法律,我是門外漢中門外漢,不便胡亂解釋。為了行文方便,姑且參考《維基百科》的解釋。信託責任不只是簡單地由財產擁有的一方,將之交託予受託人管理;其根源在於這關係中的一方知道自己容易受到他人的侵害,於是誠心信任代理人的協助、保護和建議。而受託人則要履行守信、盡責、忠實等義務,確保日後妥善歸還財產。更重要的是,受託人在受託過程中如有出現與其本人的利益衝突(conflict of interest),或利用其身分而獲取利益,均需要被問責。這樣概念很抽象,日常生活中最常見的信託關係,就是每位打工仔的強積金,都交託到一位 trustee手上,將由trustee負責監督基金管理人進行投資。看來很是高深的道理,其實香港人卻不見得很陌生。大家小時候總試過當過班會財政,又或是在學校的興趣社團做過秘書、財務之類,雖然還未至於要成立信託人去託管同學的班會費等,大家總算從小而學會什麼叫誠信、守信和忠實。

《呃》片中Carl Levin議員質詢高盛總裁Lloyd Blankfein﹕「你將某些證券出售予客戶,接着便賭這證券的價格會下跌,同時又沒有向該客戶披露有關情况,這樣是否有利益衝突?」 Blankfein回答﹕「在提供市場(market-making)的背景下,這不算衝突。」看到這樣的畫面,我想就是當那班會財政的小學生,也懂得明辨是非,也會義憤填胸的。

走在中環街頭,看到雷曼事主抗議,看到其他人的麻木,也難怪,我也麻木了;兩三年前海嘯席捲全球的恐怖早已忘得一乾二淨;銀行前線小職員按上頭指示去執行而遭起訴,真正設計、推廣、分銷「有毒」產品的負責人卻可以繼續微笑。

PART III: Cronyism 任人唯親

看着集編導監於一身Charles Ferguson的履歷,覺得跟自己的背景有點相似,算是在商界學術界之間游走的knowledge nomad,經常變換工作和行業,通常是自由身,間或參與創業。當然分別還是蠻大,「費先生」的顧問客戶公家有白宮、國防部,商界就有蘋果、摩托羅拉,做學問在栢克萊和麻省理工,還有創辦的公司叫FrontPage,賣了給微軟,絕非吾等可比。可是就連費大哥這樣出色的跨學科、跨界別人才(要是香港通識教育可以培養出一個半個費先生的人才,我們納的稅才算沒有白花),來到這「呃錢帝國」面前,還是一個被排除在外的局外人。

影片提醒觀眾,美國的金融體系最高層,財政部、聯儲局、以至各大小智囊的顧問,都是來自類似的社群,曾經服務某某投資銀行,又或曾任教某某大學等。彼等憑藉權力位置和群帶關係,影響政策,把持立法,逐步撤銷銀行金融業監管(deregulation),令業界得以蓬勃發展,不只朋輩(cronies)有所得益,自己也直接或間接撈到不少好處。Ferguson不厭其煩,不斷重複個別人士其言其行。影片中Ferguson單刀直入,向曾任小布殊政府副財長的David McCormick提問﹕「處理這次危機的人正是高盛的前任總裁(指財長保爾森Henry Paulson),也是有份導致此危機的主要成員之一,你不覺得很有問題嗎?」McCormick答道﹕「喂,我想可以持平一點說今時今日的金融市場是無比複雜的。」這一剎那,我忽然發現特區各主要官員的表現,就是跑到The West Wing當上白宮群英,也是毫不遜色。

近閱《郎咸平說:誰在謀殺中國經濟——附身中國人的文化魔咒》一書,郎教授指出美國政府制定了「反壟斷法」,以嚴刑峻罰迫使美國企業重視信託責任,使職業經理人替社會創造更大財富。沒有在美國真正生活過,姑且聽取權威所言。那末就算美國政府高層真是「圍威喂」,至少還有民主體制互相制約,也有制度化的法律守住公平競爭底線。可是香港這地方,卻愈來愈變得one-sided,雞蛋就連跳起來撞牆的機會也沒有,只得乖乖縮到小孩的高度,默默等候胡椒洗禮。

Part IV: Representation 代表權

談到代表權(representation),似乎又走入了政治學的世界。不過這不是選舉的代表權,而是董事會的代表權(board representation)。香港師承英國,公司管治亦是以英美模式(Anglo-Amercian)為本,控制權相對集中在為數較少但持股量高的股東手上,董事會則由管理層任命,權力亦相對集中,而小股東因其總持股量較低,通常較難籌集足夠票數任命董事進入董事會,是以小股東的代表權(representation)也就難以建立。董事會以外,還有審計委員會和薪酬委員會分別負責內部監控和釐訂管理層薪酬,確保公司的權力制衡。《呃》片訪問了對冲基金經理Bill Ackman,他指出董事會成員往往是由企業的總裁所挑選,以至公司管理層的行為失去了有效的制約。即便公司經營蒙受巨大損失,管理層依然毋須問責,往往還獲發放巨額薪酬、花紅等,唯獨金融機構的客戶、交易對手、甚至小股東要承受管理層犯錯的成本。

身為香港人,提起代表權這個詞語,真的百般滋味在心頭。先說公司管治,本港企業發展歷史其實不長,除了少數老牌洋行和銀行,今天手執牛耳者,大都是上世紀六七十年代奠基,再在八九十年代乘着英人撤出的空隙而急速增長。同樣地,這些本地大亨的發迹歷程,可參閱《地產霸權》一書,不贅。然而這批白手興家的富豪,以家族式資金起家,也繼續以家族式手法管理旗下公司。如是者本地的小股東的代表權,也往往受制於控股量大的家族。董事會內就少有聽到個別股東的聲音,更遑論影響決策。

Part V: Déjà vu 既視現象

第一次接觸déjà vu這名詞,是大學狂啃村上春樹作品的時代,《失落的彈珠玩具》如是寫「無止境的既視現象:(déjà vu:雖第一次看見卻覺得以前曾見過似的一種記憶障礙現象)」。事隔幾年,再次聽到這名詞,是奇洛李維斯在《廿二世紀殺人網絡》裏,洞悉OS出了問題,那黑貓app竟然reload了兩次。

看《呃》片時,忽然覺得自己是發了水的奇洛李維斯,看到冰島給金融海嘯衝擊後的「世界末日與冷酷仙境」,銀行紛紛倒閉,失業率在半年內上升三倍,那便是一種「無止境的既視現象」。也許是一九九八年那一輪金融風暴的創傷引發的聯想,更切身的是開卷時冰島大學經濟系教授Gylfi Zoega形容祖國的幾句話:「優良的醫療制度、優良的教育、低罪案……總之就是適宜安居樂業的地方」,那一刻,我想起香港。

影片中段把觀眾帶到一處叫Hamptons的地方,距離紐約市兩小時的車程,目下皆是賓利、保時捷、林寶堅尼,私人飛機、附有直昇機坪的遊艇,附有高球場和沙圈的頂級豪宅,旁白是這樣的:「他們不只要買一間屋,他們要五間;他們想在Park Avenue買個昂貴的頂樓單位,還有想要私人飛機」。這又是另一次的「既視現象」,那地方不叫Hamptons,也是H字頭的,叫Hong Kong;香港好像也個地方叫Park Avenue,中文叫柏景灣;至於那些超級跑車,沒記錯,以per capita計算,香港也是數一數二。

Epilogue 尾聲

沒有看《呃》片之前,以為這片又是純粹以嫻熟電影語言來包裝民粹話題的作品。細看之下,發現人家奧斯卡還不是省油的燈。影片真正要鞭撻的是美國財金界的無窮貪慾,已經蠶食了現代文明社會的支柱,從而侵犯了道德風險、利益衝突的天條。有着這樣的前提,《呃錢帝國》獲獎是實至名歸,因為它不是為簡單的捍衛財富、資產,而是為了捍衛文化的內核。同時,也明白為何當年歐美傳媒,不叫這危機做「海嘯」,而叫它financial meltdown,是一場金融市場的熔解。因為要是只是一場海嘯,儘管威力驚人,所到之處無堅不摧,禍害始終只是一時。然而核融解的浩劫,卻不止一剎,而是慢慢地滲到土壤水源,侵害一代又一代人的福祉,那是真正的核融解,是市場經濟、以至現代社會的「核」心價值的融解。

(原文標題:〈門外漢看局中盜 《呃錢帝國》呃的又豈止金錢〉,刊於2011年4月3日 《明報》)