写于2023年初:新征程已来

2022年,大家都经历了什么,想必大都一言难尽。无论是投资,还是实体经济和生活,我想用一个“惨”来形容并不为过,但是这又怎么样呢?乐观是一种天赋,也是币友在这个市场的常胜之道,大道至简,对这个圈子的长期信仰,就是盈亏的根源所在,在这个阶级逐步固化的时代,我们必须站在巨人的肩膀上前行。首先,让我们简单回顾过去的一年,发生的几件大事。

3月,GameFi最成功的项目之一Axie Infinity被迫宣布其主网被黑客攻击,被盗取了17.3万枚以太坊和2500万枚USDC,总计价值6.25亿美元,是2022年金额最大最严重的一次黑客攻击事件。小道消息本次Axie被攻击或为朝鲜国家黑客组织所为,币圈每年被黑客攻击的金额数以亿计,无时无刻都有黑客团队在尝试攻击,而被攻击成为无数项目方破产的直接原因。币圈的资产建立在代码上,这也是黑天鹅多于其他行业的根源,因此不要把鸡蛋放在一个篮子里,任何时候all in一个项目的行为都是愚蠢的。

5月,如日中天的UST第二次脱铆,随后市场开始恐慌抛售,伴随着UST和LUNA的死亡螺旋,只用了两天时间,400亿美金市值灰飞烟灭。市值排名前几的项目可以如此迅速的崩溃,不仅加速了熊市进程,还让人对币圈项目望而却步,同时对算法稳定币的前途倍感渺茫。三箭资本成为LUNA崩溃事件中最大的受害者之一。其实,UST的空中楼阁很多人都看在眼里,奈何项目方通过资本运作,将市值做到前几,同时吸引了一众资本的参与,但是雪崩时没有一片雪花是无辜的,最终这些参与者也尝到了投机失败的滋味。

6月,在币圈存续10年,在业内首屈一指的原生加密资本,在创投圈有着极大的影响力的三箭资本暴雷,其名下资产净值曾一度高达180亿。在LUNA暴雷后,其高杠杆高风险的运营模式所犯下的错误被放大,被勒令清算最终欠下35亿美元外债,创始人Su Zhu至今逍遥法外。三箭资本破产的直接原因是LUNA的崩溃,但根本原因还是对币圈缺乏敬畏之心,在币圈没有“大而不倒”的说法,任何敢以身涉险的人终究会自食其果。

8月,以太坊混币平台Tornado Cash被美国财政部海外资产控制办公室列入制裁名单,并称自2019年成立以来,Tornado Cash已被用于洗钱超70亿美元,随后开发者被捕,Tornado被多个协议封禁,交互地址被列入黑名单。尽管Github、Circle、Alchemy等纷纷跟进了制裁手段,Tornado Cash可供用户操作的前端和相关服务也逐渐消失,但是合约端无法封禁。对于加密世界来说,监管和封锁是绕不开的枷锁,Tornado Cash的顽强或成为未来的某种典范,而所谓的“去中心化”是否也会演变出新的形式,等待后人给出答案。

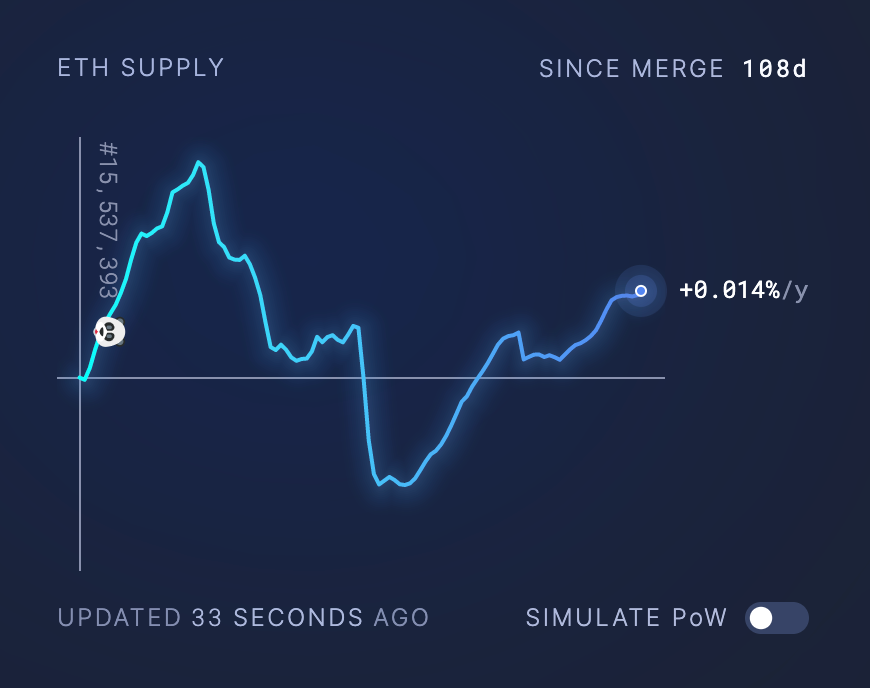

9月,以太坊合并成功,以太坊从工作量证明(PoW)转到权益证明(PoS),升级之后,以太坊的Token经济学发生巨大改变,由于支付给节点验证者的Token少于支付给矿工的Token,同时销毁机制存在,以太坊网络整体的通货膨胀率接近于零,在高销毁期间甚至会有通缩发生。以太坊2.0的成功升级,不仅鼓舞了币圈,同时对于以太坊支持者来说,任何一次成功的升级都是以太坊在践行路线图的承诺,其怀揣的“超级计算机”的梦想正一步步走向现实。

11月,不明就里的投资者开始陆续从FTX提取资金,仅一个周末,该交易平台的用户提取了大约60亿美金。Fud的诱因是一篇揭示Alameda Research的资产负债表存在问题的报道,随后币安首席执行官CZ表示担忧并计划抛售FTT。在挤兑爆发后,FTX首席执行官SBF承认了挪用用户资金的事实,资金缺口高达百亿美金,几天后,这家排名前三的交易所申请破产,原生Token FTT从20多美元,跌至2美元。除了FTX,今年暴雷跑路的交易所不计其数,ZB、Hoo、Hotbit、BitCoke等等,每一轮熊市都会出现这种情况,对于用户来说资金尽可能放在头部交易所或者冷钱包,此外高息揽储的行为需要格外警惕。

熊市的大背景下,币圈发生的事情也是悲多于喜,无论项目方、交易所还是投资者,鲜有独善其身的。耐人寻味的是,各种黑天鹅的接踵而至以及本轮币圈的下跌,与美联储的加息节奏,出现了罕见的同频。

北京时间12月15日凌晨,美联储宣布加息50基点,从3月17日美联储首次加息以来,2022全年共加息七次,累计加息425基点,联邦基金利率升至4.25%-4.5%,为2007年12月以来最高水平。本轮加息之前,美联储维持了长达2年的0.25%低利率水平,持续放水造就了全球风险资产价格屡创新高的景象,币圈也上演了一轮轰轰烈烈的大牛市,上一轮熊市最低点大饼3000多,最高点68000,最大涨幅约20倍。

比特币自2009年1月3日创世以来,经历了3轮完整的熊牛周期,只有最近的这一次,与美联储利率和美股出现关联走势。比特币最高总市值突破万亿美金,金融机构和财阀、华尔街资本的入局,成为联动走势最好的解释。

既然这次与美元利率挂钩,倒不妨顺着这个继续看看。接下来的美联储议息会议时间:2023-2-2,2023-3-16,2023-5-4,2023-6-15,2023-7-27,2023-9-21,2023-11-2,2023-12-14,全年共8次,目前按照市场预期,普遍会在上半年,也就是再经历3-4次会议决策后停止加息,转向降息周期。按照这个节奏,熊市的悲观预期会在2023年上半年结束,市场会引来一轮反弹行情。

比特币有其自身的周期,4年减半一次与牛熊走势吻合,前三次牛市的峰值价格分别在2013年12月(1160美元),2017年12月(19900美元),2021年11月(68900美元)。如果按照比特币的4年固有周期刻舟求剑,下一轮牛市的峰值会在2025年年底出现。再来看熊市,2017-2021期间,分别于2018年12月和2020年3月两次探底;2013-2017期间,分别于2015年1月和2015年8月两次探底,这两轮熊市的共同点是均在上一轮牛市峰值1年后,创下了第一个低点。

无论从美元强弱或币圈固有周期角度,如今大饼16000的价格,都位于底部区间,甚至已经无限接近最低价。市场情绪来说,当前同样处于悲观的深度熊市,买在无人问津时,是当前操作的最好诠释。

每一轮牛熊转换,市场都会经历大洗盘,一将功成万骨枯,比特币成功的背后是无数的山寨献祭自身换来的。尽管牛市会有百倍千倍的明星项目,但是不要忘了这些币之前并不出名,只有比特币以太坊等被市场看到的同时还有数十倍的涨幅。比特币运行14年,已经是一位久经沙场的老将,以太坊2.0升级成功后,继续按照路线图按部就班在发展。给个价格目标吧,下一轮峰值比特币突破10万美金,以太坊突破1万美金。那么,如果想要在贝塔收益的基础上,去挖掘一些潜力赛道,会有哪些呢?

公链:以太坊生态在DeFi之夏后彻底爆发,不过对于基础设施来说,公链依旧有价值空间和叙事基础。本轮在以太坊的带领下,BSC紧随其后,随后Matic、Avax等众多公链都通过生态建设在牛市火了一把。如今L2发展如火如荼,毫无疑问下一轮,公链会继续围绕生态大做文章。其中,Atom的技术让项目方可以“一键造链”,在Terra、dYdX(未迁移)等项目上已经有所表现;号称以太坊杀手的Near,生态有待完善;被寄予厚望的Dot,能否引来技术突破。除了这些已经表现过的公链,下一阶段,游戏、元宇宙、社交等轻支付公链,是新的蓝海。

稳定币:从泰达的USDT开始,稳定币经过长足的发展,在币安大力发展BUSD后,当前稳定币市场被USDT+USDC+BUSD三巨头占据,总计市值超过1000亿。值得注意的是,这些稳定币都是中心化机构发行,超额抵押稳定币Dai仅有50亿市值,且抵押品中的以太坊占比越来越小。币圈一直希望有“自己”的稳定币,算法稳定币的屡败屡战就是最好的证明,如果能在这个领域出现一个划时代的产品,其市值将超百亿,除了布局已经被证明过的项目,新的稳定币赛道项目值得重点关注。

DEX:UniSwap和GMX的成功,就是最好的说明。币安依托交易业务,逐渐发展成为巨无霸企业,CZ成为币圈首富,而交易服务是少有被验证过的成功商业模式。FTX的暴雷给了币圈沉痛一击,尽管投资者离不开CEX的服务,但交易市场这块蛋糕,一定会被DEX进一步蚕食。去中心化交易的市场份额和市值都会继续增大,包括现货和衍生品交易。

DeFi:上轮牛市的引擎正是DeFi,经过几年的打磨,厚积薄发才有了一次DeFi之夏。尽管如此,当前围绕DeFi板块的基础设施还不够丰富,传统金融的玩法还有很多可以借鉴,而公链正是天然为金融而生,DeFi板块一定会有新的“夏天”,关注可组合协议和创新性协议。

NFT:物以稀为贵,NFT的“唯一性”满足了人类珍藏和炫耀的心理需求,新的项目还会应运而生。NFT最大的问题是流动性,关注围绕流动性做文章的项目,而名人加持和稀有性,会继续成为NFT的价值关键。上轮牛市的后半程都是NFT在发力,下一轮牛市,大概率还会出现现象级项目。

Web3:围绕Web3的基础设施还没有完善,目前来看,域名已经先拔头筹,钱包或新形式的基础设施则会成为首批受益的项目。作为一个并未爆发的领域,Web3会以何种形式亮相并不清楚,但是该板块一定会炒作,推荐布局一些Web3概念项目。

GameFi:游戏和经济模型无法有效结合,几个“成功”的游戏也是经济模型的效果,或者说盘子性质,真正的3A大作能否在币圈风靡,还需要市场验证。不过GameFi往往小资金启动+游戏理解,倒是适合去以小搏大,且游戏对于币圈人来说,并不一定擅长,其中的套利机会也不少。

身处熊市,我们该如何布局?若干年后的牛市回首今日,是否会懊恼决策没有执行到位?以史为鉴,可以知古今,比特币的四年周期是共识,也是过去14年历史告诉我们的,只不过再次站在这个路口,你是否会心生“这次不一样”的疑问?新征程已来,姥爷我将继续与你同行,在加密货币的道路上并肩作战。

最后,说一下我们的服务。1、小圈子:类似之前的芥末圈,不同之处在于本次并不直接收费,而是采取质押模式,BNB或ETH,持有到牛市再卖出返现。小群会提供1V1全程投资跟踪,做好熊市布局和牛市变现,法币出入金等服务正在进行。邀请新成员,获得10%权益,具体加bitcoin2077或Rebase2077咨询。2、基金:姥爷首支针对熊市布局的长期基金,起投金额5000U,封闭期三年,收益率300%以内收取10%分红,300%以上收取20%分红,无收益不分红,无服务费,募资满20万U启动。

更多资讯,请关注微博和推特CryptoUncle2077。