比特幣和以太幣的區別 — BitGinko 比特銀行

市面上的加密貨幣種類繁多,而且龍蛇混雜。如何判斷當中的投資價值取決於該加密貨幣的類型。而加密貨幣可以分為三大類貨幣型,應用型和資產型:

1. 貨幣型加密貨幣的價值和該加密幣的認受性掛勾

2. 應用型加密貨幣的價值和應用本身的需求掛勾,例如以太幣(Ether)的價值和以太坊網絡(Ethereum Network)的需求掛勾。

3. 證券型(又稱作資產型)加密貨幣的價值和背書資產的價值掛勾,和普通投資分別不大,一般受到各國證券相關的法例規管。

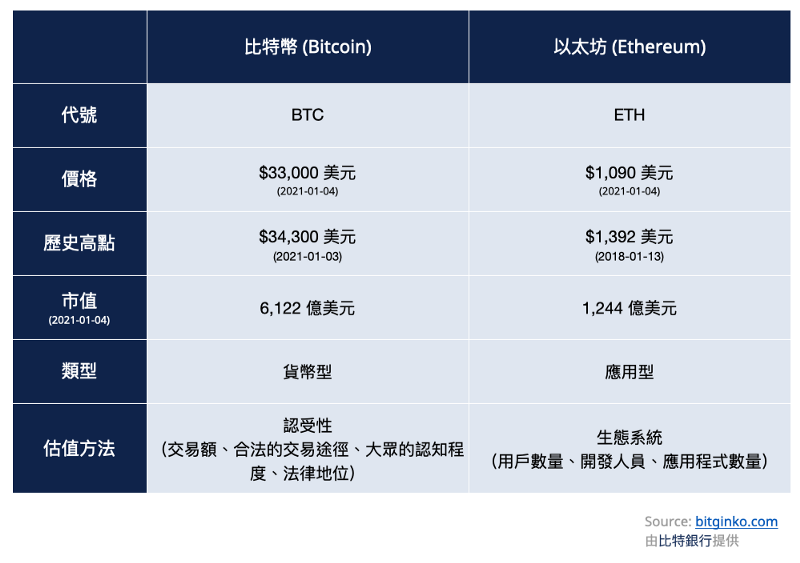

比特幣和以太幣分別屬於貨幣型和應用型加密貨幣,兩者的性質完全不同,雖然同為加密貨幣,但卻有着不同的估值方法。

貨幣型加密貨幣

最多人熟式的是比特幣是貨幣型加密貨幣,這類型的加密貨幣和黃金性質相近,同樣屬於沒有實際用途的價值儲存手段,多數被用於儲備資產和作為一種另類投資以增加投資組合中的多樣性,沒有內在價值(intrinsic value)。其中的供需關係明確。 這類型的加密貨幣除了著名的比特幣外,還有萊特幣,和狗狗幣(Dogecoin)。當中亦有一些附加了特殊屬性的加密貨幣,例如強調匿名的達世幣、門羅幣和ZCash。

由於沒有內在價值(intrinsic value),業界對於貨幣型加密貨幣的估值方法也一直沒有取得共識(股神巴菲特亦認為黃金並非生產性資產,而且也無法帶來現金流,是「不會下蛋的雞」,不如投資更有價值的股票。)。但總體來說,貨幣型加密貨幣的價值來自其安全性和認受性,因為這兩點會決定一種貨幣型加密貨幣儲存價值的能力。接下來我們會分別探討如何衝量一種加密貨幣的安全性和認受性。

中心化與否是成敗的關鍵

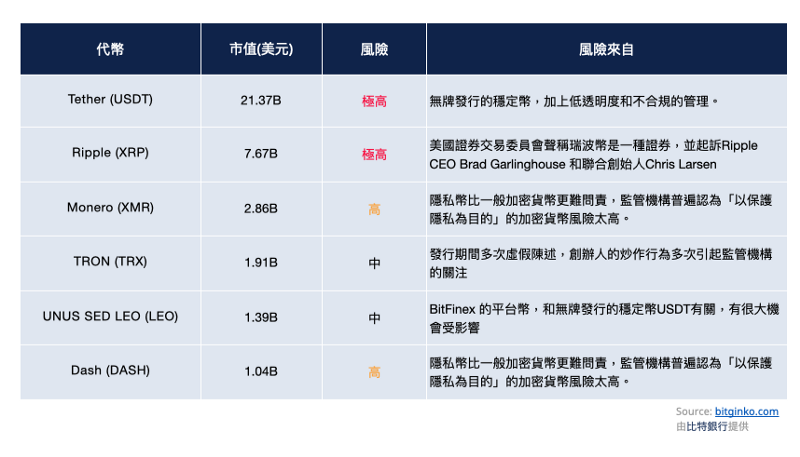

從上面的例子我們可以看出,監管機構的決定足以斷定一種加密貨幣的生死。以往市場會以是否有應用場景來判斷一種加密貨幣是屬於證券型加密貨幣(security token),還是應用型加密貨幣(utility token)。因此,新推出的加密貨幣往往會強行設計一些應用場景,例如crypto.com。這次的事件我們可以發現,牽強的應用並不足以說服監管機構。當中最重要的,還是去中心化的程度。

以近幾個月聲勢有所減弱的DeFi為例,DeFi顯然是一種金融產品,但由於高度去中心化,因此暫時能成功規避監管風險。反觀Ripple,即使有大量機構投資者和銀行背書,其高度中心化的設計令監管變得非常容易。我們認為在市值排名前25的加密貨幣中,有幾款特別容易遭到規管的加密貨幣(請見下表)。投資者在參與有關加密貨幣的交易前,應該先清楚了解當中的風險。

安全性

安全性可以分為儲存安全性和記錄安全性。儲存安全性即是別人盜取你的比特幣的難度;而記錄的安全性則是整個比特幣帳本被修改的難度,套用現實世界的例子,儲存安全性就是你的銀行卡,黑客如果破解了你的銀行卡的話便可以盜取你的資金;而記錄安全性便是整個銀行系統了,若果整個銀行系統的紀錄會被黑客隨意竄改的話,銀行便會崩潰,所有帳戶的資產都會變得毫無保障。

比特幣和其他大部分的加密貨幣一樣,通過非對稱式加密技術來保障儲存的安全性。在比特幣中,每個使用者都擁有一對金鑰:公開金鑰(Public key)及私密金鑰(Private key),公開金鑰能被廣泛的發佈與流傳,而私密金鑰則必須被妥善的保存。比特幣的「公鑰」是透過稱為「橢圓曲線加密」的演算法對「私鑰」進行加密後所產生的一組亂數。現時的技術並沒沒有辦法藉由「公鑰」推算出「私鑰」,而只有擁有「私鑰」才可以轉移帳戶中的比特幣。因此,我們可以說,比特幣和其它較常見的貨幣型加密貨幣如萊特幣和狗狗幣(Dogecoin)在儲存方面都非常安全,已知的技術難以攻破。

記錄安全性則和區塊鏈技術有關,不同的加密貨幣背後有不同的區塊鏈技術,但其核心的邏輯都是一樣。由於區塊鏈是一本帳簿,記帳的人在記帳前要通過驗證,這種驗證機制名為共識機制。

區塊鏈通過 共識機制,我們可以讓互不信任的人一起合作。共識機制五花百門,但不論是哪一種共識機制,背後的原理都是讓記帳的人向帳本系統提供資源作為抵押,以擔保自己不會破壞帳本的紀錄。 工作量證明是以運算資源作為抵押品, 權益證明 是以加密貨幣作為抵押品。因此,帳本系統上抵押品的價值愈高,原則上記錄便會愈安全。

下表列出了各種加密貨幣帳本系統上抵押品的價值,即是理論上大概每小時花費$716,072美元便有機會竄改比特幣的交易記錄。

當中我們特別須要注意以太坊區塊鏈(Ethereum Blockchain)上處理的實際價值是遠遠超過以太幣的市值的,這是由於以太坊區塊鏈上同時記錄了大量其它代幣的交易紀錄,一旦以太坊區塊鏈被竄改,其它代幣的紀錄同時會受到影響。

認受性

除了安全性之外,貨幣型加密貨幣的價值更大程度上取決於它的認受性。這一點不是太複雜,只需要簡單說明即可。認受性來自交易額、合法的交易途徑、大眾的認知程度、法律地位等等,簡而言之,目前除了以太幣之外,其他加密貨幣的認受性都不能與比特幣相提並論。而且,認受性有自我強化的特性,除非有特殊的技術突破或監管風險,否則比特幣在未來亦會保持其優勢。

應用型加密貨幣

我們在上面討論過貨幣型加密貨幣之後,接下來便是應用型加密貨幣,當中的俵俵者就是以太幣。和貨幣型不同,應用型加密貨幣是指需要通過該種加密貨幣來換取產品或服務。除了認受性之外,其價格更會受到相關應用需求的影響。因此,要分析這類型加密貨幣的價值,相對來說並沒有這麼困難,因為我們只需要分析相關的產品或服務的需求即可。在這裏,我們不得不提的就是去中心化應用(DApp, decentralised application)。

我們之前已經詳細介紹過什麼事去中心化應用(詳見《智能合約不智能》),在正常的情況下,科技創新應該以更快、更好、更便宜作為方向,藉此創造出更大的商業效益。然而去中心化的目的不在於更快更好更便宜,而是強調抗審查能力。從商業角度來看,筆者看不到去中心化的前景和商業模式。一般來說,商業機構並不能受惠於去中心化所帶來的抗審查能力,需要抗審查的商業活動多半是違法行為,而違法行為並不能歸類為正常商業活動。

事實上,現時的去中心化應用程式絕大多數都屬於賭博或不受監管的金融活動(稱為去中心化金融,DeFi)。在這裏,我們需要強調一點,並不是所有在法律框架外的創新行為都沒有發展空間,優步和Airbnb 也是違法行為,但亦不阻礙其發展,甚至有一些政府為了配合他們以修改法例。但是,那些去中心化應用到底是不是屬於同樣的情況,這點就需要各位讀者自行判斷。

要比較應用型加密貨幣,安全性故然非常重要,但我們我們亦需要同時考慮更多和應用相關的問題。當中最重要的兩點,就是效率和生態系統。

效率

在一般情況下,我們會以每秒鐘可處理交易量(transaction per second,簡稱TPS)來判斷区块链的效率。例如以太坊Ethereum 現時的TPS約為15,即是每秒鐘可以處理15筆交易,遠遠低於一般金融機構的標準(visa 的TPS為15000)。雖然以太坊創辦人聲稱會於短期內升級至 10萬TPS,但是市場意見仍然分歧。提升區塊鏈的效率背後的原理涉及複雜的技術概念,簡單來說,在去中心化程度和效率中取得適當的平衡,令区块链帳本不會被少數人壟斷,同時能處理最大的交易量。

下面列出了各種應用型加密貨幣的TPS,我們可以發現以太坊並不是當中最有效率的。那麼,是什麼原因支撐以太坊的千億市值,令其他同類型加密貨幣不能望其項背。

生態系統

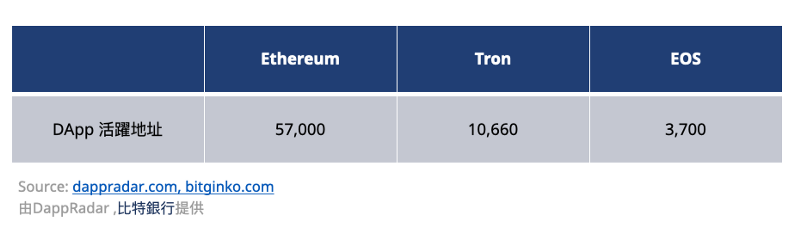

下面是三大應用型區塊鏈上DApp 活躍地址數量,從中不難看出以太坊的優勢巨大。

應用的生態系統,主要分為用戶和開發者。我們可以把以太坊類比為蘋果手機上的應用商店,商店的價值除了覆蓋率之外,最重要就是商店上面的應用程式。而現時以太坊上面的應用程式的數量,對比起其他應用型區塊鏈可為一騎絕塵。不論在數量上,還是質量上都遠勝於其他對手,而其應用用戶數量也是最多的。當中最重要的原因,就是以太坊具有非常完整的開發生態,有很多不同的工具供開發者使用,吸引更多的開發者進行開發;隨着越來越多人加入成為開發者,亦催生出更多的開發工具,令開發過程變得更簡單,因此可以開發出更多應用,應用程式又會吸引用戶,形成良性循環。因此以太坊可以持續擴大其競爭優勢。

在香港投資加密貨幣,學習DeFi知識,BitGinko比特銀行 是你的最好選擇,開戶完成驗證後即送你40元的比特幣。

Originally published at https://bitginko.com on January 05, 2021.