從何懂起股市?給股市小白的筆記(中)

基本知識後,接著就繼續來認識原始資料的呈現方式吧~

二、原始資料

1. K線圖(Candlestick chart)

K線圖又稱為蠟燭線(candlestick)、陰陽線,是最常用來呈現價格走勢的方式。

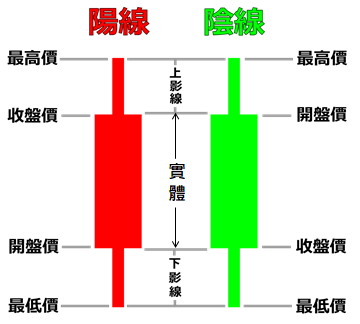

每一個K線(K棒、蠟燭)以開盤價及收盤價作成長方圖形,即實體(或稱燭身,real body),並以紅色表示開盤價低於收盤價的狀況,稱為陽線或收紅,以黑色或綠色長方圖形表示開盤價高於收盤價的狀況,稱為陰線或收黑。

在實體下方的線是由開盤價或收盤價向下延伸至最低價,稱為下影線,有買方力道的意味;相反地,實體上方的線是顯示最高價的上影線,有賣方力道的意味存在。

2. OHLC圖(OHLC chart)

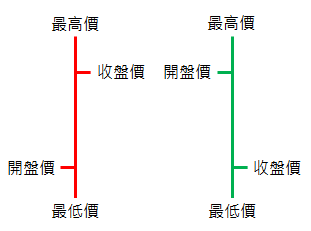

OHLC圖全名為open-high-low-close chart,又稱美國線,與K線圖非常類似。

OHLC圖以豎立的線條呈現「開盤價、最高價、最低價、收盤價」,繪製上較K線圖簡單。豎線呈現最高價和最低價間的價差間距,左側橫線代表開盤價,右側橫線代表收盤價。

3. 磚形圖(Renko chart)

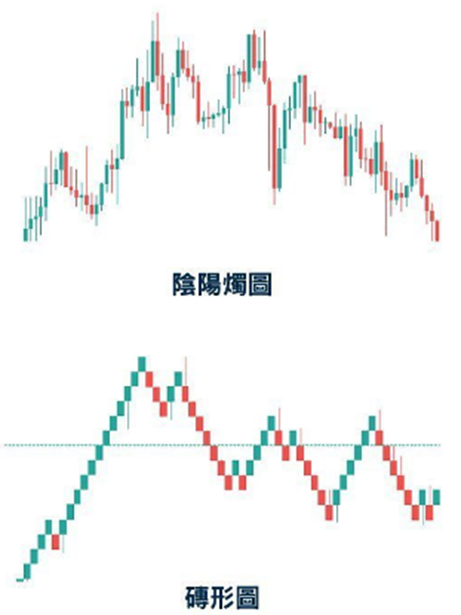

一般認為磚形圖的名稱來自日語「煉瓦」(讀音為renga)。

磚形圖是在不管時間狀況下,單純透過「磚塊」,表示價格升跌。每個磚塊的大小都相等,例如一個以5元為單位的磚形圖,在上漲20元時,就會畫四個磚塊;但當漲跌幅度不超過5元時,就不畫新的磚塊。

相較於K線圖和OHLC圖,磚形圖較易於判斷支撐和壓力(這兩個東東我會留到下一篇技術分析中說明~),但也少了時間、最高價與最低價的資訊。

4. P&F圖(P&F chart, Point and figure chart)

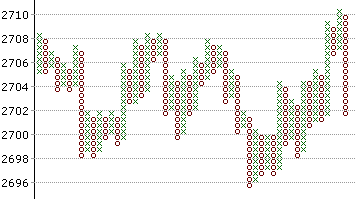

P&F圖又稱點數圖、OX圖,由Victor Devilliers於1933年發明。

在不管時間狀況下,單純透過O和X來表示價格(包含最高價與最低價)升跌,上漲一個「方格值」(box size;這個數值自行定義)畫一個X、下跌一個「方格值」畫一個O。每個欄位都可能包含一個以上的O或X,但同一欄位絕不會同時出現這兩個記號。

欄位記號要改變,價格就必須反轉達「反轉數值」(reversal amount;這個數值自行定義)乘以方格值的金額。例如,若方格值為3元,反轉數值為兩個方格,價格必須反轉6元才會轉到下一個欄位;換言之,若目前位於X的欄位,價格就必須下跌6元才能換欄,再畫O。

相較於K線圖和OHLC圖,P&F圖與磚形圖一樣較易於判斷支撐和壓力,但也少了時間、最高價與最低價的資訊。

5.成交量(Volume)

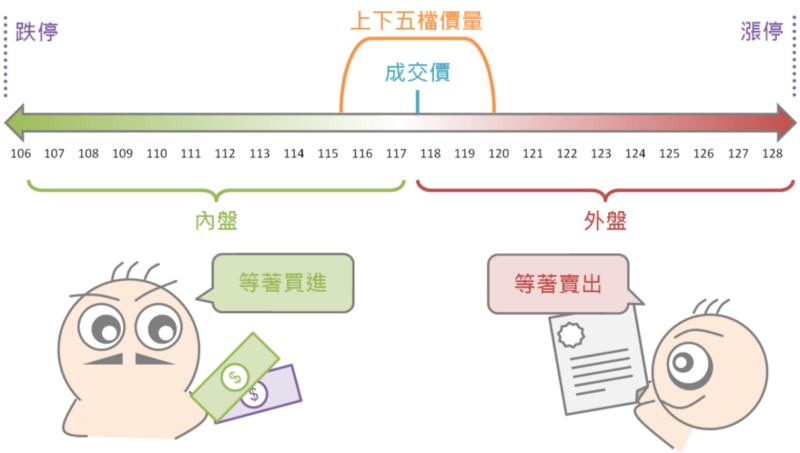

成交量是指某一檔證券在交易日所成交的數量,又細分成內盤(內盤成交量,sell, bid,代號用S)與外盤(外盤成交量,buy, ask,代號用B)。

內盤指成交在買方開價的成交量,由於買方會出較低價來買進,所以內盤代表賣方願意用低價賣出,也就是目前(當天)看跌;相反地,外盤是成交在賣方開價的成交量,由於賣方會出較高價來賣出,所以外盤代表買方願意用高價買進,也就是目前(當天)看漲。

因此,可藉由比較內盤與外盤大小來判斷當時買賣的力道強弱。如果外盤高於內盤,表示當天的買盤比較積極;反之,賣盤比較積極。不過,更精準的是看內盤比(內盤佔總成交量的比率)或外盤比(外盤佔總成交量的比率)。

三、基本面分析

基本面分析(fundamental analysis)是為研判特定企業的股票價值而進行的總體經濟、產業和企業狀況的分析,可分為上到下的分析法(top-down analysis),也就是從總體面→產業面→籌碼面→公司面進行分析,以及下到上的分析法(bottom-up analysis),也就是從公司面→籌碼面→產業面→總體面進行分析。

1.總體面分析

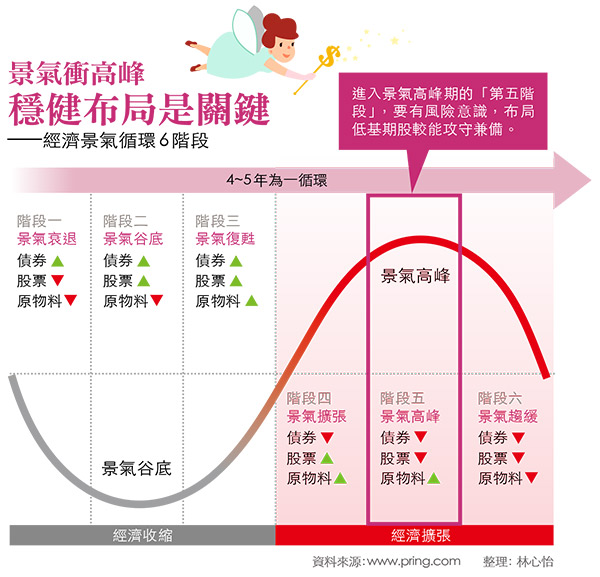

分析整個國家的總體經濟(macroeconomic)與景氣循環(economic cycle),乃至全世界主要國家的政經狀況,包含財政政策(fiscal policy)、貨幣政策(monetary policy)、GDP成長率、通貨膨脹、利率、匯率、失業率、原物料波動,以及總體經濟影響到的產業情勢(帶動哪些熱門產業)等。

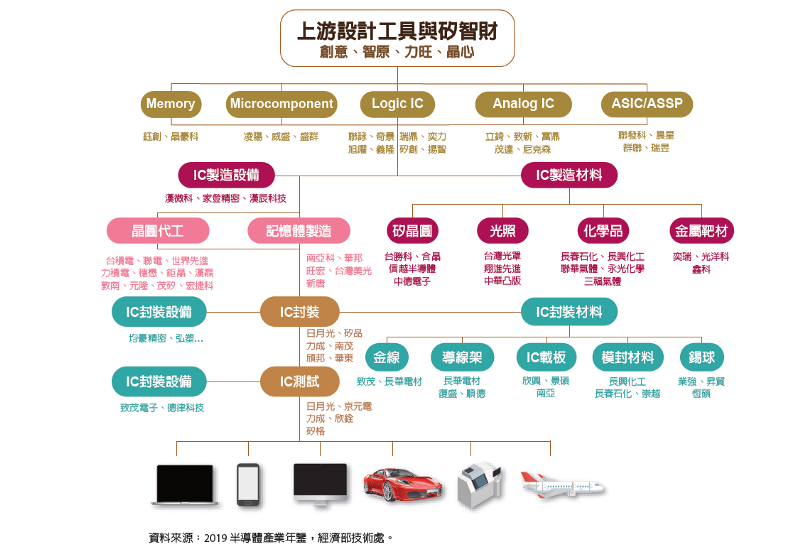

2.產業面分析

分析產業的整體結構(上下游)與供需狀況,以及發展是否有前景。

3.籌碼面分析

籌碼是「你所擁有的股票與資訊數量」,而擁有越多的籌碼,就越能夠在股市中呼風喚雨。那擁有很多籌碼的人是誰?正是那些我們俗稱為「大戶」的人,其中最重要的就是三大法人(institutional investors),尤其是外資與投信。此外,因為大戶擁有龐大的資金,所以不太可能隨意操作,而是會在得到足夠的資訊後,才進行買賣。因此,籌碼面分析包含了消息面,要留意大戶持股比率,以及外資與投信的買賣動向。

4.公司面分析

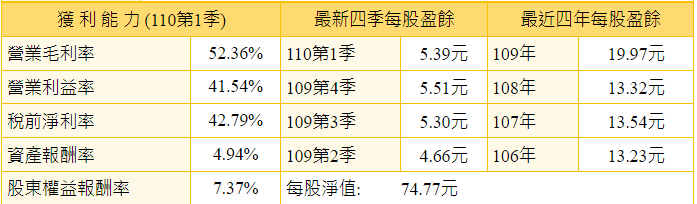

分析一間公司的競爭狀況與成長性,重點一般會在財務報表的幾項關鍵統計數據,目的是要判斷目前股價的評價是否合理,以及協助辨別你所得到的消息的真實性。

其中常用的企業財務比率如下:

P/E(本益比,Price-to-earnings ratio, PER):P/E常用來衡量每股股價相對於公司盈餘或相對於其他公司來說是昂貴或便宜,P/E= 目前每股股價 / 前四季的EPS(每股盈餘)。

若本益比為10,指投資人要花10元才能買到這家公司的1元盈餘,或是說要等10年才能回本。一般來說,本益比高於20算貴,低於12算便宜;但對於高成長性的公司,其本益比會比較高,但實際上不見得比較貴。

註:EPS= 扣除特別股股利後的税後淨利/流通在外的股數。

ROA(資產報酬率,Return on assets):顯示公司運用資產來創造獲利的能力。ROA= 税後淨利/總資產= 税後淨利 / (負債+股東權益)。一般來說,ROA約6~7%以上為佳,但需要拿來比較同公司前後期表現或是同產業的不同公司。

ROE(股東權益報酬率,Return on equity):顯示公司在運用債務槓桿後的報酬率,反映股東(業主)每投入1元能創造的報酬。ROE= 税後淨利/股東權益。當一間公司沒有債務,其股東權益、公司的總資產將會相等,而ROE和ROA也會相同;倘若公司單純大量增加債務,造成ROE提高但ROA卻不怎麼提高,代表公司獲利可能大部分來自高財務槓桿,這樣投資風險也會比較高。

ROS(銷貨報酬率,Return on sales):也稱淨利率(net profit margin),用以衡量企業是否善於控制成本,並將營收化為淨利。ROS= 淨利/營收。其中,稅後淨利率= 稅後淨利/營業收入。若稅後淨利率30%,指每一塊錢的營收中,有0.3元可實現為利潤。

負債比率(Debt ratio):負債比率顯示一間公司的槓桿比率,負債比率= 總負債/總資產,用來衡量企業有多少資產是利用債務支應。若負債比率為40%,表示這家企業有40%的資產是利用借來的資金取得的。若公司的負債比率高於業界平均,表示公司在產業不景氣時可能特別脆弱,但在景氣良好時,或許可以「借力使力」,以較低成本來促進營運成長力道。

存貨周轉率(Inventory turnover):存貨周轉率代表商品在一年當中的銷貨速度,存貨周轉率(次/年)= 營業成本÷平均存貨。用來衡量企業的經營效率。存貨周轉率良好,代表一間公司資金的使用效率好、短期償債能力強。存貨周轉率為5的意思是,這一年中這些存貨可以清空5次。不宜單純觀察數值,因為不同產業的存貨周轉率數值差異甚大。

流動比率(Current ratio):比較公司的短期資產與短期負債,用來衡量企業履行流動債務的能力。流動比率= 總流動資產淨利/總流動負債。若流動比率為3.0,表示如果將這家企業的流動資金全部變現,足夠償還這家公司3倍的流動負債。若比率接近1則太低,表示公司的流動資產只夠付短期債務;若小於1則有立即的麻煩;若流動比率遠高於產業平均水準,則表示公司太過「肥胖」,沒有善加利用現金或把現金以股利的形式還給股東。

關於基本面分析就簡單介紹到此,若有時間我建議你繼續深入了解。

下一篇,我將帶你認識常見的技術分析。