使用Tulip(鬱金香)協議獲利: 第一篇 — 利用多頭 (Leveraging Long)

原文: https://thesolanagrapevine.substack.com/p/profiting-with-tulip-protocol-part?justPublished=true by The Solana Grapevine

翻譯: 拷貝貓 ฅ^•ﻌ•^ฅ (Twitter) | copycat.sol

我們感謝 Alpaca Finance 的 Docs 提供了本文中大部分的解釋素材。

槓桿流動性挖礦 (Leveraged yield farming — 簡稱: LYF) 提供了獲利和捕捉利率的獨特方式,使 LYF 協議成為任何生態系中重要的 DeFi 樂高積木。 以以太坊 (Alpha Finance) 和 BSC (Alpaca Finance) 上領先的 LYF 協議為例,它們各自擁有超過 10 億美元的 TVL。 在很短的時間內,Tulip(鬱金香) 協議 — Solana 上領先的 LYF 協議 — 最近也達到了超過 10 億美元的 TVL。

當代幣對的流動性挖礦利率非常高時,LYF 特別有利可圖。 Solana 生態系對於有利可圖的 LYF 策略來說特別成熟,因為當前(和未來可能)存在許多具有高 APY 的代幣對。

在關於Tulip(鬱金香)協議的這個系列中,我們將盡最大努力給出一個關於什麼是 LYF 的 ELI5,更有效的解釋在Tulip(鬱金香)協議上使用 LYF 獲利的不同策略。

什麼是槓桿流動性挖礦?

在 LYF 中,用戶存入一個代幣作為抵押,借入高達 3 倍槓桿的代幣(例: 存入價值 1000 美元的代幣並借入價值 2000 美元的代幣),然後在 DEX(例: Raydium 或 Orca)獲得交易費獎勵和挖礦獎勵,這些都是自動複利的 — 一鍵完成。

如果你還沒有在 DEX 上挖礦過,可能先別直接跳入槓桿流動性挖礦。 首先,在 Raydium 或 Orca 上提供流動性,並將你的 LP 代幣放到他們的礦池中。 完成此過程將幫助你了解什麼是挖礦,什麼是 LYF。

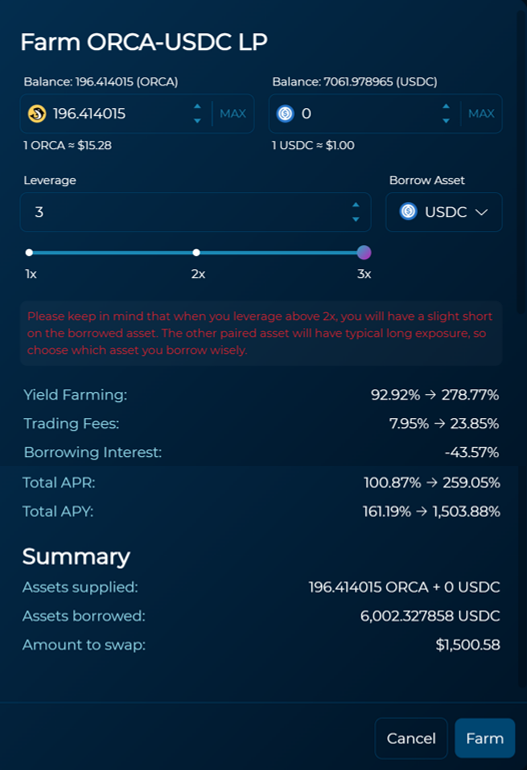

下面是一個例子:

1. Bob 在Tulip(鬱金香)協議上投入了 ORCA-USDC 池

流動性挖礦 APR — Orca Aquafarms 的流動性挖礦獎勵(相對於存入代幣的價值)

交易費 APR — 來自 Orca 交易活動的交易費獎勵(相對於存入代幣的價值)

借入利息 APR — 借入 USDC 的利息(相對於存入代幣的價值)

2. Bob 存入價值3000美元的ORCA並借入價值6000美元的USDC(3倍槓桿)

點擊“Farm”後,協議會自動將價值 1500 美元的 USDC 換成價值 1500 美元的 ORCA(使用 Orca DEX),以開啟 50:50 的代幣對(4500 美元的 USDC + 4500 美元的 ORCA)。然後這種流動性將被重新引導到 Orca,將 LP 代幣放到 Aquafarms,並且所有獎勵都會自動複利。

因為價值 1500 美元的借入 USDC 被換成了 ORCA,所以Bob的倉位現在是價值 4500 美元的 ORCA。與他最初持有的價值 3000 美元的 ORCA 相比,他現在持有的代幣槓桿是 1.5 倍。因此如果你看好代幣,這是一個很好的策略。

在流動性挖礦利率方面,Bob獲得了 3 倍的流動性挖礦獎勵。也就是說,他用 9000 美元賺取了 1 倍的流動性挖礦獎勵。但是由於他的資產僅為 3000 美元,因此他實際上獲得了 3 倍的獎勵, 也就是 3000 美元的 1000% APY。如果使用得當,LYF 對於高 APY 代幣對尤其有利可圖。因此請繼續閱讀以了解更多 LYF 和相關風險。

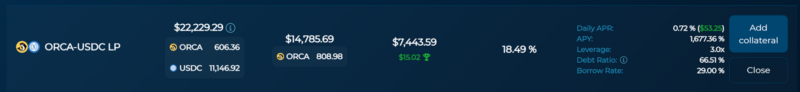

3. Bob可以在“Your Positions” 裡查當前倉位

如果將滑鼠移到 “i”上,則會顯示每個標題的定義:

倉位價值 — 你的 LP 代幣在 DEX 中的價值

債務價值 — 你的債務價值

資產價值 — 如果你關掉倉位,你將獲得的估計資產價值

終止緩衝 (Kill Buffer) — 清算門檻 (85%) — 債務比率(債務價值/倉位價值)。 如果 Kill Buffer 達到 0%,則倉位被清算。

恭喜! 你剛學會如何開設第一個 LYF 倉位。 一般來說,最好的策略是長期持有倉位以賺取高收益。

了解你的資產初始風險是非常重要的

在做 LYF 時,重要的是你了解你在挖礦的代幣的風險 — 也就是你看漲和看跌的代幣和數量,以便你了解自己的市場風險。幸運的是,計算你的初始市場風險非常容易:你做多 LP 中的代幣,做空你借入的代幣*。你的淨曝險部位(net exposure)是兩者的淨值。

*你看漲LP中的代幣,因為你在挖礦期間持有這些代幣。你看跌借來的代幣,因為你出售它們來創建 LP 代幣。這在技術上可能不是使用“看跌”這個詞的準確方法,所以當我們在下面的計算中使用這個詞解釋時,請諒解。

你存入的代幣不會影響你的初始代幣曝險部位。如果Bob存入了價值 3000 美元的 USDC,而不是價值 3000 美元的 ORCA(在兩種情況下都是借入了價值 6000 美元的 USDC),他的 LP 將具有相同的組成,他借入的代幣將保持不變;因此,他的淨曝險部位將是相同的 — 價值 4500 美元的 ORCA。然而,就節省Swap成本而言,他存入的代幣確實很重要。如果 Bob 存入了價值 3000 美元的 USDC(並借入了 6000 美元的 USDC),那麼 4500 美元的 USDC 將被換成價值 4500 美元的 ORCA。因此,存入價值 3000 美元的 ORCA(假設Bob已經在某處擁有它)將最大限度地降低他的Swap費用。

策略

好了,介紹夠了。讓我們通過示範來了解如何使用 10,000 美元在 Tulip 協議上獲利。 LYF 策略可分為四種類型:槓桿多頭、空頭、對沖偽 delta 中性和無槓桿挖礦。

策略#1:槓桿做多

如果你看好代幣(例如: ORCA),你可以使用Tulip(鬱金香)協議在代幣(ORCA)上創建槓桿多頭倉位,同時通過兩種方式賺取成倍的流動性挖礦利率:

1)開一個 ORCA-穩定幣(USDC)的流動性挖礦倉位,使用 >2x 槓桿借入穩定幣

Bob 開了一個 ORCA-USDC 挖礦倉位,存入價值 10,000 美元的代幣(最好使用 ORCA 以最大限度降低Swap費用),並借入價值 20,000 美元的 USDC(3 倍槓桿)。點擊“Farm”後,5000 美元的USDC將兌換成 5000 美元的 ORCA,從而形成 50:50 的挖礦比例(15,000 美元的 ORCA + 15,000 美元的 USDC)。Bob的市場曝險部位(market exposure)將是:

- 做多 15,000 美元的 ORCA(LP 代幣)

- 做多 15,000 美元的 USDC(LP 代幣)

- 做空 20,000 美元的 USDC(借來的代幣)

他最初的淨曝險部位(net exposure)將是做多 15,000 美元的 ORCA (多頭/空頭穩定幣是中性的,因為它們通常保持在 1)。與他最初持有的 10,000 美元 ORCA 相比,他現在持有的代幣槓桿是 1.5 倍。此外,他將獲得 3 倍的流動性挖礦利率 + 1000% APY 的交易費!

與在 CEX 上做多相比,使用Tulip(鬱金香)協議的優勢在於 1) Bob 可能支付的利息低於 CEX 和 2) 他將自己的資金投入到挖礦中以獲得可觀的收益,而不是將它們鎖定在 CEX 中。

2) 開一個 ORCA-加密資產(例如: SOL)的流動性挖礦倉位,使用 >2 倍槓桿借入加密資產

Bob開了一個 ORCA-SOL 挖礦倉位,存入了價值 10,000 美元的代幣(最好是 ORCA 以最大限度降低Swap費用),並借入價值 20,000 美元的 SOL(3 倍槓桿)。點擊“Farm”後,5000 美元的 SOL 將換成 5000 美元的 ORCA,從而形成 50:50 的挖礦比例(15,000 美元的ORCA + 15,000 美元的 SOL)。Bob的市場曝險部位(market exposure)將是:

- 做多 15,000 美元的 ORCA(LP 代幣)

- 做多 15,000 美元的 SOL(LP 代幣)

- 做空 20,000 美元的 SOL(借來的代幣)

他最初的淨曝險部位(net exposure)將是做多15,000 美元的 ORCA 和做空5,000 美元的 SOL 。與他最初持有的 10,000 美元 ORCA 相比,他現在持有的代幣槓桿是 1.5 倍。但是,他也將做空5,000 美元的 SOL。為了比第一個範例(開一個 ORCA-USDC 流動性挖礦倉位)獲利更多,Bob需要賭 1)SOL 的價值會下降,或 2)ORCA-SOL 的流動性挖礦利率高於 ORCA-USDC 以至於它可以彌補SOL上升的損失。

在此期間,Bob將獲得資產 3 倍的挖礦收益率 + 交易費或 1000% 的 APY!

請記住,你可以調整槓桿水平。如果Bob在上述兩個範例中使用 2.5 倍槓桿,他將在 ORCA 上使用 1.25 倍槓桿做多。如果他使用 2.2 倍的槓桿,他將在 ORCA 上做 1.1 倍的槓桿多頭。

總而言之,如果你想做多代幣(例如: ORCA),你可以開設一個 ORCA-穩定幣挖礦或一個 ORCA-加密資產(SOL)挖礦,以 > 2 倍的槓桿借入 ORCA 對面的代幣。如果加密資產(SOL)上漲,第一個種挖礦將更有利可圖;如果加密資產(SOL)下跌,第二個挖礦將更有利可圖。如果你認為加密資產將保持平穩(如穩定幣),那麼只需選擇 APY 較高的礦池。

模擬隨著時間變化的資產

當非借入代幣(ORCA)或借入代幣(USDC 或 SOL)價格發生變化時,LP 將重新平衡。如果 ORCA 價格相對於 USDC 或 SOL 上漲,則 LP 將包含更少的 ORCA 和更多的 USDC 或 SOL。如果 ORCA 價格相對於 USDC 或 SOL 下跌,則 LP 將包含更多的 ORCA 和更少的 USDC 和 SOL。

當價格發生變化時,計算你新的市場曝險部位很容易。只需應用相同的公式:做多 LP 中的代幣 + 做空借來的代幣。在Tulip(鬱金香)協議上,這些資訊都可以在“Your Position”選項裡看到。

在上述持倉中,用戶做多 606 個 ORCA,做多 11,147 USDC,做空 809 個 ORCA。 因此,用戶當前的市場曝險部位是做空 203 個 ORCA。

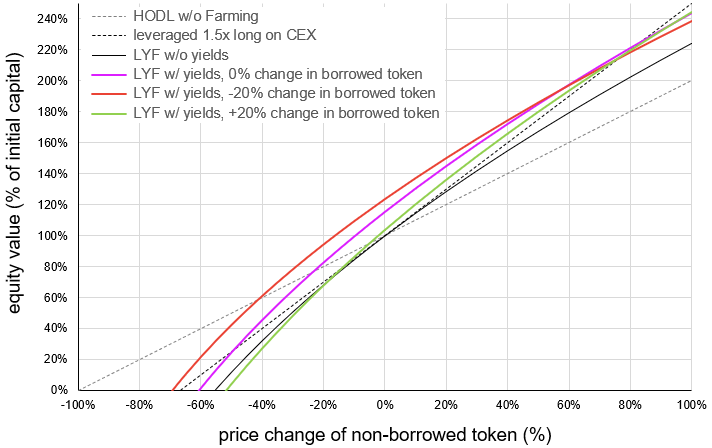

下圖模擬了當非借入和借入的代幣移動時,你的資產價值(100% = 10,000 美元)將如何變化。

灰色虛線 — Bob 的資產,如果他只是在錢包中持有價值 10,000 美元的 ORCA。他的資產將隨著 ORCA(非借入代幣)的價格線性下降/上升。

黑色虛線 — 如果 Bob 在 CEX 上做多 15,000 美元的 ORCA(1.5 倍槓桿)。

黑線 — Bob 在不考慮流動性挖礦利率的情況下以 3 倍槓桿(借入 USDC)挖 ORCA-USDC 的礦池。在時間 = 0 時,他持有 1.5 倍的 ORCA 多頭槓桿。由於無常損失,他的淨值將始終低於黑色虛線。

紫線 — Bob 以 3 倍槓桿(借入 USDC)挖 ORCA-USDC 的礦池,包括流動性挖礦利率。如果流動性挖礦利率高,與簡單地利用 CEX 的 1.5 倍槓桿相比,他通常會獲得更多利潤(這不考慮在 CEX 借入的利息)。然而,這需要時間,這就是為什麼 LYF 是一項長期策略。這條線模擬了如果 SOL 保持平穩(即表現得像穩定幣),使用 3 倍槓桿(借用 SOL)的 ORCA-SOL變化 。

綠線 — Bob 以 3 倍槓桿(借入 SOL)挖 ORCA-SOL 的礦池,包括流動性挖礦利率。因為他有稍微做空 SOL,如果SOL價值增加20%,他的資產將會小於紫線。如果 ORCA 價值增加約 90%(綠線和紫線相交處),LP 將重新平衡以包含更多 SOL,直至他不再持有 SOL 空頭倉位。

紅線 — Bob 以 3 倍槓桿(借入 SOL)挖 ORCA-SOL 的礦池,包括流動性挖礦利率。因為他有稍微做空 SOL,如果SOL價值減少20%,他的資產就會超過紫線。如果 ORCA 價值增加約 60%(紅線和紫線相交處),LP 將重新平衡以包含更多 SOL,直至他不再持有 SOL 空頭倉位。

清算風險

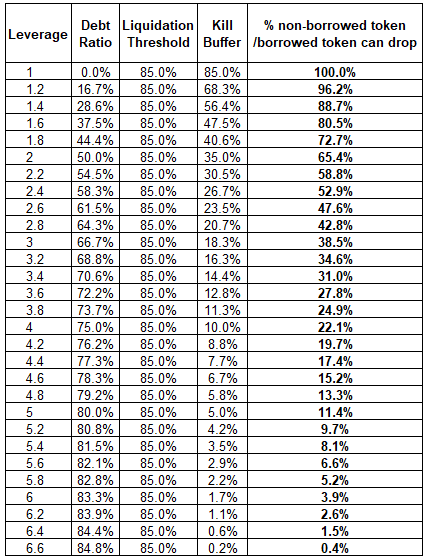

Tulip 協議上所有槓桿挖礦的清算門檻(最大貸款價值比;LTV)為 85%。意思是,如果你的債務比率(債務價值/倉位價值)超過 85%,你就有被清算的風險。當你以 3 倍槓桿挖礦時,你的債務比率將從 66.67%(20,000 美元/30,000 美元)開始。如果你以 2.5 倍槓桿挖礦時,你的債務比率將從 60%(15,000 美元/25,000 美元)開始。顯示在 Tulip 儀表板上的 Kill Buffer 等於 85% 減去債務比率。當 Kill Buffer 達到 0% 時,你就有被清算的風險。

在面臨清算風險之前,ORCA 能下跌多少?這個計算可能很複雜,因此我們在下面為你提供了一份小抄。如果你以 3 倍槓桿(借入 USDC 或 SOL)來挖 ORCA-USDC/SOL 的礦池,那麼在你面臨清算風險之前,ORCA 相對於借入的代幣(ORCA/USDC 或 ORCA/SOL)可能會下降 38.5%。此表可在你挖礦期間的任何時候使用。如果借入的代幣(例如: SOL)價格上漲,請特別小心,因為這會加速清算的價格比率。

如果使用 <2x 槓桿的話呢?

好吧,只需使用與上面相同的簡單過程來計算你的初始淨曝險部位。如果你開使挖 ORCA-SOL 的礦池,存入價值 10,000 美元的代幣(最好是 7,500 美元的 ORCA 和 2,500美元的 SOL,以最大限度地減少Swap費用)並以 1.5 倍槓桿借入 SOL(借入 5,000 美元的 SOL),那麼你將會以 7,500 美元的ORCA + 7,500 美元的 SOL 做流動性挖礦。你的市場曝險部位將是:

- 做多 7,500 美元的 ORCA(LP 代幣)

- 做多 7,500 美元的 SOL(LP 代幣)

- 做空 5,000 美元的 SOL(借來的代幣)

你的初始淨曝險部位將是做多 7,500 美元的 ORCA和做多 2,500 美元的 SOL。你的 10,000 美元資本未使用槓桿,因為你仍然有 10,000 美元的代幣曝險部位。但是,你將獲得 1.5 倍的流動性挖礦利率!作為一般規則,當以 <2 倍槓桿進行挖礦時,你將會做多持有的兩種代幣,只是做多借入的代幣會減少。

如果剛好使用 2 倍槓桿的話呢?

如果你開使挖 ORCA-穩定幣 的礦池並以 2 倍槓桿借入 ORCA,你受任何市場變化的影響將會最小,因此我們將其歸類為偽 delta 中性策略(參考第三篇,策略 #3)。如果你開使挖 ORCA-穩定幣 或 ORCA-加密資產 的礦池,以 2 倍槓桿借入穩定幣或加密資產,我們將其稱為“無槓桿挖礦”策略(參見第四篇,策略 #4)。

總結

LYF 讓你存入代幣,借入高達 3 倍槓桿的代幣,並將所有存入和借入的代幣存入 DEX,同時自動複利其獎勵 — 一鍵完成。 LYF 有四種主要策略 — 槓桿多頭(第 1 篇)、空頭(第 2 篇)、對沖偽 delta 中性(第 3 篇)和無槓桿挖礦(第 4 篇)。 在所有四種策略中,你的資本都將獲得成倍的挖礦收益,而不是將它們鎖定在 CEX 或 DeFi 協議上進行保證金交易。 第 5 篇將解釋Tulip(鬱金香)協議如何通過其貸款池持續地產生收入。 可以持續關注這系列的文章並成為第一個閱讀第 2 篇至第 4 篇的人。

如果覺得文章翻譯得不錯的話 ^ↀᴥↀ^ 願意請我喝杯咖啡也可以發到 copycat.sol

歡迎加入非官方 Solana中文電報群 討論更多關於Solana生態系的大小事

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐