美國十年期國債殖利率走勢分析,通貨膨脹悄悄來臨了?!

前言

美國10年國債,自從疫情爆發後,價格上漲到140左右後幾乎成一條水平線,回顧過去歷史,這樣的走勢蠻少見的;紐約輕原油也有類似的走勢。

去年2020年無限量化寬鬆QE,直接導致美國殖利率跌破1,接近0的水準,並迫使美元指數持續破底(延伸閱讀:2021美元指數走勢分析,3種走勢模擬讓你提早做好準備)。然而量化寬鬆到目前,仍然持續進行當中,但是,美國10年國債殖利率已悄悄地升過1%的水準,快回到去年直接跳水的相同水位,你有沒有覺得很奇怪,「無限」量化寬鬆應該會讓利率直接趴在地板上躺平才對啊?

如果你有閱讀過我的相關文章,例如農產品中的黃小玉黃豆、玉米、小麥(延伸閱讀:黃小玉是什麼?農產品相關投資介紹),貴金屬中的的黃金(延伸閱讀:2020黃金價格走勢創歷史新高!黃金ETF與黃金存摺超吸睛),和紐約輕原油(延伸閱讀:2020負油價啟示錄!原油ETF原油期貨相關投資介紹)文章中提到這些商品價格即將上揚,確實以目前的價位來看漲幅也不小!當萬物皆漲,不免有發生通貨膨脹的疑慮,更何況利率這種東西那麼敏感,也不是人為因素可以完全操控的。

惡性通貨膨脹會來嗎?

Fed主席鮑威爾說:「Fed不以任何特定方法定義平均通貨膨脹,政策也不會由任一公式來決定,如果通膨上升至與目標相符,美聯儲將採取行動,並且長期穩定在2%的通膨預期將增強委員會促進就業最大化的能力。」代表通膨有機會超過2%,美國接受更寬鬆的通膨態度,美聯儲在近期表示,接下來如果要升息的話,需要通膨率上漲和失業率下降兩個目標同時滿足。

衡量一國通膨的指標,同時也是各國央行自訂貨幣政策的重要觀察數據-消費者物價指數CPI目前約1.16%;另外美國失業率目前約6.7 %,這兩項數據目前來看,還不至於構成美聯儲升息的動力。除非經濟情勢失控,惡性通貨膨脹來臨的機會微乎其微。

消息面參考就好

據路透社報導:去年11月初拜登勝選後,美國國債殖利率一度大漲,但終究無法突破1%,現在市場開始認為,民主黨有望掌控參議院,除此以外,疫苗消息以及英國脫歐協議達成,也是催化因素之一。美國10年期公債殖利率下1個挑戰關卡為1.27%,這是去年3月時的高點。在今日的金融市場當中,總是伴隨著一堆利多利空,為自己投資的商品上漲下跌找理由罷了!

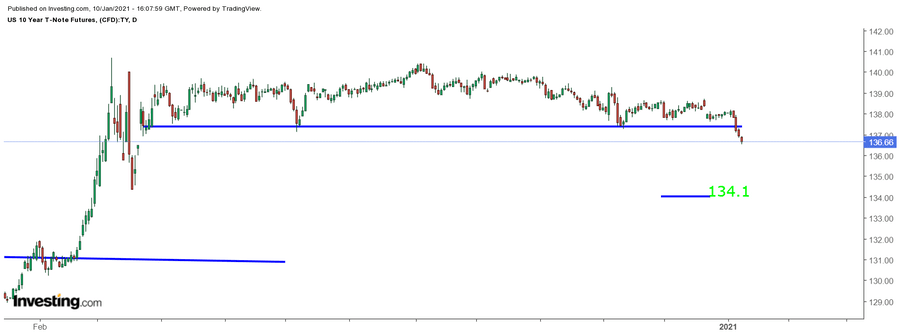

出現美國十年期國債出現賣出訊號

我們來看一下美國十年期國債殖利率,在2021年1月6日長紅突破頸線,收盤價為1.039,以美國十年期國債殖利率日線來看,從11月份起為期兩個月盤整皆未能突破1,未來如果回測不跌破1的話,測量漲幅滿足點約落在1.6左右。

再看美國十年期國債殖利率月線,最大壓力區在1.9到2.2之間,剛好符合美聯儲通膨率之鐵板區,接下來應該會盤整蠻長的一段時間,因為上面都是層層的套牢賣壓。

持有美國國債的投資人,目前的時間點及價位應該是你出脫債劵的時候(教科書教我們的:債劵的利率與價格呈反向)!預估它的跌幅滿足點在134.1附近,如果你真的很喜歡債劵投資,當來到這個價位附近時,你可以考慮買進。