散戶買成長股也能獲利|以大樹(6469) 為例,建議緊盯「展店數」以及這兩件事

本文曾刊登於今周刊及風傳媒,後者不到三天即有兩萬七千人次瀏覽,這是寫公開文給媒體轉載 > 累積自己讀者與粉絲 > 為自己未來創造現金流的好方法,文章給各位夥伴們參考。

如何寫出好文章被轉載系列文連載中,公開分享請勿錯過~

成長股因為企業正處於快速成長階段,股價的波動通常高於其他類型的股票,並且因為股本小,流通在外的股數少,股價出現三位數的情形不在少數。股價的高波動性與高價格這「雙高」是讓散戶對成長股卻步的兩大原因。

投資成長股也是獲利的選項之一,如果因為前述兩個原因而放棄其實有點可惜。承熙認為,台股自從開放盤中交易零股後,投資高價股的門檻又降低了,我們一般投資人更容易參與;此外,股價高波動雖然有風險,但無法否認獲利的機會也在其中。

本文要舉大樹(6469)為例,分享我們散戶該如何參與成長股並從中獲取合理報酬,有三個重點:

- 投資大樹最該緊盯的是「展店數」,有四種方法可以追蹤

- 要同步關心兩件事:「稅後淨利是否成長」與「是否持續配發股票股利」

- 具體的投資方式

一、投資大樹最該緊盯的是「展店數」,有四種方法可以追蹤

根據公司 2021/10/6 法說會簡報,截至今年上半年已有 209 間店鋪,而在 2021~2025 這段期間的目標是要達成一千間店鋪,具體內容為「台灣藥局千店計畫」,包括商圈大型 300 店、社區小型 200 店以及特約型 500 店,合計一千店。

至於追蹤展店數的方法至少有以下四種:

(一) 詢問公司:

這是最快的,寫信或打電話都行。如果要詢問建議找「投資人關係聯絡人」,不一定要找發言人。投資人關係聯絡人的查詢方法很簡單,到公開資訊觀測站點選「公司基本資料」,再輸入股票代碼後往下滑就能看到。

投資有問題詢問公司是最常見的做法,承熙目前全職投資,對公司業務發展或翻閱財報有問題時很常寫信,必要時也會打電話確認。

(二) 公司法說會 / 業績發表會:

通常上市櫃公司每年都會召開至少一次法人說明會或是業績發表會,除了有會議簡報讓我們投資人參考,因應疫情很多都是線上會議,投資人也能連線參與會議討論。

經查大樹在公開資訊觀測站的重大訊息,至少從 2019 起每年都召開一次的法說會及業績發表會,因為大樹是「展店型企業」,最新的店鋪數與展店計畫絕對是會議重點。

(三) 追蹤新聞:

大樹新聞雖然不多,但外資於 11/16 大舉買超 269 張,投信也在 11/17 首度買超 65 張。如果公司持續被市場資金關注,新聞會越來越多,展店數也可能出現在新聞裡。

(四) 重大訊息:

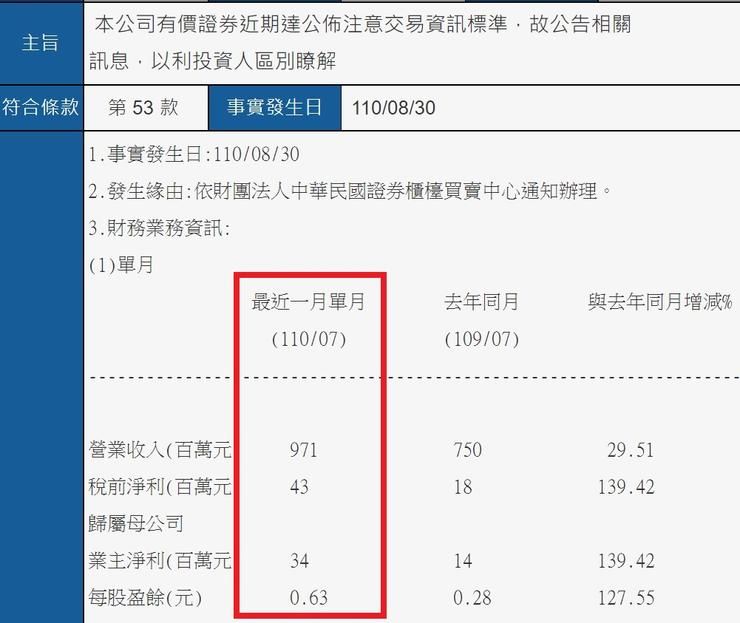

重訊雖然不會具體揭露展店數,但有時候相關資訊值得參考,例如今年 8/30 公司因為「達公佈注意交易資訊標準」所以重訊公告公司自結的每股盈餘(EPS),公告的內容雖然沒有展店數,但是有利我們掌握公司最新的經營績效。

二、要同步關心兩件事:「稅後淨利是否成長」與「是否持續配發股票股利」

既然是展店型企業,店鋪數越多就越能發揮「規模經濟」的效果,讓營運的相關成本與費用降低。因此,除了追蹤展店數,我認為同步關心「稅後淨利是否成長」與「是否持續配發股票股利」也是很重要的事。

(一) 稅後淨利是否成長:

之所以關心稅後淨利而不是 EPS,是因為大樹正處於快速成長階段,公司需要資金拓展店鋪,所以它從 2015 起每年配發 0.5 元至 2.97 元的股票股利,這將使股本膨脹,導致透過 EPS 觀察成長性會失準。

如果要追蹤 EPS 應該用還原方式計算才客觀,但如果不想這麼麻煩,直接看稅後淨利的變化也是不錯的方法。

下圖是大樹 2014 至 2020 的稅後淨利一覽表,除了 2015 衰退幾乎是年年成長,從 2014 的不到一億元成長為 2020 的 1.94 億元,將近一倍;再看更重要的「年成長率」,2020 年成長率高達 42.65% 將近一半相當驚人。

(二) 是否持續配發股票股利:

前面提到大樹幾乎每年配發股票股利,這是公司向市場籌集資金最常見的做法,其他還有現金增資與發行可轉換公司債等等,「持續配發股票股利」是投資人據以判斷公司成長性的重要指標。

下圖是大樹 2014 至 2021 的股利政策,除了 2014 以外每年都配發股票股利,至少都有 0.5 元。 0.5 元就是每一張股票可以無償獲得 50 股,最新的 2021 則是配發 2.97 元。

從 2021 配發 2.97 元可以看出,公司目前仍在大刀闊斧推展業務中,也就是還在持續展店,這從前述的「2021~2025 目標一千店」不難看出。

(三) 如何用這兩件事具體判斷公司的成長情形:

如果依照以上兩件事,我們剛好可以用來判斷公司的成長情形。

- 稅後淨利年成長率不能減弱,當然更不能是負數:

依照常理,在規模經濟效應發揮之下,展店型企業越多店鋪獲利應該越多,當出現稅後淨利年成長率減弱甚至是負數時,代表公司的成長可能出現瓶頸,這時投資人就必須提高警覺。不一定要馬上賣出,但至少要探究原因。那麼「稅後淨利年成長率」該怎麼抓呢?例如公司 2019 及 2020 稅後淨利年成長率分別為 28.3% 與 42.65%,保守型投資朋友可以抓下一年必須保住三成,而積極型則是四成。這沒有對錯,就看投資人如何取捨。 - 股票股利可以少發,但不能停發:

跟稅後淨利不一樣的是,稅後淨利可以一直成長皆大歡喜,但股票股利涉及股本膨脹,萬一稅後淨利的成長沒跟上股本膨脹的速度,會導致 EPS 降低,進而影響評價。因此,我認為股票股利可以少發,但不能停發,而如果真的少發,也要留意減發的幅度,例如從 2.97 元變成 2 元跟變成 0.5 元兩者差很大,等於每張股票少了 150 股。

成長股或高價股不應該成為我們小資族無法參與投資股票的原因,只要遵守投資紀律照樣可以取得合理報酬,例如承熙前一陣子剛獲利出場的信邦(3023),股價也是跟大樹一樣高達兩百多元,我之前在〈信邦的投資日誌|成功遵守紀律但停利點的設定需要再加強〉這篇有分享過。

三、具體的投資方式

因為資金有限,小資族除了可以用「零股交易」投資高價股,還可以利用券商 App 的「到價通知」設定,解決買不起整張以及要每天看盤的困擾。

- 零股交易:

例如下圖是承熙用零股買進大樹的明細,總共約 400 股,前後大概花了 8 萬,期間是 10/26 至 11/19,這是看好後勢用零股進場分散風險的做法。

- 到價通知:

因為成長股股價波動大,老是盯盤不是辦法,何況整天盯盤也不保證賺錢,假如要每天看盤決定進退或加碼不是聰明的辦法。「到價通知」(或稱警示通知)可以解決這個問題。例如承熙持有大樹成本為 212 元,我打算跌到 200 元以下時加碼,那我就打開券商 App 設定到價通知,例如下圖,當股價觸及 200 元時手機會挑出提醒,那時候再動作即可,非常方便。

結語

最後總結本文重點。

- 投資大樹最該緊盯的是「展店數」,公司截至今年上半年有 209 間店鋪,2021~2025 這段期間的目標是要達成一千間。追蹤展店數有四種方法,例如詢問公司、追蹤法說會/業績發表會、看新聞以及重大訊息等。

- 要同步關心「稅後淨利是否成長」與「是否持續配發股票股利」。基於規模經濟展店越多獲利越大,與其追蹤 EPS 不如追蹤稅後淨利,特別是年成長率;至於是否持續配發股票股利也是判斷公司是否維持成長的好指標,可以少發但不能停發,而且要留意減發幅度。

- 零股交易方便小資族參與高價股,分批進場可以分散風險;而為了節省時間,善用券商 App 的到價通知設定,可以解決要每天看盤的困擾。

在通膨怪獸來臨萬物皆漲的趨勢下,汲汲營營於翻倍的飆股也好、一年只求 10% 以下的獲利也罷,找到適合自己的投資哲學或方法最重要。

以承熙為例,我雖然投資大樹,但我用零股分批進場並且嚴守資金比率,用極少的資金參與大樹這支成長股。而假以時日當我對大樹更瞭解後我可能提高資金比率,因為風險不是來自高股價,而是「不熟悉」。

熟悉才能讓投資知所進退,才能撐過股價上下震盪的難關,進而參與資本市場成長的甜美果實。在承熙的投資哲學裡,「安心」才是最要的,我把超過一半的資金放在最熟悉的「營造股」,原因是疫情期間以及災後復甦階段它都具有獲利能力與潛力;而為了分散風險,其他資金則是擺在民生消費股,不讓自己成為通膨的受害者。

關於承熙的投資哲學,在〈【回答網友】承熙如何進行股票配置,為什麼是買這些股票?〉這篇有更詳細的說明。「安心投資」是承熙冀求的境界,唯有安心才能讓自己專注於本業與核心工作,也才能有更多時間享受人生。投資與人生取得均衡是一件再美好不過的事了。

本文原發表於方格子,歡迎參觀,或是到承熙臉書坐坐

如何寫出好文章被轉載系列文連載中,公開分享請勿錯過~

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐