谷歌AI革命持續,霸主地位搖搖欲墜?如何看待股價下滑背後的“危”與“機”?

投資論點

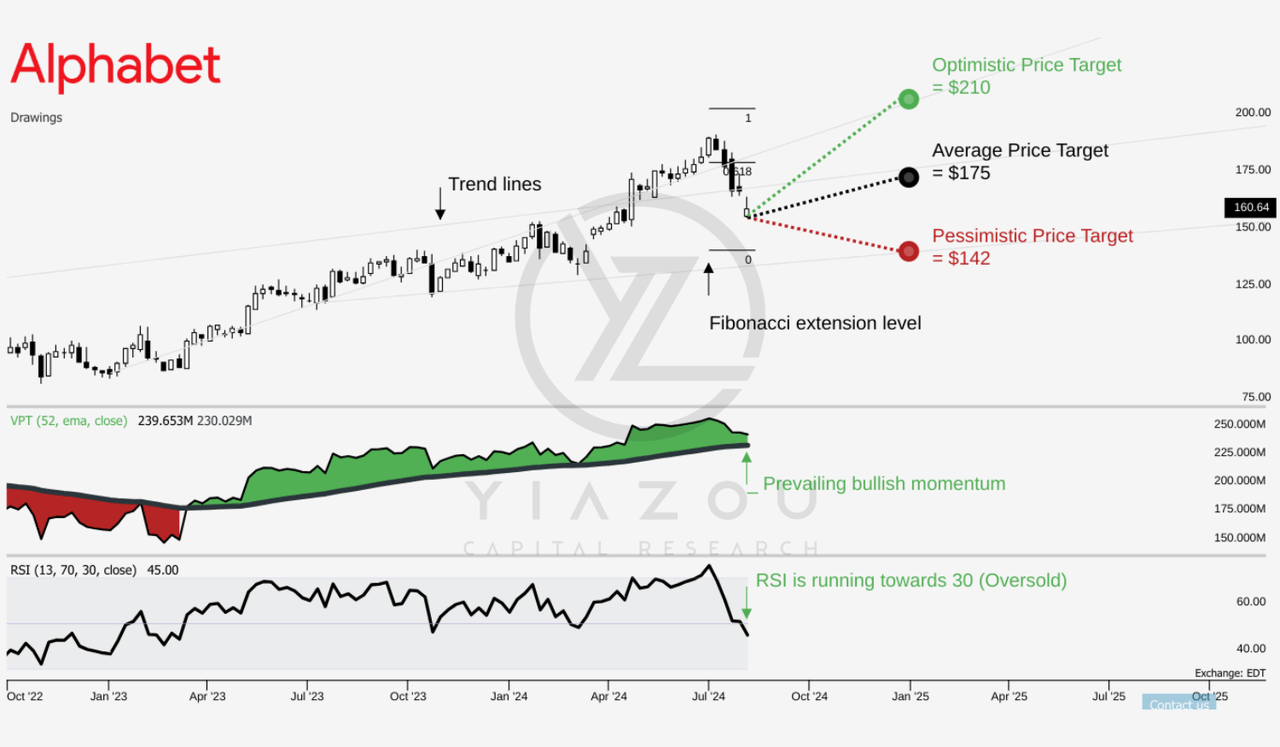

兩月前我們對Alphabet Inc.(納斯達克代碼:GOOG)(納斯達克代碼:GOOGL)的分析中包含了一個看跌背離警告,其相對強弱指數(RSI)迅速接近70,表明該股票被超買。自那以後,GOOG股價已下跌7%,儘管長期前景看好,但這與我們的謹慎觀點相反。

然而,整體的看漲論點仍然完整無損。最近的下跌使RSI降至45,表明GOOG正接近超賣區域,儘管尚未完全達到。理想情況下,更明確的超賣信號會在RSI達到30左右出現,屆時可能提供更有吸引力的買入機會。

目前來看,谷歌即將迎來新一輪牛市,因此短期內值得密切關注。投資者應將此次下跌視爲潛在的切入點,尤其是如果 RSI 繼續下跌至超賣水平,這將與更強勁的看漲勢頭保持一致。

阻力位在 175 美元還是會反彈至 210 美元?

GOOG的價格爲165美元,低於2024年的平均價格目標175美元,這與0.618的斐波那契回撤水平一致,表明可能存在阻力。樂觀目標價 210 美元與斐波那契水平 1 相符,表明如果接近該水平,將出現強勁的看漲勢頭。相反,悲觀目標價 142 美元與斐波那契水平 0 相符,表明如果價格下跌,將獲得強勁支撐。

相對強弱指數(RSI)爲45,

沒有出現看漲或看跌背離,下行趨勢表明動能正在減弱。RSI 爲 30 時出現多頭設置,如果 RSI 繼續下降,則表明可能出現買入信號。成交量價格趨勢 (VPT) 線也呈下降趨勢,當前 VPT 爲 2.3969 億,移動平均線爲 2.3 億。VPT 正在接近其移動平均線的底部觸地,暗示可能出現逆轉。

根據過去十年的月度季節性,2024 年 8 月有 45% 的機會出現正回報,表明季節性強度適中。總體而言,技術指標表明,如果達到關鍵支撐位,則應謹慎對待潛在的買入機會。

Alphabet的AI革命:推動雲計算和搜索領域的增長和主導地位

Alphabet 在AI上的戰略性投資對刺激未來增長至關重要。公司已將AI技術融入其所有服務中,這有助於提高更多收入並增加用戶參與度。谷歌搜索的人工智能增強功能也試圖提高用戶活躍度,尤其是年輕一代。

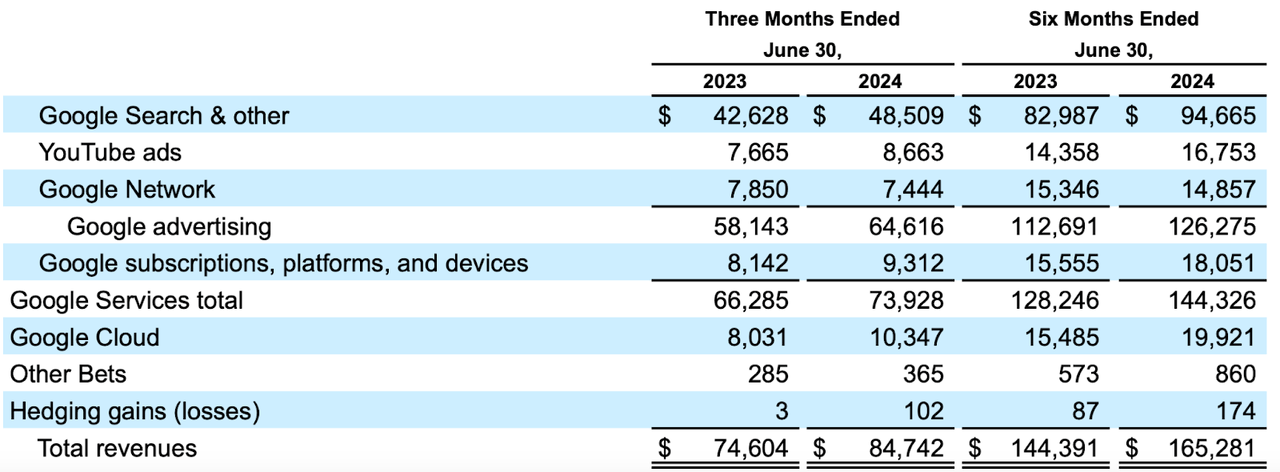

將AI解決方案添加到Google雲的部分,已成爲該部門增長的中心。第二季度雲收入跳漲29%,超過100億美元,雲計算正迅速成爲這個巨頭的另一大收入來源。已有超過200萬開發者使用Google的Gemini,包括Alphabet強大的AI戰略,涵蓋基礎設施和應用程序。

Google的搜索堡壘面臨AI對決:能否維持其主導地位?

Google搜索長期以來一直是Alphabet的支柱,即使在競爭日益激烈的情況下也保持了穩定的市場份額。然而,由於在生成式AI前沿的改進,特別是來自微軟公司(MSFT)的Bing,該公司在搜索方面的強勢地位在過去一年中持續受到質疑。

儘管微軟正在竭盡全力取代 Bing 成爲可靠的替代品,但谷歌的市場份額似乎並未受到嚴重打擊。Sundar Pichai 堅持谷歌的核心優勢,而不是針對競爭對手做出改進,這表明該公司對其產品充滿信心。

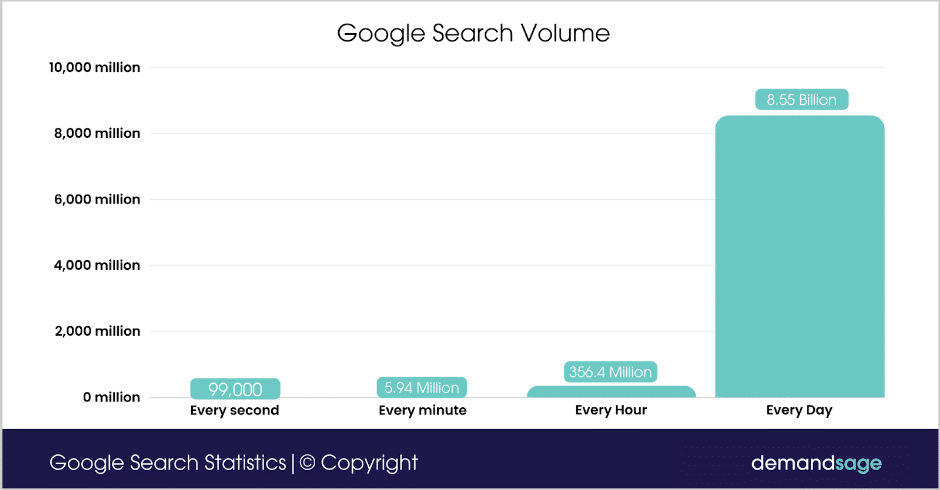

據Deepwater Asset Management表示,由於其習慣性使用,Google搜索依然強勁。每天有近85.5 億次搜索。隨着人工智能的持續增強,這種基於習慣的使用方式進一步鞏固,鞏固了谷歌抵禦潛在破壞的地位。

OpenAI SearchGPT原型的推出可能會威脅到谷歌在搜索領域的壟斷地位。OpenAI 由微軟資助,目前正與蘋果公司 ( AAPL ) 合作,它擁有一款前衛的新搜索產品,該產品仍在跌跌撞撞地尋找獲得市場認可的途徑。正如 Alphabet 的投資者所指出的那樣,這款產品仍處於測試階段,其在市場上的合法性仍未得到證實。

信譽、資源和能力都站在 OpenAI 這邊。不過,Alphabet 在人工智能領域取得的進展——以及它在人工智能競賽中取得的領先優勢——鞏固了其留在人工智能領域的決心。Alphabet 擁有超過 1000 億美元的現金儲備,有足夠的能力繼續投資人工智能並抵禦競爭威脅。

因此,爲了保持相對於 SearchGPT 的競爭優勢,Google 可以利用其龐大的用戶羣和廣泛的數據,提高搜索結果的準確性和相關性。其深度人工智能和機器學習專業知識(以 BERT 和 MUM 等先進模型爲例)使 Google 能夠提供卓越的個性化搜索體驗。

最後,整合 YouTube 和 Google Maps 等 Google 服務可打造一個無縫生態系統,讓用戶保持參與度和忠誠度。Google Lens 和語音搜索等 AI 驅動功能的不斷創新將使 Google 保持領先於競爭對手,確保其繼續佔據搜索市場的主導地位。

資本支出和利潤率不斷增長:Alphabet 的平衡策略

Alphabet 在第二季度的財務表現穩健;然而,市場並不滿意,因爲資本支出被認爲高於預期。雖然 Alphabet 在人工智能方面的戰略投資確實前景廣闊,但也存在許多固有風險——市場出於對資本支出增加帶來的短期利潤壓力的擔憂而做出反應,管理層期待人工智能貨幣化機會的樂觀情緒,但投資者尋求的是即時回報。

儘管短期內可能存在盈利擔憂,但管理層承諾不會在關鍵領域投資不足,這表明該公司具有長期戰略眼光。Alphabet 相信,通過這種方式,加上進一步提高運營效率,最終可以打開人工智能貨幣化的機會。

在 Alphabet 宣佈計劃至少維持(如果不是增加的話)今年剩餘時間的季度資本支出後,人們對其利潤率可持續性的懷疑加劇。管理層對第三季度可能出現的利潤率壓力的謹慎態度加劇了這些擔憂。然而,由於 Alphabet 在重組成本基礎和提高運營效率方面有良好的記錄,風險可以得到緩解。

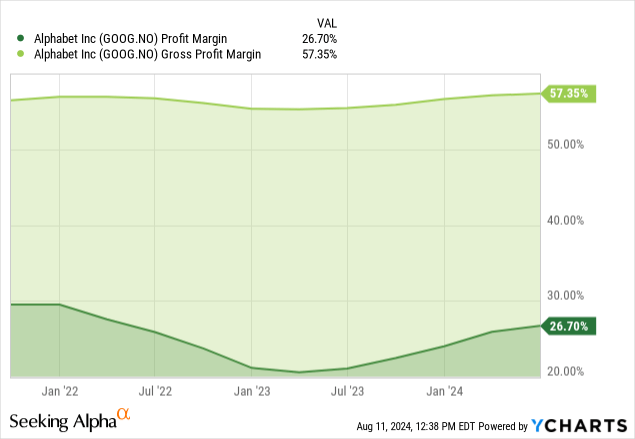

營業利潤率呈現積極趨勢,Alphabet 的一項運營改進證明了其削減成本和提高效率的努力取得了成功。因此,谷歌報告稱2024 年第二季度的營業利潤率爲 32%,而 2023 年爲 29%。因此,這一改善表明 Alphabet 的財務狀況強勁,並具有未來增長的投資能力。

總結

Alphabet是最強大的技術公司之一,這主要歸功於對AI和雲服務的大量投資。儘管一些人仍然對高資本支出水平和短期運營利潤率的壓力錶示關注,Alphabet一直通過創新和對其基礎設施的投資,爲長期增長定位。 因此,尋求持續收入增長的投資者應密切關注Google雲和AI整合的發展。儘管市場可能會持續波動,Alphabet仍是一個堅實的投資選擇,這得益於其健全的財務狀況和在重要技術領域的領導地位。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐