PayPal股价低估,绝佳抄底机会不容错过

摘要

PayPal 的估值非常具有吸引力,与历史平均水平以及收入和盈利增长相比,其市盈率极低。

公司正致力于重塑业务,提升创新能力和成本效率。

Venmo 及其借记卡的收入增长潜力在 PayPal 的估值中未被充分考虑。

我预计 PayPal 在 2025 年将有出色表现。

序幕

我在十二月底首次报道 PayPal (NASDAQ:PYPL),并给予了“强烈买入”评级,认为看涨的理由非常有说服力,而看跌的理由正在逐渐瓦解。接着,我在第四季度报告后的盈利评估中再次给予了“强烈买入”评级。虽然公司在这两个时间段内都落后于 S&P,且股票在数月内处于区间波动,但我对该股票所展现的价值的信心依然坚定。基于以下讨论的原因,我重申我的“强烈买入”评级。

在看到 AI 类股票迅速上涨时,继续投资表现不佳的股票确实令人沮丧。我理解许多投资者和看涨分析师对这家公司的失望。

但我相信,耐心持有 PayPal 的投资者在未来几年将会得到丰厚回报。尽管业务展现出诸多乐观迹象,但其当前定价却基于最悲观的预期。

乐观的理由:估值和回购

首先, PayPal 的估值仍然非常具有吸引力。公司过去五年的收入年均复合增长率为 13.87%,盈利年均复合增长率为 14.41%。然而,股价在同一时期内下跌了近 44%。

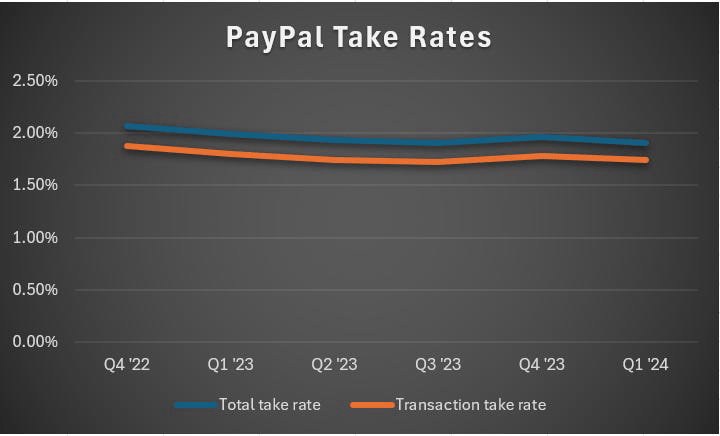

目前股票的非 GAAP 预期市盈率为 14.9 倍,而五年平均值为 32.7 倍。当前市值为 644.2 亿美元,相当于销售倍数仅为 2 倍,而五年平均值为 6.5 倍。这种低估值表明市场对长期增长的担忧。近期无品牌处理业务蚕食品牌的 TPV 份额,导致获取率逐步降低。这种趋势反映在 PayPal 的毛利率上,目前比五年平均值低 11.5%,比行业中值低 33.9%。

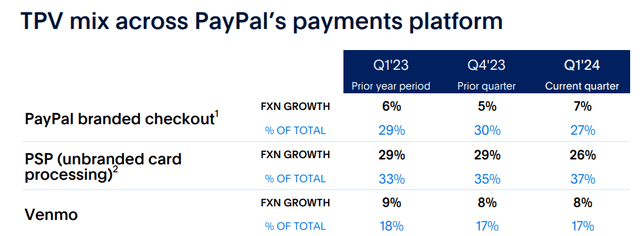

公司在 2023 年报告的收入为 297 亿美元,同比增长仅 8.19%,而低利润率的无品牌支付处理业务继续从品牌按钮中夺取份额。品牌支付年增长率仅为 7%,而 Braintree (PSP/无品牌) 的增长率为 26%。 Venmo 增长了 8%,但仍未充分货币化。

TPV 组合向 PSP 部门倾斜是看跌理由的核心。品牌结账增长放缓仍然威胁到可持续的盈利增长。同时,品牌支付和 Venmo 的中到高个位数收入增长并不令人满意。这是为什么发生的,管理层在做什么来解决这个问题?

主要原因是品牌按钮面临激烈竞争,尤其是 Apple (AAPL) Pay 仍然是一个强大的竞争威胁。

Apple Pay 已引起监管机构的注意。 Apple 当前的 iOS 17.4 进行了重大更新, NFC (近场通信) 芯片向欧洲经济区的第三方应用开放。这意味着 PayPal 可以在其 iPhone 应用中原生构建自己的数字钱包,并利用 iPhone 的 NFC 功能,而无需依赖 Apple Wallet。这将使公司在移动支付上获取更大份额的获取率。

但这并不能完全解决问题。PayPal 按钮在某些竞争对手面前显得落后,因为公司近年来失去了创新优势。

另一方面, Venmo 面临一个根本问题:每月 180 亿美元的平均新流入中,80% 在 10 天内离开 Venmo。显然,6000 万每月活跃用户仅将 Venmo 视为向朋友汇款的工具。 PayPal 需要改变这种品牌形象,以实现可持续的长期盈利增长。

CEO Alex Chriss 正在采取审慎的方法来解决这些问题。

他表示,2024 年是公司重塑的一年,成果已开始显现。执行团队已被重新改组,新团队专注于两个方面:1)重燃创新引擎,2)提高成本效率。

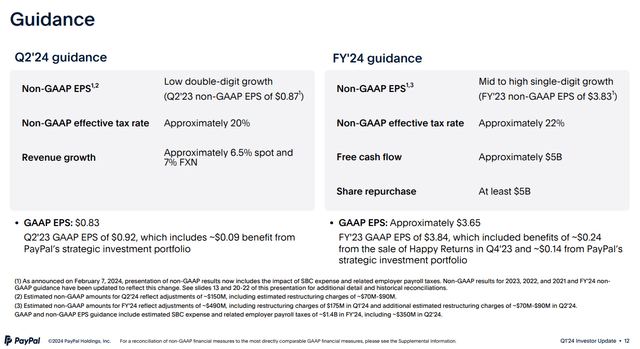

Chriss 作为 CEO 的首个重大举措是 First Look 活动,推出了 6 项将进入 PayPal 生态系统的新创新,包括结账时的生物识别认证、更多现金返还优惠和客人结账流程。市场对 First Look 活动反应冷淡,而当 Chriss 在第四季度报告中压低第一季度指导时,失望情绪更甚。最近的报告中,他同样给出了令人失望的指导意见:

单个位数增长在季度和全年业绩指引中表现平平,但值得关注的是“至少”50亿美元的股票回购计划。以目前 61.64 美元的价格计算,这相当于大约 8100 万股。当前公司流通股总数为 10.6 亿股,这意味着 2024 财年流通股将减少约 7.6%。

此外, PayPal 的现金持有量超过总债务,因此将全部年度自由现金流用于当前估值下的股票回购,对投资者来说是高效的资本利用。

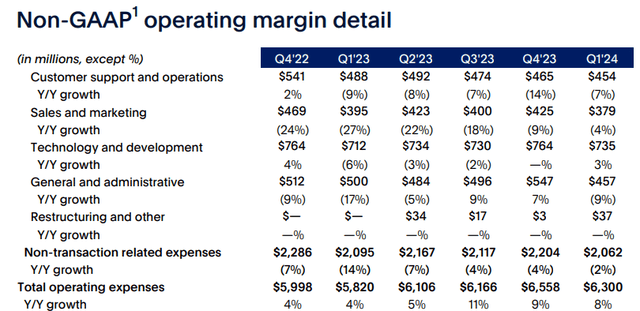

同时,尽管公司收入和每股收益稳步增长,运营费用控制得相当好:

公司正在裁员 7%,并对现有运营进行全面审查,以提高成本效率。即使毛利率继续下降,公司也可以保持运营利润率稳定或适度增长。运营利润率的稳定和股票回购有助于良好的每股收益前景。尽管如此,为了使股票在近期表现不佳的情况下出现转机,公司需要重新提升毛利率。

公司预计将在 2025 年实现这一目标。2024 年剩余时间,我们可以期待现有业务的改善(例如 Xoom 的改进),出售不良业务,并持续减少运营费用。我预计 2024 年获取率不会显著提高,但这对于 2025 年的长期发展至关重要。获取率下降是第一季度报告中最令人担忧的部分。

Alex Chriss 正在引领公司朝正确的战略方向前进。 PayPal 专注于通过 Braintree 增加定价权,利用客人结账和生物识别认证增加品牌收入,并更有效地货币化 Venmo。 Venmo 是公司最大的潜力资产。

Venmo 借记卡用户同比增长 21%,这些用户的收入是仅限于点对点支付(P2P)用户的 6 倍。 Venmo 上的余额资助 P2P 支付增长了 17%,这意味着更多资金留在 Venmo 网络中。更多的借记卡用户将增强网络粘性,进而增加 Venmo 卡交易。 Venmo 借记卡将启动强大的增长循环。

这已经是许多人经常使用的应用程序,公司只需要激励用户将资金留在平台内。 Venmo 借记卡建立了这种激励机制,现在公司需要吸引更多的卡用户。

他们定期发送营销邮件并开展更高的现金返还计划来实现这一目标,但我希望看到 Venmo 提供更具吸引力的价值主张。吸引这些用户的支付份额将大大提升明年 PayPal 的毛利率。 Venmo 用户群的可支配收入比美国平均水平高 22%,并且其规模庞大,每月有 6000 万活跃用户和 9000 万年度活跃用户。

货币化需要时间,但这个过程已经开始。我认为 PayPal 的估值中完全忽视了 Venmo 的潜力。对连续获取率下降的担忧远远超过了潜在的机会。

公司近年来有所疏忽, Alex Chriss 正在努力扭转局面。这需要时间,但公司正在向好的方向转变。股票目前定价非常低,并且已经在区间内徘徊了数月。在这个背景下,如果你此时想逢低买入,实在是个不容错过的入场时机,一旦市场意识到其坚实的基本面,股票将回报耐心的投资者。

投资者要点

耐心,耐心,再耐心。2024 年初,许多看好 PayPal 的投资者期望看到类似 Meta 的转机,但却对停滞不前的股价感到失望。我认为保持耐心是值得的。

Alex Chriss 即将迎来在公司工作的第一年,他已经做出了许多稳健的战略决策。公司正在朝着正确的方向前进,但市场定价却像舵已无法修复。我喜欢的一句关于选股的名言是:“买入股票的最佳时机是当你不想买入的时候。卖出股票的最佳时机是当你不想卖出的时候。”在看到 AI 股票疯狂上涨的同时, PayPal 的股价却停滞不前,这确实让人痛苦和情绪化。

然而,对于有耐心的长期投资者来说,现在是一个极好的机会,可以买入一只因市场恐慌而被低估的科技股。

文章来源:Seeking Alpha

编辑:BiyaPay 财经